北京时间2月8日20点50分左右,据彭博社消息,特斯拉表示,根据新政策总计对比特币投资15亿美元,预计在不久的将来开始接受比特币作为支付产品的一种形式,将受适用法律的约束,并且最初将基于有限基础。此外,未来可能会将部分现金投资于一些替代储备资产,包括数字资产、黄金以及黄金ETF。消息既出,比特币强势拉升。OKEx行情显示,8日21时左右,BTC突破43000USDT,再创历史新高,报43162.2USDT,24小时涨幅为13.82%。来自特斯拉的“喊单”必将引发新一轮FOMO。我们认为,比特币上涨趋势还将持续一段时间,但同时比特币上涨的主要推动因素在发生一些变化。在本轮牛市中,推动BTC长期上涨的主要动力包括:新冠疫情、央行大量放水、灰度增持、DeFi锁仓、比特币减半效应。下文中,我们来具体探讨下这五个因素,已经或者即将发生的变化,以及可能带来的影响,据此对2021年的BTC进行见顶预测。提示:文中涉及价格预判的部分为分析师个人观点,仅供参考,不构成投资建议,望广大投资者注意市场风险。此外,关于比特币的主要推动因素以及背后的经济学原理,我们曾在11月初陆续发表了比特币系列研究文章,读者可点击查看,本文不再做过多介绍:《创年内新高,12岁的比特币未来还能涨多少?》、《结构性机会“灰度牛”已至,现在上车还来得及吗?》、《寒冬虽至,五大利好吹送牛市春风?》、《揭秘比特币牛熊转换背后的经济学原理》。

核心结论

疫情对于比特币的影响预计从四月开始由强转弱;6、7月份预计美国疫情出现拐点,复工复产加快,疫情对比特币的影响将直线下降;等到8、9月份时,疫情对比特币的影响将基本消退。WBS上演逼空大战后,华尔街对货币泡沫担忧加剧,若美国疫情得到有效控制后,美联储货币政策将出现巨大调整,从而很可能戳破众多金融资产泡沫,比特币也将受此影响。相较比特币,机构对以太坊等投资兴趣明显增加,并显示出多元化配置加密资产的倾向;牛市前期由比特币主导,下一阶段将由以太坊及其生态主导;由于以太坊性能限制,竞争性公链将享受以太坊价值外溢红利。比特币上涨过程中,前期由灰度等机构投资者主导;2月之后,DeFi成为BTC上涨的主要影响力量。DeFi对于BTC应用场景的拓展进一步推升并支撑了比特币牛市,聪明的机构只是抢先入场,跟随趋势助攻。伴随比特币区块链奖励减半占供应量比例下降,“减半效应”爆发所需的累积时间也更长。通过研究每次减半的比率变化,并将研究结果延伸到后续的减半事件中,从而可以形成BTC见顶预测。根据PanteraCapital的计算结果,比特币会在2021年8月达到115,212美元的价格峰值。我们认为,比特币本轮将出现双顶行情,第一次由机构推动,第二次由散户推动。BTC价格有望在4月达到50000-60000美元;在六七月份疫情大拐点出现时,预计在7万美元附近见顶;随后预计出现大回调,回调幅度在30%-60%。在DeFi价值回归和散户的推动下,比特币预计将出现二次见顶,时间或在秋季。比特币刚进入“后疫情时代”

ARK Invest增持6000逾股Coinbase股票和超2.5万股特斯拉股票:12月28日消息,特斯拉公司股价本周二下跌 11.41% 并创下近两年低点,Cathie Wood管理的投资公司 ARK Invest 旗下 ARK Innovation ETF (NYSE: ARKK) 当日增持 25,147 股特斯拉股票,约合 270 万美元。此外,ARK Invest 还购入 6000 逾股 Coinbase 股票,昨日 Coinbase 股价同样下跌,周二收盘时为 32.65 美元,跌幅约 8%。[2022/12/28 22:12:58]

伴随比特币上涨,有很多新入场的投资者,其中不少是因为名人效应以及新闻报道等进入加密市场的。这些人可能会疑问:疫情对比特币真的有影响吗?在此用灰度报告中的数据来简单说明下。灰度在2020年10月发布一份《灰度比特币投资报告:财富大转移推动BTC成为主流投资标的》的报告中提到:2020年爆发的新冠病疫情是比特币投资的主要驱动力,38%的比特币投资者在过去四个月中投入过资金,其中三分之二表示因为新冠病疫情促使他们选择投资比特币。从这份报告可以看出,疫情对于比特币的影响比较直接。那疫情什么时候结束?2020年9月,比尔·盖茨在接受《经济学人》采访时表示:“全球疫情大流行至少要到2021年底才有可能结束。2021年之后,部分贫穷落后国家或极少数发达国家仍会有低水平散发案例。”从目前疫情防控看,全球疫情完全结束,确实可能还需要很长事件;但需要注意的是,本文主要是从疫情对比特币以及加密市场的影响探讨的,所以所谓的比特币进入“后疫情时代”,是指美国疫情出现分水岭,这主要是因为本轮比特币上涨过程中的最大买家是美国。而我们认为,比特币进入后疫情时代的标志性事件就是拜登上台。拜登上台之后坚决抗疫,提出七项目标,颁布的政策非常严格,完全扭转特朗普的做法,加上疫苗扩大生产,美国疫情有望得到控制。根据中国青年网报道,拜登政府下令美国人民戴口罩100天,并要求在飞机、火车及其他大众运输上强制民众戴口罩;此外,国际旅客需要在上飞机前做新冠检测,并且在抵达美国后进行隔离。拜登政府透过国防生产法等措施,增加疫苗生产及购买,这项法律让总统得以在战时指导重要物资生产,确保有注射器和其他医疗物品可用。其他防疫举措还包括:设立联邦疫情应对小组,协调各机构工作;增加各州紧急资金;成立平等任务小组,处理种族、族群及地理间的感染、发病及死亡率差异;重新加入世界卫生组织。2021年1月,中美健康峰会主席兼秘书长、哈佛医学院教授马晶在接受凤凰网采访时表示:疫苗推广具有阶段性,2021年美国大概在6、7月份会有一个大规模推广,希望在年底前,通过疫苗控制疫情。”拜登提出的是100天为1一亿人接种疫苗,或许在四月份能初见成效,而如果6、7月大规模推广疫苗之后,8、9月份有望实现基本控制和复工复产。由于金融市场会提前预期利好,比特币走势可能在疫情消退前就表现在价格上,因而在7、8月份时,疫情对比特币的影响或将式微。美联储大量放水的警钟已响,政策转向可能对BTC产生影响

马斯克弟弟Kimbal:特斯拉对比特币环境问题的认知是浅显的:2月27日消息,特斯拉联合创始人兼首席执行官Elon Musk的弟弟Kimbal Musk表示,特斯拉在将比特币加入其资产负债表时,对比特币环境问题的认知是非常浅显的。

据了解,Kimbal是特斯拉董事会成员,他在2022年ETHDenver(2022年2月17-20日)被问及比特币的环境问题是否会推动更多公司在未来投资以太坊而不是比特币时回答,“当我们投资比特币时,我们是非常无知的。我们不知道它对环境的影响。比特币是很好的价值储存,可以使资产多样化。有很多消息提醒我们投资比特币的做法对环境的影响。当然,我们公司是在创造一个替代能源的未来。因此,当我们做出这个决定时,确实没有得到足够的信息。但我们不一定后悔,因为我们很高兴事情正朝着更环保的方向发展。”

据悉,除了在特斯拉董事会占有一席之地外,Kimbal还是SpaceX的董事会成员,并多次涉足非营利组织,包括科罗拉多州的非政府学校食品种植计划Big Green。(Cryptoglobe)[2022/2/28 10:19:25]

在新冠疫情影响下,全球央行大放水,而美联储更是释放出“零利率+无限QE”的“金融核武器”。拜登上台后出台的一系列政策实操作起来非常需要资金:比如,增加疫苗生产及购买,增加各州紧急资金,补偿各州购买防护设备的花销,给支援疫情的国民兵人员发补助等等。因此,拜登一上台就提出了天量的1.9万亿美元新冠援助计划,参议院已在2月4日审议决议并最终通过,众议院也将进行表决。对于金融市场而言,拜登的1.9万亿新冠援助计划,就像一个即将吹起来的巨大泡沫。在这样的大泡沫下,比特币以及传统金融资产大概率还有一次更疯狂的表演。在金融泡沫越吹越大的时候,危机已来。WBS论坛散户在前几日上演的世纪逼空大战,实质上已为这轮泡沫敲响了警钟,央行放水的恶果初显,华尔街已开始产生担忧。据财联社报道,美国达拉斯联储主席卡普兰周二表示,美联储的大规模购债计划助推了GameStop等股票近期的交易狂潮。过于宽松的货币政策可能会造成市场资金过剩,希望尽快减少美联储在市场上的影响。即一旦大流行过去,美联储就应该开始撤回其非常规宽松政策。花旗集团前全球外汇主管、深数宏观联合创始人兼CEO杰弗瑞·杨近日表示:“如果美国没有超宽松的货币和财政政策,很难想象这样的史诗级的‘逼空大战’会发生。”知名做空机构浑水的创始人卡森·布洛克(CarsonBlock)也指责称,美联储为市场注入过多资金并允许过多使用信贷和杠杆,当金融市场泡沫最终破裂时,受损最严重的将是散户投资者。目前由于美国疫情仍然严重,所以美联储的政策还将持续。美联储主席鲍威尔近日表示,考虑到仍有数百万美国人失业,现在考虑缩减美联储的债券购买计划还“为时过早”。如果疫情防控像上文分析的那样在四月份初见成效,在8、9月份实现基本控制,那么美联储的政策无疑也将随之进行巨大调整,一些金融资产泡沫将开始被刺破。投资者要对市场保持敬畏,懂得止盈。灰度的转向

特斯拉CEO马斯克认可利用比特币挖矿加热浴缸:最近有消息称,特斯拉CEO埃隆·马斯克(Elon Musk)称用狗狗币挖矿来加热浴缸是一个“好主意”,一位著名的推特用户“Documenting Bitcoin”给马斯克贴了标签,让他看用比特币挖矿加热的浴缸。马斯克在推特上回应道:“不错。”

5月29日,Blockfolio应用程序为马斯克提供了一个狗狗币挖矿潜在的新“用例”,用DOGE挖矿平台的备用能源加热浴缸,听起来只是个讽刺的主意。马斯克回应称,这是一个“好主意”。(U.Today)[2021/6/1 23:01:43]

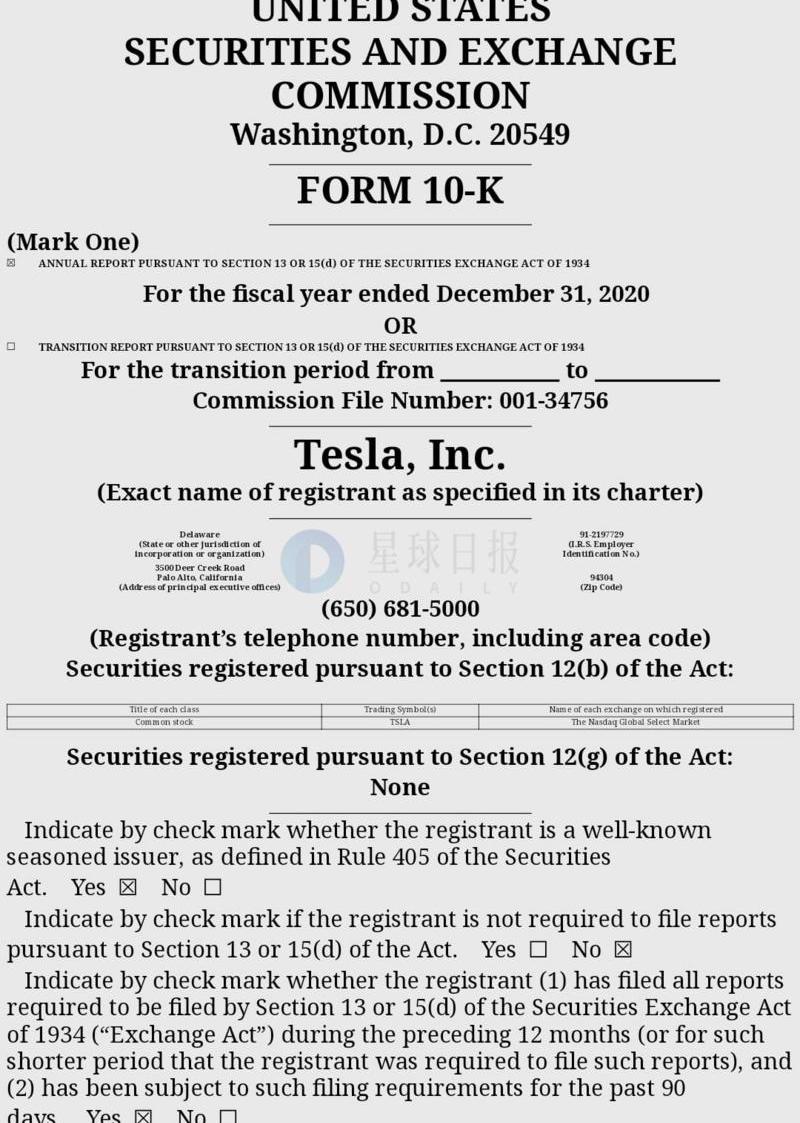

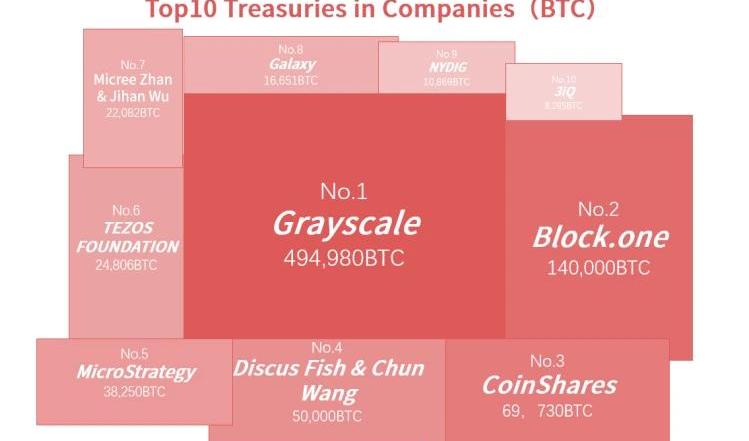

灰度对于比特币有增持放缓迹象。2月2日,Skew数据显示,灰度在2013年推出GBTC后,GBTC溢价首次转为负值。从历史上看,GBTC溢价相当高,上个月的溢价约为40%。然而,2月2日,数据显示该指数已跌至-1.5%,随后小幅反弹。针对这一现象,市场上主要有三种解释:第一种解释认为,溢价的下降可能是由于合格的投资者增加出售;第二种分析认为,非合格的投资者在这个价格上对GBTC缺乏需求;第三种分析认为对GBTC需求的缺乏可能是由于市场竞争加剧,推动了其他需求。按之前规律,解锁的GBTC是会对市场形成抛压,但随着时间这种抛压会逐渐减弱,自2月3日解锁一批GBTC之后,截止目前GBTC的溢价率仍然维持在低位,这表明GBTC溢价走低不单纯是解锁抛售造成的,而是某种程度上市场对GBTC的需求确实显出不足。同时,机构投资者对以太坊的兴趣持续增加,并且显示出希望多元化配置加密资产的意向。根据灰度发布的报告显示:6月以来,灰度BTCTrust的资管规模从6月1日的约34.03亿美元扩大至12月4日的约104.69亿美元,涨幅约为207.66%。灰度ETHTrust的资管规模从6月1日的约3.31亿美元扩大至12月4日的约16.77亿美元,涨幅达到了406.16%,相当于翻了5倍。

图自PANews根据统计,2月1日到7日,灰度信托累计增持664.7枚BTC、10.5万枚ETH,BTC和以太坊增持数据差别很大,机构投资倾向转移非常明显。与此同时,近期灰度也抓紧注册了多个加密资产信托产品,这反应出机构投资者希望多元化配置加密资产的诉求,特别是DeFi金融资产。这并非随意揣测,美国主流金融市场实质上正在不断接受以太坊和DeFi,比如,CFTC批准CME推出以太坊期货,CFTC前主席等也一直很看好DeFi的金融创新等,在多次活动发言中对DeFi创新性给予肯定。机构投资倾向转变背后反映了什么呢?实质上,机构是将比特币视作投资组合中的一个标的,在他们看来比特币本质上更多还是一种风险资产,或如达利欧所说的更像是对未来数字资产的看涨期权,而以太坊等加密资产同样具有潜力和价值,在认知不断提高的过程中,也顺其自然成为机构投资组合中新的可选标的。在这些机构投资者中,桥水基金达里欧的态度转变,以及对比特币的看法非常具有代表性。2020年11月,达利欧在推特暗示,由于比特币的高波动性以及潜在的被政府取缔的可能性,它并不是一个很好的价值存储工具。2020年12月,达里欧再次发推表示,比特币在过去十年中已经确立了自己的地位,成为类似黄金的有意义资产替代品。比特币与黄金和其他供应有限的移动财富资产具有相似之处和不同之处。2021年1月底,达里欧再次发文进一步介绍了对比特币的三个看法:一、比特币币价仍然极不稳定,也就是说其未来购买力仍然充满投机性。与黄金、房地产或是法定避险货币等既有的保值资产相比,比特币在未来其价值将会有更大的波动。二、比特币依旧存在着重大的监管风险,因为它没有任何潜在的政府背书,也没有久远的历史背景,所以无法给未来需求提供基线。三、尽管比特币的流动性现在已经加快,但目前的水平仍然会带来结构性挑战,阻碍类似桥水这种大型传统机构和其客户持有比特币。达利欧所阐述的三个原因是机构投资者不可能大举重仓比特币的根本原因。在全球央行大量放水的背景下,比特币作为一种通缩资产以及数字化资产,机构进行适当配置主要还是用于抵御传统资产泡沫风险,要让机构完全相信比特币可以作为“黄金替代品”还需要时间,毕竟比特币和黄金相比还很年轻。这里需要说明一下的是,从消息面上看,确实越来越多的机构还在进入加密市场,但实际中单一机构持续大量长久购入比特币的并不多见,而投机机构却不再少数,一旦比特币溢价降低,投机需求减弱,就会走出类似恶性循环的“魔咒”;直到GBTC溢价再大幅上涨,从而形成正向循环,推升价格。至于为什么对ETH这么看好,GalaxyDigital官方对以太坊的看法很有代表性,其认为:2021年将是以太坊之年,作为一种增长资产,投资以太坊就像投资一揽子处于早期高速增长的科技股票一样。对于DeFi为何看好,我们引用美国商品期货交易委员会前主席HeathTarbert的一段话来说明下。Tarbert在2020年10月15日的一次活动中谈到:DeFi整个理念首先是是革命性的。我认为最终可能导致金融系统和传统参与者的大规模非中介化。它甚至可能在某种程度上降低系统性风险,因为我们的金融体系并没有集中在这些全球范围内具有系统重要性的大型机构中。总体而言,在本轮牛市中,机构推动作用非常明显;机构对比特币的需求出现一定降低,对以太坊等更多具有价值的加密资产产生越发浓厚的兴趣。另外,以太坊由于性能问题,其他价值公链将享受以太坊价值外溢红利,这使得加密市场从比特币牛市,进入到一个全面爆发的大牛市阶段,而在这一阶段中以太坊大概率将比BTC表现更为优异。DeFi开始成为影响BTC的主导力量

摩根大通:其他大型公司不太可能效仿特斯拉投资比特币:摩根大通认为特斯拉投资比特币的行为太过大胆,其他大型公司不太可能效仿其将比特币添加到资产负债表中。以Nikolaos Panigirtzoglou为首的摩根大通策略团队表示,每增加1%的比特币资产分配将导致整体投资组合的大幅波动。由于比特币80%的年化波动率,这样的资产分配可能意味着投资组合的波动率上升到8%。(彭博社)[2021/2/10 19:24:52]

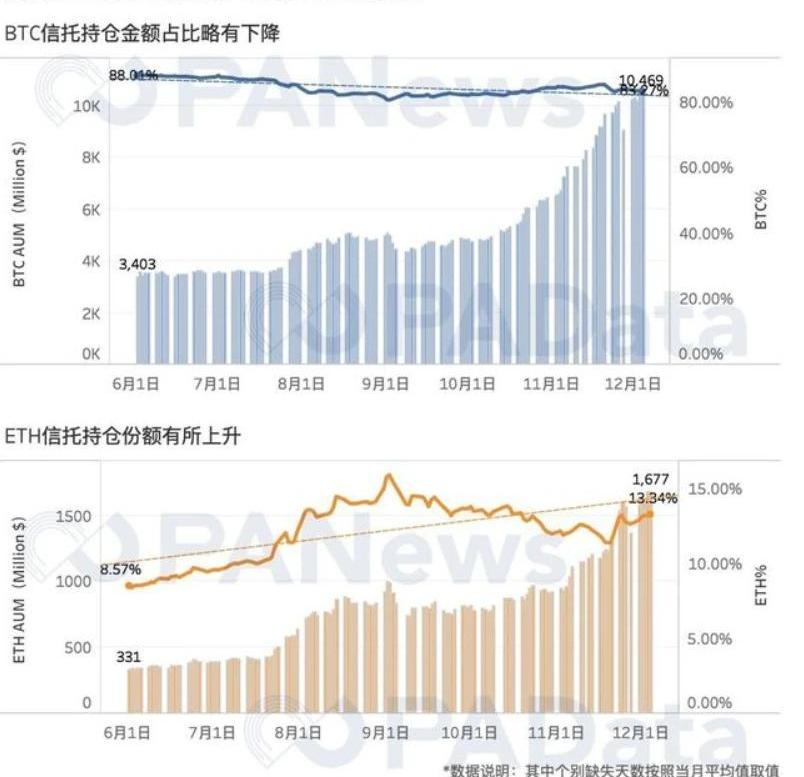

比特币是由技术驱动金融的伟大创新,DeFi在以太坊上搭建起了去中心化的金融基础设施,同样是一次巨大的金融和科技创新。在DeFi的发展过程中,比特币借助DeFi浪潮中进一步奠定了“数字黄金”的地位,BCH以及BSV等竞争币彻底被甩在身后;同时,在DeFi热潮中,WBTC等锚定币兴起,解决了比特币转账慢、缺乏应用场景等诸多难题,进一步增加了其“货币”属性,在未来与法币的竞争中可以保有优势。下图展示了,在DeFi中BTC的用例增长情况:

从图中可以看出,BTC在DeFi中的锁仓量与DeFi的发展期非常吻合。在DeFi高速发展的过程中,BTC的锁仓量也与之大幅增长,在9月DeFi去泡沫化的过程中,DeFi中锁仓的BTC也出现一定下降;随后DeFi继续展现出非常旺盛的生命力,BTC锁仓量也续创新高。进一步观察BTC价格表现可以看到,DeFi在9月-10月出现去泡沫化,DeFi龙头代币普遍出现暴跌;比特币也在冲击2万美元之后,出现深度回调,这种走势契合度很高。从持仓上看,DeFi中BTC锁仓量在2020年6月1日时为5255枚BTC,截至2021年1月31日DeFi中BTC锁仓量达到161668枚,BTC锁仓量增加156413枚,涨幅约2976%。灰度BTC信托持仓量在6月1日为356716枚,截至1月31日灰度BTC信托持仓量为648468枚,净增加291752枚,持仓量涨幅为81.78%。2020年6月-2021年1月,灰度BTC持仓的增加量是DeFi中BTC锁仓增加量的近两倍,灰度在2021年2月以前确实是影响比特币上涨的最主要力量;但从BTC持仓增加量的涨幅来看,灰度的持仓增加量逐渐变缓,而DeFi中BTC锁仓增加量增长异常迅猛。2月1日到7日,灰度信托累计增持664.7枚BTC,BTC在DeFi中锁仓量却增加7252枚,DeFi中BTC锁仓增加量已经超过灰度对BTC的影响力,并逐渐成为推动BTC价格的最主要主导力量。

特斯拉:预计在将来接受比特币作为支付产品的形式:特斯拉表示,预计在不久的将来开始接受比特币作为支付产品的一种形式,将受适用法律的约束,并且最初将基于有限基础。(金十)[2021/2/8 19:14:37]

图自Gate.io研究院在2021年1月前,灰度对于比特币的价格影响起主导作用,此时机构投资者更多关注比特币;从二月开始,机构投资者的目光开始更多转向以太坊等加密资产,在《六大利好之下,2月将属于以太坊》中我们也更为详细的做了介绍;从2月开始,DeFi已逐渐成为支撑BTC价格的主要主导力量。从某种意义上讲,DeFi对于BTC应用场景的拓展才是真正推升比特币牛市的根本原因,聪明的机构抢先入场跟随趋势形成强大助攻。减半效应对比特币的影响

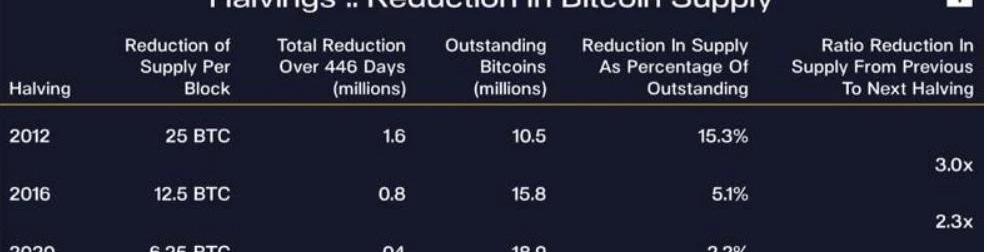

在加密行业中一直有“四年减半行情”的说法,也即比特币挖矿奖励“减半”后出现牛市行情,理论上是指比特币网络的供给量减半,在需求不变或者增多会对价格产生推升作用,不过每次的减半存在着不同和规律性。比特币挖矿奖励减半第一次影响最大,因为奖励减半量占总供应量的比例最大,减半效应爆发的时间也越短;但随着区块链奖励减半占供应量比例下降,“减半效应”爆发所需的累积时间也更长。研究分析比特币区块奖励减半的效应,通过研究每次减半的比率变化,并将研究结果延伸到后续的减半事件中,可以形成见顶指标。从历史数据来看,在比特币减半前,价格触底的平均时间为459天。从减半发生后到真正进入牛市,所需平均时间大约为446天。下图展示了此前每次比特币区块奖励减半之前的供应量,以及每次比特币区块奖励减半之后供应量的百分比变化。

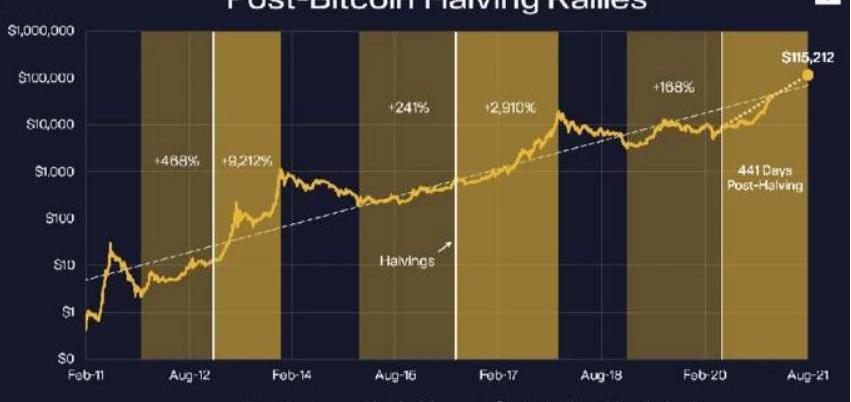

第一次比特币区块奖励减半,占到了总供应量的15%;第二次比特币区块奖励减半,供应量仅是第一次减半的三分之一,这个现象非常有趣,因为这次减半对价格上涨幅度的影响刚好也是三分之一。如果我们将这种变化趋势推算到2020年发生的比特币区块奖励减半事件上,那么:这次比特币供应量的减少幅度仅为2016年的40%。倘若这种关系成立,则意味着比特币价格上浮幅度也为之前的40%。PanteraCapital据此计算出比特币会在2021年8月达到115,212美元的价格峰值。

预测BTC价格走势和2021年拐点

比特币的价格无疑表现出一定的周期规律。根据比特币减半的理论,PanteraCapital制作了一张比特币价格的走势预测图:

我们相信历史惊人相似,但也认为不会简单重演,下面我们就结合上文大篇幅探讨的影响因素和预测模型,对BTC价格进行一些预测。我们认为,美国疫情和美联储政策是本轮牛市中非常重要的外部刺激因素,在很大程度上影响了比特币的价格变化。据此比特币上涨将被划分为如下阶段:第一阶段,从2月到3月,比特币强劲上涨阶段,在该阶段内,美国疫情仍然严重,对比特币的影响仍然很大,另外拜登政府也在积极推进经济刺激性法案,美联储的大量放水将进一步大幅推升比特币;第二阶段:四月到五月之间,由于疫情逐渐控制,复工复产陆续开展,比特币上涨动能出现衰减,但美联储放水仍会继续,比特币仍然具备上涨基础;第三阶段:六月到七月,美国疫情出现大拐点,市场信心逐渐修复,美国经济出现好转迹象,美联储政策转向可能性增加,比特币在其他因素刺激下疯狂上涨并见顶;第四阶段:八月份到九月份时,比特币深度回调。对于八九月份出现大回调的判断原因在于,加密市场外部最大的刺激因素基本消失了。在第一次见顶深度回调后,我们认为BTC有望再次上涨形成双顶,第一次顶主要由机构推动,第二个顶则主要由散户推动,时间上可能延长至秋冬季。在第一次比特币深度回调后,支撑比特币反弹的主要原因在于上文论述的DeFi价值支撑,目前DeFi实际上已成为推动BTC的主要推手,而DeFi背后是很多散户的入场。除此之外,我们也看到越来越多的富豪,知名人物喊单比特币。比如世界首富马斯克入场,灰度大范围投广告,很多富豪以及知名人物将自己推特备注改为比特币等,这种名人效应会吸引很多散户陆续进场。比特币到底会在什么价格见顶呢?桥水基金达利欧在《瑞·达利欧亲笔:我对比特币的看法》中提到:我们假设私人持有的黄金储蓄总市值中有一半都分配给了比特币,这意味着将会有大约1.6万亿美元分配给所有曾经开采的比特币。从黄金转向比特币,投资者开始尝试多元化投资,理论上可以使比特币价格至少上涨160%。达利欧发表此文的时间为1月30日,当时BTC的价格为37000美元,据此估计BTC的目标价格为96200美元,也即10万美元附近。PanteraCapital根据减半效应计算出比特币会在2021年8月达到115,212美元的价格峰值。1月6日,前比特币中国CEO李启元做了个与本文所认为的”双顶趋势“较为类似的预测,其在微博上表示:考虑到比特币价格的快速上涨,我们可能会经历像2013年那样的双顶牛市行情。2013年四月时比特币价格出现了第一个高点,并在十二月份达到牛市的顶峰。当时第一个高点的出现时有获利资金撤出,价格出现回调,随后在夏季和秋季企稳。短期回调往往在牛市同一年中,且调整幅度较小,可能是40%-60%。而牛市结束之后真正的大跌则是要从历史高点下跌80%,并伴随接下来几年的熊市。如果本轮牛市真的要走双顶行情,第一个高点出现的位置将在7万-9.9万美元,并不会超过10万美元。“本文对于BTC价格的预测主要通过研究影响价格的主要因素,预估其在一轮大趋势中的位置,从而推测其见顶价格。本文深入介绍了影响比特币价格的主要五个因素,而在进入二月份之后,这五大因素已开始出现转变或者开始有转变的迹象,本文认为二月大概率处于大趋势的中间位置,因而保守认为比特币的见顶价格在7万美元附近。第一次的回撤幅度在30%-60%之间,随后开启第二次见顶行情。

任何一个投资市场都有它自己运行的规律。当它按照这个规律运行,就会形成趋势,一旦趋势形成,在一段比较长的时间,它是不会轻易改变的.

编者按:本文来自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日报经授权转载。ETH价格上涨,使其创下历史新高,这也推动以太坊2.0合约成为第三大抵押网络.

Clubhouse爆火社交圈的同时,它和币圈也被千丝万缕地联系起来。2月1日,SpaceX和特斯拉创始人ElonMusk在Clubhouse上和粉丝们聊天,谈到比特币的盛宴自己迟到了,但自己是一.

撰文|Banach时间|2021.01.27出品|NEST爱好者获作者授权发布为什么会有触发算子?当合约内部逻辑满足一定的条件时,需要改变合约状态,这个时候合约不会自动实现,需要外部操作来触发.

当游戏玩家们的趁手兵器——显卡,突然用来改变金融世界,游戏娱乐需求遭到挣钱原始冲动的正面硬刚,而这场争夺战,甚至已升级到了抢高端笔记本电脑的新地步!矿工盯上游戏笔记本加密货币的大涨.

BTC行情分析40000关口上冲回落,缩量整理,走势看似不强,却韧性十足,回调不放量,市场情绪几乎不分化,这意味着调整的深度并不会太深,调整在37500以上新做小级别的中枢,中枢重心上移.