Polkadot生态研究院出品,必属精品波卡生态观察,是我们针对Polkadot生态内的项目,以不同生态位的视角来观察和分析的一个专题栏目。Polkadot是一个扩展性很强的项目,可容纳非常多的生态位,而通过对生态位的观察,我们既可以感知全局,清晰地了解Polkadot整个发展情况;又可以观察入微,发现哪些生态位正处于激烈竞争或者一片蓝海的状态。只有更清楚地了解Polkadot生态发展的情况,作为投资者、参与者或者研发者才能更好地把握住Polkadot生态发展的红利。背景

如果说过去一年中有什么生态的发展可以和波卡生态相媲美,也许首当其冲的必然是属于币安智能链的荣耀时刻,而BSC也成为了生态建设的另一个标杆。据BSCProject数据显示,截至7月12日,BSC生态中的DeFi、NFT、工具和基础设施等项目已经超过727个项目,链上地址数高达83,389,946个,很难想象这样的数据仅仅是BSC推出14个月后的佳绩。而谈到BSC我们又会情不自禁想起以太坊的生态,毕竟两者现在的用户量和活跃地址数都不相上下,甚至BSC在某些数据上已经赶超发展数年的以太坊,当然,我们不能简单从数据上来对比两者的存在,毕竟以太坊是属于早期一步步建立起的庞大生态,好比国内还没有电商业务时,马老师建立起了淘宝,而BSC的发展则是已经在有巨头的情况下另辟蹊径找到了一条发展之路,这更像这两年兴起的拼夕夕。所以,我们并不需要来评判以太坊生态和BSC生态究竟谁发展的更好,某种意义上这是毫无意义的,反而是我们应该从中吸取一些成功的可复制的经验,以此达到“取其善者而从之”的优良品质,尤其是对于现阶段依然还有很大发展空间的波卡生态来说,更是值得不少生态项目借鉴和学习的。因此,本文将回顾下BSC生态的发展路径,探索出一些可以借鉴学习的地方,供波卡生态的优质项目参看,正所谓“三人行,必有我师”。回顾BSC的发展历史

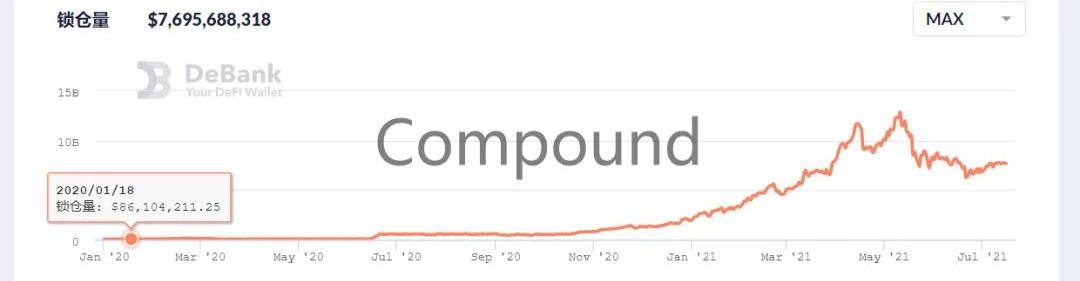

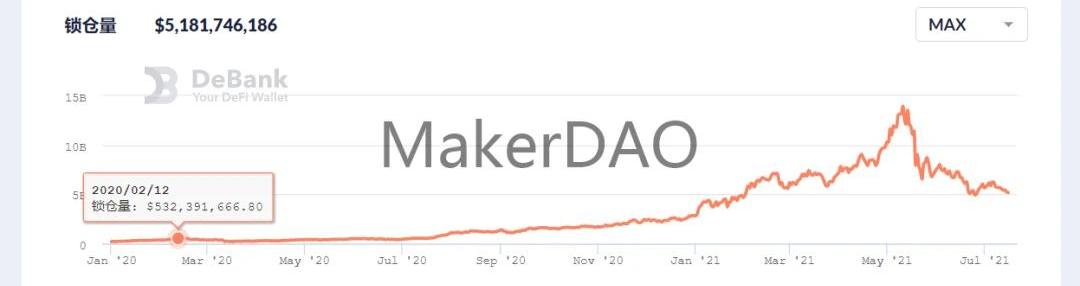

不同于以太坊是逐渐做大做强,BSC则更像是踩对了某些点而迅速崛起的,能够在短短一年多的时间里,如此快速的做起生态,并且生态中的项目与资金都十分丰富,这其中一定有值得我们挖掘的成功密码。我们不妨简单回顾一下BSC的发展历史,并深度剖析BSC是如何一步一步的走向成功。在2017年前后,加密货币领域迎来了一波牛市,新老交易所在这次牛市中互相切磋,各展手段,最终搏杀下来的交易所也各自圈到属于自己的一亩三分地,此时,全球范围内交易所格局初步形成。这其中就有以币币交易所搏出位,最终成为现在世界上最大的加密货币交易所的币安交易所。在此期间,币安还发行了自己的交易所平台通证BNB,并围绕着BNB设计了一系列的激励机制,给BNB赋能。但区块链世界主流思想仍然是去中心化的,作为交易所这样的中心化角色,始终有一个“中心化”的帽子扣在头上,所以,像OKEx、币安、火币等交易所也在不断尝试如何切入到去中心化领域中,而这三家交易所似乎非常默契的选择了同一个方向——公链。在2018年,他们纷纷宣布了自己的公链计划。随后,在2019年4月,币安上线了它的公链项目——币安链。BC的作用是围绕着币安的去中心化交易所构建一个去中心化的资产发行、流通的生态,并为BinanceDex提供高吞吐量、低延迟的区块链基础设施。因此,在功能上,BinanceDex可以提供通证的发行、使用和交换等功能。此时,币安的主要思路还是在将自己的核心业务,也就是将交易这个部分去中心化了,并以此构建一个生态。因此,才会有BinanceDex,同时,为了满足BinanceDex对交易延迟低、吞吐量大、可承载更大的交易深度的性能需求,BC选择的是采用PBF和DPos共识并在CosmosTendermint协议基础上进行代码上的改进,并且为保障用户体验,BC并没有智能合约。随着币安通过一系列营销方式将BC推广出去,并且有许多项目和资产也在BC上发行和交易,似乎一切都在向好。然而好景不长,正如当年诺基亚如日中天之时,谁曾想到有苹果公司另起炉灶,开创了智能手机,随后将诺基亚拉下神坛,自己却走上了巅峰,而在加密货币领域也发生了一些翻天覆地的变化。由Compound、Uniswap等DeFi项目异军突起,并逐渐吸引更多的资金参与其中,这一波DeFi浪潮带来了新的机遇,由于其去中心化的特点,吸引了许多资金的进入,已经开始影响到加密货币领域里的中心化机构的业务了。

BTC跌破34400美元关口 日内跌幅为7.85%:火币全球站数据显示,BTC短线下跌,跌破34400美元关口,现报34396.72美元,日内跌幅达到7.85%,行情波动较大,请做好风险控制。[2021/1/20 16:36:37]

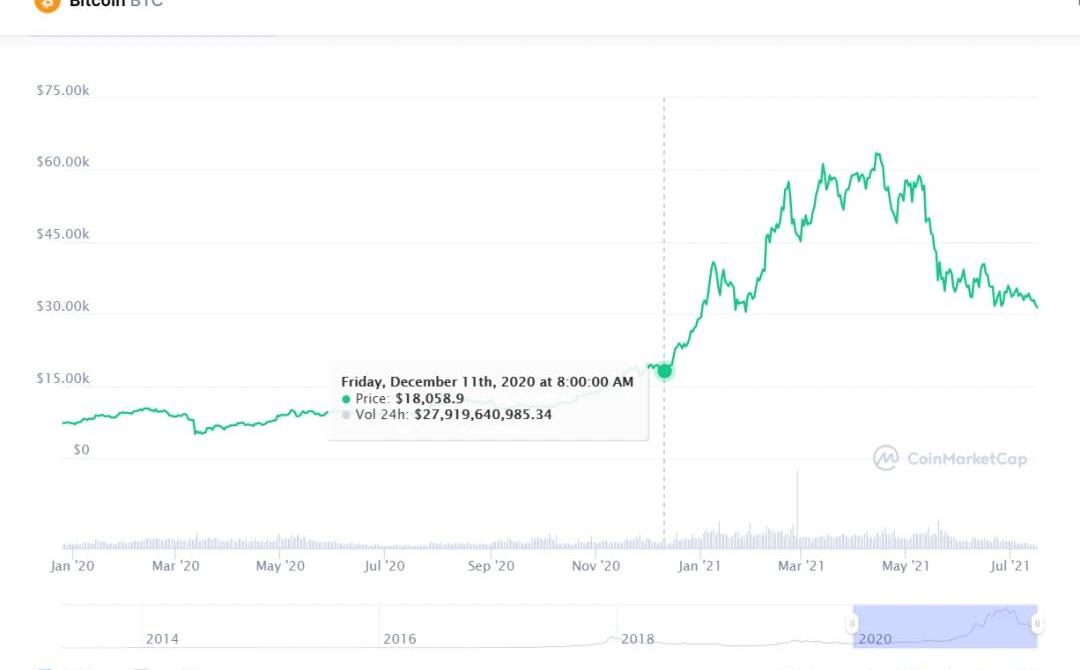

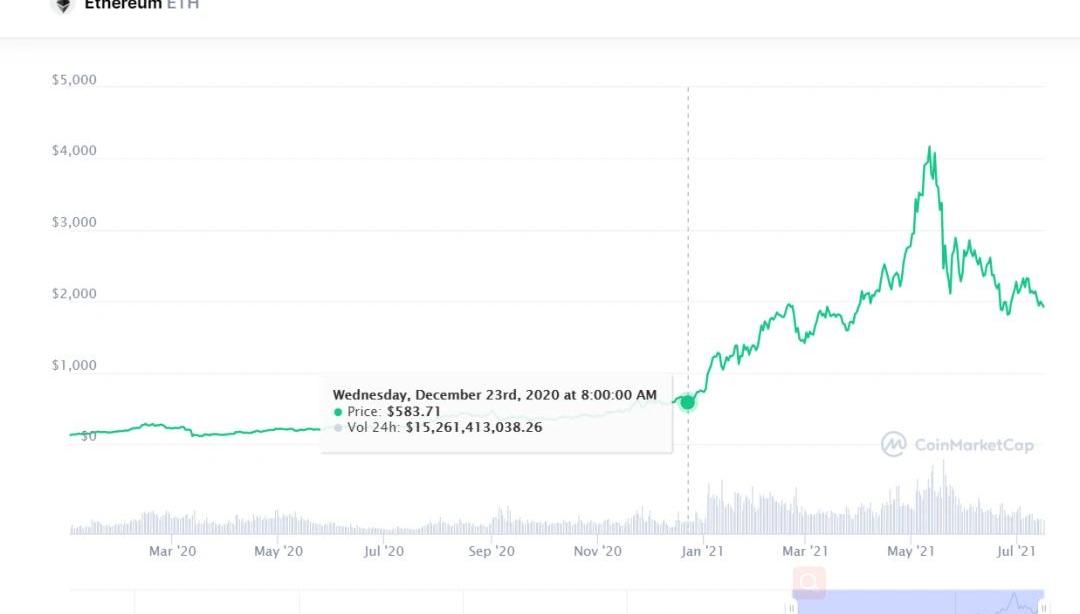

在2019年底2020年初,MakerDAO、Compound和Uniswap的影响力逐渐增大,整个DeFi的体量已经接近10亿美金了。在这样的情况下,币安看到了DeFi的庞大潜力,也看到了ETH的局限性,它看清了未来可能的发展脉络。于是,在不影响BC的前提下,币安在2020年4月创建了币安智能链并于同年9月正式上线智能链。BSC是与BC平行运行的区块链,两者之间的资产可以互通,不仅可以创建通证智能合约,还引入了全球顶级加密资产之一的BNB形成质押挖矿机制。BSC的设计思路着重强调两点,一个是要保障高性能低转账费率,另一个是兼容以太坊虚拟机EVM,可快速接入以太坊生态,借助其庞大的生态,让以太坊的开发者迅速接入BSC,让BSC生态快速崛起,而这一切的背后体现的都是币安剑指DeFi的决心。BSC通过引入权益权威证明共识机制,通过质押BNB来达成共识,总共需要21名验证人。最终BSC实现了交易费用极低,每3秒可生成一个区块的高性能网络,日交易量达到20万笔,平均每笔交易gas费低至0.05美元,大幅提升币安链和BNB的使用效率与应用范围。尽管验证人的个数太少,被许多人诟病其中心化,但其优秀的使用体验以及极低的转账费率,足以让许多用户忽略这一点。在BSC推出的9月,币安也启动了1亿美元的支持基金来引导其发展。当然,在当时BSC还没那么快崛起,真正让BSC生态崛起还源于大环境给了一个很好的机会。在2021年初,随着BTC的大涨,ETH的DeFi生态再次发力,但是以太坊在使用方面的硬伤,交易性能低,转账费率太高,高昂的使用成本也严重制约了DeFi的发展,这直接给了其他公链生态发展的契机。

BSC的生态就是在此时迅速发展起来的,由于BSC兼容EVM,并且能提供更快的交易体验和更低的转账费用,很快便在AMM和借贷两个应用方向跑出两大龙头,如今这两个应用也已经可以与以太坊上的Uniswap和Compound分庭抗礼了,而BSC也已经成为了600多个项目,锁仓120亿美元的不可忽视的大生态了。生态发展公式

1、以BSC为镜,探寻生态发展公式

基于BSC的成功发展,我们大致梳理出一个生态发展的公式。这只是根据目前已成功的逻辑,总结出的其中一种思路,并不代表只有这一种思路。公式如下:生态繁荣=*流量*交易所赋能*大环境如何理解这个公式呢?三大基础资源一个公链生态的发展,就好比是创业或者打仗一样,无非是三大基础资源“人、财、物”的调配和使用方式,而公链里的“物”,原本是指材料、物资等,在这里我们可以理解为应用或者项目。公链的三大基础资源分别是项目,用户,以及资金,这三者共同组成了生态,却又互相影响各自的发展。物,也就是生态中的应用或者项目,是承载资金和参与者的重要载体,也是生态的最基本构成单元。生态要做的好,“物”的质与量都要有保障。。而人是属于随热度而走的,对于新生的“物”,大部分人很难快速引流到新项目中,毕竟大部分人不愿意跳出舒适圈,亦或者对新生的“物”不太信任,需要用利益吸引,亦或者有足够的流量导入。财,则扮演的是生态的血液,没有资金参与的项目是不会成功的。这里的资金不仅有支持项目团队开发的资金,也有看好项目参与交易以及基于项目的应用而参与的资金。这三者可以互相作用,而其中的每一项做的好都能把其他两项吸引过去。好的“物”,可以吸引更多的人参与,比如CryptoKittes,NBATOPSHOT等等;也可以吸引更多的资金参与到应用中,比如Uniswap、Compound等DeFi;亦或是吸引资金扶持新的“物”,这里指的是资本方支持早期项目的一级市场资金,进而让生态开枝散叶,造就更多“物”。而如果一个项目平平无奇,却通过宣发、空投等营销手段,或者设置一些高APY收益等激励机制将用户导入过来,项目也会因人气聚沙成塔,形成一定的势能,进而吸引更多的资金进入,项目方也有更多的资金和资源来将原本平平无奇的项目完善到更好。同样,假如一个项目平平无奇,也没有什么用户参与,但是如果能找到一些拥有许多资金并且影响力大的KOL,导入自己的许多资金进场体验,并且为项目做宣传,有了这些巨头的影响,无形之中也为项目做了背书,也能够吸引用户和后续资金进场,最终让项目变得成功。许多DeFi项目就是有一些巨鲸去挖头矿带火的。流量流量的作用自不必说,因为我们身处的互联网已经让我们深刻地理解到了流量经济的巨大作用。其实这一轮BTC从1w美金最高涨到6w多美金,就是流量的巨大推动作用,这离不开一些传统企业和资本的不断造势,以及传统媒体不遗余力的宣传,使得比特币火出了圈外,吸引了许多传统资本进入加密市场,才造就了如此高的涨幅。同样,狗狗币也是这样的逻辑,所以,流量是一个巨大的增幅器,流量运用的好,可以为整个生态带来海量的资金和用户,此处就不多赘述了。交易所赋能交易所是一个什么样的角色,它本身就是一个自带海量用户,拥有丰富的资金流,并且有信任背书的机构。由于其本身是中心化的机构,所以可以自由地营造各种营销方式或者宣传方式为一个生态赋能。再加上,交易所本就是加密货币生态中的上游机构,不仅在二级市场交易层面熟知如何赋能项目,在一级市场层面,交易所对生态的投资也是最重的一部分。比如整个加密货币市场中,Coinbase和币安两大交易所对初创项目的投资都是圈内数一数二的。因此,对于赋能一条公链来说,交易所可以通过在一级市场投资这条公链上的项目或者应用,并将这些项目上线到自己的交易所上,并通过一系列市场活动,将其自身庞大的用户群体,以及资金流为这些项目赋能,并从二级市场成功退出后,再将新的资金继续投资到这条公链上的其他项目上。这其中还有一点不得不提及,就是交易所有丰富的客服来解决用户在参与新项目期间的许多问题,相当于提高了项目在使用层面的易用性,降低了使用门槛,也就为更多的参与者与资金的进入打下了基础。而另一方面,这些项目如果本身的表现也撑得起这些用户和资金的进入,并且发展得更好,也会反过来为交易所带来更多的用户和资金,甚至作为一个优秀案例为交易所背书。最终就会实现交易所与公链生态双赢的良性循环。大环境大环境,也就是当前加密货币所处的行情趋势,由于当前的加密货币市场体不管是从市场体量,亦或是用户的数量都是比去年有了成倍的增长,已经不是传统金融可以忽略的一个全球资本市场了。反之,由于有新的传统资本和一般用户的进入,加密货币市场已经与传统金融市场密不可分,不再是圈地自萌的小生态,而是受传统金融市场影响的另类资产市场。而单个公链的发展好比是水上的一叶扁舟,行情好时,顺水行舟行千里,行情不好时,逆水行舟也不好独善其身,即使能做到独立行情,也会或多或少受到大环境的对冲影响。所以,公链的生态发展在顺风顺水的牛市行情下才是最澎湃的。2、Solana也有异曲同工之妙

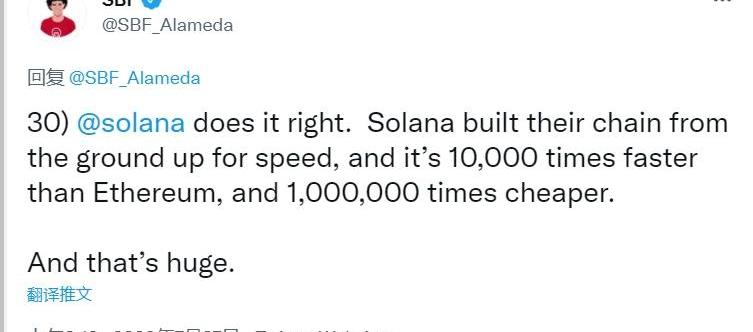

BSC,作为交易所当中的公链开了一个好头,于是我们也可以看到火币研发的Heco链,其发展也是有异曲同工之妙。但它们都是交易所的公链,对于不是交易所公链的公链项目,这套公式是否适用呢。不知道是否是巧合,Solana的发展情况正好与这个公式十分的契合,我们不妨也看看Solana的情况,来验证一下我们这个公式。首先Solana公链的基础设施做的比较好,在技术上有多项创新。其独特的PoH历史证明算法,极大地减少了区块在同步上所消耗的时间;同时Solana还编写了多线程虚拟机Sealevel,实现了并行化转账,而其他公链一次只能处理一笔交易;Solana还借鉴了BitTorrent的技术设计了Turbine区块传播机制,可以大幅提高在验证区块信息时的效率,大幅降低信息通讯所需要的时间;还有诸如伸缩内存解决方案Cloudbreak,复制器节点网络Replicator,内存池流动机制GulfStream,使用POH优化的PBFT共识算法TowerBFT共识算法等创新,最终在技术上使得Solana成为了出块延时少、确认速度快、网络难拥堵的当下最高效的公链,实测Solana的性能,TPS可以达到最高65000,而转账的花费不到1美分。这样的技术特点早早地吸引了许多开发者和资本对Solana的关注,所以尽管Solana并没有通过兼容EVM来快速将以太坊成熟的项目复刻到Solana上,但是Solana的生态并不用担心没有项目做起来,因为以太坊带来的除了成熟的项目代码,也有成熟的商业模式,所以,在Solana上开发项目不用担心商业模式上是否会成功,无非是多学习下代码,进度慢一些罢了。不过,这些并不能说明为何Solana能快速崛起,这其中真正的核心因素则是SBF以及其背后的FTX的加入以及大环境带来的契机。SamBankman-Fried,简称SBF,是一个是FTX交易所的创始人兼CEO也是AlamedaResearch的创始人,在2021年2月福布斯公布11位加密亿万富翁中,他以45亿美元净资产位列第二位,同时在推特上坐拥22万粉丝。自2020年7月20日,SBF开始在推特上发表一系列关于DeFi的观点,并最终在2020年7月27日,SBF终于提到了它心仪的项目Solana,并随后对Solana进行了一通详细解说。

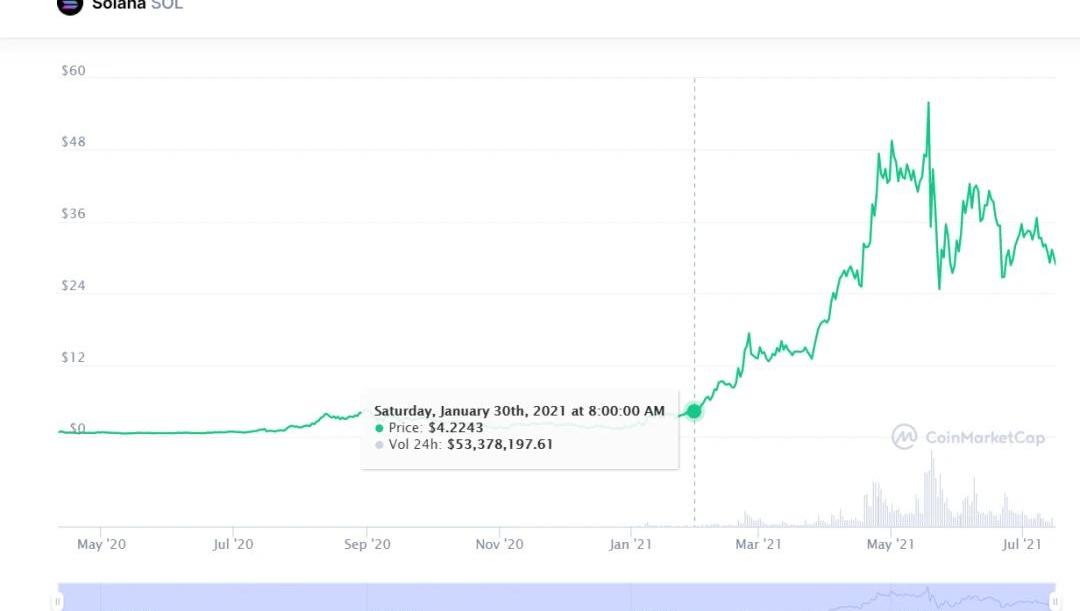

铺垫了7天的饥饿营销,终于揭开了它的主菜,恰好在同一天,基于高性能公链Solana创建的DeFi交易所Serum,也于当天发布项目白皮书,同时宣布将于近日上线。SBF正是担任的去中心化交易所Serum的顾问之一。SBF本就是圈内知名KOL,从这次的事件我们也可以看出他十分懂得如何获取流量和关注,在他的这一番精彩操作之下,许多用户也开始关注和了解Solana了,Solana在二级市场也给出了精彩的回应,从当天的1.7美金,到8月底最高4.7美金。

顺理成章的,Serum很快上线了SBF的FTX交易所,而SBF则成了Solana生态的代言人和推广者,隔三差五分享Solana及其生态项目的进展,而Solana的生态项目也陆续上线到FTX交易所中。当然,另一个重要因素是大环境带来的契机。

这一点正如我们之前简析BSC时,也是在2021年初ETH的DeFi生态再次发力之时,只是Solana的生态发展稍微慢了一些,但这不妨碍,Solana的生态在4月份开始爆发。所以,综上来看,似乎这个公式是可以实践的,那么,接下来,我们依据这个公式来看看波卡生态崛起有哪些可能的路径。波卡生态崛起的可能路径

波卡不同于一般公链,它所做的事情是比公链更底层的将各类区块链都链接起来的一个区块链组成的网络。因此它的生态要做起来,需要的是接入波卡的平行链或者通过转接桥接入的现有公有链足够多,并且平行链的发展也比较好,这样才能算是波卡生态真正发展起来了。对此,我们需要重点关注两点,第一点是现有公有链会有多少接入到波卡,以及接入波卡后是否有应用能将这些现有公链的人财物导流过来;第二点是波卡生态上原生的平行链项目,是否能发展好自己的生态。对于第一点来说,目前由官方支持的BTC和ETH的转接桥已经有专门的团队开发许久了,并且官方针对于非Substrate链推出了BEEFY协议,可以更容易地让现有的公链链接到波卡上,可以说让更多的项目接入到波卡这一个基础是已经有了。那么,如果波卡生态的某些应用能将这些接入进来的老公链的生态活络起来,或者为这些老公链扩容以及赋予新的功能或可以将波卡生态做大做强。当然这只是其中一条路径。而对于第二点来说,让波卡的原生平行链项目的生态建立起来,这就回到了我们今天文中所介绍的公式上。根据公式来看,以波卡目前Kusama前三的平行链项目方为例,这三者都是兼容EVM的平行链,这意味着通过很小的修改就可以将以太坊上的成熟项目或者说是基于EVM的成熟项目迁移到波卡生态上。而从ETH,BSC,Solana上的生态发展的情况来看,每条公链的生态发展有很高的相似度,这些生态发展的最快也最好的应用,就是AMM以及借贷的DeFi项目了,而这些项目业务不复杂,并且商业逻辑简单,所以很好建立起来,因此在“物”这个层面,波卡的几个平行链都不用担心。而在参与者方面,波卡经过多年的酝酿,已经拥有足够多的粉丝了,但是我们这里提到的是波卡生态的项目,如何将波卡的粉丝转化为这些生态项目的粉丝是个关键点,同时,波卡在使用体验层面还有很大的提升空间,谁能把用户的使用门槛降低,就能获得更多的用户参与。资金方面更不必说,资金总是会朝着更容易赚钱的方向走的,如果确实有实实在在的机会,聪明的资金会行动起来的。所以,从三大基本要素来看,波卡已具备东风。剩下的三个要点,流量,交易所赋能,大环境才是决定波卡生态崛起速度的最重要因素。虽然,这三大重要因素并不是缺一不可,但是如果有的话,效果会更好。我们不妨设想一下,依据这个公式,波卡最理想的发展路径会是怎样的:在经济大环境比较稳定,当然最好是牛市的前提下,有一个有足够影响力的交易所站出来拍板,吆喝着说要为波卡赋能或者为某一条平行链赋能,通过投资赋能等方式将以太坊上或者基于EVM的成熟的AMM或者借贷项目复刻到波卡的某条平行链上,并好好地把跨链资产这个波卡生态独特的优势发挥出来,在项目上做一些创新;随后利用自己的推广方式和自身影响力,带上一些KOL,共同为项目带来媒体流量和势能,导入资金赋能,并做好使用者的教育培训,降低参与门槛,把用户基数做起来;进而通过二级市场退出后,再投入到波卡生态的项目扶持中;最终形成交易所与公链生态双赢的良性循环。

后记

当然,条条道路通罗马,生态崛起的方式并不只是一条思路。只不过,BSC能够在ETH这颗大树下迅速成长为一颗茁壮成长的大树,以及Solana也用类似的思路发展起来,所以,这其中必定有值得借鉴和学习的思路。本文只是以探讨的形式提供了一种可能性,如果有认可我们这条思路,并且拥有足够资源的朋友,不妨联系我们,可以更加深入地详细探讨一番。鉴于波卡生态项目层出不穷,但其中劣质项目,局项目充斥其中,值得警惕,而另一方面只在波卡项目方的群又很难了解到波卡整个生态发展的全貌,错失许多机会。所以,我们决定建立一个波卡生态群,可以开放式地讨论所有波卡生态项目,大家可以客观的分享对各个项目的观点,了解波卡各个项目的发展情况,又可以互通信息共同把握机会。关注公众号"Polkadot生态研究院",回复“进群”,可与众多爱好者畅谈波卡。

标签:NFTSOLAOLAENTMNFTSolarMineXBitcoin Volatility Index TokenJust for Decentralization

Justasdigitaldownloadshaverevolutionizedmusicandbookpublishing.

Mandy:Hello,大家好,我是Odaily星球日报的Mandy,感谢老朋友499的邀请,能来和大家一起聊聊现在不仅在加密行业.

吴说作者|刘全凯本期编辑|ColinWu一条神秘鲸鱼在Bitfinex上出现,或是大户或是机构,每逢其出现,市场无不人心惶惶。据Datamish数据,在过去半年里,这条神秘鲸鱼出现了四次.

2008年,中本聪发表了论文《比特币:一种点对点的电子现金系统》,这篇论文给区块链技术和加密数字货币发明提供了基础。至今比特币系统已经运行了十余年,但比特币在各国及地区的合法性和政策仍有不同.

在蓝狐笔记之前的文章中,多次提到DeFi的下一步重点在于资产效率的提升。这从Uniswap、Curve等多个协议的迭代中可以看到这个趋势.

本文系链捕手原创文章,作者胡韬。今日凌晨,跨链桥项目Chainswap再次遭到黑客攻击,在该桥梁部署智能合约的超20个项目代币都遭遇黑客盗取,几乎酿成DeF发展史上影响范围最大的一次安全事故.