前言

2021年,DeFi增长势头继续保持,锁仓价值不断创新高,微创新持续涌现;GameFi、元宇宙、NFT不断火爆,众多品牌、公司及投资机构纷纷入场;以Solana、Fantom、Avalanche等为代表的的新公链在2021年表现不俗,极大改变了公链生态格局。区块链产业投融资市场在经历2020年的低迷之后,终于在2021年迎来反弹,仅上半年的投融资数量就已经超过2020年全年。为详细分析2021年行业头部风投机构所投项目的表现,98KDAO从项目涨幅、赛道分布、倍数分布等不同维度对14个投资机构进行了对比分析。*数据中涉及到的价格单位均为USDT

总览

从总体数据来看,投资项目最多的机构前三名是a16z、ThreeArrowsCapital和BinanceLabs,项目数量最少的是AnimocaBrands。ROI方面表现最为出色的是GameFi龙头项目AXS,头部机构中的五个投中了AXS并收获20240%的涨幅,其次是SOL和MATIC。各机构投资表现一览

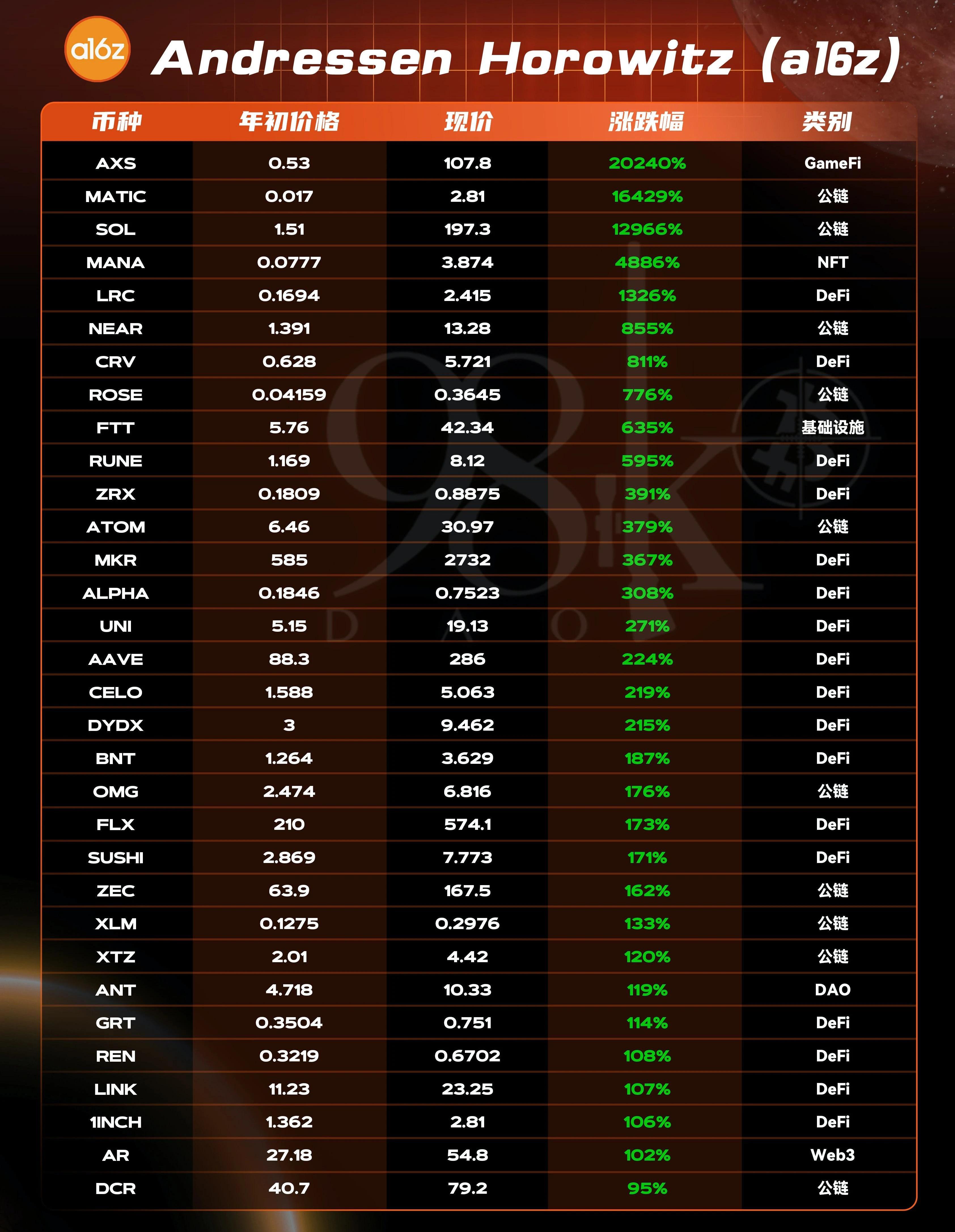

AndreessenHorowitz

机构介绍:a16z是整个互联网投资界最为耀眼的明星之一,曾先后投资了Facebook、Twitter等知名项目。现已投资多个区块链明星项目,成为了加密货币投资的风向标。Coinbase上市后,a16z以14.8%的股份成为其第二大股东,成为了最大的外部赢家。另外,a16z还投资了Uniswap、MakerDAO、Compound、DapperLabs、Arweave、Optimism、Solana等,这些几乎都成为了头部区块链项目。如今的a16z,加密基金规模超过30亿美金。俨然是加密世界的资本灯塔,关注度高,号召力极强。以下数据为a16z所投资且已发币项目在2021年的币价表现:

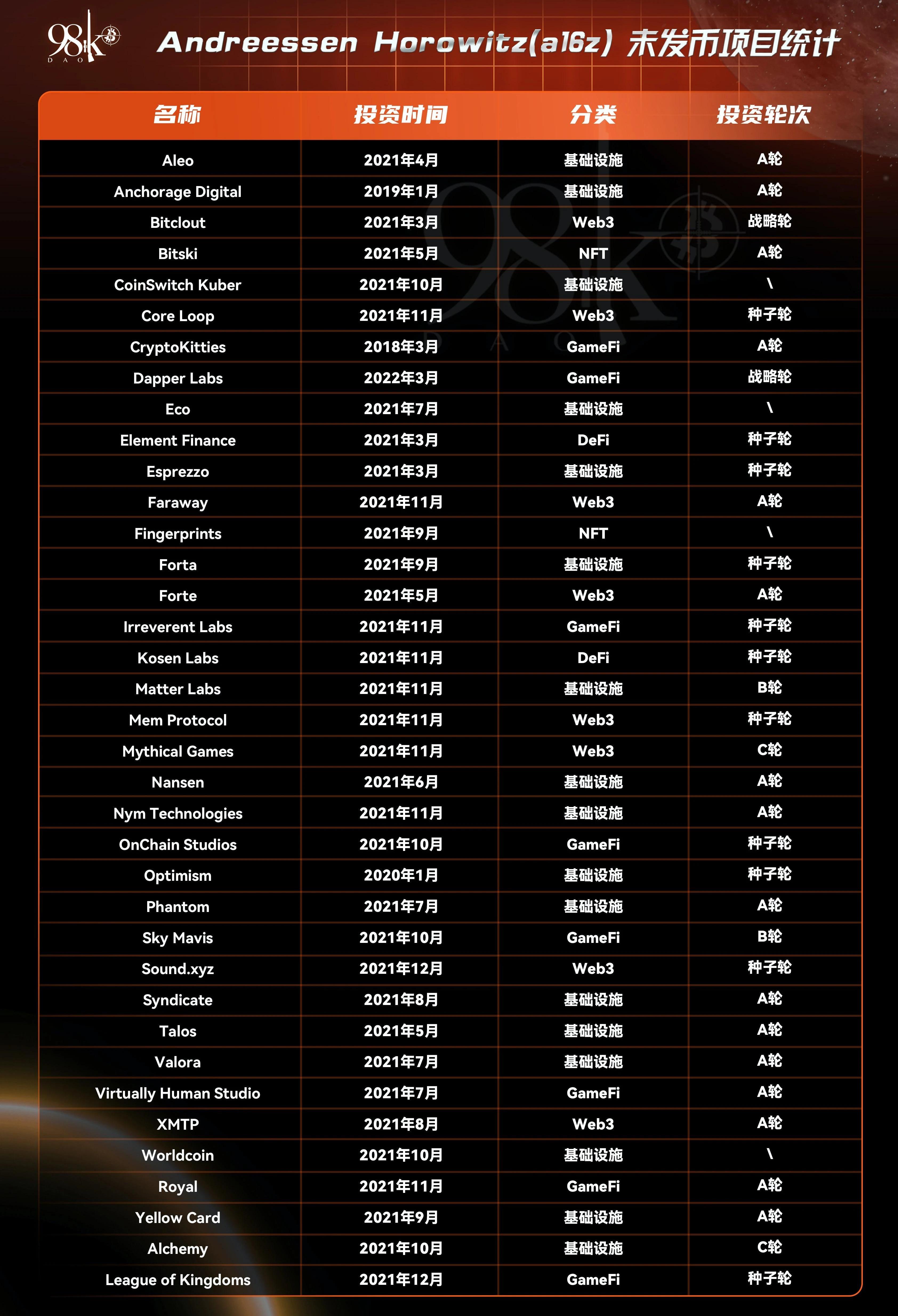

从统计的数据来看,a16z投资且已上线的币种数量为63个,在数量方面遥遥领先其他机构。同时今年其投资组合的的正涨幅率超过了75%,涨幅最高的是20240%的AXS,同时百倍币的数量有三个。从项目分类来看,DeFi项目有36个,占比57.1%;公链项目有14个,占比22.2%;Web3项目有7个,占比11.1%。由此可看出,a16z的投资侧重于DeFi和公链领域,而对于NFT和GameFi项目的布局较少。以下统计为a16z已投资但未发币项目:

7月22日公链数据一览:据Kingdata数据,Heco链上当前每日Gas消耗量为1741.13亿Wei、每日新增地址数3.22万个、每日交易次数为90.85万次、累计总交易次数为4.26亿次、独立地址总数为1695.33万个;

ETH链上当前每日Gas消耗量为932.15亿Wei、每日新增地址数11.38万个、每日交易次数为119.52万次、累计总交易次数为12.14亿次、独立地址总数为1.64亿个;

BSC链上当前每日Gas消耗量为8452.3亿Wei、每日新增地址数8.95万个、每日交易次数为542.86万次、累计总交易次数为7.98亿次、独立地址总数为8430.15万个;

polygon每日交易量为743.30万、总交易量为3.43亿,当前总市值为57.40亿美元、钱包地址66万个、总质押量为16.92亿美元。[2021/7/22 1:09:02]

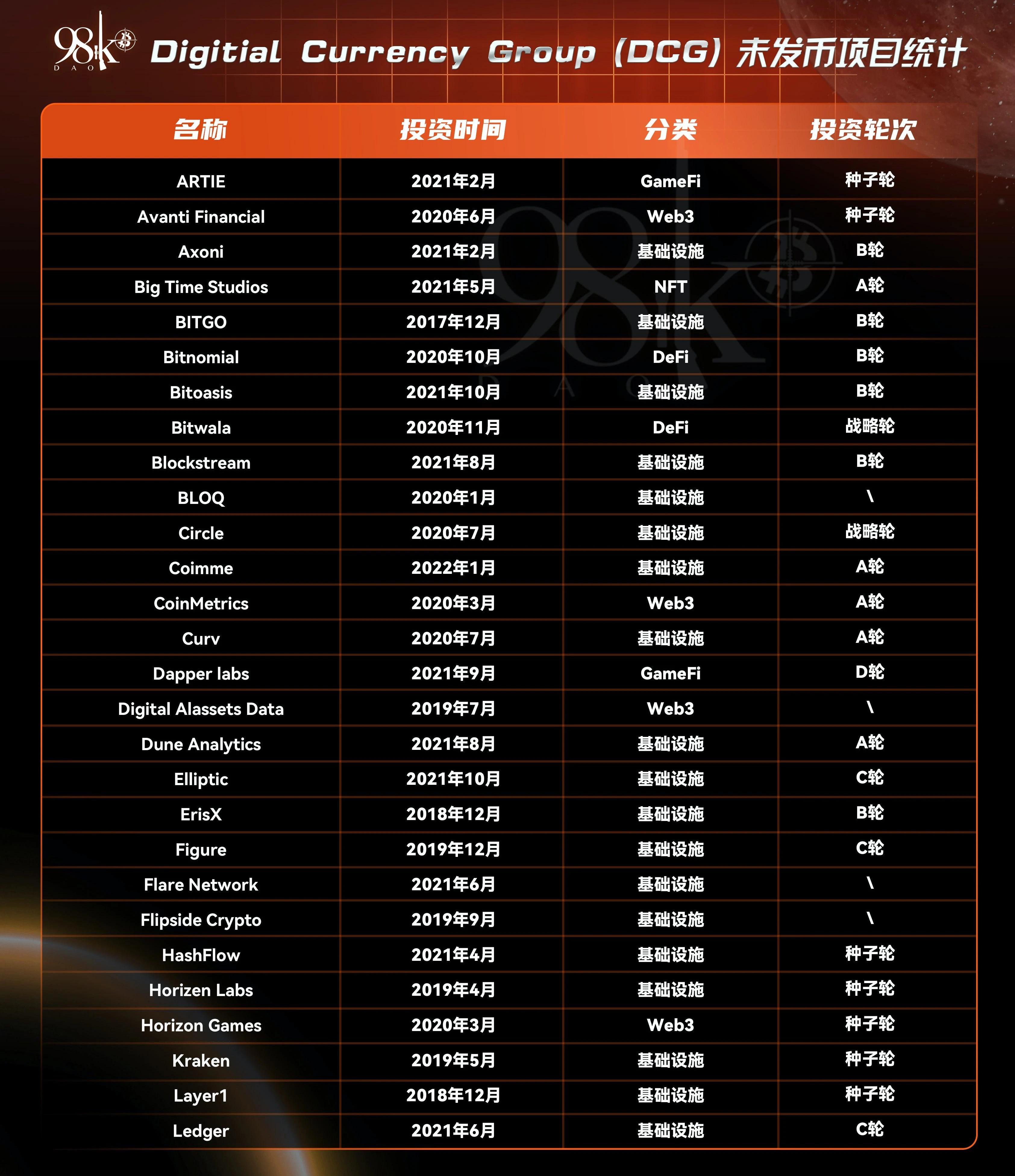

未发币项目总数量为37个,其中基础设施占比46%,其次是GameFi和Web3,各有8个。DCG

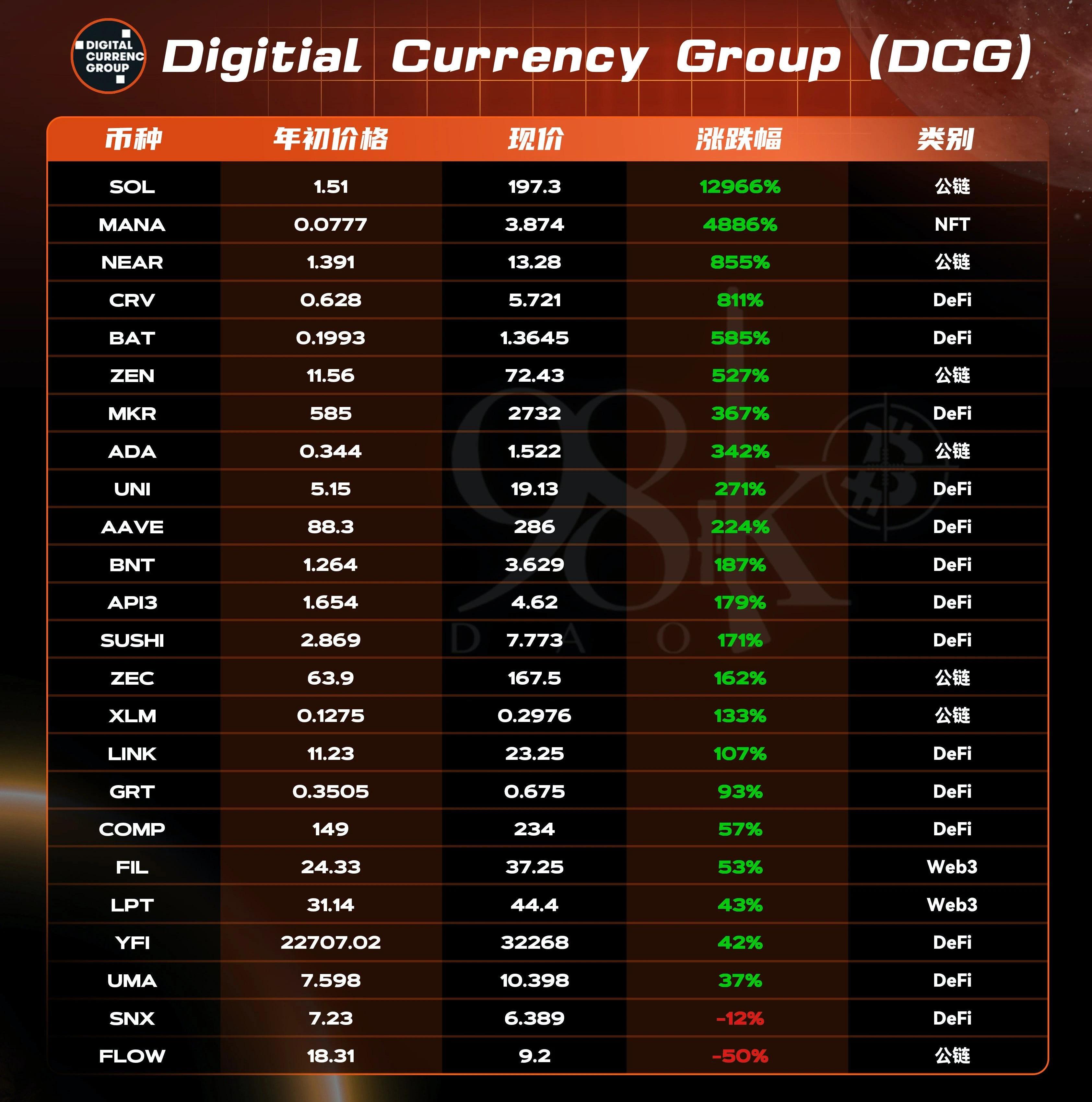

机构介绍:区块链创业公司孵化器,Coindesk、灰度母公司,是一家专注于加密与区块链行业的投资公司,投资组合超过100家公司。以下数据为DCG所投资且已发币项目在2021年的币价表现:

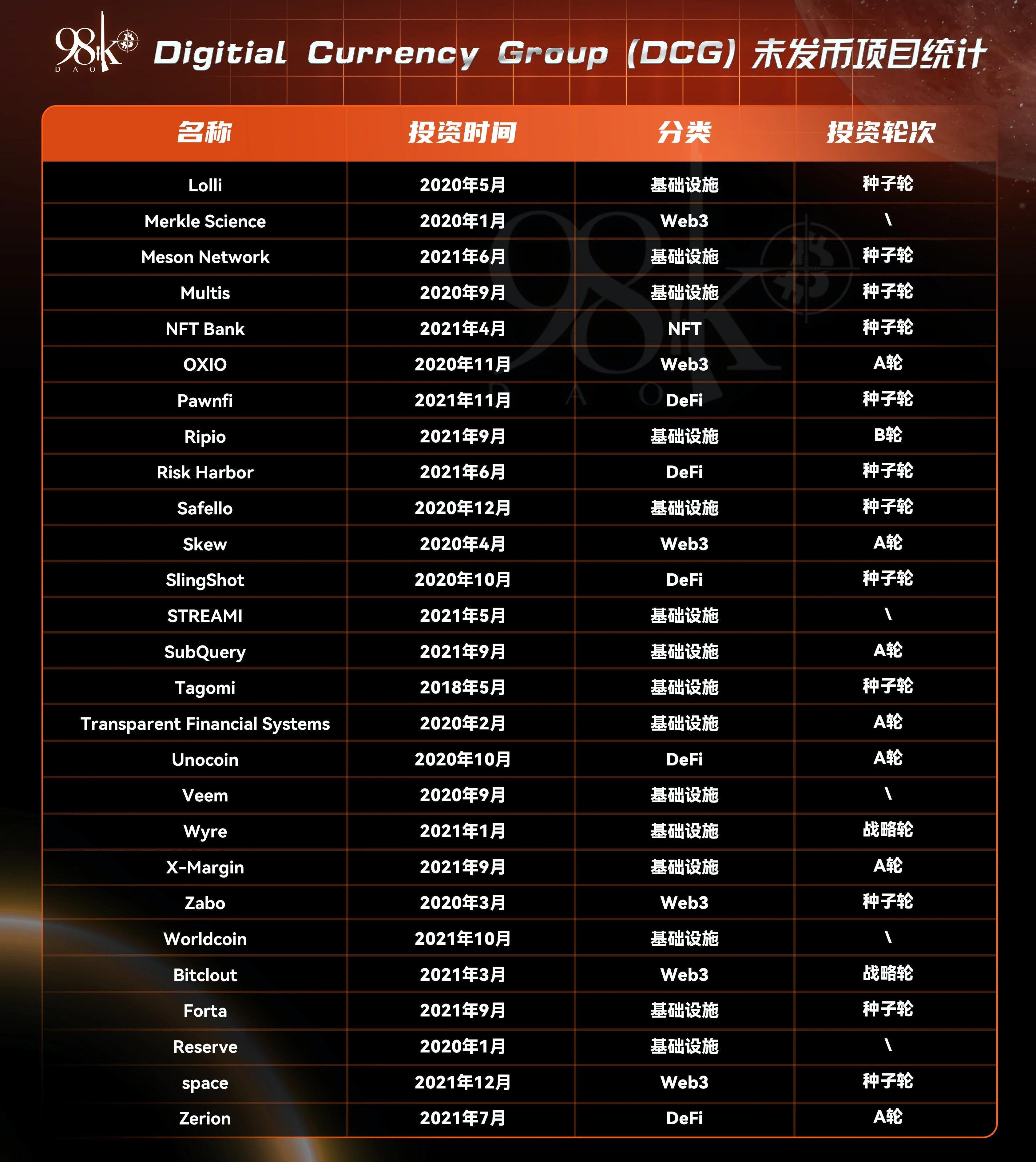

从数据维度来看,DCG作为头部的加密投资机构,其投资组合今年的表现也十分出色,正涨幅率超过了90%。投资组合中已上市的币种数近30家,仅次于a16z。其中涨幅最高的是12966%的SOL,涨幅10倍内的占比超过85%,且多集中在1-10倍,占比为55%。从项目分类来看,DeFi项目有14个,占比56%;公链项目有7个,占比28%,DeFi和公链总计占比为84%。与a16z的投资偏好基本相同,更加侧重于DeFi和公链,NFT、GameFi、Web3等赛道投资较少。以下统计为DCG已投资但未发币项目:

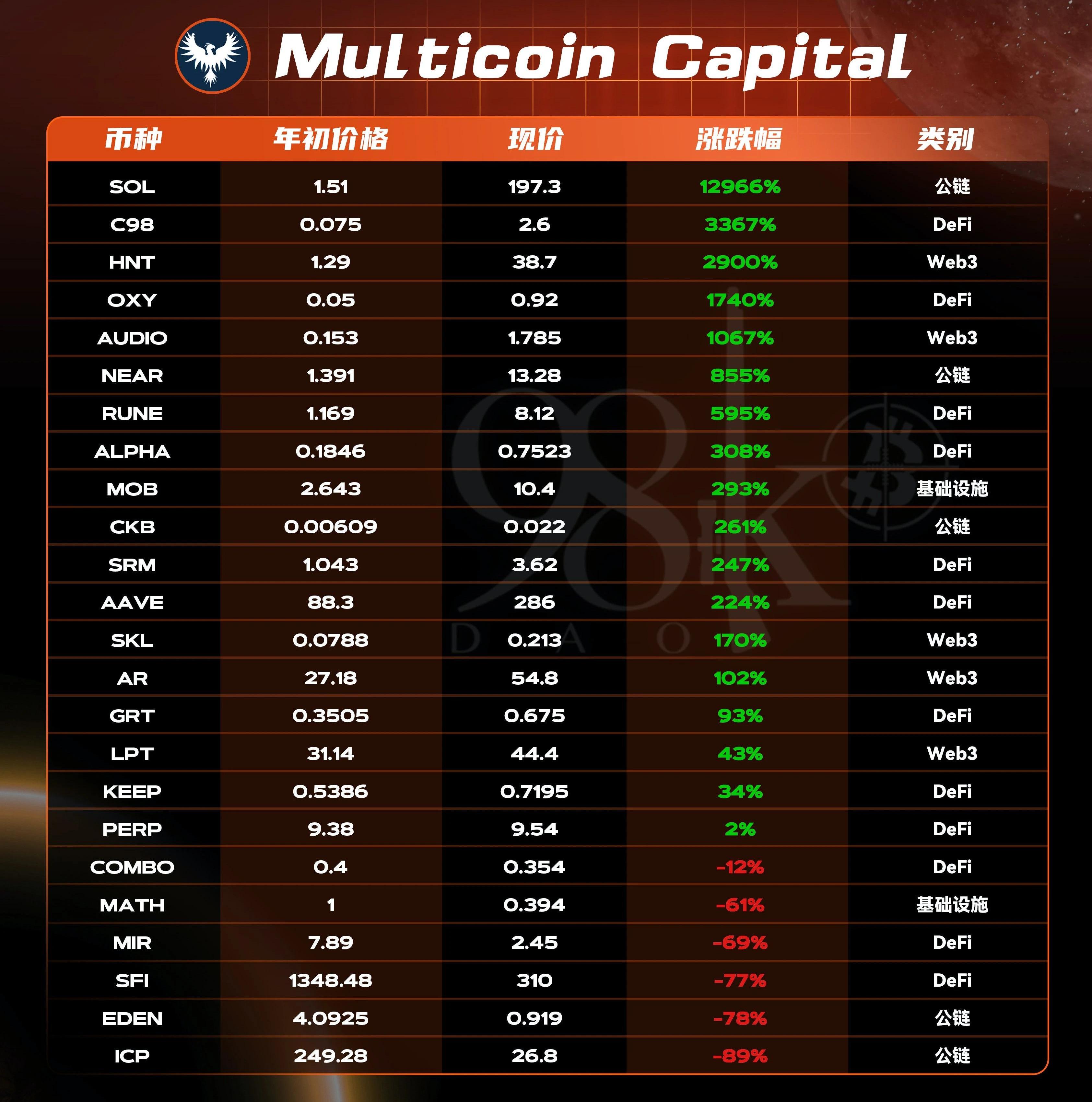

未发币项目总数量为55个,其中基础设施有34个,占比为61.8%,其次为Web3和DeFi。Paradigm

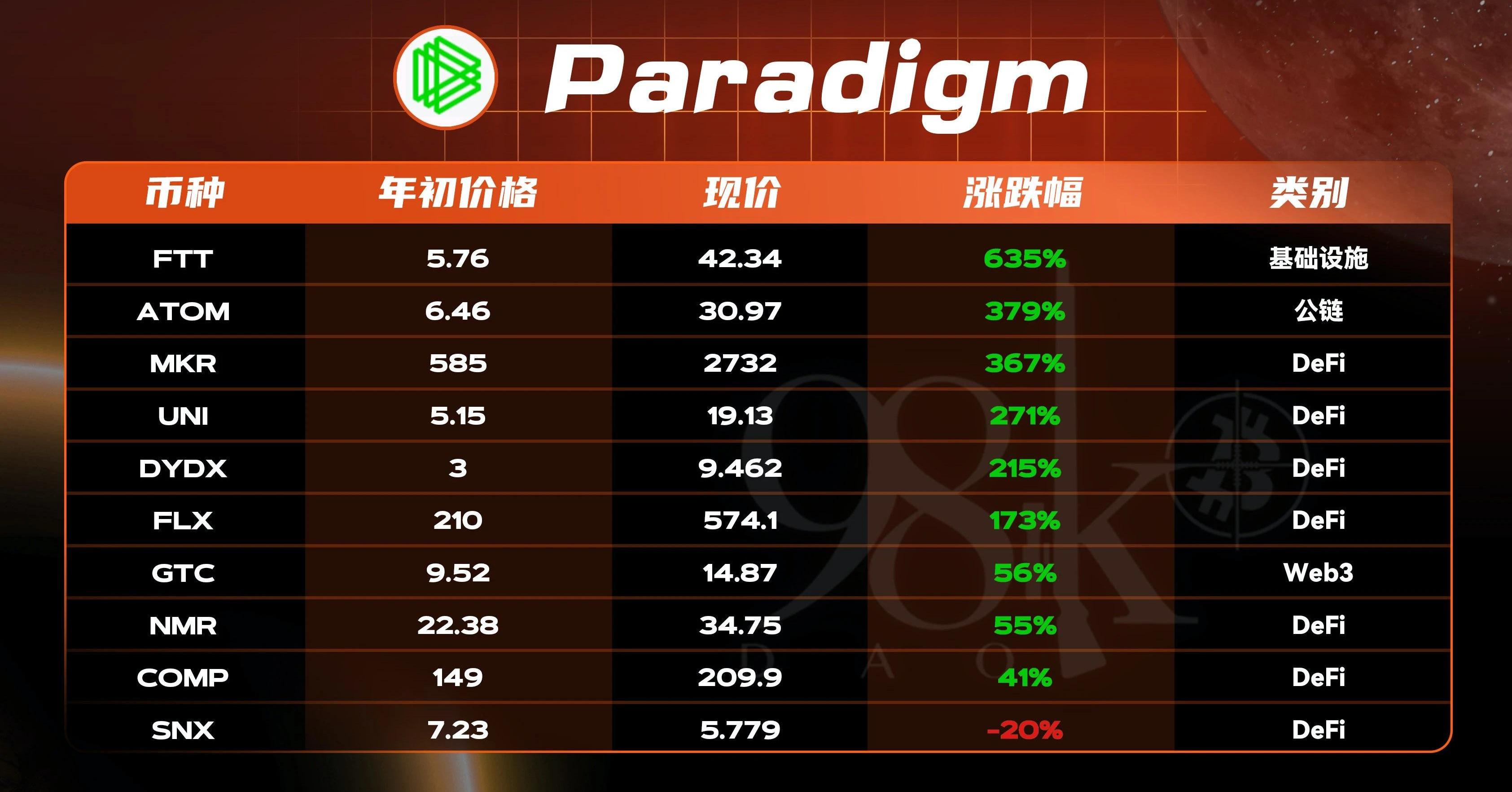

机构介绍:Paradigm是由Coinbase联合创始人、红杉前合伙人和Pan-teraCapital前员工联合创立。有消息称,此基金已经获得红杉资本和耶鲁大学注资。两位创始人的背景值得一提:FredEhrsam曾是Coinbase联合创始人之一。MattHuang从麻省理工毕业后在硅谷创业,公司被Twitter收购。从2011年开始陆续做一些早期投资,有着非常奢华的投资履历,其中最成功的的无疑是今日头条。以下数据为Paradigm所投资且已发币项目在2021年的币价表现:

金色午报 | 10月12日午间重要动态一览:7:00-12:00关键词:Filecoin、雄安海关、欧洲央行、挪威养老基金

1. Filecoin已达到Lotus版本重大升级区块高度。

2. 央行副行长范一飞:深挖区块链的信任价值。

3. 雄安海关完成首票数字货币保证金缴纳业务。

4. 欧洲央行就是否创建数字欧元启动公众咨询。

5. 日本多个地方政府机关收到比特币勒索邮件。

6. 挪威养老基金持有MicroStrategy 2%股份。

7. 英美日等国发表国际声明 实施端到端加密应以不牺牲公共安全为前提。

8. 数据:89.28%的比特币地址处于获利状态。

9. 特斯拉的弗里蒙特工厂和内华达州超级工厂已安装比特币ATM。

10.数字人民币红包可于今晚18时在深圳罗湖3389家商户消费。[2020/10/12]

Paradigm投资的项目超过30个,数据统计到今年已上市的10个项目,其投资组合的表现很不错,正涨幅率高达90%。涨幅最高的是635%的FTT,60%的涨幅比例集中在1-10倍,其中涨幅为负的币种跌幅是所有机构中最小的,为-20%。从项目分类来看,DeFi项目为7个,占比63.6%,基础设施、公链和Web3也有涉足。以下统计为Paradigm已投资但未发币项目:

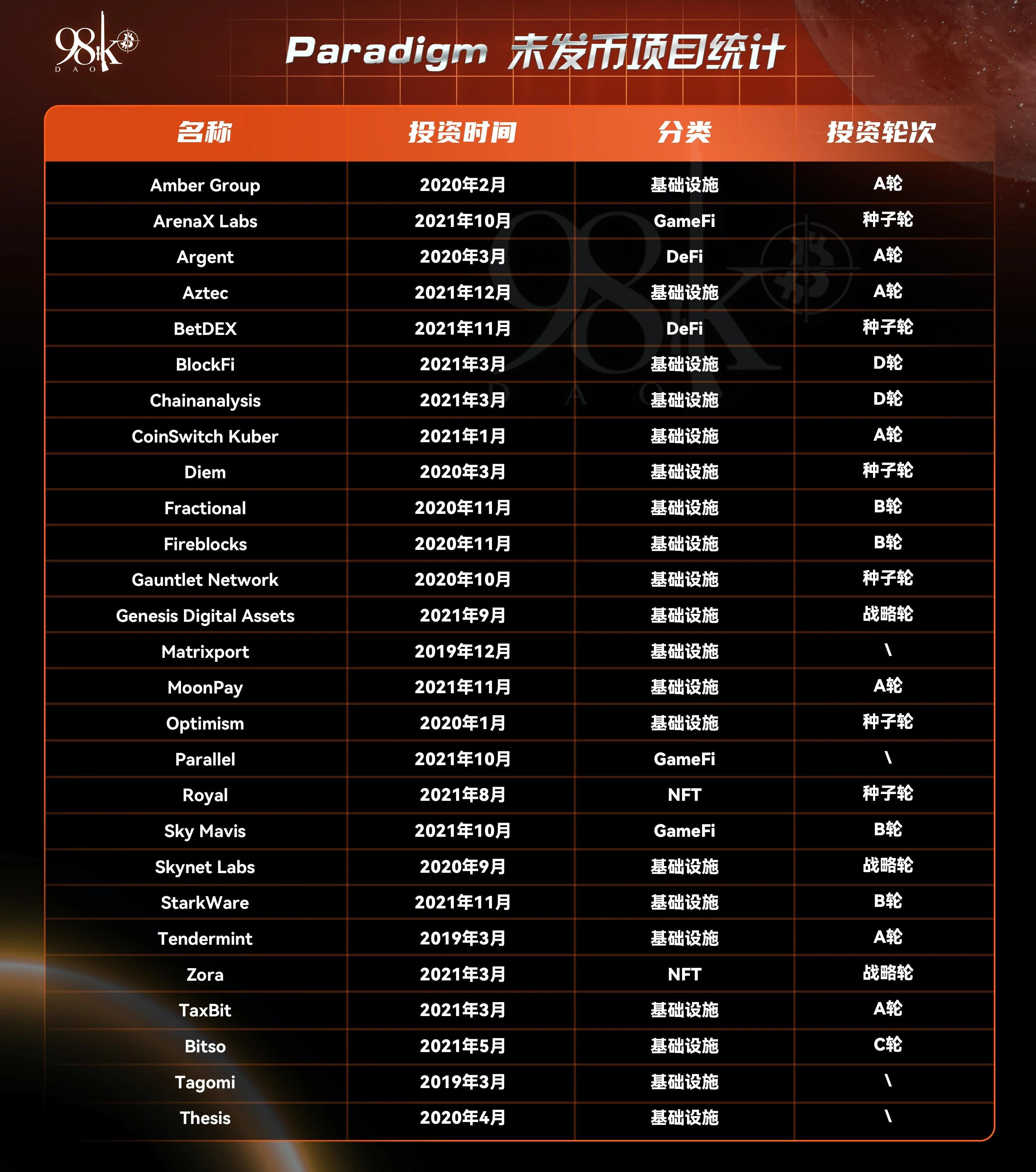

未发币项目总数量为27个,其中基础设施项目有20个,占比74%MulticoinCapital

机构介绍:专注加密货币的投资基金,不仅获得币安投资,而且还得到多家组约和硅谷知名风投机构公司的支持。以下数据为MulticoinCapital所投资且已发币项目在2021年的币价表现:

MulticoinCapital投资且已上线的项目共24个,投资正涨幅率为75%,涨幅10倍以内的占比为54%。涨幅最高的是12966%的SOL,跌幅最大的是ICP,跌幅达89%。从项目分类来看,DeFi项目有12个,占比48%;Web3和公链均为5个,各自占比20%。MulticoinCapital的投资风格和a16z很像,侧重于DeFi和公链项目。以下统计为MulticoinCapital已投资但未发币项目:

金色晚报|7月23日晚间重要动态一览:12:00-21:00关键词:立陶宛央行、欧盟、以太坊、马来西亚、蚂蚁链

1. 立陶宛央行正式发布加密货币LBCOIN。

2. 欧盟委员会区块链部门负责人发文称欧盟不会急于监管区块链。

3. 马来西亚证券委员会寻求数字资产钱包提供商的行业反馈。

4. 基于区块链技术的四川省公务员信用记录查询系统正式上线。

5. 美国参议院听证会:维持美元至上不仅是经济问题也是战略问题。

6. 蚂蚁集团井贤栋:蚂蚁区块链正式升级为“蚂蚁链”。

7. 数据:黄金与比特币的关联性升至四个月最高。

8. 数据:以太坊盈利地址数量续刷新高。[2020/7/23]

未发币项目数量为24个,其中DeFi项目有8个,占比33.3%,其次为Web3和基础设施,各有6个。NGCVentures

机构介绍:成立于2017年末,是由来自科技创业、传统资本市场、管理咨询等领域的成员组成的区块链技术风险投资基金。旗下有两支基金,NGCFundI专注于区块链技术领域的投资,另一支NEOEcoFund致力于NEO区块链的生态布局,两只基金总体规模约为5亿美元。以下数据为NGCVentures所投资且已发币项目在2021年的币价表现:

NGCVentures投资且已上线的项目共19个,投资正涨幅率为73%,涨幅为50倍以内的占比为68%。涨幅最高的是12966%的SOL,跌幅最大的是WSOTE,跌幅达99%,接近归零。从项目分类来看,公链项目有8个,占比42%;DeFi项目有4个,占比21%;其他的为GameFi、Web3和基础设施。以下统计为NGCVentures已投资但未发币项目:

未发币项目总数量为6个,包括5个基础设施和1个GameFi项目。ThreeArrowsCapital

机构介绍:在新加坡注册的对冲基金,专注于提供卓越的风险调整回报,其创始人之一Suzhu在推特非常活跃,具有一定影响力。以下数据为ThreeArrowsCapital所投资且已发币项目在2021年的币价表现:

ThreeArrowsCapital的投资组合数量上仅次于a16z,但在正涨幅率上远低于93%的DCG,只有69%。其投资组合中百倍币的比例是DCG的一倍,在10-50倍区间的项目数量也是DCG的三倍。虽然ThreeArrowsCapital整体的表现数据不是特别出色,但在个别项目的表现还是十分亮眼的。涨幅最高的项目是20240%的AXS,跌幅最大的是下跌76%的ROOK。从项目分类来看,DeFi项目占据了82%的比重,共有24个,ThreeArrowsCapital对DeFi赛道的重视程度可见一斑。以下统计为ThreeArrowsCapital已投资但未发币项目:

金色晚报 | 6月23日晚间重要动态一览:12:00-21:00关键词:昆易链、比特大陆、海南自贸港

1. 云南构建1+2+N融合电商布局推动区块链产业发展。

2. 昆明市启动公共资源交易区块链服务平台“昆易链”。

3. 北京比特大陆:就公司生产经营等基本问题达成初步共识。

4. 玳鸽与蚂蚁区块链合作搭建区块链生态服务体系。

5. 王方宏:海南自贸港将在2035年前建立区块链金融标准和规则。

6. 毕马威推出KPMGChainFusion 帮助客户管理加密和传统资产。

7. BCH开发团队提出EMA等算法解决DAA问题 机池收益或将降低。

8. 加密银行卡支付提供商WirecardCEO被逮捕。

9. BitMEX母公司HDR领投加密期权交易平台Sparrow。[2020/6/23]

未发币项目总数量为8个,基础设施和DeFi各占一半。PolychainCapital

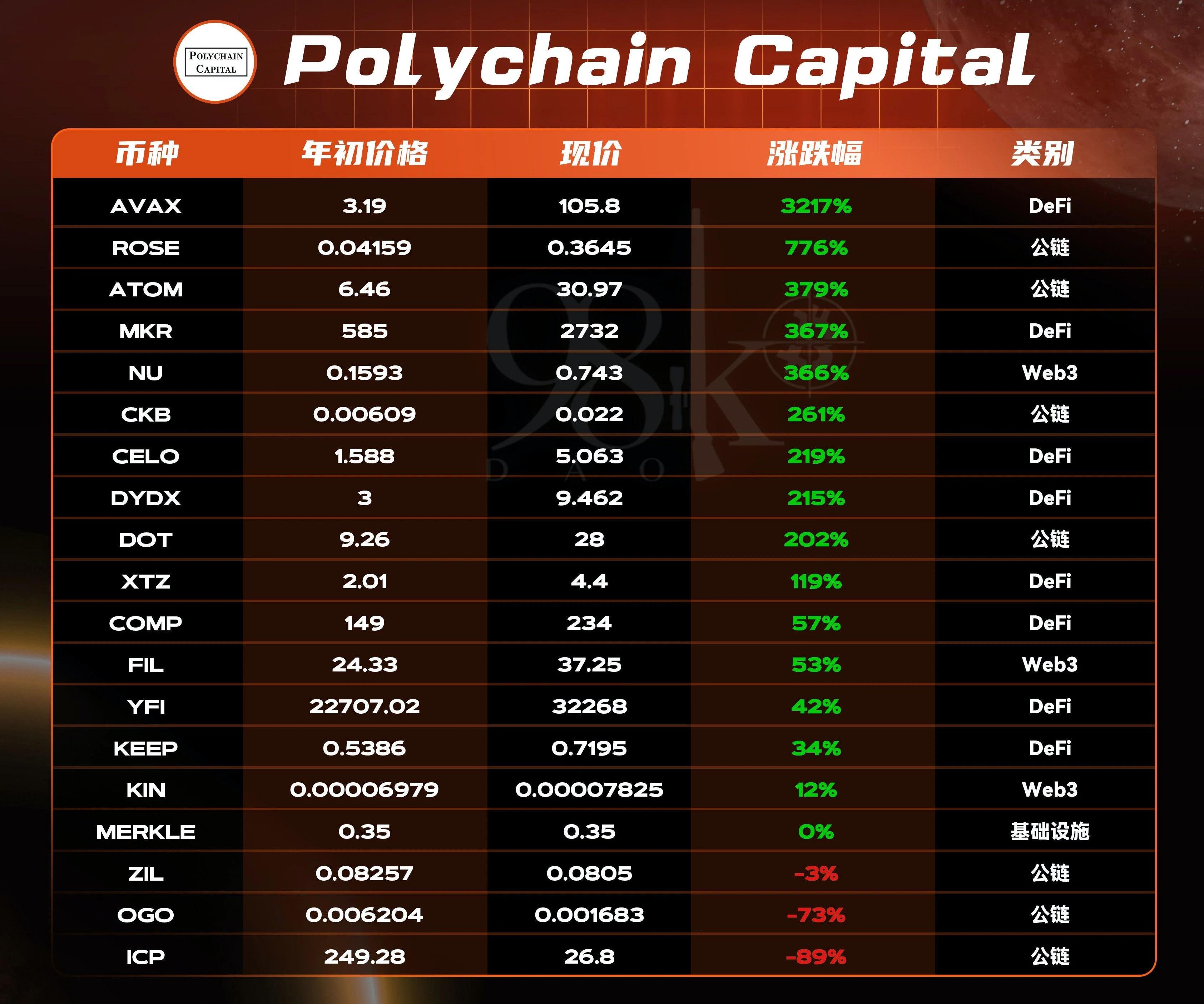

机构介绍:成立于2016年,a16z、丹华资本等投资,专注于区块链资产,是最早的原生加密对冲基金,现已投资多个区块链明星项目。以下数据为PolychainCapital所投资且已发币项目在2021年的币价表现:

PolychainCapital的投资组合正涨幅率也接近85%,十倍以下的币种占比近80%,同样也是多集中在1-10倍,占比47%,没有百倍币。涨幅最大的是3217%的AVAX,跌幅最大的是-89%的ICP。从项目分类来看,DeFi有8个,占比42.1%;公链项目有7个,占比36.8%,DeFi和公链合计占比为78.9%。以下统计为PolychainCapital已投资但未发币项目:

未发币项目总数量为45个,其中基础设施项目有23个,占比51%;DeFi项目有15个,占比33%。AlamedaResearch

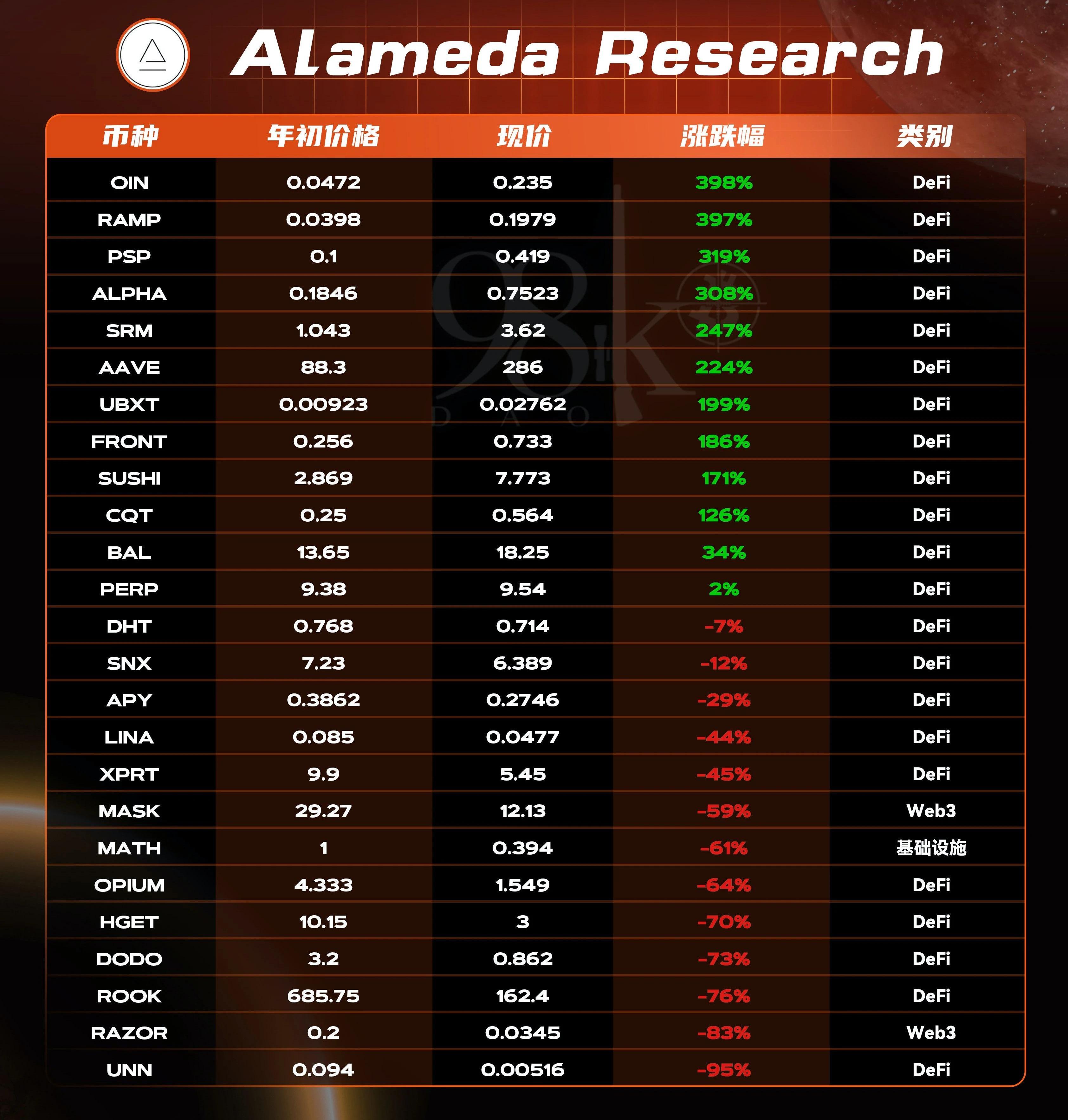

机构介绍:AlamedaResearch由FTX创始人兼首席执行官SamBankman-Fried创办,已投资多个区块链明星项目,表现优于传统市场和长期加密基金的金融公司。以下数据为PolychainCapital所投资且已发币项目在2021年的币价表现:

金色午报 | 4月27日午间重要动态一览:7:00-12:00关键词:央行数字货币、比特大陆、BTC减半

1.财经:支付宝微信破壁互扫央行数字货币跑步入场。

2.雄安启动区将建11座能源站通过区块链技术管理项目资金。

3.央行数字货币研究所与商汤科技达成合作。

4.比特大陆与詹克团股东资格确认纠纷案维持原裁定。

5.BTC减半日期预计为5月13日,今天距此还有15天。

6.Roger Ver疑似将资助加密货币电商平台Purse。

7.ProEx首席分析师:比特币减半有利币价在未来几周内卷土重来。

8.在加密投资方面有63.4%的受访者表示在投资中亏损。

9.比特币持续上涨,日内最高报7790美元,最低报7534.60美元。[2020/4/27]

AlamedaResearch在所有机构的投资组合中正涨幅率是最低的只有48%,最大涨幅币种的也是所有机构中最低的只有398%,投资组合的涨幅集中在1-3倍占总数的40%,小于1倍的占8%。从项目分类来看,DeFi项目有22个,占比88%,剩余的12%为Web3和基础设施。以下统计为AlamedaResearch已投资但未发币项目:

未发币项目总数量为19个,其中基础设施项目有8个,占比42%,其次是DeFi和GameFi项目。CoinbaseVentures

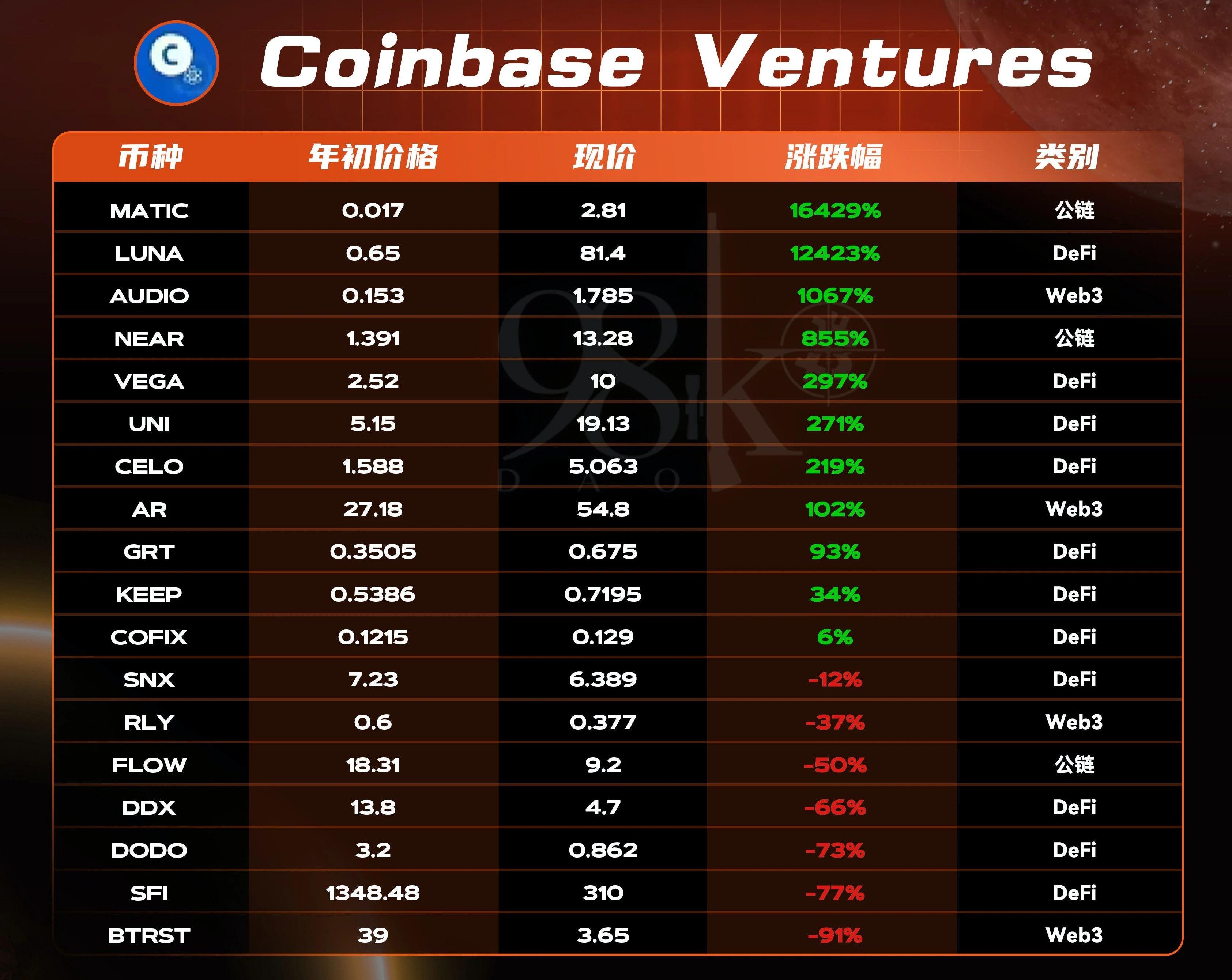

机构介绍:隶属于Coinbase的风险投资基金,总部位于旧金山,主要投资早期的加密货币和区块链初创公司,投资倾向是开放式的金融解决方案。以下数据为PolychainCapital所投资且已发币项目在2021年的币价表现:

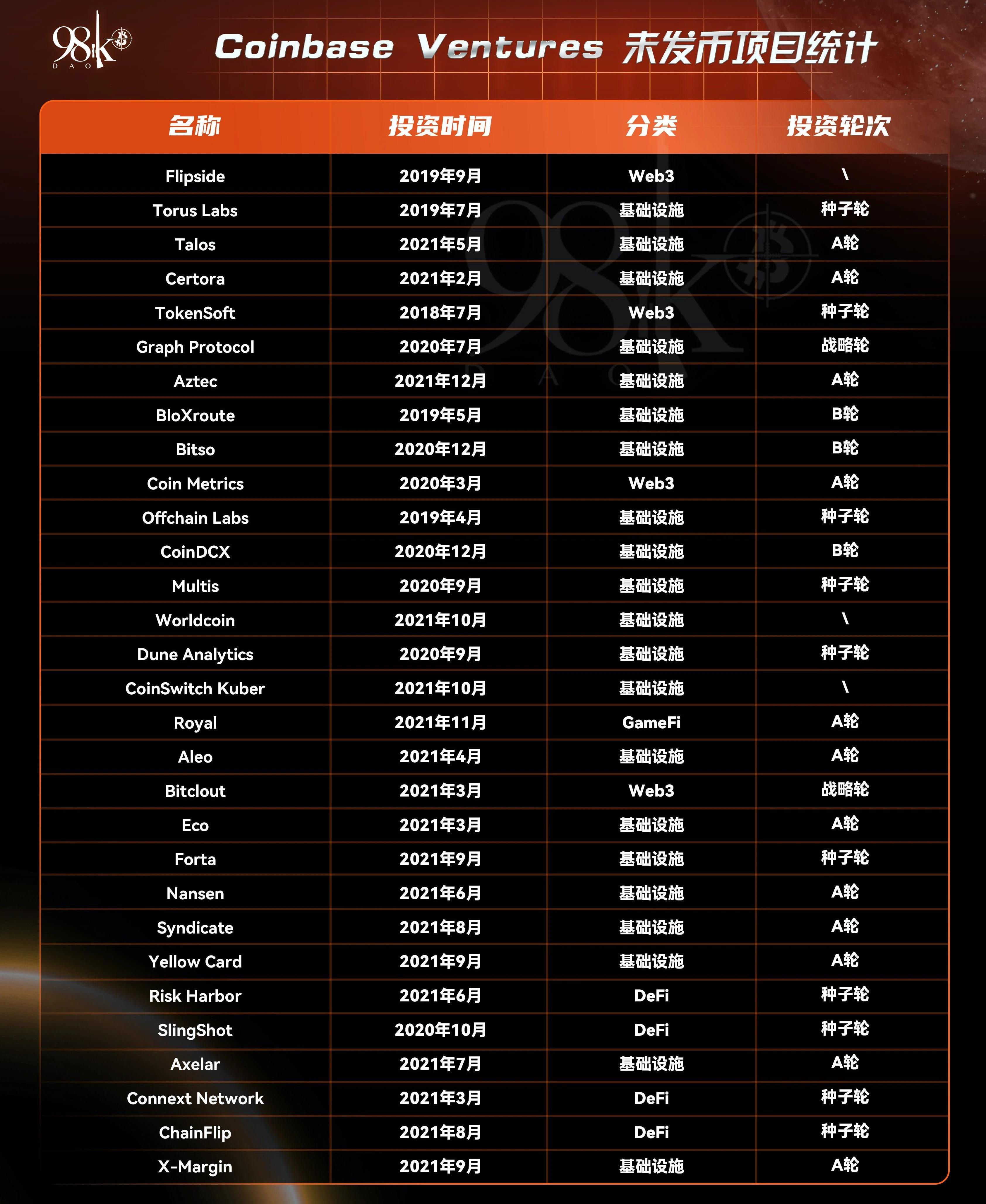

CoinbaseVentures的投资组合正涨幅率只有61%,有两个百倍币种,10倍的一个,1-10倍的占28%,小于1倍的占17%。涨幅最高的是16429%的MATIC,跌幅最大的是-91%的BTRST。从项目分类来看,DeFi项目有11个,占比61.1%,Web3有4个,公链有3个,DeFi仍然占比最高。以下统计为CoinbaseVentures已投资但未发币项目:

未发币项目总数量为60个,其中基础设施项目有43个,占比71%,其次为DeFi和Web3,NFT项目占比最少。BlockchainCapital

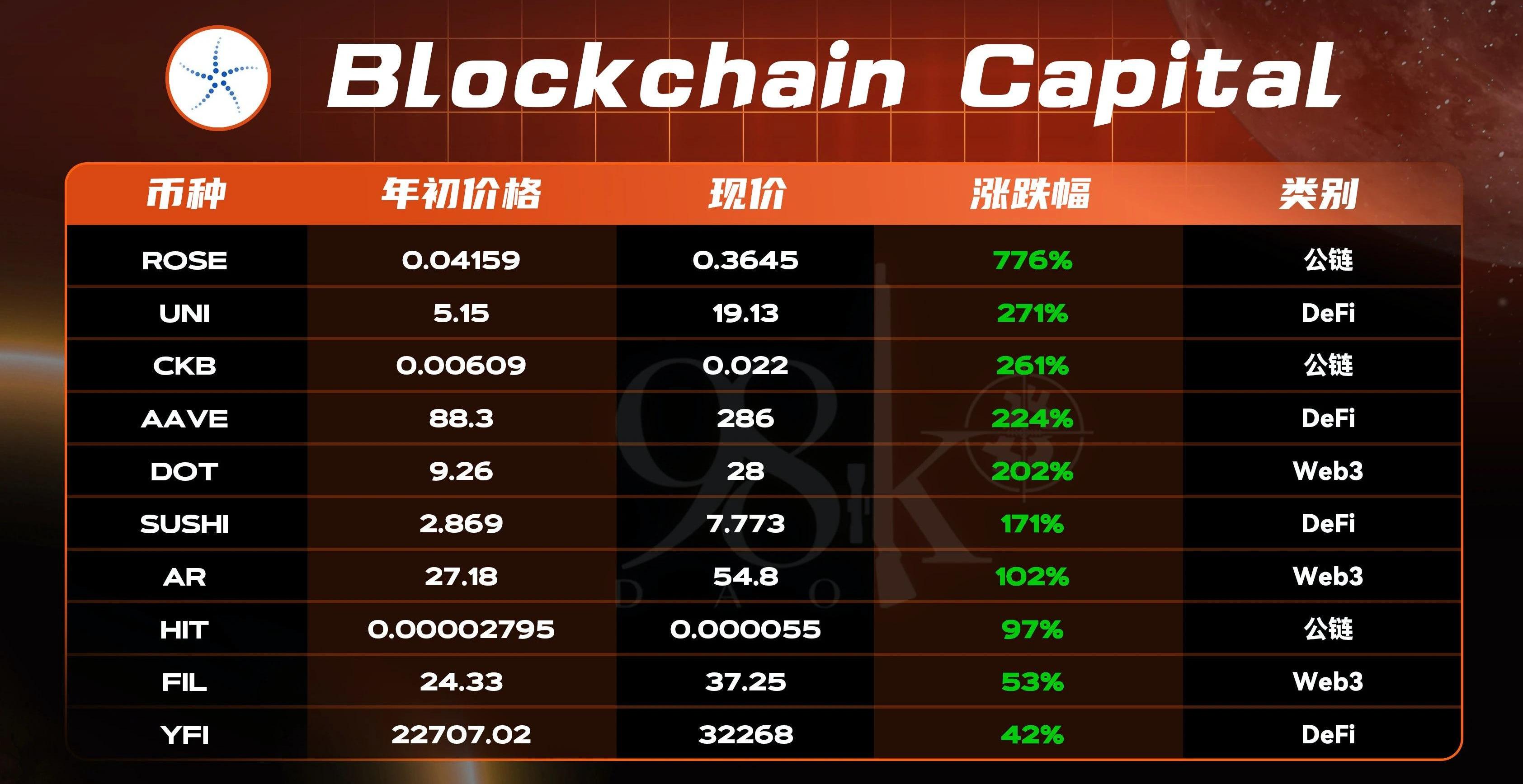

机构介绍:首个致力于比特币、区块链生态系统的风险投资基金。投资了Coinbase、Ripple等金融科技公司,是区块链行业顶尖的投资机构之一。以下数据为BlockchainCapital所投资且已发币项目在2021年的币价表现:

BlockchainCapital投资组合正涨幅率是100%,没有百倍币,1-10倍的占78%,小于1倍的占33%。涨幅最高的是776%的ROSE,涨幅最低的是42%的YFI。从项目分类来看,DeFi、公链、Web3数量基本相同,分布较为平均,但是没有出现GameFi、DAO和NFT项目的身影。以下统计为BlockchainCapital已投资但未发币项目:

未发币项目总数量为20个,基础设施项目有12个,占比60%,其次为占比30%的DeFi。#HASHED

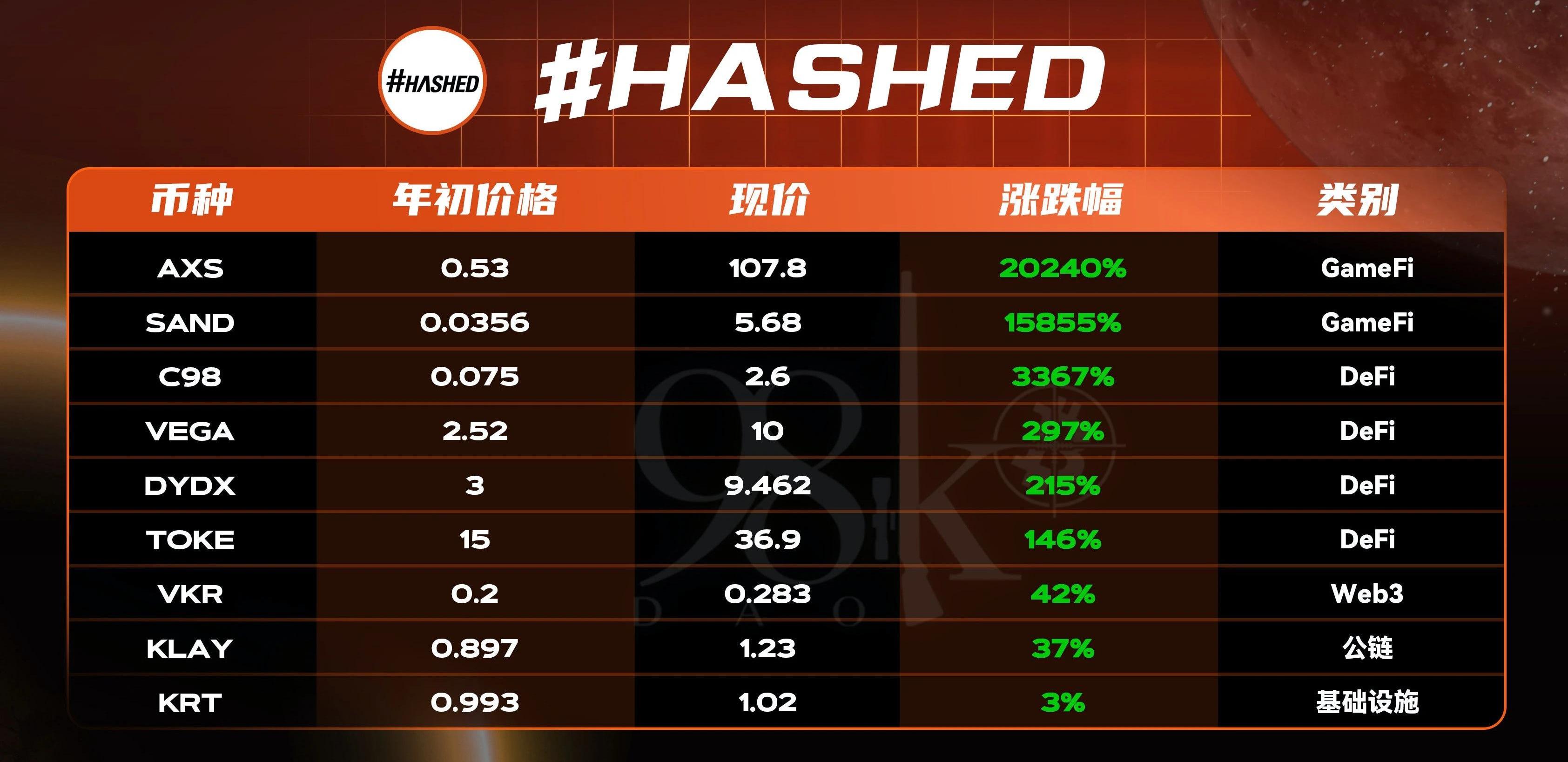

机构介绍:韩国规模最大的数字货币及区块链投资基金,也是不少知名区块链项目的最大投资者之一。主要覆盖韩国和亚洲,影响力辐射到硅谷。以下数据为#HASHED所投资且已发币项目在2021年的币价表现:

#HASHED投资组合正涨幅率是100%,有两个百倍币SAND、AXS,10-50倍的占11%,小于10倍的占比超过60%。涨幅最大的是20240%的AXS,涨幅最小的是3%的KRT。从项目分类来看,DeFi项目有4个,占比44.4%,GameFi项目有2个,Web3、公链、基础设施各一个。以下统计为#HASHED已投资但未发币项目:

未发币项目总数量为20个,投资项目的赛道较为分布,占比最高的是基础设施,占比30%。SequoiaCapital(红杉资本)

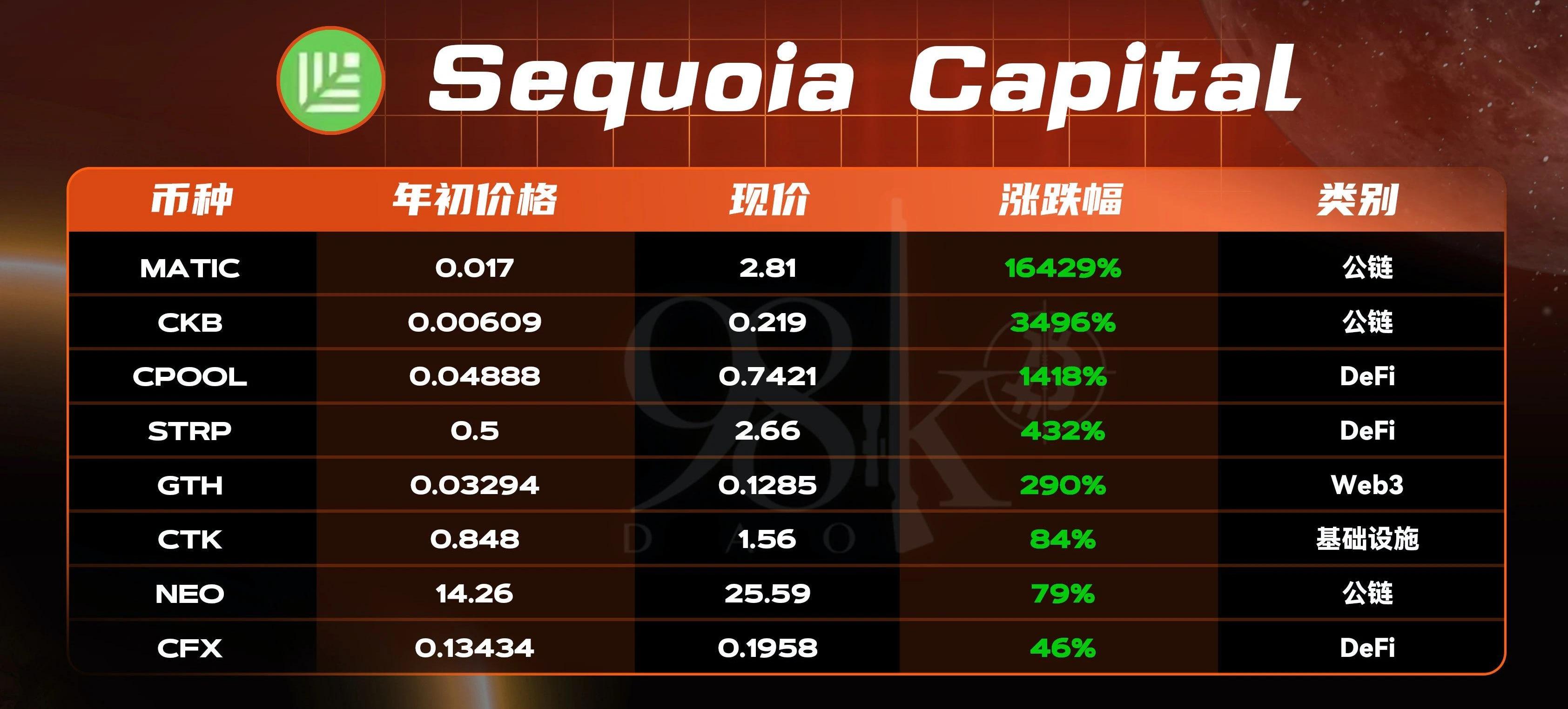

机构介绍:全球互联网的顶级风险投资者,更是将中国互联网行业摆上神坛的项级VC。已投资多个区块链明星项目,据说,红杉中国准备AllinCrypto。以下数据为SequoiaCapital所投资且已发币项目在2021年的币价表现:

SequoiaCapital投资组合正涨幅率也是100%,只有一个百倍币MATIC,10-50倍占25%,1-10倍占25%,小于1倍的占38%。涨幅最高的是16429%的MATIC,涨幅最低的是46%的CFX。从项目分类来看,DeFi和公链各有3个,Web3和基础设施项目各一个。以下统计为SequoiaCapital已投资但未发币项目:

未发币项目总数量为9个,其中基础设施项目有5个,占比55.5%。AnimocaBrands

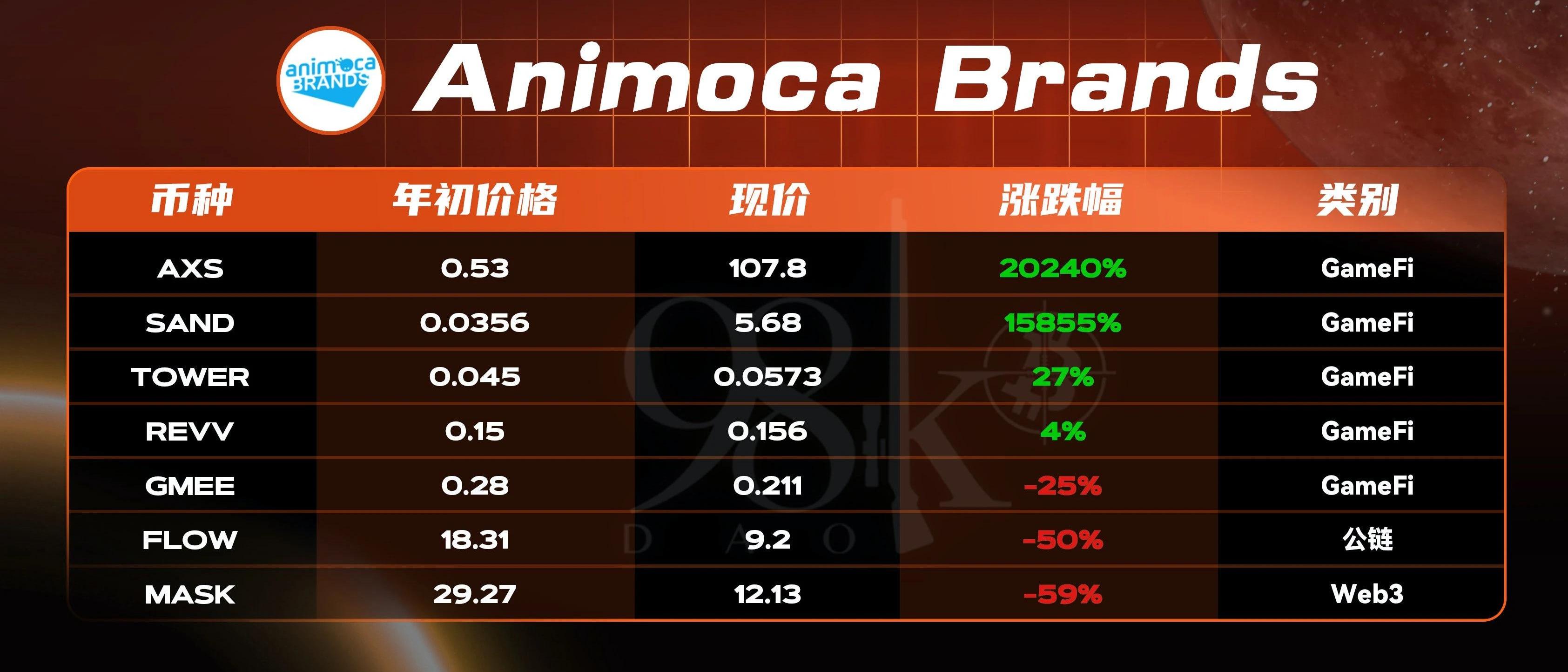

机构介绍:一家香港移动游戏开发公司,科技独角兽,在澳大利亚证券交易所上市,聚焦元宇宙、GameFi项目,已投资多款明星级区块链游戏。以下数据为AnimocaBrands所投资且已发币项目在2021年的币价表现:

AnimocaBrands的投资组合币种数量是所有机构中最少的,而且在投资正涨幅率方面也只有57%,仅高于AlamedaResearch的48%。投资偏好更多的在游戏方面胜率超过80%,且有两个百倍的币种,其他的收益率都低于1倍。涨幅最高的是20240%的AXS,跌幅最大的是-59%的MASK。从项目分类来看,GameFi项目有5个,占比71.4%,公链和Web3各一个,而DeFi项目一个都没有。以下统计为AnimocaBrands已投资但未发币项目:

未发币项目总数量为5个,其中Web3项目占比80%。BinanceLabs

机构介绍:世界第一大加密货币交易所Binance旗下的社会影响基金,旨在为区块链和加密货币企业家;项目和社区提供孵化、投资。以下数据为BinanceLabs所投资且已发币项目在2021年的币价表现:

BinanceLabs的投资组合的正涨幅率接近90%,在已上币的28个币种中有ALICE、LUNA、MATIC、AXS四个百倍币,是所有机构中最多的;10倍左右的币种也有4个,1-10倍的占比超过50%,小于一倍的币种只有两个,也是所有机构中最少的。从项目分类来看,BinanceLabs的投资风格较为多元化,基础设施、公链、DeFi、GameFi数量非常接近,没有出现对单一赛道的过分侧重。以下统计为BinanceLabs已投资但未发币项目:

未发币项目总数量为8个,其中基础设施项目有4个,占比50%,其余为NFT、Web3和GameFi。综合对比

从整体数据来看,各个机构投资组合今年的表现都不错,有三家机构的投资组合正涨幅率为100%,正涨幅率超过70%的也有十家,有且只有一家的正涨幅率低于50%,正涨幅币种比例近80%。

我们以1倍、10倍、100倍做区间划分,涨幅小于一倍的占到25%,有占总币种40%的币种涨幅集中在1-10倍,10-100倍的只占到10%,同时70%以上的机构都有1-3个百倍币出现。在涨幅最大币种排名中AXS以202倍位列第一,同时也是投资机构数量最多的项目,其次是MATIC、SOL。百倍币共有6个,分别是AXS202倍、MATIC164倍、SOL129倍、LUNA124倍、SAND158倍、ALICE123倍,a16z投中了3个百倍币,数量最多。

从投资项目的分类对比来看,大部分机构最看好的依然是DeFi赛道,其次是公链和Web3。DeFi占比最高的机构是ThreeArrowsCapital,占比高达83%。在GameFi赛道,押注最多的是AnimocaBrands,它以71%的占比遥遥领先其他机构,排名第二的#HASHED占比仅为22%。不得不说的是,2021年GameFi、元宇宙大火,投资机构也投资了很多GameFi项目,但由于游戏项目开发周期较长,很多项目还未到发币的阶段,因此GameFi占比普遍较小。

标签:ITA区块链GameFiMEFRealital Metaverse以下哪个不是区块链区块的结构DragonsGameFiMEFI币

摘要:整体TVL出现暴跌。Fantom链TVL占比跃居第四。NFT市场交易量依旧保持较高水平。公链总锁仓量情况 本周TVL出现自“5.19”之后的再一次大幅度下降,其下降幅度和速度也与“5.19.

2022市场整体展望 你好!对于我的堕落同胞和其他不知何故闯入这个页面的读者们,我将尝试在这里梳理今年一季度的一些想法.

EricWall前几天在推特上发布了这个消息。 我从EricaDAO的实验中得到的一些令人不安的技术教训:以太坊L2上有一些不常被讨论的限制.

撰文:Footprint分析师James10月份,万众瞩目的美国首只比特币期货ETF,ProShares比特币策略期货ETF(ProSharesBitcoinStrategyETF.

2月1日,推特名称及为larrylawliet.eth的某大户发推称,其所持有的多只无聊猿、变异猿、DoodlesNFT意外遭窃.

1月20日,由Odaily星球日报和Minterest联合主办的“破局者——和Minterest一起探索波卡DeFi价值之路”线上直播活动顺利召开.