亏损厌恶每时每刻都在影响着投资人的决策。

而这种偏见,导致投资人忍受不了割肉的痛,忍受不了短期亏损,浮盈过早落袋为安。经常买在高位,卖在低位。

我们需要通过系统性的方式,强制减少自己暴露在亏损厌恶的影响下。

只有通过大量回测、可靠的投资理念,和系统性的投资框架,投资人才能战胜自己天生的缺陷,才能在投资的长跑中胜出。

祝开卷有得。

本文来自阿尔法搬运工。

正文开始

很多人说投资是一门艺术,没错。量化测试,大数据分析,AI增强,这些都是工具,最后使用这些工具的是投资人本身。再好的模型或者工具,也会因为使用方式的不同,而导致结果达不到预期。大量的研究指出,投资人根本不是理性的。投资人的行为偏见(Behavioral Bias),每时每刻都在影响着投资人的决策。

比如说,很多投资人总是觉得为什么账户总是表现不好?每天登陆进账户,怎么总是觉得净值没涨几个点?其实这跟“ 心急水不沸 ”的道理一样:在现状和达到预期中间的过程,永远是煎熬的。当你过于关注现状,你总是会感觉目标离你很远。而你的现状和期望,又会反过来影响你的决策。

我们下面做一个小实验:

选项 1: 我们一起抛硬币,正反2面的概率都是50%。如果是正面,你能获得5000美元,反面的话,你将会损失2500美元。

你会选哪个?

根据诺贝尔奖得主Daniel Kahneman和Amos Tversky的研究结果,82%的人,会选择选项2。但是根据预期效用最大化理论,理性的投资人能够算出选项1的预期回报是$1250美元,而选项2是$1200美元。

那么号称是“理性”的投资人为什么还会选择预期回报较小的选项呢?

总的来说,投资人在面对众多选择的时候,尽管这些选项的预期效用几乎相等, 但是投资人会更不倾向于选择确定性更低的选项。

这就是著名的展望理论(Prospect Theory),又称作亏损厌恶( Loss Aversion )。

我们为什么在投资中把亏损厌恶称作是一种投资人缺陷(Investor Bias)呢?

很多人会说,我对亏损保持戒心,这很正常也很符合逻辑啊?是的,如果投资人能在众多的选项面前,客观有效地评价每一种结果,在预期收益最大的前提下,有效低控制亏损,这当然是最好的了。

但是在实际上,由于市场价格每天都会波动,在亏损厌恶的影响下,投资人能够做出最优决策概率被大打折扣。

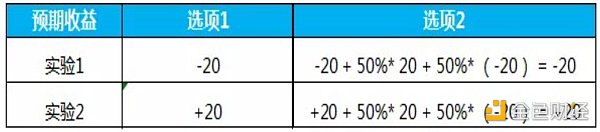

再来2个小实验:

实验1: 你在100块的时候买了一只股票,结果这只股票跌到了80块。现在你有2个选项:

实验2:你在100块的时候买了一只股票,结果这只股票涨到了120块。现在你有2个选项:

这次你又会选哪个?

80%以上的投资人在实验1里,会选择选项2 - 继续一把;然而在实验2里,近80%的投资人会选择选项2 - 获利离场。但是在数学上,不管是实验1还是实验2,每个实验里的2个选项的预期回报都是一样的。

所以对于理性的投资人,每个实验的选项都是无差别的,那么为什么投资人在不同的条件下下会有这么明显的选择偏好呢?

收益的带来的快乐,在感受上小于损失带来的痛苦;预期回报为正时,投资人会选择风险更小的选项,为负时,会选择风险更高的选项。

这种由于亏损厌恶带来的决策偏见,对投资人有3种最直接的影响:

第一,忍受不了割肉的痛- 该割肉的时候不割肉,没有止损的机制,导致往往将股票卖在最低点。

第二,忍受不了短期亏损- 发现价值股后,该坚定持有的时候不坚定,导致无法获得价值回归的增值。

第三,浮盈过早落袋为安- 该追涨的时候不追涨,一波10%行情来了就跑,然后在市场涨到高位的时候,忍不住又跑进去。

股市里“7输2平1盈”,亏损厌恶的影响会在这以下3种情况中被加倍地放大:

“心急水不沸” -频繁地查看账户,导致过多的暴露在厌恶亏损的影响中。

“心急水不沸”- 盯盘越多,心里亏损越多。

我们接下来再做一个测试,看看根据亏损厌恶理论,频繁查看仓位会对投资人带来多大的负面影响。

测试假设

亏损到底有多痛苦?根据亏损厌恶理论,亏损带给投资人痛苦的感受,是盈利带来的快乐的2倍。ISO(国际组织部标准)规则22222号 - 个人财富规划标准,也认可了此结论。有多少的机会看到亏损?频繁查看仓位亏损状况的投资人,比少频繁查看的投资人,更容易受到亏损厌恶的影响。如果我们每天看看盘仓位,一年就有252天的时间会在盈利的快乐和亏损的痛苦间游走。

测试规则

查看仓位的频率分别为每天,每周,每月,每季度和每年。在每次查看仓位的时候,计算这个周期中的表现:日回报,周回报,月回报,季回报,和年回报。当这个周期的总回报为负的时候,我们将这个损失加倍;如果为正的话,回报不变比如现在是2017年3月底,我看了一次仓位,发现从2017年1月到现在,我的回报为负5%,那么我的"心理回报" 在这个季度中,就为负10%。相反,如果为正5%,那么我的心里回报还是为正5%。

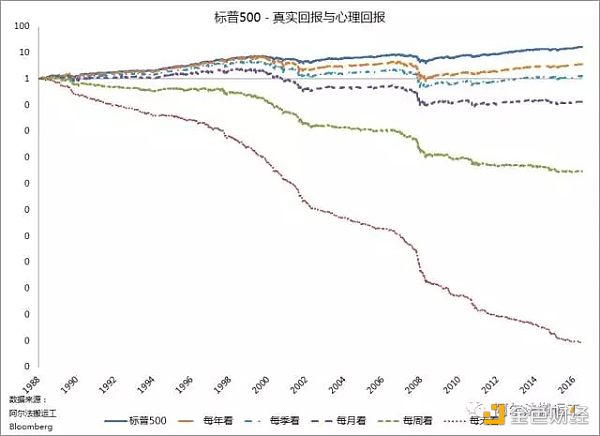

基于标普500的真实回报和心理回报

这个图是什么意思呢?蓝色实线是标普500的买入持有回报,剩下的虚线为模拟的心理回报。红色虚线代表的是如果你每天都查看仓位,根据亏损厌恶理论,你心理上感受到的回报,绿色虚线是每周看一次,紫色虚线代表的是每月看一次,浅蓝虚线代表的是每季看一次,黄色虚线代表的是每年看一次。

如果你从1989年1月开始买入标普,然后完全忘记投资这件事,经过28年到2017年5月,当你再次登入的时候,会发现你当初投资的1块钱,已经变成了16块,年化收益率近9.5%。更重要的是,你在28年的时间内只看过仓位一次,穿越了无数的周期,心理上完全没有受到亏损厌恶的影响。

我们的目的不是叫大家这一辈子只看一次仓位,而是要从实验上指出:查看仓位的次数越多,你在心里和情绪上受到市场波动的影响就越大。

每月、每周、每天查看,都会对你心里上的回报产生非常负面的影响,经过28年后,虽然实际回报是正的,你的心理回报将会是负的。

如果减少看盘频率,只是每季或者每天查看仓位的话,你的心理回报在经过28年后,还是正的。

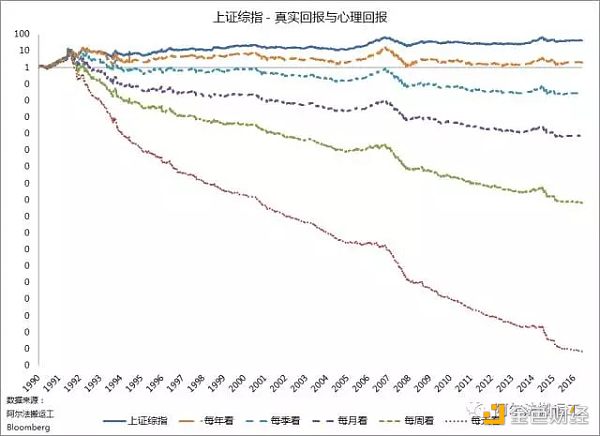

基于上证综指的真实回报和心理回报

换到上证综指上,频繁查看仓位加上亏损厌恶的效应就更加明显了。因为上证是典型的熊长牛短,加上市场的波动性很大,每次查看仓位的都会受到市场波动的影响。

只有每年看一次,心理上能够勉强的在16年内收正。如果你每天查看仓位,天天盯盘,28年内就是7400个交易日,就有7400次机会暴露在亏损厌恶的陷阱中,7400次机会可能做出不理智的决策。

“短视的投资周期” - 期限越短,亏损概率越高。

时间是把杀猪刀,如果投资人没有较长的投资期限,很容易陷入经常亏损的境地。我们先拿标普500的历史数据做个测试,看看在不同的投资期限下,风险和收益的状况。

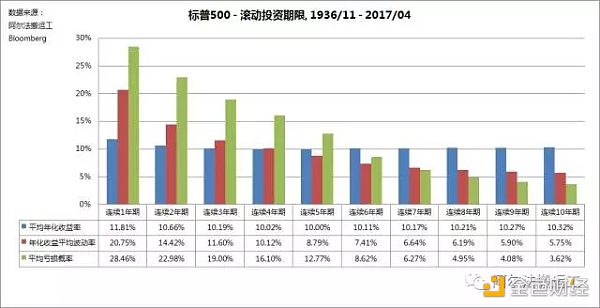

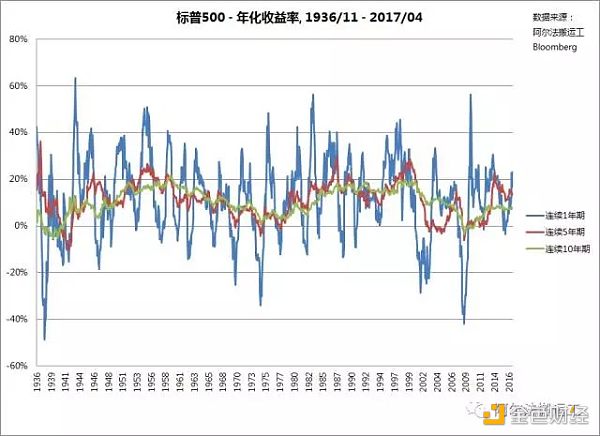

下图中我们用标普500指数,从滚动连续1年的投资期限,一直计算到滚动连续10年。滚动连续1年期的意思是,从1936年到2017年,投资人连续投资标普500指数12个月,每个月都做再平衡,每个月都往前滚动;滚动连续10年期意思是,80年的历史上,投资人连续投资标普500指数120个月,每个月都做在平衡,每个月都往前滚动。如下图所示:

要强调的是,我们这里所说的连续10年期,不是买入持有10年就完事了,而是投资人坚持这个投资标的10年,每个月都需要做再平衡,考量的是投资人能否坚持投资的韧性。

可以看出,随着投资期限的拉长,在没有大幅损失平均年化收益率的情况下,年化收益率的波动率持续下降:连续1年期平均年化收益率的波动率为20%,而连续10年期平均年化收益率的波动率为6%。

我们假设回报的分布为标准正态分布,这样就可以倒推出每个期限内,出现亏损(年化收益率小于0)的概率。可以看出,随着年化收益率的波动率的快速下降,平均亏损概率也呈快速下降的趋势:从1年期里28%的亏损概率,下降到10年期里的3.6%。

下面的图更加直观地描述了投资期限长短的影响。越短的投资期限波动性越大,较长的投资期限可以降低波动率并且增加赢面。

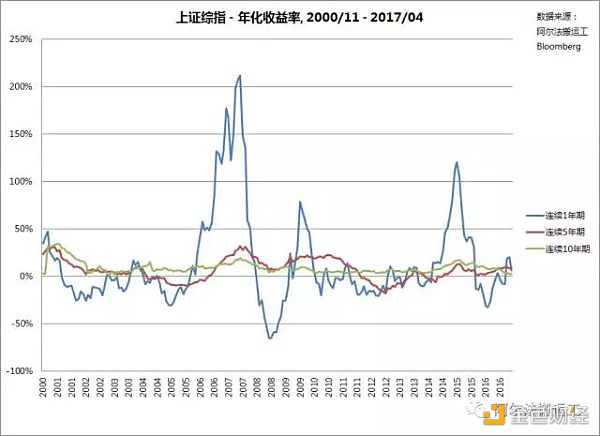

我们再拿上证综指的回报测试一下。投资周期长短的影响更加明显:如果平均只持有1年上证综指,平均年化收益率的波动率达到了爆表的92%!而且平均亏损概率近38%。

虽然1年期的平均年化收益率有29%,但这是以牺牲波动率和胜率为前提的,很多投资人都无法承受这么大的风险。特别是在亏损厌恶的作用下,这种负面的影响会被成倍的放大。

同样的,如果我们把投资期限拉长,坚持做长期投资,年化收益率的平均波动率将会大幅下降。

平均持有10年的话,年化收益率的波动率下降到了6.4%,亏损概率也只有7%。虽然年化回报只有9%左右,但是10年的复利,可以让1块钱,变成2块4毛5。

试问有多少投资人10年期的年化收益率能达到9%?

“过于单一的投资” - 配置越单一,波动性越高。

我们在之前的文章中也反复的强调过资产配置重要性,资产配置是唯一的免费午餐:只要把相关性较低的几种资产组合起来,就能的达到降低波动性和提高胜率的效果。比如最简单的60/40组合(60%股票 + 40%国债)。

标普500 + 美国10年国债, 每月再平衡

降低波动率,就能降低面对亏损厌恶的次数。

我们以60%上证综指 + 40%中国国债全市场指数,每月再平衡,来做一个简单的资产配置组合,用不同的投资期限来看看这个配置对抵消亏损厌恶负面影响的效果。

从投资风险的角度来看,配置了国债后的资产组合风险明显降低,不管是持有1年,还是持有10年,都有较大的改善,亏损概率明显下降。

从投资收益的角度来看,如果投资人能够坚持一个超过5年期的投资计划,与持有单个资产相比,可以说是在没有过多地牺牲年化收益率的前提下,降低了心理上的投资负担:单纯投资于上证指数,如果连续持有超过5年,其平均年化收益率为6.7%左右,而简单的60/40的资产组合,也有6.7%左右。

最后

亏损厌恶(Loss Aversion)每时每刻都在影响着投资人的决策。投资人在有浮盈时,会更多的偏向确定性高的选项,希望能够保住盈利;而在有浮亏时,往往会偏向确定性低的选项,希望能够一把,赚回来。

而这种决策上的偏见,导致了投资人忍受不了割肉的痛,忍受不了短期亏损,浮盈过早落袋为安。经常买在高位,卖在低位。

亏损厌恶可以说是很多其它的投资行为偏见的诱因:由于不能正确的权衡每种投资选项,投资人不敢轻易尝试,也不敢轻易放弃。在投举棋不定之时,遭受压力,往往容易寻找最近的记忆(Availability Bias),忽略了全盘的数据;或又过度自信(Over-Confident),或又盲目跟风(Herding),做出草率的决定;又或是单纯的寻找某种参照物(Anchoring),以求做出快速的决策。

从主观上,我们需要清楚地认识到自己行为偏见(Behavioral Bias),以求更好地作出投资决策。从客观上,改变自己大脑思考的方式是非常困难的,所以我们需要通过系统性的方式,强制地减少自己暴露在亏损厌恶的影响下。

少看盘,多看书;少投机,多配置;不要过于关注当下。通过实证研究,加强自己的投资信心,将投资期限拉长,以求降低亏损的概率,并且减少做出不理性决策的机会。

只有通过大量的回测、可靠的投资理念,和系统性的投资框架,投资人才能战胜自己天生的缺项,才能在投资的长跑中胜出。

金色财经报道,11 月 9 日消息,NVIDIA 宣布推出用于创建 AI虚拟形象的平台NVIDIA Omniverse Avatar,此前,NVIDIA的元宇宙概念在业内广为流传。此次推出的AI 虚拟形象,从产品看与元宇宙概念中的虚拟形象有所关联。 Omniverse Avatar是一个用于生成交互式 AI 虚拟形象的技术平台。

被NFT和GameFi压住风头的DeFi近期似乎又回到了舆论中央,以多个创新性的DeFi项目为代表,不知不觉将DeFi 2.0的影子带了出来。虽然目前阶段的DeFi2.0还比较模糊,持久性仍然需要市场考验,但它的到来明确了DeFi市场在积极的进行系列新探索,新的要素和创新将不断的涌入,并有了真正主打DeFi2.0的项目方存在。

引言:元宇宙中的时间和空间,是可以完全独立的,不被爱因斯坦的相对论束缚的,是真正的抽象存在。 元宇宙就是时间与空间的数字化,以及数字化时空中的各种算法化。人类社会进化的方向,就是符号系统可以脱离于人本身,通过加载能量符号系统可以驱动一个系统熵减。未来的元宇宙本身就是这样的一个系统,它并不是宇宙的映射,而是人类社会的映射。

2021年,随着NFT概念的出圈与VR\AR等技术的发展,元宇宙(metaverse)概念照进现实。就虚拟现实而言,元宇宙拥有无限大的舞台;对于参与用户而言,元宇宙代表了无界的想象力;对于每家公司而言,元宇宙时代的命运才刚刚开始书写。 元宇宙是把现实世界中的所有人和事通过数字化手段投射到云端世界。

1.市值变化 近期,MANA、SAND、CHZ等GameFI代币连续多日持续上涨,将GameFi的总市值推上一个新的高度,成功突破1000亿美元大关,再创历史新高。

原文标题:全球TOP100上市公司如何应用区块链:具体应用、投资概况、员工数量及其对加密货币的态度。