真正的通胀问题

牛市开启的先决条件是美联储和央行暂停加息并保持其资产负债表的规模不变。在当前加息周期下,CPI有所回调,但美国普通工人的收入也在减少。鉴于今年是美国的中期选举年,随着11月的到来,这将成为一个越来越大的问题,执政的民主党将需要做些什么来纠正。

当选民为越来越少的钱付出越来越多的努力时,通货膨胀对他们来说变得极为重要。上图中的那些红条意味着无论哪家政党上台都要面临当下问题。美联储在压低资产价格方面做得非常出色,以至于美国10年期国债2022年迄今的回报率是自1788年以来最差的。然而,普通人更为关心的是能源和食品的价格。通过负财富效应破坏需求,它可以实质性地减缓能源和食品价格的上涨。该理论认为,富人对这些资源的消费远远多于平民。因此,加息可以迫使富人减少消费,在这个过程中抑制能源和食品价格的通货膨胀。在最近的一次演讲中,沃勒州长这样说:"我支持在几次会议上再收紧政策50个基点。特别是,在我看到通货膨胀率下降到接近我们2%的目标之前,我不会把50个基点的加息放在桌面上。而且,到今年年底,我支持让政策利率处于中性以上的水平,以便它减少对产品和劳动力的需求,使其与供应更加一致,从而帮助控制通货膨胀。"如果世界不处于一场世界大战中,上述做法可能会起作用。然而,如今美国和北约正公开向乌克兰提供尖端武器,以便其武装部队与俄罗斯直接交战。虽然西方和俄罗斯之间没有直接的动能对抗,但西方通过各种制裁在经济上与俄罗斯开战。俄罗斯和乌克兰共同生产大量的能源和粮食,这场冲突拖得越久,世界其他国家获得这些关键资源的机会就越少。而真正可怕的是,即使战争结束了,复杂的系统也不会以线性方式恢复先前的产出。由于目前的中断,我们可能在几十年内失去大量的全球农业和能源产出。使事情变得更糟的是,俄罗斯和乌克兰提供了世界上很大一部分化肥,如果没有这些出口,其他国家的农业产量可能也会大幅下降。而且,如果俄罗斯因为缺乏一个能在后勤上接收它们的买家而不得不关闭石油和天然气井,那么将需要数十年才能恢复目前的日产量。美联储会继续寻求减少对能源和食品的需求,但除非恢复与俄罗斯和乌克兰的全面贸易,否则两者的价格将继续上涨。如果无法恢复贸易,那么美国不得不采取另一个常用方案来解决这个问题。那就是提供能源和食品补贴,这将使这些必需品以可承受的价格保持不变。补贴有多种形式。对"哄抬价格"的私营公司征收暴利税,对各种物品进行价格控制,以及由政府直接发送支票都是潜在的补贴形式。但无论哪种方式,政府都需要产生更多的现金,也就是通过发行更多国债来扩大财政赤字。但谁会买这些债券呢?在战时经济中,中央银行会失去其独立性,并与财政部合并。这种情况发生在二战之后,现在也会再次发生。央行将按下按钮,并立即开始以上合适的利率购买财政部发行的所有债务。这一政策的外部效应是加速全球通货膨胀和饥荒。受影响最严重的将是全球南方的国家,它们没有能力印制货币来解决它们的宏观经济问题。美国发行全球储备货币,拥有最强大的军队,所以它将会很好,它将以牺牲其他所有人的利益为代价获得所有它需要的东西。欧盟集团将处于类似的境地,因为欧元是贸易中使用的第二大货币。欧洲人是补贴的专家,这些补贴扭曲了需求,并确保国内实体获得与世界其他地区相比的优惠待遇。但是,如果全球最富有的公民在全球产出减少的情况下不抑制他们的消费,那么饿死的将会是其他所有人。我打美联储在第三季度会更加强硬地缩紧货币,即使标普500指数和纳斯达克100指数分别低于3000点和10000点。因为他们必须将能源和食品的价格压下去,而不只是风险资产。但如果届时能源和食品通胀亦然没有得到有意义的调整,那么政客们不得不提供补贴来安抚激动的选民。这些补贴将由美联储提供的印刷货币支付,届时我们将重新迎来风险资产的牛市。如果全知全能的对冲基金专家FelixZulauf的话是可信的,接下来将是一次金融市场大崩溃,因为法定货币在人类历史上最大印钞机的重压下会自我崩溃。但随之而来的是泡沫的恢复,这可能只是几个季度之后的事。我们现在必须问自己:这是目前这个加密货币熊市的底部吗?抄底

加密资管机构Bitwise首支DeFi指数基金已可申购:3月3日消息,加密资管机构Bitwise推出的首支DeFi指数基金已放开申购。

据悉,该基金的成分代币包括UNI、AAVE、SNX、MKR、COMP、UMA、YFI、ZRX、LRC。[2021/3/3 18:10:12]

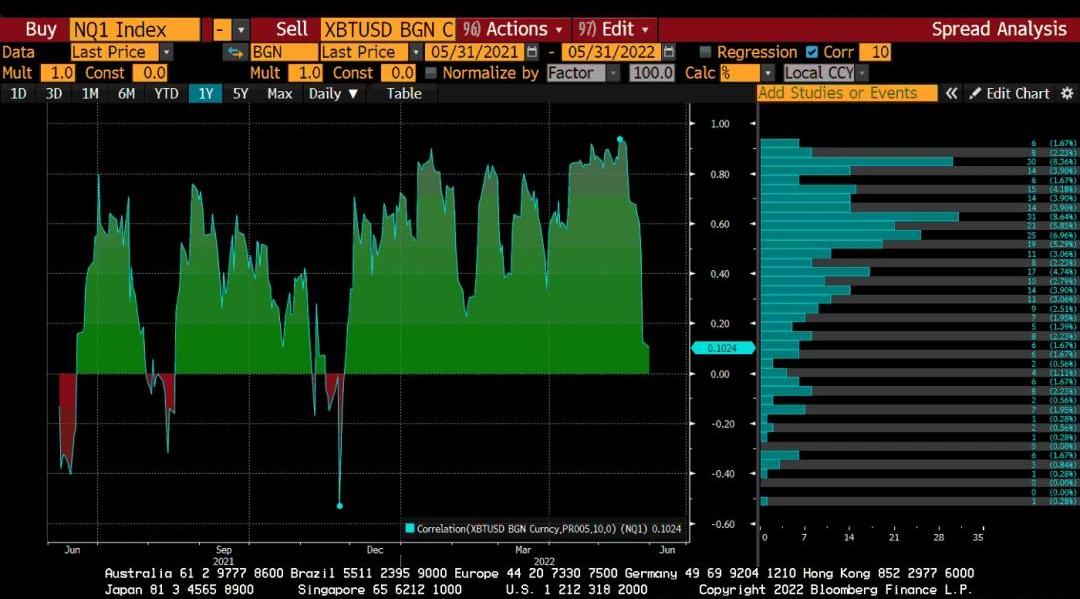

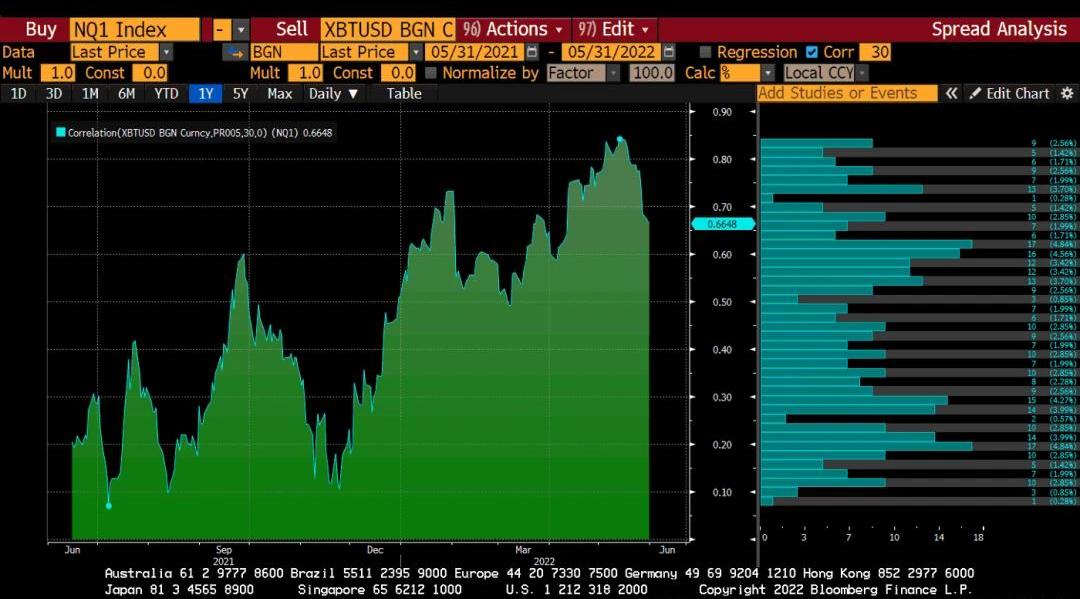

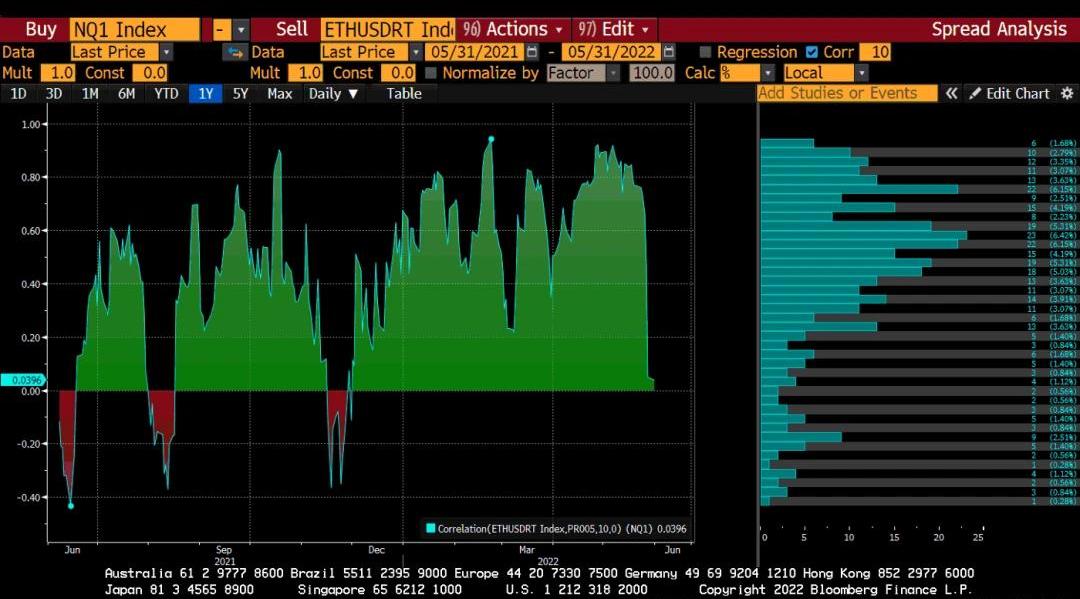

鉴于加密货币是全球最后一个自由市场,并将更快地纳入恢复风险的行列,我们有理由认为最近TerraUSD和LUNA的瀑布能砸出市场的底部。我想把两个理论联系起来。1.从收费调整后的业绩来看,大多数科技风险投资公司都是对整体市场而言昂贵的贝塔系数的工具。因此,由于通货膨胀压垮了像Netflix这样的风向标,因为用户选择吃而不是为观看更多平庸的Netflix原创作品的特权付费,而世界上最成功的一些科技公司,如Facebook的用户增长持平甚至为负,一般融资和IPO环境在2022年第一季度迅速恶化。再加上不断上升的名义利率,你可以想象硅谷、北京中关村和梅菲尔的那些身穿巴塔哥尼亚、戴着卡其的兄弟们的痛苦。2.下面的理论来自于我认识的最聪明的加密货币交易员之一,我没有做工作来验证他的理论,但从逻辑上讲,这是有道理的。他推测,刺破TerraUSD泡沫的事件源于VC的场外交易,他们需要以最小的市场影响来兑现其LUNA头寸。由于区块链的公开性,早期VC如果卖出大量的LUNA头寸将很容易被发现。该协议允许LUNA的持有者以1美元的LUNA换取1个UST,以当前LUNA/UST的市场价格。该LUNA将被烧毁,并创造等量的UST,对更广泛的LUNA价值没有任何市场影响。利用场外交易,风险投资公司将大量的UST换成了其他的稳定币,如USDT,USDC,甚至是美元法币,这样不会影响到市场。最终的结果是UST的供应量大幅增加,这最终影响了其价格的脱锚。这些流动性有将近50亿美元。TerraUSD崩溃的开始是在挂钩的曲线略微破裂时发生的。这是因为相对于USDT和USDC等其他稳定的货币,UST的供应量太大。一旦挂钩开始轻微断裂,并且对快速恢复的信心减弱,算法稳定币设计的负凸性就会接管并产生不可阻挡的下降力量。把这两个事件放在一起,通货膨胀驱动的风险投资资产负债表收缩和Luna泡沫破裂,我的理论是,更广泛的风险厌恶环境促使他们在同一时间兑现他们成功的LUNA投资。全球风险厌恶运动是美联储制造的。因此,TerraUSD的崩溃是全球央行收紧流动性的一个间接结果。因此,我相信这一事件带来了痛苦,而这些痛苦无论如何都会在几个月后随着美联储和其他国家继续收紧流动性条件而发生。郑重声明,我并不是要把TerraUSD的崩溃归咎于美联储。它的崩溃是注定的,任何阅读过白皮书或研究过算法稳定币的人都可以理解。我的观点是,美联储为最终会发生的事情提供了催化剂。值得庆幸的是,由于加密货币没有政府救助,我们很快就找到了真正的清算价格,现在可以痊愈,然后继续向我们的目标前进。我坚信,加密货币引领更广泛的市场。数据支持这一点,因为在最近的加密货币市场崩溃期间,比特币/以太币和纳斯达克100指数之间的相关性破裂。下面,让我们重新审视一下相关性图表,看看它们都是如何急剧转低的。按照先后顺序,以下是比特币与前月纳斯达克100指数期货合约之间的10天、30天和90天滚动相关性图表。

Bitcoin SV基础架构团队同时发布了三款测试产品:金色财经报道,10月17日,在coingeek举办的大会上,BSV项目nChain CTO Steve Shadders公布了BSV技术的最新进展,Steve Shadders表示,SPV信道规范定义了轻量级的HTTP API,并描述了恰当的客户端加密技术,这两点可使应用程序私下异步交换信息,同时还能进行相互的身份验证并保障信息的完整性。此外,Bitcoin SV基础架构团队同时发布了三款测试产品及一些其它服务,向用户方提供了他们在点对点交易和实施简易支付验证(SPV)的工作流程中所需的全部工具。这三款产品是:1.Bitcoin SV节点软件升级至v1.0.6(测试版);2.mAPI v1.2.0(测试版);3.SPV信道CE v1.0.0(测试版)。[2020/10/18]

以下是以太币与前月纳斯达克100指数期货合约的10天、30天和90天滚动相关图,依次排列。

Bitget合约大数据中心:BTC合约盈亏用户比例持平:据Bitget合约大数据中心行情播报,截至今日11:00,Bitget交易所BTC/USDT合约过去24小时交易量高达12.1亿美金,其中:盈利用户占比49%,多头盈利25%,空头盈利24%;亏损用户占51%,多头亏损29%,空头亏损22%。此外,Bitget正向合约当前盘口价差在0.5USDT左右,合约基差在0.2USDT左右。[2020/9/5]

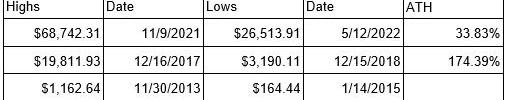

正如你所看到的,在最近这次大跌中,加密货币与更广泛的风险资产领域脱钩。这在宏观层面上是好的,但还有其他的加密货币市场指标也指向一个局部低点。让我们只专注于比特币和以太币,因为它们是我的加密货币基准资产。这两种加密货币都处于大周期的牛市中。我的意思是,比特币和以太币价格在每轮熊市的最低点都在抬高。BTC

BitMax交易平台多个币种24小时涨幅超20%:据BitMax官网显示,截止今日11:30其平台上多个币种24小时涨幅超20%:STAKE(103.06%)、RVX(76.88%)、ZRX(26.83%)、BAT(25.65%)。

BitMax支持BAT和ZRX2倍杠杆交易,更多详情请见BitMax平台官网。[2020/5/9]

这是一张来自glassnode的图表,帮助我概念化了三个主要的比特币价格周期。在最大跌幅与前一个周期的历史最高点相比,达到了一个局部底部。下面是一个代表三个主要周期的水平的表格。

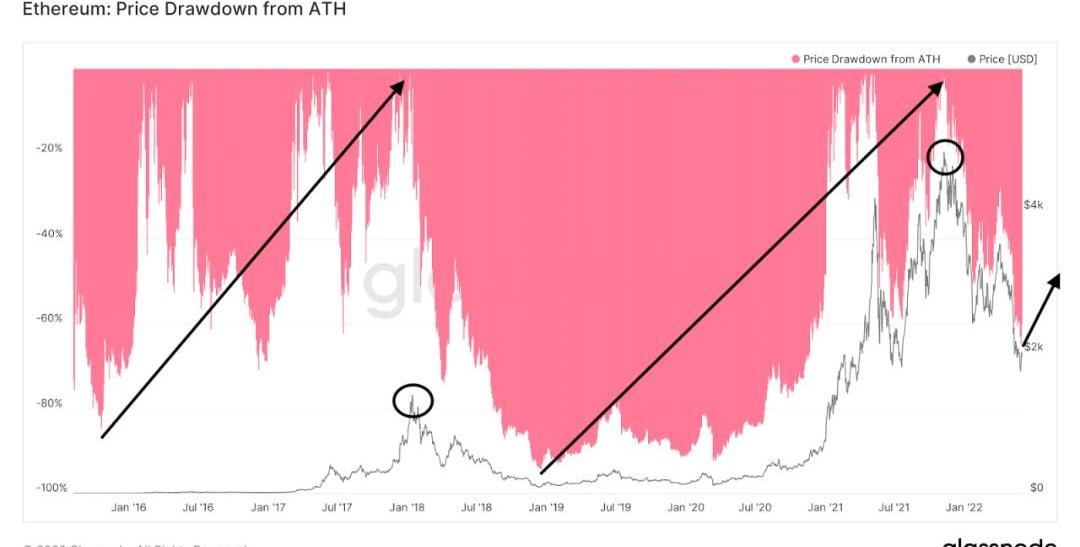

ETH

以太币已经经历了两个周期。第一个周期是在ICO发行后该币首次自由交易时开始的,第二个周期是在2017/2018年ICO繁荣之后,以太币触底后开始的。

不要把这些当作精确的科学,我们可以大致得出一个范围,与我们认为的当地底部相对应。对于比特币来说,是25,000美元到27,000美元。对于以太币来说,那是1700美元到1800美元。如果我有一个自然语言处理器,爬取主流金融媒体上关于加密货币的所有文章,我可以绘制一个语言情绪指标。即使没有一个强大的模型,粗略地搜索一下彭博社、金融时报、华尔街日报等媒体发布的点击率很高的文章,也能知道全球加密货币交易商对市场的痛苦感。我的底部核对表:1.比特币/以太币的走势与纳斯达克100指数的关联性越来越小。2.目前的价格水平非常接近前一个周期的历史高点。3.主流金融媒体幸灾乐祸,说那些投资加密货币获得短暂财富的人是多么愚蠢和贪婪。底部的一个典型特征就是最坚定的多头被迫出售资产,LFG就是这样一个角色。吐出8万个比特币让我更加相信比特币在25,000-27,000美元区域是这个周期的底部。必须与宏观经济环境保持一致,虽然底部已经到来,但这并不意味着价格会自动恢复快速上升。市场将上演令人印象深刻的熊市反弹,让大量损失的交易者借助反弹出货。现在,许多交易者正坐在下跌50%至90%的位置上,他们不愿意在底部价格退出。因此,任何反弹都会迎来抛压,只有将这些抛压全部吸收才能迎接牛市。之前的文章,我提出了一个论点,即我认为以太币可以在年底前达到10,000美元。鉴于最近的大屠杀,许多读者想知道我是否仍然相信这个目标。简而言之,对价格有信心,但对时间没信心。我的理论建立在一个假设上,即美国选民关心的通货膨胀的核心原则是能源和食品,而不是风险资产。因此,虽然加息让风险资产价格下跌不少,但选民不会感到高兴。美联储不会对它的转变有所隐瞒,那些等待信号的人将会收到信号。对于那些时间跨度长达数年的耐心交易者来说,等待是值得的。对于那些短线交易的人来说,祝你好运。原地址

声音 | BitMEX Research:比特币网络短时出现竞争链:BitMEX Research发布推文称,比特币网络在高度591848处发现了两个竞争区块,节点被拆分到不同的链上。最终0000000000000000001a190874bde466b6443be941e8add217eadce44bd4799f获胜,我们所有的节点都转移到了获胜链。[2019/8/27]

撰文:NatEliason编译:Aididiao加密货币是否构建了任何有用的东西?或者它只是无数庞氏局的一种,纯粹就是一场老练的子从新人那里取财富的游戏呢? 这个问题的答案取决于你问谁.

Odaily星球日报译者|念银思唐随着机构借贷需求的减少,一些平台上加密货币持仓回报率已降至一年多以来的最低水平,削弱了该市场对较小投资者最具吸引力的卖点之一.

Odaily星球日报译者|念银思唐 摘要: -本赛季,加密行业公司在NBA赞助协议上总共花费了1.3亿美元,而上个赛季仅为175万美元.

6月6日-6月12日一周时间内,明星项目进展中值得关注的事件有:Optimism确认被盗2000万枚OP,黑客现已偿还;Gitcoin开放第14轮捐赠活动.

牛市时我是个愚蠢的乐观主义者,熊市时我会继续是个愚蠢的乐观主义者。我对于大约三周前的那场技术和文化变革的激动心情还没有消失,事实上,熊市可能会给建造者更多的喘息空间,让他们变得更加不可思议.

本文来自微信公众号从零道一,Odaily星球日报经授权转载发布。-节目简介- YawnRong是STEPN的联合创始人.