译者:Odaily星球日报Azuma

期货市场是机构、对冲者和投机者们的战场。在2021年的牛市中,随着新资金以过高的杠杆涌入市场,期货市场成为了那轮牛市冲击新高的主要催化剂之一,时间快进至2022年9月,我们又看到了这些新资金比以往任何时候都更“凶猛”地回到期货市场,特别是ETH市场——在万众瞩目的Merge之前,ETH的未平仓合约量已打破了历史高点。在这篇文章中,我将分析Merge前期货市场的头寸性质,并窥探这对ETH的短期和长期价格分别意味着什么,我还将从数据层面出发,以探析现在究竟是现货市场还是期货市场主导着ETH的价格变化。全场焦点——ETH

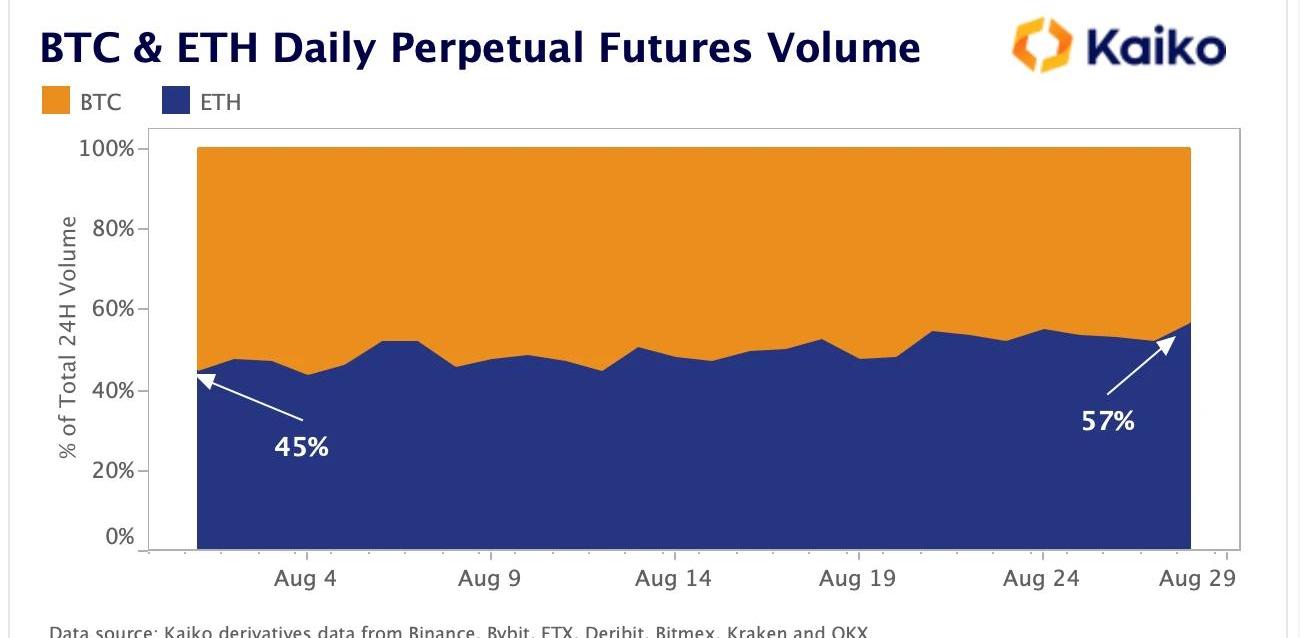

随着以太坊历史上最重要的时刻之一的来临,ETH投资者的焦虑和兴奋是可以理解的。对于即将到来的Merge,怀疑论者将其比作“在飞行途中更换飞机的引擎”,支持者们则欢呼这一升级将为以太坊的大规模采用带来质的改进。这种观念上的分歧为ETH期货市场的交易量增长铺平了道路,因为争论的双方都希望在Merge之前相应地调整自己的头寸。我们已经从BTC和ETH的期货交易量对比中看到了这一趋势,随着Merge的到来,ETH在八月初控制了45%的期货市场交易量,月底这一数据已增长至57%。

摩根大通CEO:银行业危机“尚未结束”:4月4日消息,摩根大通CEO戴蒙表示,目前的危机还没有结束,即使它已经过去,但它在未来几年还会产生影响。戴蒙在致股东的年度信函中表示,硅谷银行和瑞士信贷最近的倒闭以及银行系统的相关压力突显出,仅仅满足监管要求是不够的。戴蒙举例了利率风险敞口、持有至到期投资组合的公允价值,以及监管机构和市场已知的硅谷银行未投保储户数量。然而,戴蒙表示,最近监管要求的任何变化都不太可能产生影响,因为只有少数风投公司同步转移了他们的存款。他称,当市场、评级机构和储户关注这些相互冲突的因素时,所有这些因素都变得至关重要。[2023/4/5 13:44:50]

资金涌入ing

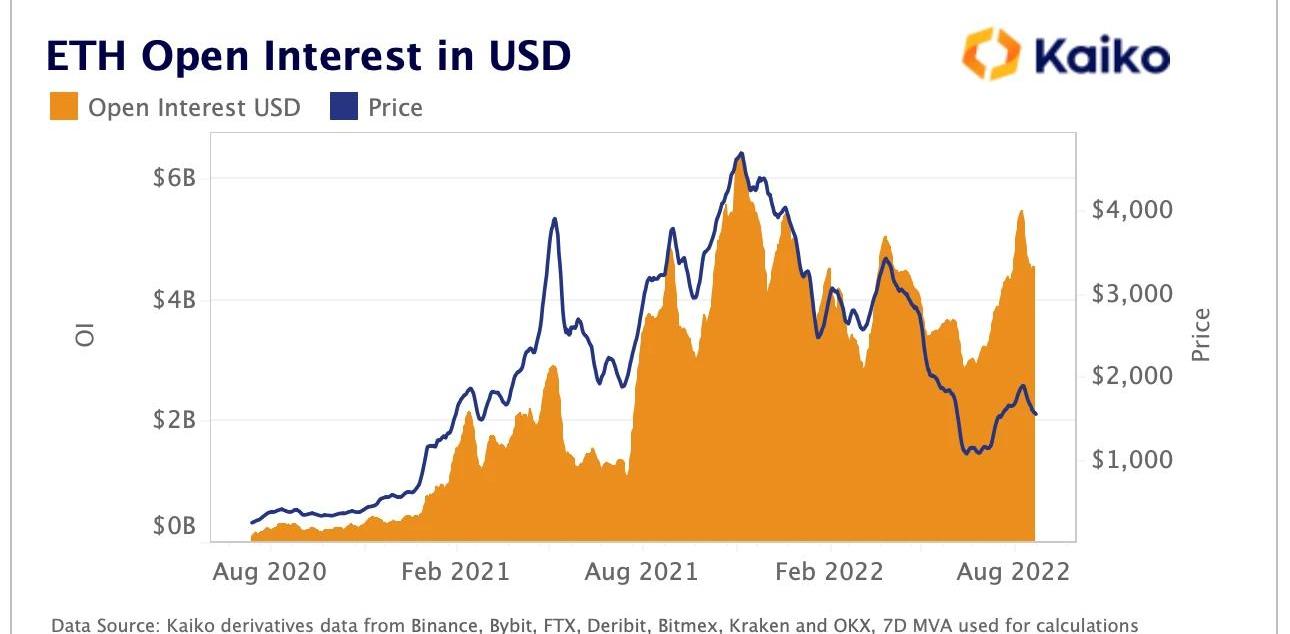

前文中我曾提到,随着Merge的临近,新资金进入期货市场的势头比以往任何时候都要“凶猛”。未平仓量是衡量当前有多少期货头寸尚未平仓的数据,代表着当前投资于该期货的资金数额。这里我想强调的是,关注未平仓量需要以标的资产本身为单位进行观察,即需要关注以ETH计价的未平仓头寸。因为当你关注以美元计价的数据时,实际上你已经考虑到了价格影响。如下图所示,以美元计价的未平仓量会密切跟踪价格,这通常很难显示期货市场上的资本流动情况。

摩根大通:加密货币行业正在进行新一轮去杠杆化:11月10日消息,摩根大通全球战略总经理 Nikolaos Panigirtzoglou 表示,随着 FTX 和 Alameda Research 问题浮现,加密货币行业正在进行新一轮去杠杆化,拥有更强大资产负债表、能够拯救低资本和高杠杆的实体数量正在减少,加密货币市场崩溃也将不可避免地再次引发监管问题,并且推动更多加密交易基础设施服务提供商提升透明度。

不过,Nikolaos Panigirtzoglou 认为,新一轮加密货币去杠杆化规模应该不会比 Terra/Luna、3AC 和 Celsius 崩溃所引发的市场震荡那么剧烈。[2022/11/10 12:45:19]

反之,如果我们选择以ETH计价,数据显示此时未平仓的期货头寸数量已达到了惊人的历史新高,这将对ETH未来几周的价格走势造成巨大影响。

声音 | 前摩根大通私人银行技术总监Jason Xu:区块链的增信功能能为传统金融赋能:前摩根大通私人银行技术总监 Jason xu表示,在Jamie Dimon抨击BTC前,我们已经在布局区块链了,很多人非正式参与了区块链项目的研究。区块链增信的功能,可以为传统的金融行业赋能,比如支付、清算、托管等细分领域。(火星财经)[2019/3/28]

资金费率

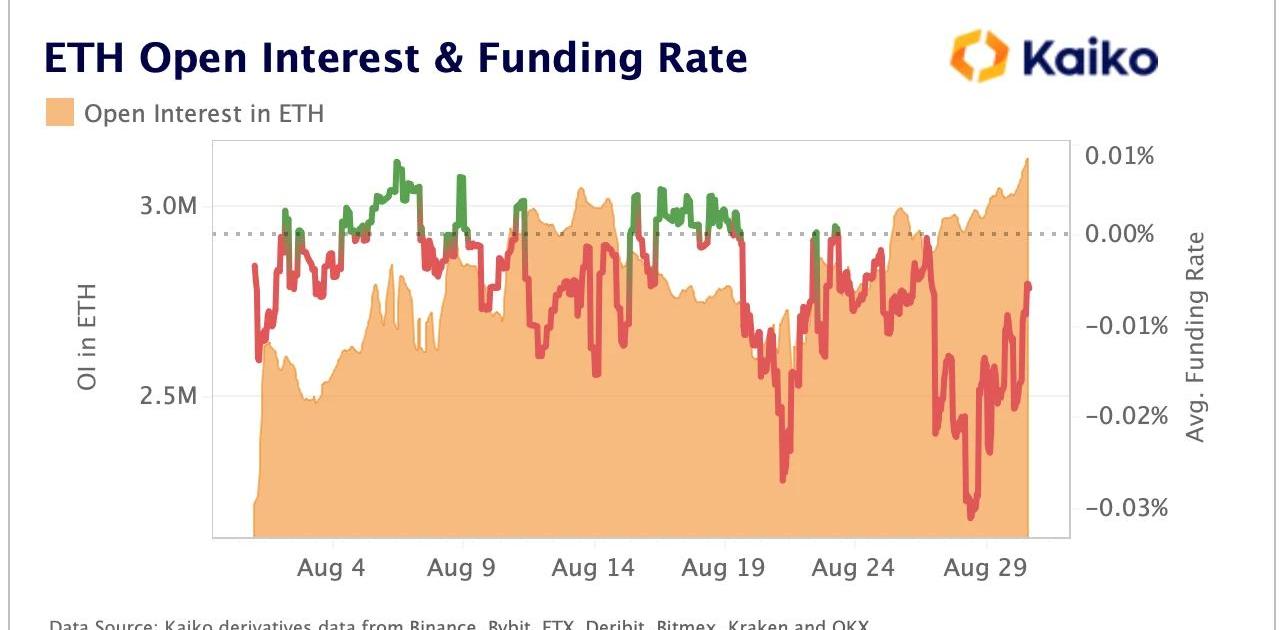

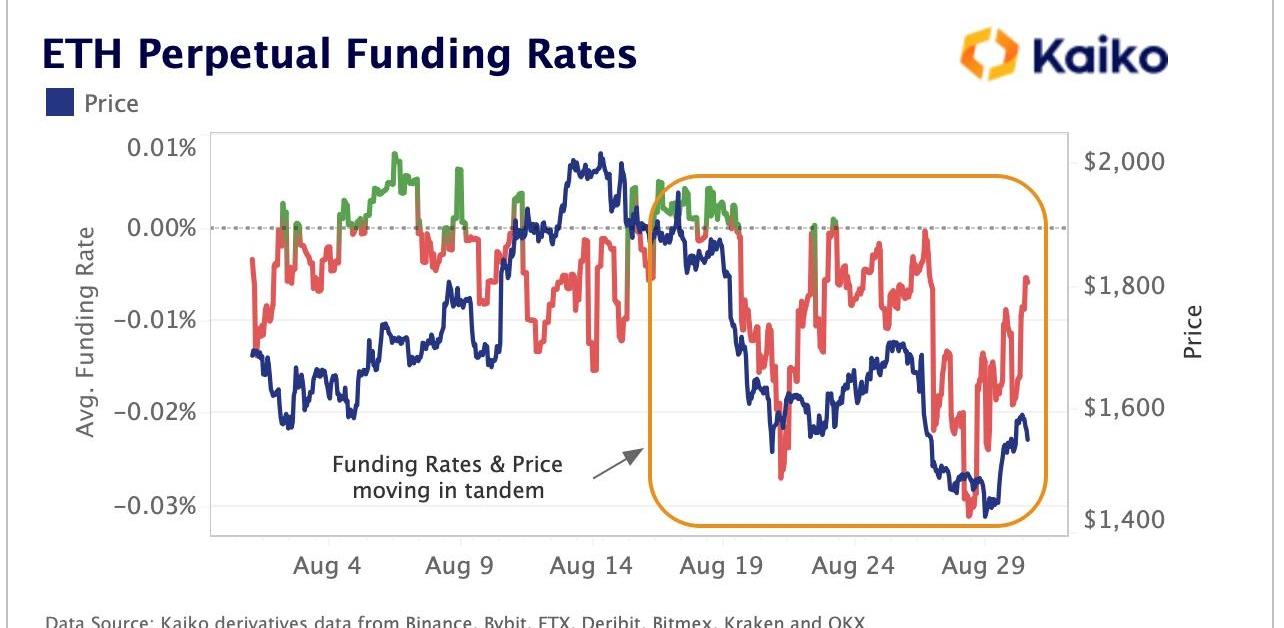

资金费率的存在可以帮助期货价格更接近它们所追踪的标的资产。如果多头期货的需求增加,资金费率将为正值,这时持有做多头寸的投资者需要向持有做空头寸的投资者支付一定费用,以激励头寸之间的平衡。通常情况下,由于市场情绪往往都是不平衡的,所以资金费率往往也会持续偏向某一方,无论是正值还是负值,自2021年的牛市以来,由于悲观情绪的持续,资金费率一直都在中性以下徘徊。有趣的是,随着Merge的临近,我们看到ETH期货市场的资金费率已大幅下降,以负值结束了8月。这种负增长,与未平仓量的增长相吻合,使得我们得出了结论——涌入ETH期货市场的大部分新资金都有做空倾向。

数字藏品交易平台Broadway Exchange完成200万美元种子轮融资:金色财经报道,数字藏品交易平台Broadway Exchange宣布完成200万美元种子轮融资,百老汇制作公司No Guarantees领投。Broadway Exchange主要与百老汇剧院合作并为其创建数字藏品,然后在其交易平台上出售,观众和影迷可以购买、交易和分享,继而与粉丝建立更深层次的联系,据悉该公司还在募集100万美元的额外资金以拓展本轮融资规模。(broadwayworld)[2023/2/22 12:20:45]

关于投资者选择开空的理由有很多:第一个原因是单纯地看空ETH,押注于Merge的失败或延迟。基于此前Merge日期已被推迟了数次的事实,这一押注并不难理解,但随着时间的推移,Merge成功的可能性已变得越来越大,特别是在所有测试网都已顺利过渡之后。我很难相信,在这种级别的升级事件发生之前,会有投资者选择直接做空ETH。第二个原因是投资者在Merge之前对冲其长期持有的ETH多头头寸,这可以帮助投资者在事件发生前规避一些风险。另一个潜在的策略是利用期货市场套利,通过买入ETH现货并做空ETH期货,投资者即可规避价格波动上的风险,还可有机会获得潜在的分叉链代币空投。如果Merge成功,且PoW链没能“起飞”,我们应该会看到大量的ETH空头头寸被平仓。这对相应资产的价格应该是利好消息,尤其是当一项资产的交易量主要集中在期货市场时。如果将这些待平仓的空头头寸与每日数千万美元的矿工抛压结合起来,由于两股巨大的抛售力量有望同时被解除,你可能会对ETH的前景相当乐观。如下面所示,负值资金费率的加剧发生在ETH自2000美元下跌的同一时间,且其变化也与价格的波动同步。如果这些空头在Merge后被平仓,ETH的资金费率可能会走向正值,这肯定会有助于价格情绪。

部分Genesis索赔被以面值的25%至35%售出:金色财经报道,Xclaim的首席战略官Andrew Glantz表示,在Genesis申请破产之后,已确认了三笔索赔交易,平均价值超过100万美元,在面值的25%至35%之间。周二的一份文件显示,一笔400万美元的索赔被卖给了Jefferies Leveraged Credit Products LLC。

据悉,Xclaim是专注于提供交易加密索赔的平台。此前消息,1月20日,Genesis及其贷款子公司提交第11章破产申请文件。[2023/2/3 11:44:09]

现货or期货,谁在主导ETH的价格?

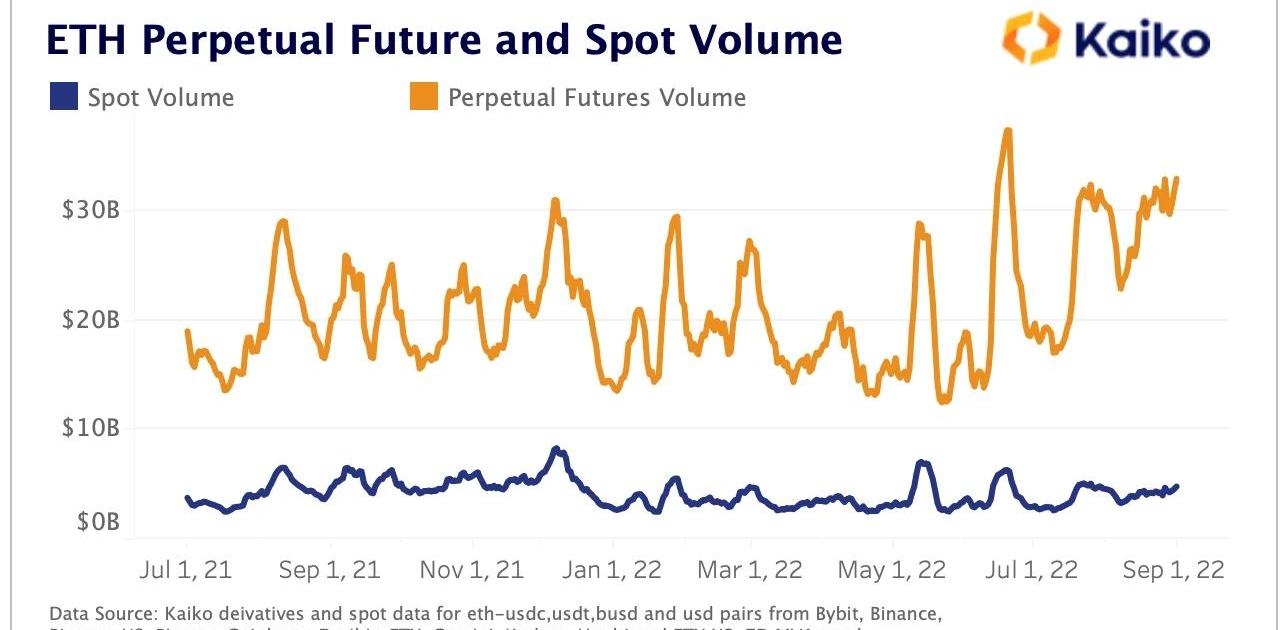

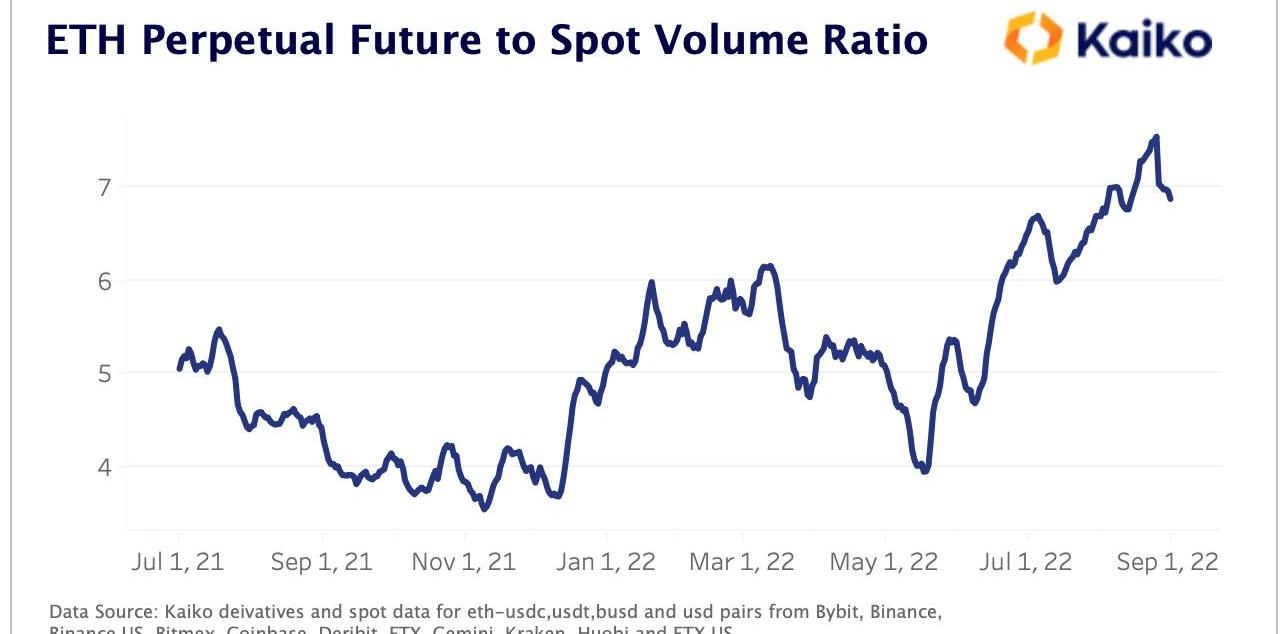

前文中,我们看到了负值资金费率和未平仓头村的增加,与此同时ETH从本月的高点下跌了30%以上。这就引出了一个问题,期货市场对加密货币的价格究竟有多大影响?这是一个价格发现的问题,实际上可以归结为现在哪个市场在主导价格发现,现货还是期货?解答该问题的一种方法在于观察交易量——成交量通常与价格波动相关,如果在某一时期内期货市场的成交量增幅大于现货市场,我们可能会判断该时期内期货市场正在引领价格发现。

自去年以来,ETH期货市场的日交易量已从190亿美元大幅增长到超过330亿美元,与此同时现货的日交易量也从37亿美元升至48亿美元。将这些交易量分解成一个比率来评估彼此之间的变化情况,我们可以看到ETH期货交易量的主导地位正在上升,因为期货与现货交易量的比率已从5倍增加到了大约7倍。

相对于现货市场,期货的交易量越来越大,它们开始对围绕ETH的情绪产生巨大影响。去年11月,当市场处于历史高点时,期货的交易量仅为现货市场的4倍,现在这一数据则为7倍,未平仓量也处于历史高位,似乎投资者和机构们正在转向通过期货来押注ETH——正如我们在过去一个月看到的,倾向上会偏向于空头。期权

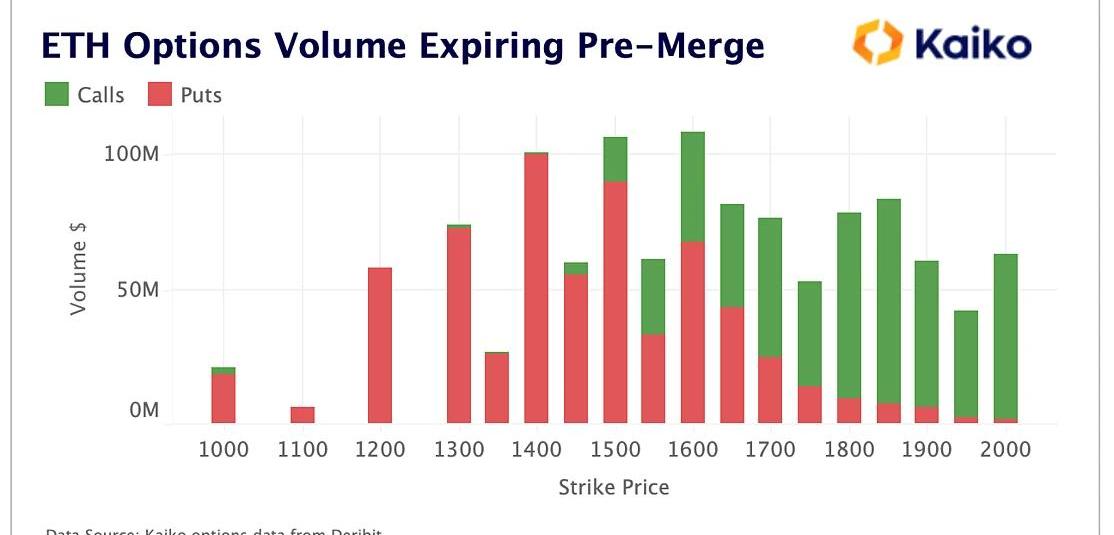

我们在ETH的期货市场上看到的趋势,也反映在了期权市场上。看跌期权的买家希望锁定在一个可止损的价格水平。当查看Merge前到期的ETH期权交易量时,我们可以很明显地看到在1000美元-2000美元的价格区间内,交易量最高的三个点位分别是1600、1500和1400,其中后两个点位几乎完全由看跌期权构成。

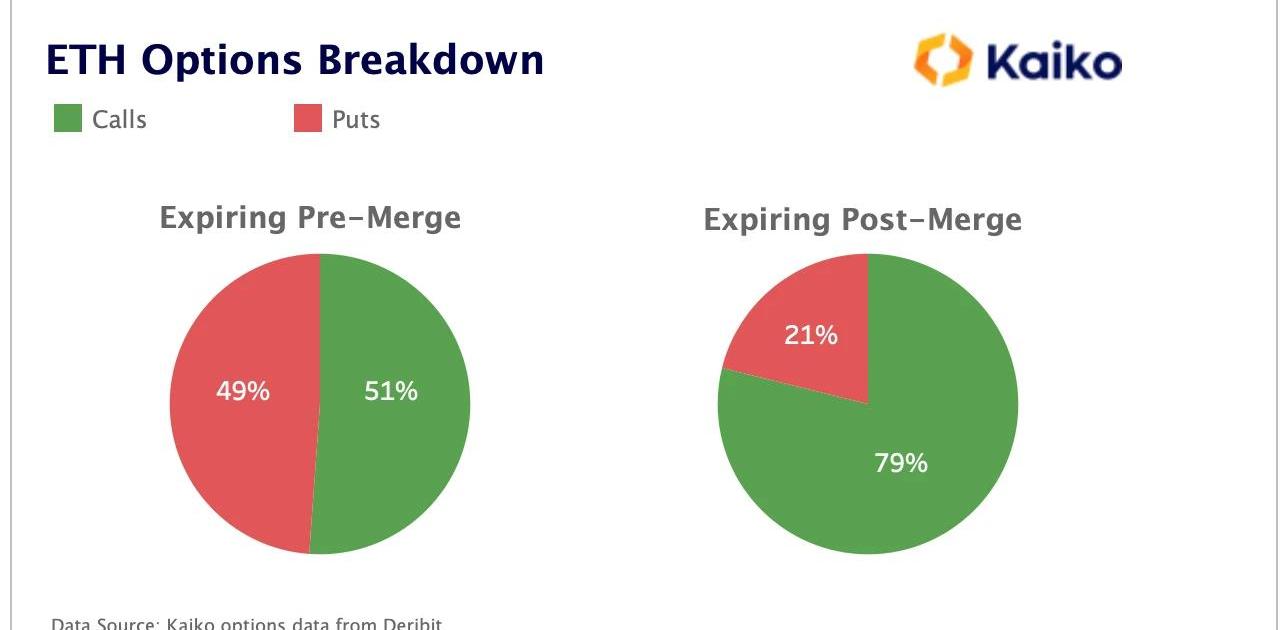

当人们联想到加密市场上的期权交易时,往往会想到投机性的多头头寸,但Merge前的期权市场可能是一个非常典型的风险对冲案例。对于Merge前到期的期权,看跌/看涨的交易量比例几乎达到了“五五开”的局面,这在加密货币的期权市场中是极为罕见的。然而,在合并之后,由于投机行为继续占领主导地位,押注看涨期权的比例再次恢复到73%。

ETH的期权市场或许是观察Merge前两周投资者情绪最好的地方。简单地说,这就是在为Merge时的非预期事件做准备,并对冲相关风险。而如果观察Merge后的情况,我们会发现投资者似乎不太愿意做空,因为随着上述抛售压力的消除,短期内正面价格走势的可能性相当高。结论

与现货市场相比,期货市场的主导地位正日益上升,衍生品目前正在对加密资产的价格走势产生巨大影响。ETH是最典型的例子,它将在几周内迎来一场重大且存在不确定性的大升级,期货市场正是为这样的高波动性事件量身定制的。正如期权市场所证明的那样,投资者似乎看好以太坊的长期未来,但在短期内仍然会潜在的非预期时间。无论如何,这次Merge是最近加密货币领域唯一的一个非宏观因素驱动的事件,如果它能够在降低加密货币与股市相关性方面带来了突破,这将是一件非常有趣的事情。

标签:MER加密货币WEB3WEBSheBollETH Commerce数字货币和加密货币的区别web3.0币种在中国合法吗WEBAI

时间是10月14日。地点位于英格兰利兹附近的一间房子。手机响起的时候,劳伦斯?戴正坐在沙发上享用炸鱼薯条晚餐。短信来自他在IndexedFinance的一位同事.

经Odaily星球日报不完全统计,9月19日-9月25日当周公布的海内外区块链融资事件共46起,较前一周有一定增加;已披露融资总额约为5.3亿美元,较前一周有小幅上升.

Odaily星球日报译者|念银思唐 摘要: -摩根大通正在寻找一名西海岸业务发展专家,以将机构支付产品推向新的加密货币、Web3和元宇宙客户.

在分析了60多个游戏和服务器后,我们共发现了20万个机器人。平均而言,每个Web3游戏的总玩家数有40%都是机器人。 我们通过是否连接属于同一个人的钱包来检测机器人和多账户.

近期市场持续疲软,不少加密从业者又进入到了无所适从的阶段。当市场中的投资机会变得危险且稀缺之时,学习似乎成为了高性价比之选.

一、Web3游戏的现状 自1970年代第一个品牌进入公开市场以来,电子游戏发生了巨大的变化。在过去十年中,从面向游戏机和PC发布付费单类游戏到免费增值的手机游戏,游戏体验和商业模式随着技术进步而.