什么是流动性提供?

LPToken是流动性提供者向在自动做市商协议上运行的去中心化交易所提供流动性后获得的对应的凭证。被提供的流动性一般为两个或多个资产的组合,在这类去中心化交易所中作为交易者的对手方,从中获取交易手续费收益。不同去中心化交易所会有不同类型的LP,其中:UniswapV2、Curve等DEX上提供流动性要求流动性提供者提供交易对的双边代币,同时成为买方和卖方,大部分情况下两边代币价值1:1Balancer的流动性引导池,会需要提供双边代币,但可以有多种比例配置UniswapV3的LP根据当前价格和流动性铺设的上下价格区间确定LP代币组成GMX的GLP由一揽子协议规定的种类和比例的资产构成,通过套利机制尽可能锚定资产比例LP的特性:被动流动性-LP是一种特殊的Maker,不能主动提出报价,而是被动等待Taker来按照当前价格交易价值波动/无常损失-LP作为资金池,用户直接点对池执行交易和资金池中资产根据算法进行兑换,资金池中代币的比例和数量会随之变化。流动性提供者撤出流动性后结算所得的资产与单纯持有LP内代币相比会出现一定的价值损失,这个损失叫做无常损失综合风险敞口-LP往往是一系列资产的组成,因此持有LP相当于持有一系列资产组合并需要承担无常损失Web3作为价值交换网络,交易是网络底层需求,作为交易流动性的提供和支持者,LP一般能够获得比较丰厚的手续费回报,在UniswapV3提出集中流动性之后,LP的静态手续费收入甚至能够达到上百APR的水平。LPToken是非常优秀的生息资产,直接持有LPToken能够让投资者同时拥有多种代币组合的敞口,并且由于无常损失的存在,LPToken价值的波动率相比直接持有代币会更低。同时由于LP能够捕获直接的交易手续费收入,只要去中心化交易所能够稳定运行,LPToken就能够为投资者带来持续的收益。综上,也有不少投资者直接持有LP作为长期资产配置。但由于LP本身有较大波动性,而投资者更偏好低风险的收益产品,结合GLP本身相对于其他LP的简洁性,GMX生态涌现出不少衍生金融产品。本文将以GMX生态中四个尝试以GLP为底层资产实现链上风险中性投资产品的项目为例,从机制原理和链上数据,来探究:DeFi资产的可组合性对冲方案都完全实现在链上,公开操作,同时组合GMX、Aave、Uniswap、Mycelium等多个DeFi项目链上风险对冲方案链上衍生品的技术实现问题对冲方案和资金效率LP作为底层资产的长期可行性衍生品平台流动性提供的收益水平和长期可行性GMX/GLP简介

iZUMi回应:双重挖矿池的代币激励按一定比例分配,未消耗的排放将重新进入矿池提供流动性:6月13日消息,多链DeFi协议iZUMi Finance针对Arbitrum生态链游MetaLine指控其挪用挖矿奖励并抛售其代币做出回应,iZUMi指出,在与被允许启动双重激励挖矿活动的项目合作时,双重挖矿池的代币激励将按一定比例分配,在这种情况下,未消耗的排放将重新进入挖矿池,以提供更深的流动性。

这些未消耗排放产生的收入将分配给veiZi持??有者,该策略已在BNB Chain、Arbitrum和zksync上顺利运行一年多,并有效激励iZi持有者为波动性池提供流动性。[2023/6/13 21:34:31]

GMX是一个现货和期货交易所,本质上期货交易实质上是杠杆交易。和Uniswap等基于AMM机制的DEX类似,GMX采用类似AMM的PMM机制,采用Chainlink的预言机提供输入价格,以GLP资金池作为流动性,让交易者能够在平台上实现最高五十倍的杠杆交易,且没有滑点。其中,每一次交易会根据资金池的流动性设定最大的交易额,交易手续费比例会根据资金池比例偏移程度的变大和交易量的增加而从0.2%增加到0.8%。GLP是平台资金池的流动性提供代币。GMX为GMX平台上的多种币种之间的相互杠杆和现货交易提供流动性,因此GLP由一揽子协议支持的资产组合而成,并可由任一组成资产进行铸造和销毁;由于平台不断有用户和资金池交易,GLP的资产组成是动态的,GLP通过铸造和销毁过程中的手续费对资产组成进行调节,来尽可能锚定设定的比例,防止资金池资产比例出现大规模的偏移。相比于其他AMM机制的DEX,GMX上GLP的资金效率更高,并且由于交易者整体是亏钱的,整个GLP作为整体,是交易者的对手方,会是是赚钱的。但是由于采用Chainlink预言机输入价格,GMX本身没有办法实现价格发现,整体GMX的流动性会有天花板。

iZUMi Finance已上线去中心化订单簿交易所iZiSwap Pro:12月17日消息,iZUMi Finance已上线其新一代去中心化订单簿交易所iZiSwap Pro。据悉,iZiSwap Pro的特色在于:

1. 开发了点对池撮合、自动做市商模式的链上订单薄,大幅减少交易和做市gas fee;

2. 链上订单簿为用户提供去中心化限价单,实现零滑点、零费用、防MEV的交易体验;

3. 100%的链上安全性和可组合性,用户资金无托管风险;

4. 提供用户友好的订单簿交易所前端。[2022/12/17 21:51:00]

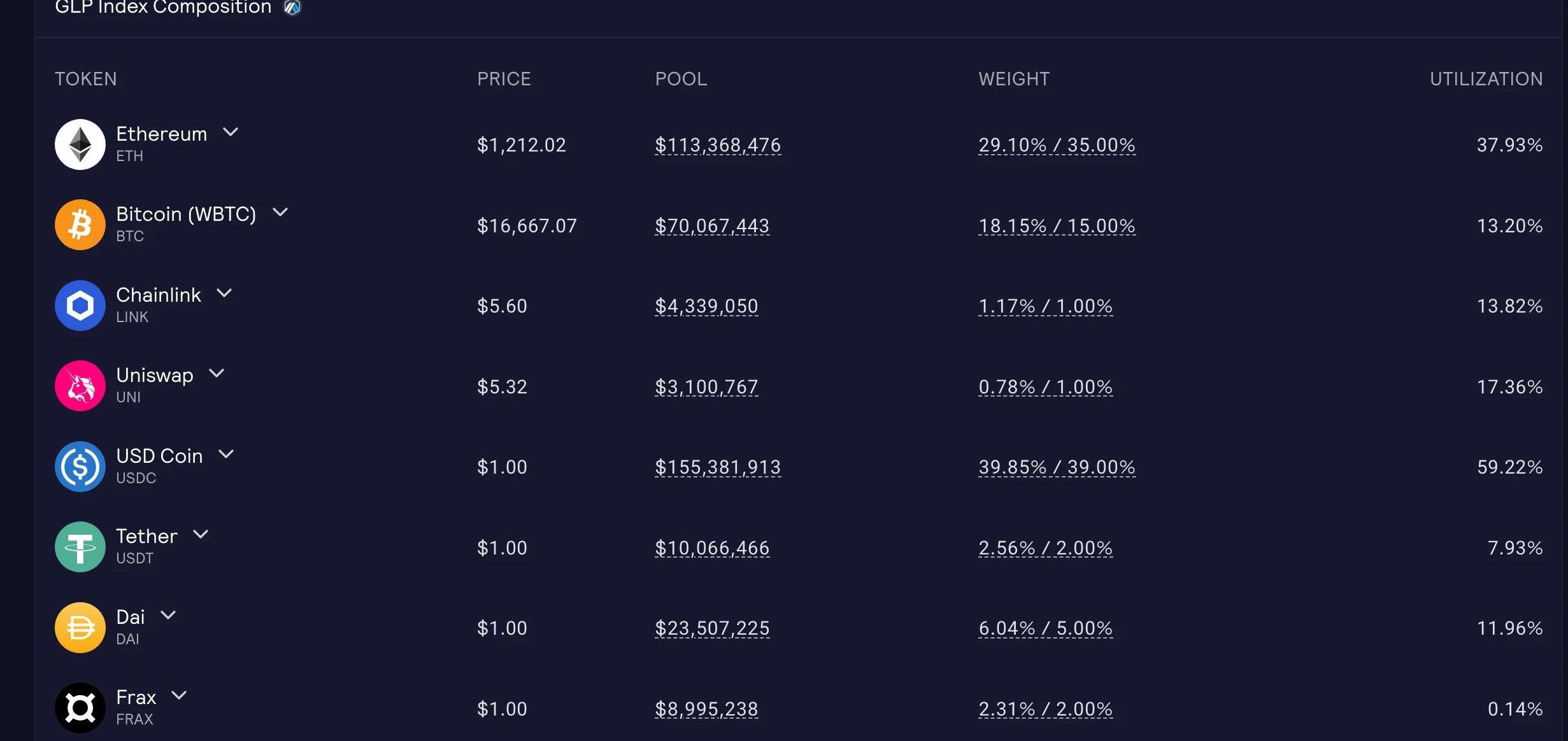

图:当前Arbitrum上GLP的构成GLP的收益来自于GMX平台上的:GLP的铸造/销毁,平台上的交易/开仓费用,清算和持仓费用收入,其中70%会给到GLP,另外30%给GMX代币的质押者。

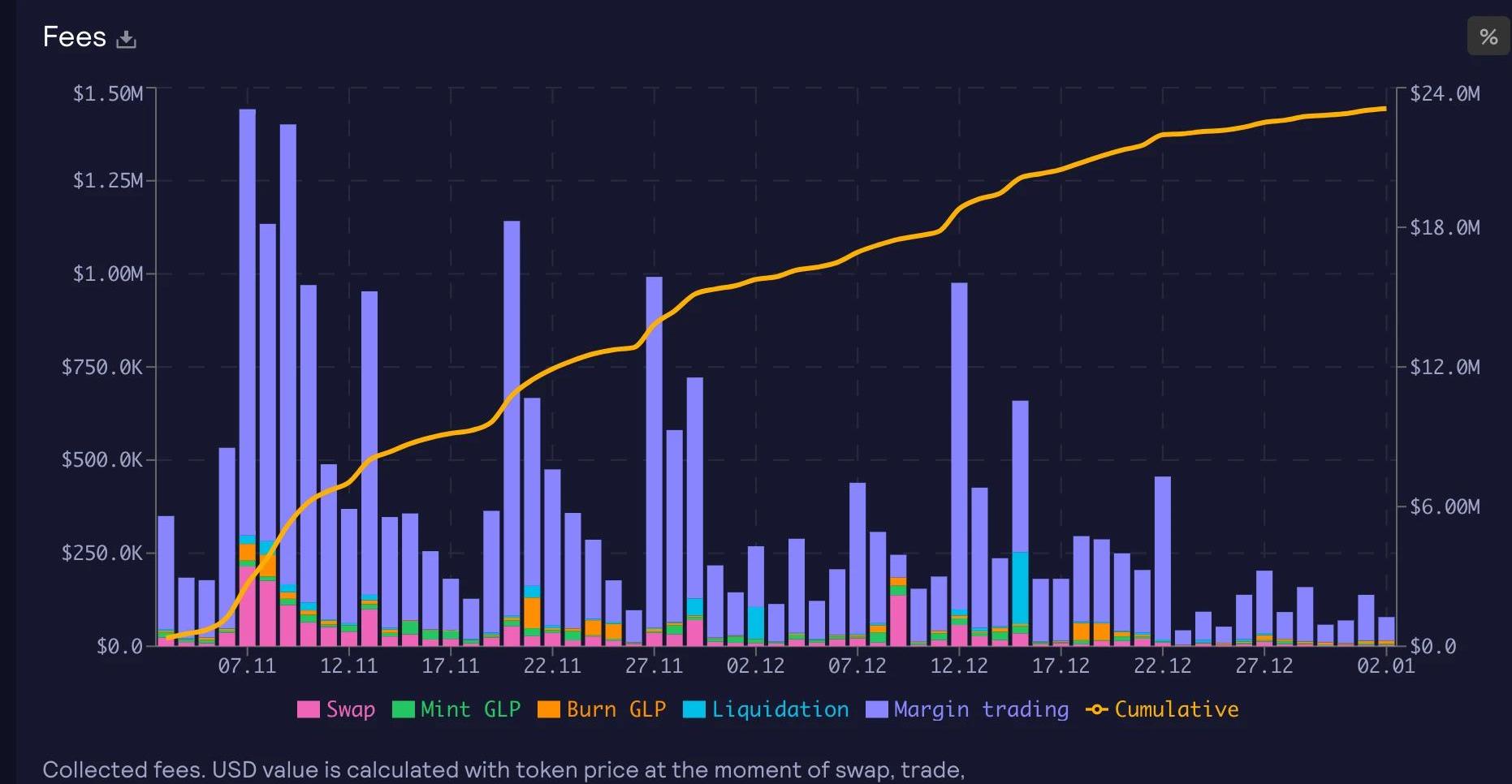

图:GLP的手续费收入和构成GLP对冲方案

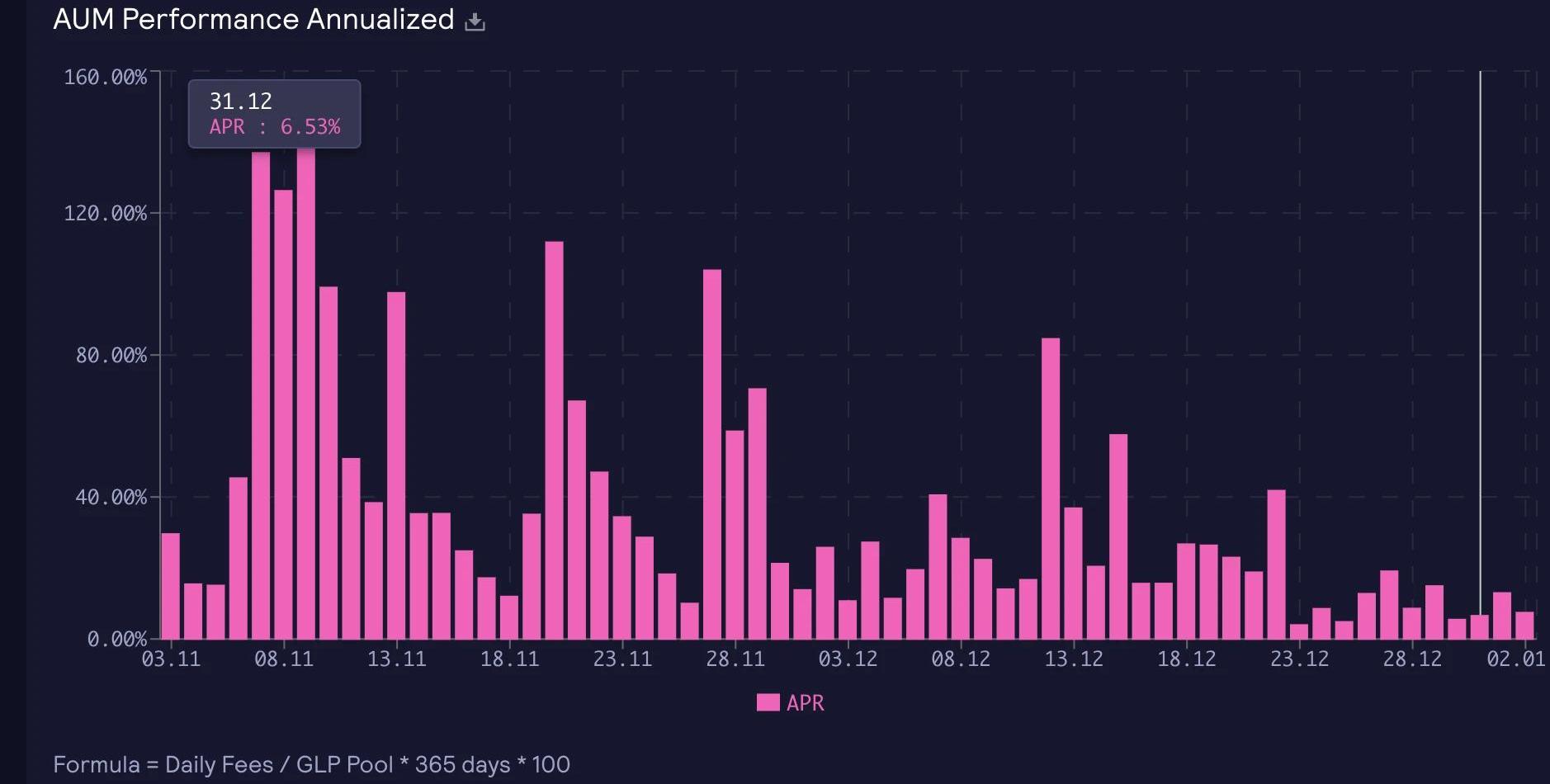

传统做市是一个高门槛的市场,只有交易所授权的机构才能够参与,一般会有较高的回报。目前来看,GMX采用各类设置,包括高于一般CEX的开仓费用、手续费用、一定的时间延迟等,来保护LP的利益,GMX平台的流动性提供者能够获取高于市场平均的收益,每日平台收入对应的GLPAPR如下,在当前行情仍旧能够保持年化15%的WETH收入。

区块链生态系统Topl完成1500万美元A轮融资,Cryptology Asset Group等领投:7月26日消息,区块链生态系统Topl宣布完成1500万美元A轮融资,本轮融资由Mercury、Republic Asia和Cryptology Asset Group共同领投。本轮融资资金将用于在未来一年中扩张团队,进一步去中心化以便进行社区治理,以及发布其2款新的基于区块链的应用程序。

Topl创始人Chris Georgen表示,该公司此前已在2020年的种子轮融资中筹集500万美元,目前正与一些财富500强公司合作将其内部ESG报告系统转移到Topl区块链上。Topl可以帮助公司跟踪其社会影响计划并将其Token化,到今年年底,Topl生态预计将有大约40到50个项目上链。[2022/7/26 2:39:06]

图:GLP每日收入对应的APR目前来看,GLP作为一种优秀的生息资产,由于是一篮子资产组成,波动率相对较低,但仍是非稳定的资产,在极端单边行情下价值会出现较大的偏移。相比于Uniswap等DEX的LP,GLP由于固定的组成比例会更容易实现对多资产风险敞口的对冲,并且投资者对Delta中性的投资组合会更感兴趣,能够在尽可能低风险的情况下获得较高的收益,因此出现不少GMX的生态项目试图通过各类链上资产组合来实现Delta中性,来为用户带来美元本位或者BTC/ETH本位的投资产品。其中我们观察到的项目有:RageTradeGMDProtocolUmamiFinanceNeutraFinance我们将拆解这些项目的方案,来探讨链上对冲的可行性和资本效率。RageTrade-DeltaNeutralVault

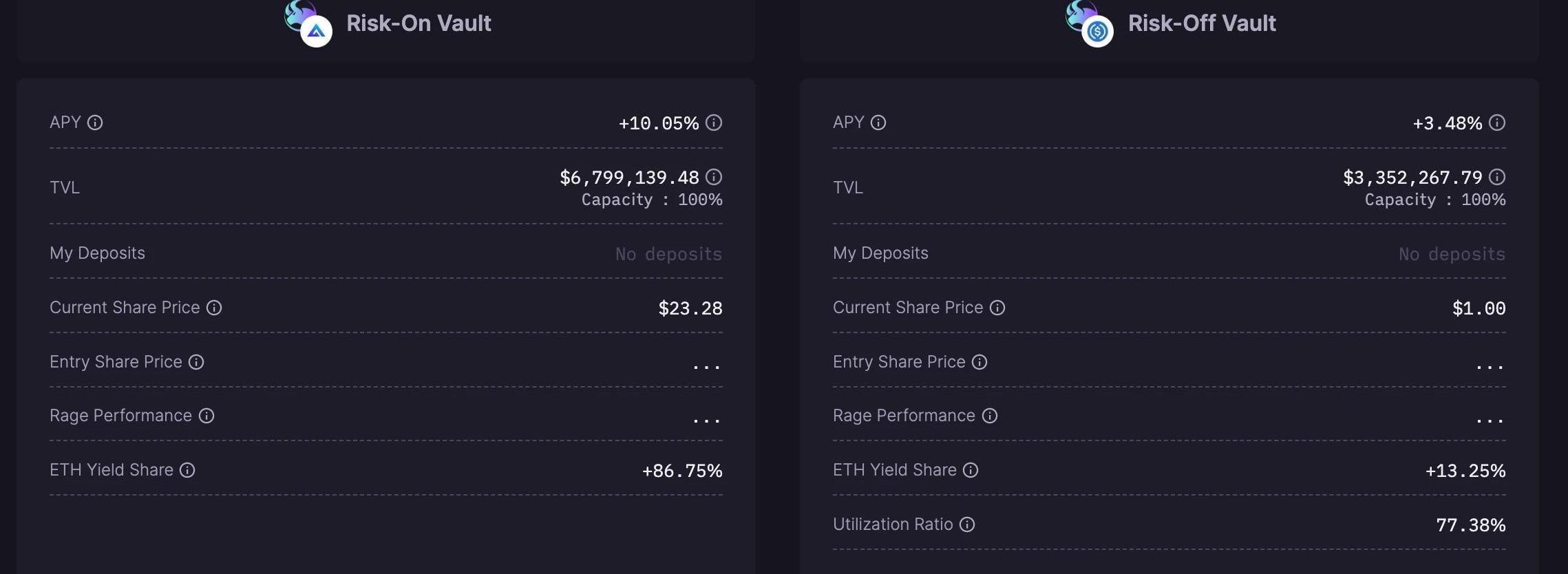

RageTrade提供了一种动态对冲方案,将整个产品拆分成两个部分:高风险偏好金库Risk-onvault和低风险偏好金库Risk-offvault,两个金库之间存在借贷关系,整体形成Delta中性策略。用户均以USDC投入两个金库,其中低风险偏好金库为USDC本位,高风险偏好金库以sGLP作为份额,会有一定的价值波动,但金库设计目标是在长期达到Delta中性。高风险偏好金库从Balancer中闪电贷出BTC和ETH在Uniswap兑换为USDC,再额外低风险偏好池借入USDC,在Aave上抵押USDC借出ETH/BTC归还闪电贷,从而让金库持有ETH/BTC的做空仓位,对冲掉GLP中的ETH和BTC的价格风险,对冲数量以GLP设定的目标比例为准。金库会在Aave上维持1.5的健康系数。高风险偏好金库收取86.6%的GLP手续费作为收益。低风险偏好金库将资金借贷到Aave上收取收益,同时由于为高风险偏好金库提供USDC实现对冲,会收取13.4%的GLP的收益作为自身金库收益。每隔12小时,金库会自动结算一次收益,根据价格的变化更新其对冲头寸,并将GLP手续收益提取后复利投入。整体来看,高风险偏好金库APY高达10.05%,低风险偏好金库APY达到3.48%。目前RageTrade的两个金库分别有6.79M和3.35M的TVL。

DeFi协议iZUMi Finance融资3000万美元,IV Ventures、Cobo等参投:5月20日消息,多链DeFi协议iZUMI Finance宣布完成3000万美元融资,包括来自IV Ventures、Cobo和Mirana等机构投资者的2000万美元投资,其中超过一半为Solv Protocol上的凭证(Vouchers)销售。此外,iZUMi还出售了价值400万枚BUSD和5000枚BNB(约合200万美元)的凭证。

与此同时,iZUMi还宣布推出新的iZiSwap DEX,该交易所利用了新型AMM协议和iUSD代币。iUSD与美元1:1锚定,类似于稳定币,并由iZUMi的抵押品和未来收入支持。iZUMi向私人投资者发行并出售iUSD。(CoinDesk)[2022/5/21 3:31:43]

UmamiFinance

UmamiFinance在早前推出过基于Mycelium杠杆代币对冲GLP风险资产头寸的方案USDCVault。Mycelium通过构建多空双边资金池,以杠杆代币代表资金池的份额,每8小时触发合约根据实时价格转移两池的资金,当价格上涨时,资金从空方资金池向多方资金池转移,反之亦然。理论上持有杠杆代币相当于持有对应比例的永续杠杆。但该机制资金的转移通过外部机器人套利实现,有资金的外溢,以及调整的曲线只能做到近似。Umami采用Mycelium的ETH/BTC杠杆代币对GLP中ETH和BTC的头寸进行对冲,因此在行情剧烈波动的时候并不能准确帮助Umami的Vault实现对冲。但由于Mycelium杠杆代币无法精确实现对冲,最终在行情剧烈波动情况下对冲端出现无法弥补的亏损,最终团队决定关闭该策略,转向对其他策略的研究。Umami的新策略暂未发布产品,但核心也是基于GMX的GLP实现Delta中性的策略,会更接近GMDProtocol的产品,包含将GLP拆分成USDC、BTC和ETH三个金库,策略的核心是内部净值化,每一个金库都互为对冲的对手方,在GLP比例发生偏移时,三个金库之间进行资产的转移。在有必要的时候,Umami也会在GMX或是类似的平台进行对冲。该产品预期在2023年中发布。GMDprotocol

声音 | Peter Rizun:由于费用上涨闪电网络将受到信任问题的影响:据bitcoin消息,比特币无限公司(Bitcoin Unlimited)的Peter Rizun就经常引发争议的闪电网络(Lightning Network, LN)写了一篇评论。论文指出,“在L2协议中强制复杂的和缺乏理解的工作”的问题使得从第一层到第二层里增加了不必要的摩擦。尘埃阈值小于600个卫星,这意味着如果费用再次大幅上升,闪电网络将不是一个可行的选择。[2019/3/30]

GMD主要思想是将GLP拆分成单币售卖,适合无常损失厌恶型用户来单币投资BTC、ETH和USDC,GMD平台会收取部分收益作为储备吸收来自GLP资产比例波动的风险,在金库产生损失的时候给予补偿,同时协议会每周进行一次比例的调整,其中包括:入池的费率,对于需求高的池子收取更高费率APY,每周根据GLP的表现进行调整三个资金池的上限整体形成一个伪Delta中性策略。同时平台回从GLP的收益中抽取一部分作为自己的平台收入奖励代币持有者。用户申购投入资金池之后会获得对应的gmd代币,如gmdBTC,来代表资金池的份额,gmdBTC和WBTC的比例会随着GLP收益的累积而提高,但比值相对稳定。用户可以在UniswapV3上提供流动性额外赚取收益,也能够让其他用户在资金池达到上限之后通过交易的方式在二级市场购买份额。目前GMD平台三个Vault全部达到规模上限,显然该产品对用户有非常大的吸引力,目前的数据为:Pseudo-delta-neutralprotocol$GLPGLPTVL:2.67MBTC27$455,866.62目前GMD占比:14.98%目前GLP占比:18.13%GMXTargetRate:15%目前APY:10%USDC$1,500,482.09目前GMD占比:58.30%目前GLP占比:39.86%GMXTargetRate:39%目前APY:9%ETH650$980,470.98目前GMD占比:26.63%目前GLP占比:29.12%GMXTargetRate:35.00%目前APY:11%NeutraFinance

NeutraFinance,经过五个月的测试,用户投入稳定币,平台能够稳定实现大约10%的年化收益。NeutraFinance采用的方案核心是链下策略、链上操作,采用容忍带-波动率模型,用户投入USDC会有部分兑换为GLP产生收益,此外会有一部分资金在GMX上开BTC/ETH的空单进行对冲,采用5.5-6倍杠杆。不同于其他平台采用固定时间对冲的方案,NeutraFinance会对GLP中占一半的风险资产敞口进行波动率的测算,如同策略名称“容忍带”所示,只有在根据历史价格计算的预测价格波动率和GLP资产比例偏移达到一个值的时候,才会触发对冲端的调整,这种方式对冲的成本会更低。按照目前测试情况来看产品运行良好,该策略将会在2023年Q1上线,考虑到基金操作成本和费用,整体APR会略低于10%。此外NeutraFinance还在研究针对Sushiswap和UniswapLP的对冲方案,为用户提供更多低风险的理财选项。总结

LP代币是非常优质的链上资产,在web3交易的网络中为交易者提供流动性,为LP的投资者提供手续费收益。相比于GMX的GLP拥有317MTVL,目前上线基于GLP的产品中,RageTrade和GMDProtocol仅分别持有10M和3M的GLP,仅占GLP总量的3%,大部分的GLP还是“裸持”,持有者承担风险敞口。其中几个原因主要有:链上对冲工具的不健全目前对冲方案中,GMD采用拆分,利用部分GLP收益作为储备避免过大的无常损失,实际上损失了投资者的收益来平衡风险,来实现“伪Delta中性”。RageTrade采用Aave,但Aave能够实现的杠杆率较低,实际上牺牲了资金使用效率,最终RageTrade选择将整体方案拆分为高/低风险两个资金池实现。其他未上线方案考虑GMX上直接开仓对冲,实际GMX作为永续合约平台并不适合长期持有仓位,直接持有仓位成本年化约20%,且开仓还会有额外的手续费成本,对协议每次平衡对冲端资产带来额外成本。若链上有更多的对冲工具,如期权等适合长期持有的资产,基于LP的对冲产品会更加丰富。考虑风险控制和流动性原因,早期每个金库金额都非常有限从第一个基于GLP的UmamiUSDCVault面世以来,基于GLP的产品不过五个月时间,而且USDCVault运行不久就被关闭。GLP的组成波动的多元因素让对冲相对较复杂,各类策略仍需要足够时间运行和测试才能扩大规模。GMX本身的不稳定性GMX作为Arbitrum上短短一年活跃起来的项目,自身还有不少风险因素存在。其中包括:预言机的单点操纵,只有项目方有写入价格的权限,相比于产品其他部分,价格因素是非常中心化的;对于GLP的设计,也有多次改进,包括对GLP路由的改进,导致GMDProtocol进行了一次金库迁移。此外,GMX本身由于采用预言机作为价格输入有天然的门槛。类似GMX/GLP的PMMLP,采用外部预言机引入价格,能够实现更高的LP使用效率,但实际是“二手价格”无法实现价格发现,甚至由于该机制喂价的滞后性,采用相同PMM机制的Dodo在以太坊上交易量最大的交易对是稳定币交易对。GMX的创新性设计,让GLP在拥有充分的资金使用效率同时,通过设定目标比例和套利机制,LP结构简单,容易实现对冲。但也有缺陷:无法实现价格发现并且执行价格较差,也给它未来的交易规模设定了天花板。加上链上交易还容易出现交易者和网络节点勾连提前获取信息实现不公平的信息套利,相对Lp作为被动的流动性提供者,反而将收益提供给了具有信息优势的交易者,这也是不少DeFi研究者提到的性资金流,长此以往会降低市场的信用级别。不论是AMM还是传统金融交易所,交易者相对流动性提供者都是更具有信息优势,每一次交易都是因为获取了信息对未来有预判才做出的行为。在AMM机制中由于LP是懒惰的流动性,这一点更为突出。但整体来看,LP还是目前来看链上原生的优质资产,是最有可能带动链上衍生品的需求,构建大众市场更为认可的稳定收益产品。目前GMX的GLP由于其相对的稳定性,比Uniswap等其他AMMDEX的LP更快的衍生出了链上基于LP金融衍生品的生态。除了GMX本身的问题需要解决,如何更好实现链上对冲,还需要更多衍生品/做空工具的产品和尝试。解决问题的不是技术,而是一整套方案,iZUMi也在LP金融衍生品上积极探索,期待更多链上金融产品的尝试。

标签:DROPVERSEGMDSDCSelfdrop TokenMetaGreenUniverseGMD币sdcoin币交易所

近期,Solana上的新meme币BONK为持续走低的加密市场增添了一丝“快乐”情绪。自圣诞节推出以来,BONK代币的上涨势头不减。据Coingecko数据,BONK代币最高上涨超10倍.

12月15日,在Web3.0CloudDaySingapore2022活动上,AvaLabs的WilsonWu表示:我们正处于Web2.5阶段,就如同2000年的互联网Web1.0时期.

动画「TheTrialofJimmytheMonkey」、迷你游戏「DookeyDash」、通关卡「SewerPass」开启了BAYC生态的新故事线.

Web3游戏虽仍处于早期阶段,但发展迅速。这些游戏即将到来,但其中许多项目仍处于开发的早期阶段。他们在去年左右才获得资金,需要一些时间才能完成公开版本.

编译节选:GaryMa吴说区块链注:SBF回应这篇文章,表示:“我显然强烈反对这里的许多与FTX相关的特定表达,但是我在很大程度上同意你更高层次的观点。这是我一次又一次听到的东西的变体.

头条 SBF曾使用Alameda资产购买5.46亿美元Robinhood股份,多方对此股份声称所有权Odaily星球日报讯法庭文件显示,SBF从AlamedaResearch借入5.46亿美元.