可组合性是DeFi的核心功能,使开发人员通过集成现有协议来快速创建新项目。一个现有协议便是GMX,它在2022年取得了辉煌的成绩。其LP通证GLP稳定地提供了超过20%的以$ETH计价的回报,引发了流行的“真实收益率”叙事。因此,开发人员开始在GMX之上构建新项目,时至今日已经有28个。本文介绍了所有项目,并对重点项目进行了分析。他们可以分为五类,金库、借贷、社交交易、期权以及其他。

金库

金库是其中最大的类别,有13个项目,从基本的自动复利池到旨在提高GLP回报的复杂的结构化金融产品。利滚利

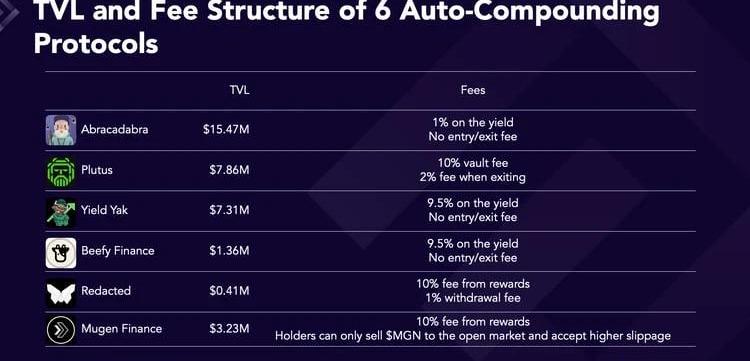

爱因斯坦认为复利是世界第八大奇迹。如果你像我一样,总是忘记将GLP收益重新投入GLP池,我们都错过了一些白捡的钱。如果你不利滚利,年初投入的100美元在年底只会变成120美元,假设回报是20%。然而,如果你一天操作两次,将收益投回GLP池,你的100美元会在年底变成122.14美元。如果你考虑到复合乘数点的提升,获得回报会更高。Multiplierpoints是GLP的一个独特功能,以奖励长期用户。相当多的产品为GLP持有者提供自动复利服务,这样他们就不会错过潜在的利滚利收益。AbracadabraAbracadabra是最大的GLP利滚利池,TVL为1,547万美元。用户存入GLP以获得magicGLP,magicGLP每天两次自动将获得的收益再投入到GLP池子中,从而最大化回报。与其他金库通证一样,magicGLP的价值会随着时间的推移而增加,导致magicGLP兑换GLP的比率上升。Abracadabra对该服务的收益收取1%的费用,并且没有进入/退出费用,这是自动利滚利池中最低的价格。PlutusPlutus是第二大的利滚利池,其TVL为786万美元,用户可以将GLP存入得到plvGLP。它每8小时自动复利一次,并收取2%的退出费和10%的保险库费。作为交换,plvGLP持有者获得15%的$PLS流动性挖矿奖励,相当于2年内分配给plvGLP持有者225万$PLS。奖励在最初几个月有加权,这意味着前几个月的奖励最高。$PLS可以被锁定以获得Plutus协议产生的收益的一部分,并获得对锁定在Plutus内的veTokens的控制权。除了plvGLP,Plutus还有一系列治理权聚合和流动性相关产品。YieldYakYieldYak是Avax上的一个GLP农场,TVL为731万美元。与Abracadabra和Plutus类似,YieldYak自动将$AVAX奖励投入GLP,并获得esGMX以增加奖励。YieldYak收取收益的9.5%作为管理费,没有进入/退出费用。BeefyFinanceBeefyFinance的TVL为136万美元。它的金库每天至少滚利一次,并在每次有存入时滚利。因此,利滚利操作每天发生会10-20次。它同样收取收益的9.5%作为管理费,且没有进入/退出费用,这与YieldYak完全相同。RedactedRedacted为金库产品增加了一些多样性。Redacted发布的Pirex在自动复利的基础上,为质押的GMX和GLP提供流动性。它有两种模式,简易模式和标准模式。简易模式与上述其他利滚利池相同。很酷的是,他们还提供一个GMX金库。用户存入GMX或GLP以获得apxGMX或apxGLP。简易模式收取1%的提款费,回馈给金库通证的持有者。此外,它还收取收益的10%作为平台费和0.3%的福利奖励费用。标准模式为质押中的GMX和GLP提供流动性。用户存入GMX和GLP获得pxGMX和pxGLP。存入的GMX和GLP与原生质押在GMX上一样。不同的是,pxGMX和pxGLP是可流通的,用户可以随时卖出,pxGMX在Arbitrum上在Camelot有一个池子,在Avax上的TraderJoe有一个池子。当通过GMX协议质押时,获得的esGMX是不可转让的。而通过Pirex存入,获得的esGMX被标记为pxGMX并可以转让。此外,获得的乘数点永远不会丢失,因为当用户在公开市场上出售pxGMX时,其底层的GMX仍然被质押。因此,用户不会因为缺乏multiplierpoints或者出售质押的GMX而受到惩罚。标准模式收取1%的兑换费和收益的10%。Pirex的GMX金库是很有意思的创新,而GLP金库则与其他利滚利金库类似,可费用更高。因此,PirexGMXVault的TVL为404,555美元,而GLPVault的TVL仅为38,557美元。MugenFinanceMugenFinance的GLP金库TVL为323万美元。它声称是一个多链聚合器,使用可持续的协议收入来产生收益。然而,Mugen目前只支持一条链上的一个协议,即GMX。Mugen的机制与上述GLP金库不同。$MGN是协议通证。用户将$USDC存入Mugen金库以铸造$MGN,Mugen用其金库购买GLP。用户质押$MGN以获得GLP产生的收益。购买$MGN和直接购买GLP有什么区别?购买$MGN更糟糕3倍。当你以$MGN购买时,Mugen团队将从你的GLP回报中扣除10%。虽然你可以烧掉GLP从GLP池中赎回资产,但你不能从Mugen金库中提取资产。你只能在公开市场上出售$MGN。目前,$MGN的市场价格为81美元,而其对应金库价值为126美元,这意味着如果早期用户想要退出,他们必须接受35%的损失。Mugen还有一个特别的设计,以“防止用户在收益分配之前和之后开启并解除质押”。这个设计使得协议在会30天内延期支付GLP奖励。例如,如果Mugen从今天的GLP收益中获得100个$ETH,那么每个Mugen质押者在接下来的30天内将每天获得100$ETH中他们那一份的1/30。如果你想提前退出,你将失去剩余的奖励。那么为什么还会有人购买$MGN呢?他们可以从早期用户的损失中受益。因为早期用户只能在公开市场上出售$MGN,导致$MGN的价格低于其实际价值。如果你今天购买$MGN,只花81美元可以购买价值126美元的GLP。此外,只有84%的MGN被质押。因此,质押者获得的收益更高,因为16%的MGN持有者愿意放弃他们的GLP收益。使用任何利滚利池都伴随着额外的智能合约风险。当用户认为收益分配应该通过智能合约自动进行时,Mugen此前曾暂停了收益分配,并没有做出解释。最后,该项目依靠社区开发的前端供用户与其合同进行交互。该项目有自己的官网链接,但其功能非常有限。下表总结了以上提到的六个利滚利池的基本信息。

Impact Theory案件为SEC针对NFT项目的首次执法行动:金色财经报道,The Block报道称,美国证券交易委员会(SEC)已指控一家位于洛杉矶的播客工作室Impact Theory“进行未经注册的加密资产证券发行”,这是该机构首次针对NFT项目采取执法行动。SEC表示,Impact Theory从数百名投资者那里筹集了约3000万美元,该公司由Tom Bilyeu联合创立,他是YouTube节目和播客(也称为Impact Theory)的主持人。Bilyeu的YouTube频道拥有超过370万订阅者,之前的嘉宾包括演员Matthew McConaughey。至少一位Impact Theory创始人在OpenSea上列出的主要NFT系列已产生约540万美元的交易量。据OpenSea称,该系列于2021年底创建。

SEC表示,虽然Impact Theory没有承认或否认该机构的调查结果,但它同意就违反1933年《证券法》发出的“停止令”,并支付610万美元的罚款和利息。[2023/8/29 13:02:16]

高级策略

除了基本的利滚利外,不少项目还设计了更为复杂的GLP策略。最常见的是DeltaNeutral策略。由于GLP由50%的稳定币和50%的$BTC+$ETH组成,GLP持有者相当于持有0.5倍杠杆的Crypto多头头寸,因此面临BTC和ETH的价格变动风险。这在牛市中很好。但在熊市中就有问题了。因此,市面上出现了DeltaNeutral金库来对冲这些风险。RageTradeRageTrade的DeltaNeutral金库是最受欢迎的,它被称为RiskOnVault。RageTrade的RiskOnVault将用户存入$USDC投资进GLP池,同时通过闪电贷建立$ETH和$BTC的空头头寸。我们之前的文章更详细地解释了RageTrade的机制。最终的结果是,当你持有GLP时,RageTrade自动对冲了你的多头敞口。RageTrade还设计了一个RiskOffVault,以配合RiskOnVault。RiskOffVault把USDC借给RiskOnVault来建立空头头寸。RiskOffVault获得Aave借贷利率和RiskOnVault获得的部分GLP奖励。RiskOnVault的TVL为7,330,180美元,RiskOffVault的TVL为3,799,645美元。合计TVL为1,113万美元。

美国SEC要求上市公司披露加密风险敞口和潜在影响:金色财经报道,美国证券交易委员会希望公司公开披露他们是否接触过加密资产,包括他们是否与任何与加密相关的公司有业务往来。 SEC 公司财务部周四向美国上市公司提供的建议表明,最近加密资产市场参与者的破产和财务困境已经对这些市场造成了广泛的破坏。根据联邦证券法,公司有义务披露这些事件和附带事件已经或可能对其业务产生的直接或间接影响。

公司必须披露他们是否与已申请破产、经历过过度赎回或提取加密资产、持有客户加密资产未入账以及企业合规失败的公司有直接或间接关系。此外,公司必须描述某些公司的破产如何影响他们的业务,以及公司必须采取保护措施来保护其客户的加密资产。[2022/12/9 21:32:40]

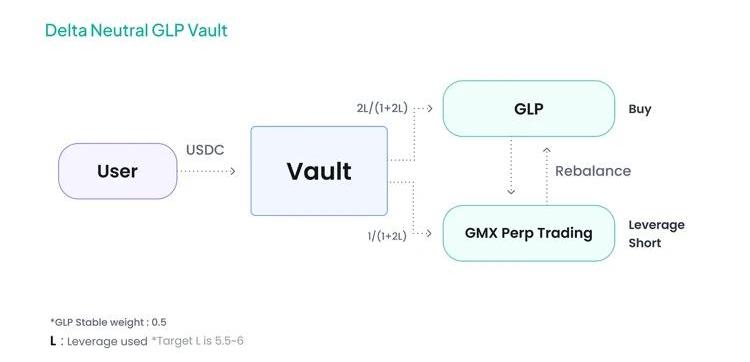

NeutraFinanceNeutraFinance通过另一个的途径实现了DeltaNeutral。它通过在GMX开设杠杆空头头寸来对冲GLP的多头敞口。它通过独特的再平衡机制保持DeltaNeutral。它目前的TVL为116万美元。

来源:NeutraFinanceUmami与Neutra类似,Umami的Deltaneutral策略也涉及在GMX上的对冲交易。它还实施了内部净额结算策略,该策略在Umami金库之间重新分配Delta以最小化对冲成本。对冲金额定期通过算法重新平衡。Umami原定于3月启动Beta。然而,其CEO最近跑路了,并抛售了他所有的代币。虽然团队其他成员决定继续以DAO的形式继续开发Umami,但这个不幸的插曲可能会导致产品延误。

动态 | 通过与IIP Securities合作,区块链通证平台Smartlands进入美国市场:在与美国金融监管局(FINRA)许可的经纪交易商IIP Securities签署合作协议后,区块链通证平台Smartlands(SLT)将符合美国严格的监管要求,在美国开展业务。Smartlands可以将其平台上的证券出售给合格的美国投资者。(Crypto Briefing)[2019/10/13]

来源:UmamiVovoFinanceVovoFinance是另一个有趣的DeltaNeutral解决方案。Vovo允许用户手动对冲,而不是自动对冲。每周,金库收集质押的GLP的收益,并使用这些收益在GMX上开设10倍杠杆的头寸。用户可以从ETH涨、ETH跌、BTC涨和BTC跌中选择他们青睐的资产和方向。一周后,金库会自动关闭杠杆头寸,并将利润再投资以购买和质押更多的GLP。Vovo在四个金库中的TVL合计为66,013美元。GMDGMD提供一种变体的DeltaNeutral策略。GMD不是直接对冲GLP标的资产的价格变动,而是通过创建三个独立的金库,允许用户只对一种资产有风险敞口,而不是GLP池中的所有资产。例如,持有GLP意味着同时持有BTC和ETH,但GMD允许用户的GLP只包括BTC、ETH或USDC中的一种。它还使用协议收入来保护用户免受交易者PnL的影响。不过,就像我之前的文章讨论的,但在大多数情况下,GMX交易者都是在亏钱。GMD的GLPTVL是427万美元。OliveOlive在竞争中加入了更多的金融炼金术。它提供本金保护金库,通过将可组合性和结构化产品结合起来,提高收益率,且不会让用户的本金面临风险。Olive通过各种复杂的策略交易存入的GLP每周的收益。它以周为单位进行交易,按比例收取2%的管理费用,如果当个周期收益为正,还收取10%的绩效费。它的TVL目前29.9万美元。JonesDAOGMX战争的最后一个参与者是JonesDAO,TVL为1,075万美元。这是一个加了杠杆的利滚利池,有两个金库组成,一个GLP金库和一个USDC金库。我们之前的文章非常详细地讨论了它的机制。简单来说,JonesDAOGLP金库购买GLP并铸造jGLP,然后从USDC金库借入$USDC来购买更多的GLP。杠杆的多少是动态的,根据市场趋势确定。USDC金库的存款人作为贷方赚取利息和部分GLP奖励。jGLP可用于在JonesDAO平台和整个Arbitrum生态系统中提供流动性。例如,用户可以在Camelot上的jGLP-USDC池中提供流动性。GMXWar

声音 | MyCrypto首席执行官:SEC的指导框架几乎没有提供新信息:据cryptoinsider报道,MyCrypto首席执行官Taylor Monahan表示,当美国证券交易委员会(SEC)发布指导框架和相关的不采取行动的信件时,人们很兴奋。但这种兴奋很快会被遏制,因为这些文件几乎没有提供新的信息,只是加强了律师过去几年给加密公司的建议。[2019/4/9]

GMXWar已经开始,在GMX基础上建立的金库玩家们正在相互争夺更多的GLP份额。虽然基本的利滚利功能已经很有吸引力,但进一步的创新可能会进一步提高GLP收益率。我非常看好金库产品。GLPAUM目前为4.43亿美元,而所有金库产品加起来仅占GLP总额的一小部分。大多数GLP仍闲置在持有人钱包中,等待被金库提供商捕获。此外,GLP作为一种产生收益的产品,本身具有巨大的潜力。承诺从庞氏局中获得20%回报的Anchor成功积累了超过170亿美元AUM。而GLP的表现一直优于20%这一基准,而且其收益来自于真实的交易手续费。4.43亿美元和170亿美元之间存在很大差距,而更好的金库产品也将吸引更多的人来铸造GLP。

但有一点需要注意。我们正处于或接近一个crypto周期的底部。虽然DeltaNeutral是过去一年GLP上的一个很好的策略,我们正从历史高点回落。但当我们上涨时,它反而起到的是副作用,因为价格上涨的所有收益都被这个策略对冲了。借贷

在Vault产品之外,借贷是GMX上的第二大生态,使用户能够以其GLP资产为抵押去借款,来为yieldfarming加杠杆。JonesDAOVault也是一种内置借贷的收益产品。借贷领域主要的玩家是Vesta、Sentiment、Rodeo和Tender.fi,以及Avax上的DeltaPrime、Yeti和Moremoney。所有这些都允许用户以他们的GLP做抵押来借款。Sentiment还允许使用GMX作为抵押品,而Rodeo有自己的GLP利滚利金库。期权

GMX上perp交易也与期权交易所很好地协同。LyraLyra是交易期权的DEX。该协议旨在将流动性提供者的敞口保持在接近DeltaNeutral,这是通过在GMX或Synthetix上开设多头或空头头寸来实现的。DopexDopex也是一家期权DEX,它以两种方式集成了GMX。他们的AtlanticPerpProtection保护GMX上的交易员免受清算风险。购买了期权后,当一笔交易接近清算时,Dopex上期权的稳定币抵押品将自动从Dopex合约转移到交易者的GMX抵押品账户中。Dopex还帮助用户对冲GLP价格变动风险。如果GLP价格低于期权执行价格,用户将获得结算收益。如果GLP价格上涨,用户可以保持他们的GLP持仓,并获得价格上涨带来的收益。社交交易

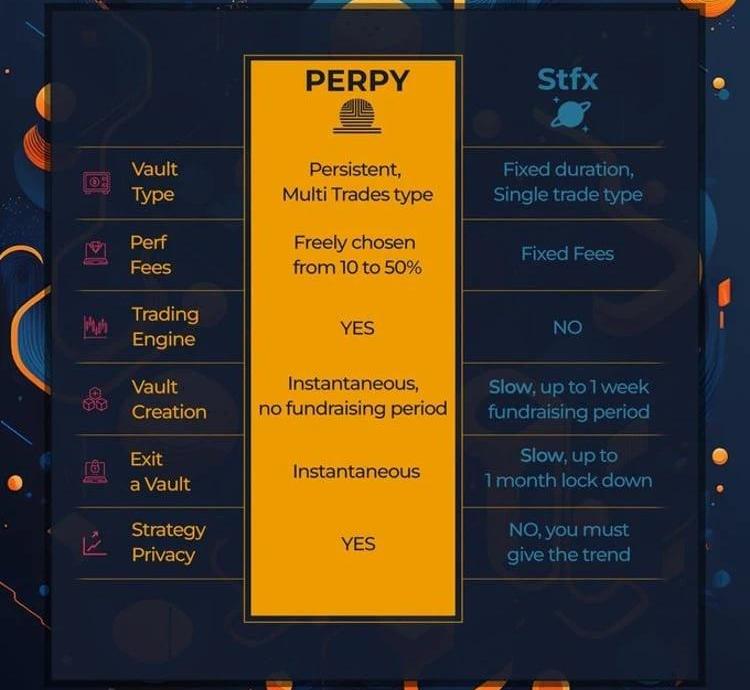

随着STFX和Perpy的推出,社交交易最近势头强劲。它允许用户复制高利润的交易者的交易。STFXSTFX全称是SingleTradeFinanceExchange。它提供专门用于一次交易的短期、非托管、活跃的资产管理金库。STFX交易者使用GMX来执行他们的交易。该平台收取20%的固定绩效费。PerpyFinancePerpyFinance在概念上与STFX相似,但在设置上有所不同。根据Perpy的说法,主要区别在于PerpyVault是连续的,收取可变费用,没有筹款期,并保护隐私。

来源:PerpyFinancePuppetFinancePuppetFinance是GMXBlueberryClub即将发布的复制交易功能。用户可以根据意图将资金存入不同的池。例如,将ETH存入ETH看涨池或把USDC存入ETH看跌池。Puppet跟踪每个注册的交易者的表现,用户可以将其交易与之匹配。这个产品还在研发中,更多细节将在GMXsynthetics产品推出时公布。其他

DappsOSDappOS是一种操作协议,旨在降低与加密基础设施交互的障碍。在GMX上,DappsOS允许用户通过BSC钱包直接访问GMX。它非常酷,将为GMX带来更多用户。DemexDemex通过智能合约将GLP桥接到Cosmos,并提供自动复利服务,允许Cosmos用户访问GMX并从GLP中获得收益。MUXMUX由MCDEX改名而来,是一个独立的perpDEX和交易聚合器。MUXperpDEX与GMX相同。如果费用较低,它还允许MUX交易者直接在GMX上开仓。写在最后

GMX生态系统提供的协同效应使其所有项目受益。例如,Vault产品可以与借贷协议合作,使degens能够为其GLPfarm增加杠杆。社交交易产品可以推动GMX的交易量,并通过增加的手续费为GLP带来更大的回报。另外,Arbitrum空投随时可能发生,我预计大部分空投收益将被再投资到Arbitrum项目中。GMX生态系统目前是Arbitrum上最具活力的。上述一个或多个项目都将从Arbitrum空投中受益。此外,我相信,尽管存在监管风险,但“真实收益”叙事将席卷DeFi。像Uniswap这样的现有头部项目将被分享收入的协议所取代。正如贝索斯的名言,“你的抽成就是我的机会”。Uniswap想必无法与一个和用户分享收益的同类协议竞争,如果他们的产品体验做得一样出色。GMX作为“真实收益”叙事的领头羊,也会受到更多关注,而其生态系统项目也将得到蓬勃发展。因此本文提到的项目都值得持续关注,其中可能包括下一个牛市期间的百倍项目。

头条 CoinbaseCEO:传闻SEC有意取消面向美国散户的加密货币质押服务Odaily星球日报讯Coinbase联合创始人兼首席执行官BrianArmstrong在推特上表示:“我们听到传闻.

上周,美国证券交易委员会突然与Kraken达成和解,以Kraken关停质押服务而收场。这引发诸多讨论,关于以太坊等区块链上的“质押”服务是否能够继续寻在.

北京时间2月21日下午,被众多一线投研机构视为2023年以太坊最重要的创新,有可能开启以太坊新叙事方向的Eigenlayer终于披露了其V1版白皮书.

今早,JackDorsey再次发布推文为Nostr协议站台,使得加密世界整日的讨论围绕着以Damus为首的一系列Nostr生态应用.

作为一个曾在几家科技公司参与过支付系统迁移的人,我只想说,这件事背后折射出许多危险信号,甚至可以说「拉响了防空警报」。没有调查就没有发言权,我决定深入研究这件事,弄清楚背后到底有什么猫腻.

没想到AI概念后,香港概念接力市场流动性。香港证监会刚刚发布了一份咨询文件,其中将允许个人投资者在证监会许可的交易平台交易大市值Token,前提是知识测试、风险承受能力评估和合理的风险敞口限制等.