各位朋友,欢迎来到SignalPlus每日晨报。SignalPlus晨报每天为各位更新宏观市场信息,并分享我们对宏观趋势的观察和看法。欢迎追踪订阅,与我们一起关注最新的市场动态。

FedHikes!

-和欧洲央行一样,美联储今天采取了明显的“鸽派加息”。FOMC将利率上调25个基点至5%,点阵图中值保持在5.1%不变,官方声明用“可能需要一些额外的政策紧缩”取代了“持续加息”的说法。此外,经济预测摘要(SEP)的增长预测也有所下调,同时声明明确指出“近期的发展可能会导致企业和家庭的信贷条件收紧,并对经济活动、就业和通货膨胀造成压力”。

Sui夏季黑客松公布获胜项目,Desig、Desig等30支队伍获奖:7月25日消息,Sui与KuCoinLabs合作举行的夏季黑客马拉松公布获胜项目,共30支队伍获奖,其中多链多签方案Desig、基于ZK的流动性层Torai获得一等奖,获奖项目涵盖DeFi&支付、基础设施&工具、游戏&AIGC、NFT&Social&DAO等赛道,总奖池28.5万美元。[2023/7/25 15:57:15]

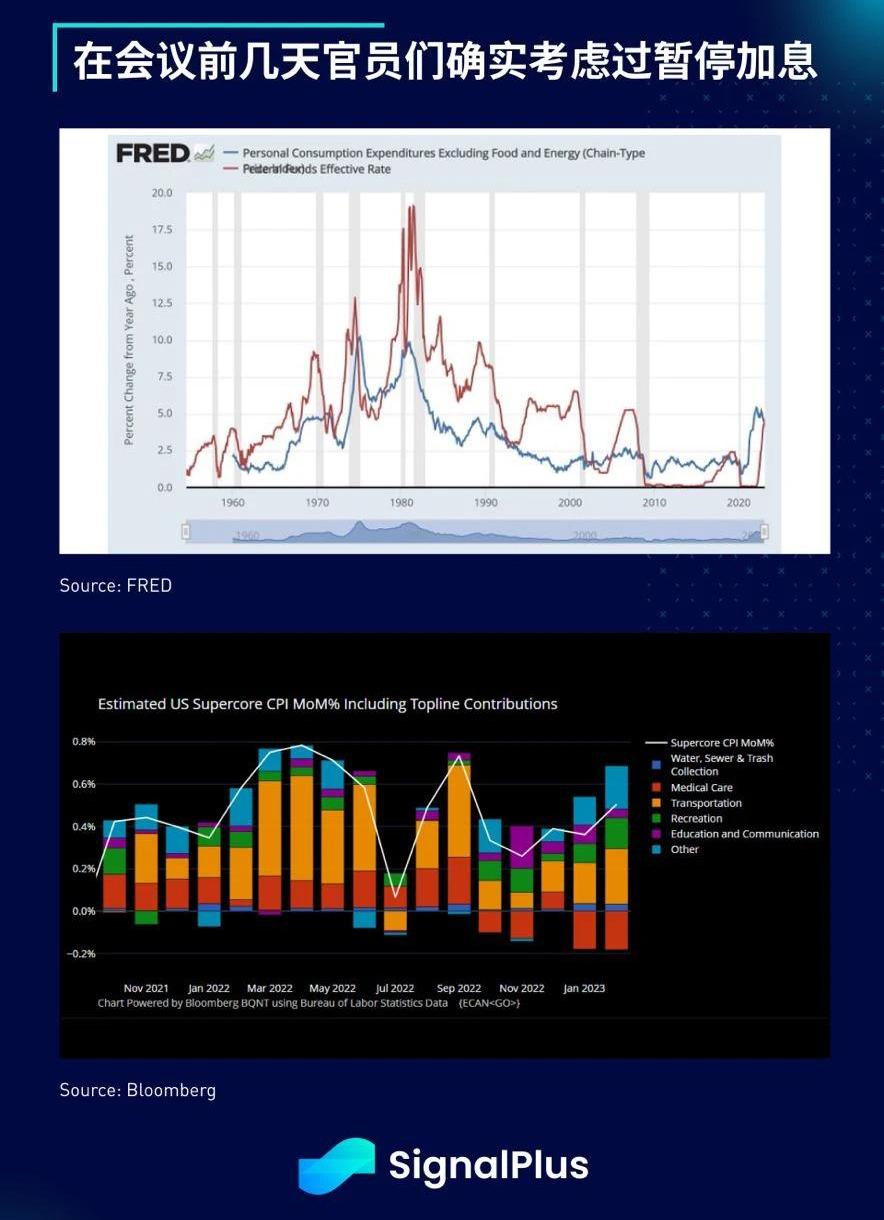

-在会议前几天官员们确实考虑过暂停加息,但最终一致支持加息25个基点,因为通货膨胀仍被认为过高,可能需要提高利率。此外,我们一直主张,如果此时过度反应,暂停加息,会给市场带来负面的想法,认为信贷危机可能实际上相当严重,反而会适得其反。

PolySign宣布收购数字资产基金管理公司MG Stover,并已完成C轮融资:金色财经消息,数字资产基础设施公司PolySign宣布已同意以现金和PolySign股票收购基金管理公司MG Stover,交易条款暂未披露。据悉,MG Stover是数字基金管理的行业领导者,管理超过400亿美元的数字资产。

此外,PolySign还宣布完成C轮融资,新投资者包括Soros Fund Management、Brevan Howard和GSR,具体融资金额暂未透露。(businesswire)[2022/4/13 14:22:57]

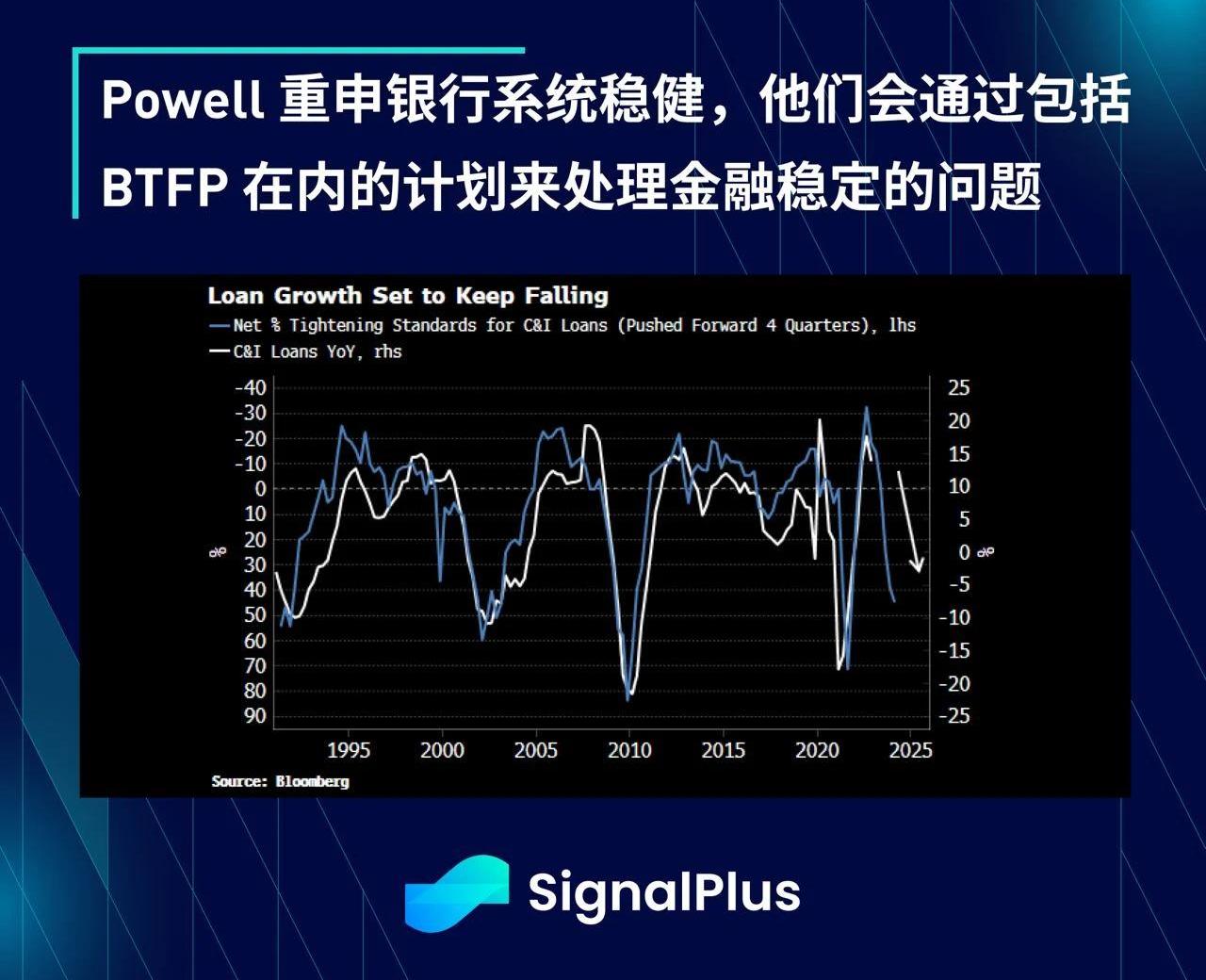

-Powell重申银行系统稳健,他们会通过包括BTFP在内的计划来处理金融稳定的问题,而不是通过货币政策。美联储还强调,市场已经看到了他们可以拿来应对流动性压力的工具。此外,Powell表示,如果我们看到信贷紧缩对经济增长构成严重压力,那么美联储之后将不需要如此积极地加息,这也是我们在过去几次晨报中所强调的。-银行业的动荡对信贷紧缩的影响是“相当真实”的,政策制定者“需要关注这一点”。-当被问及银行业的动荡将在多大程度上限制信贷供应时,Powell说“我们确实不知道”,但“中有许多人预计未来信贷条件会收紧”,关于信贷紧缩,现在的问题是“还不知道完整的影响”和“它会持续多久”-Powell承认,银行业压力导致的信贷紧缩“在某种程度上取代了加息”。-“如果需要加息,我们会这样做,但我认为目前我们看到了信贷紧缩的可能性。”

Insight Ventures前高级合伙人Evan Fisher计划成立3000万美元加密基金:12月7日,Insight Ventures前高级合伙人Evan Fisher计划成立自己的投资基金Portal Ventures,目标投资于早期加密公司。到目前为止,Fisher已经为该基金做出了3000万美元的软承诺。他正在着手完成本月的第一笔交易,目标是在1月前完成。

目前基金只有他一人管理,但他表示,如果有必要,也将增加其他合作伙伴或投资者。在基金策略方面,Fisher持开放态度:我不想独断专行。我不想说这是一个NFT基金或一个DeFi基金或一个DAO基金。相反,我专注于加密业务模式,并了解是什么让加密业务持久。(TheBlock)[2021/12/7 12:57:15]

动态 | 美国Signature银行将为百慕大的加密创业公司提供金融服务:据CoinDesk消息,在昨日的新闻发布会上,百慕大政府宣布,位于美国纽约的Signature银行将为百慕大的66家金融科技公司提供银行服务,包括那些加密创业公司。Signature Bank副董事长John Tamberlane在一份声明中表示,该公司对百慕大的监管框架印象深刻,并期待与百慕大政府合作,帮助推动该国的金融科技和数字资产行业的增长和扩张。[2019/3/1]

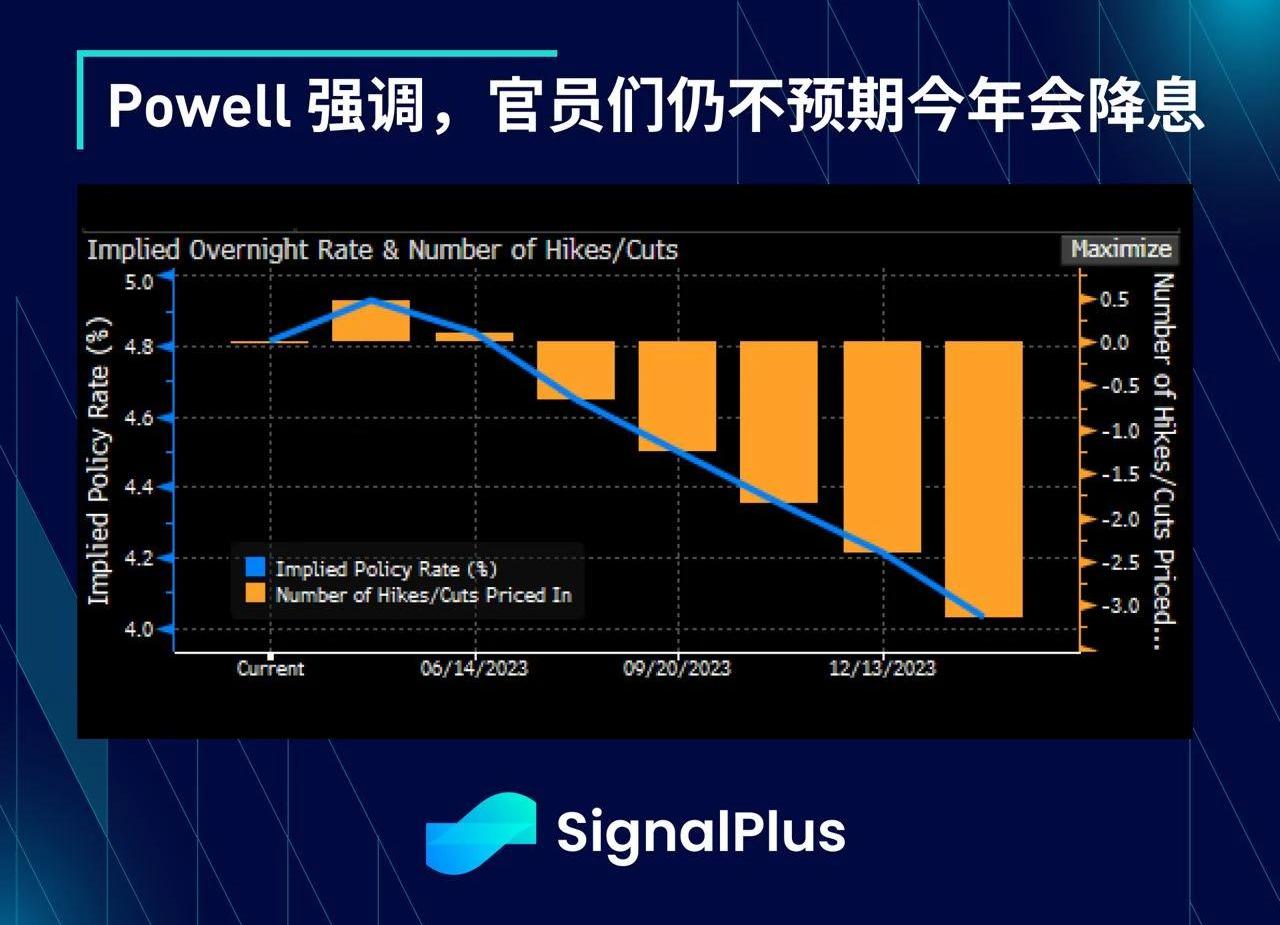

-Powell强调,官员们仍不预期今年会降息。当前的联邦基金期货价格预期2023年底前将降息约80个基点,当被问及市场强烈预期降息是否是定价错误时,Powell回答说,如果经济按照政策制定者预期的那样发展,就不会有降息的情况。

分析 | TokenInsight:TI指数止跌回升 BTC 期货空头占比继续维持高位:据 TokenInsight 数据显示,反映区块链行业整体表现的 TI 指数北京时间 11 月 22 日 8 时报 429.32 点,较昨日同期上涨 14.61 点,涨幅为 3.52%。此外,在 TokenInsight 密切关注的 28 个细分行业中,24 小时内涨幅最高的为商贸与租赁应用行业,涨幅为 12.44%;24 小时内跌幅最高的为锚定与储备行业,跌幅为 2.22%。

另据监测显示,BTC 全网交易额较昨日下降 10.98%,转账数较昨日下降 2.39%。BCtrend 分析师 Jeffrey 认为,链上交易额明显下降,期货空头占比维持近 90 日高位,短线反弹无力,风险加剧。[2018/11/22]

-美联储将其资产负债表(QT)缩减规模保持在每月950亿美元不变,主席谨慎地解释了临时的资产负债表扩张是为了给银行系统提供流动性,与长期资产负债表扩张有所不同,后者构成货币政策的一部分,也就是说BTFP不等于量化宽松政策。

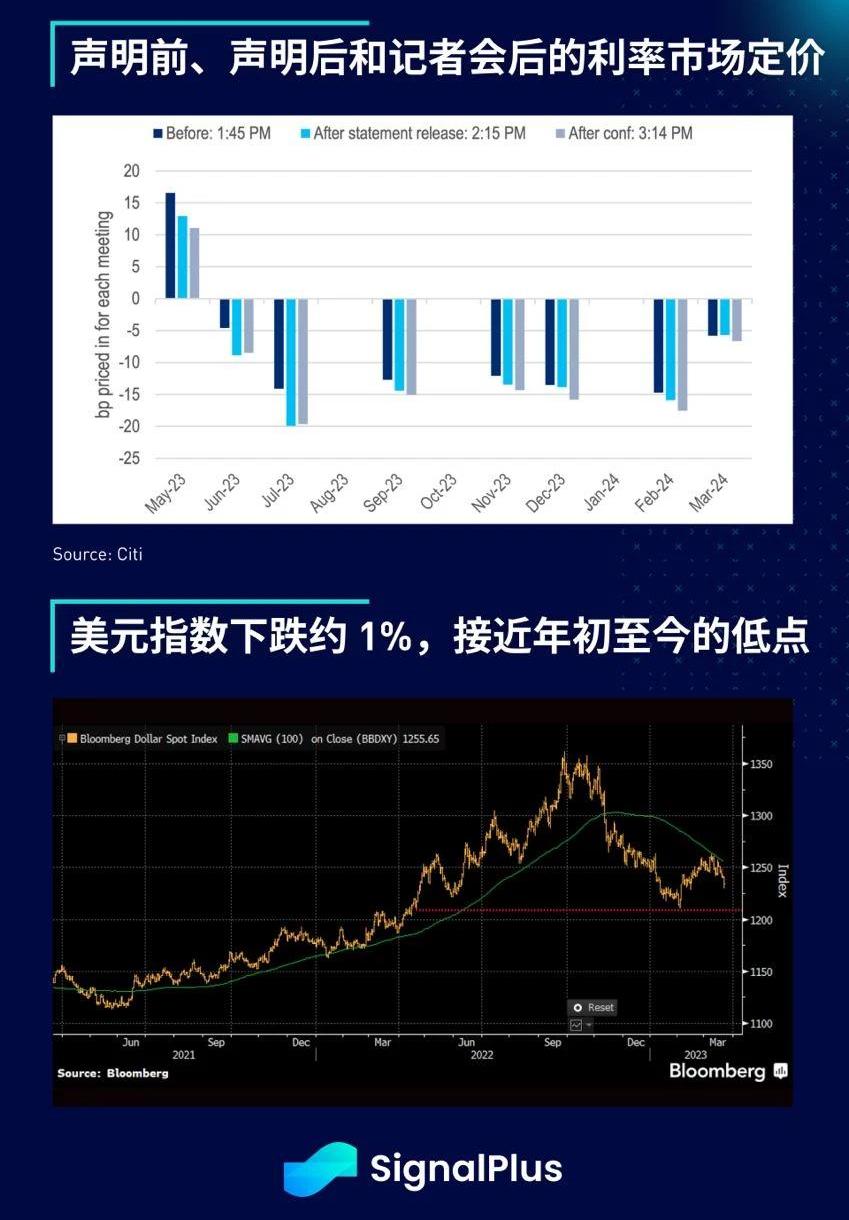

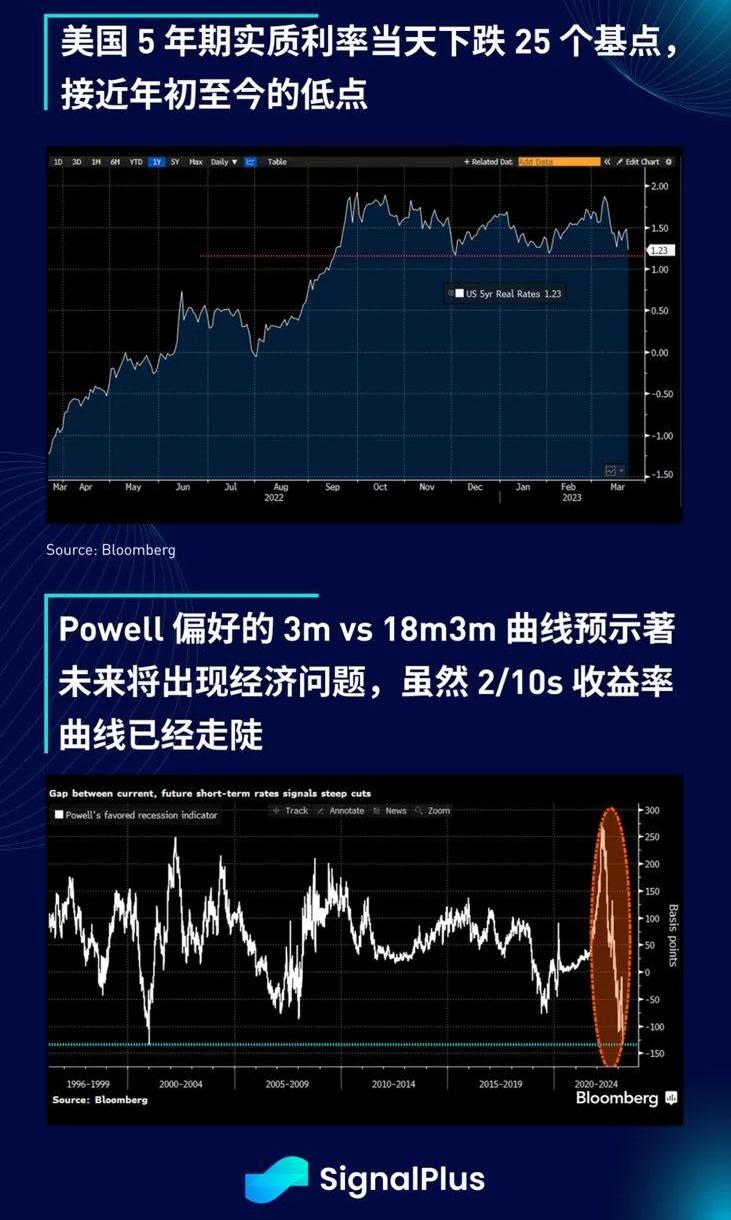

-FOMC会议后市场反应为利率下降、美元走软和股市走低。2年期收益率下滑18个基点,10年期收益率下跌11个基点,5月加息的可能性降至40%左右,市场并定价7月降息。5年期实质利率当天下跌25个基点,接近年初以来的低点,DXY指数也下跌1%,两者走势相似。此外,Powell青睐的衰退指标曲线(3mvs18m3m)跌至2001-2002年以来的低点,暗示未来可能会出现经济困境。

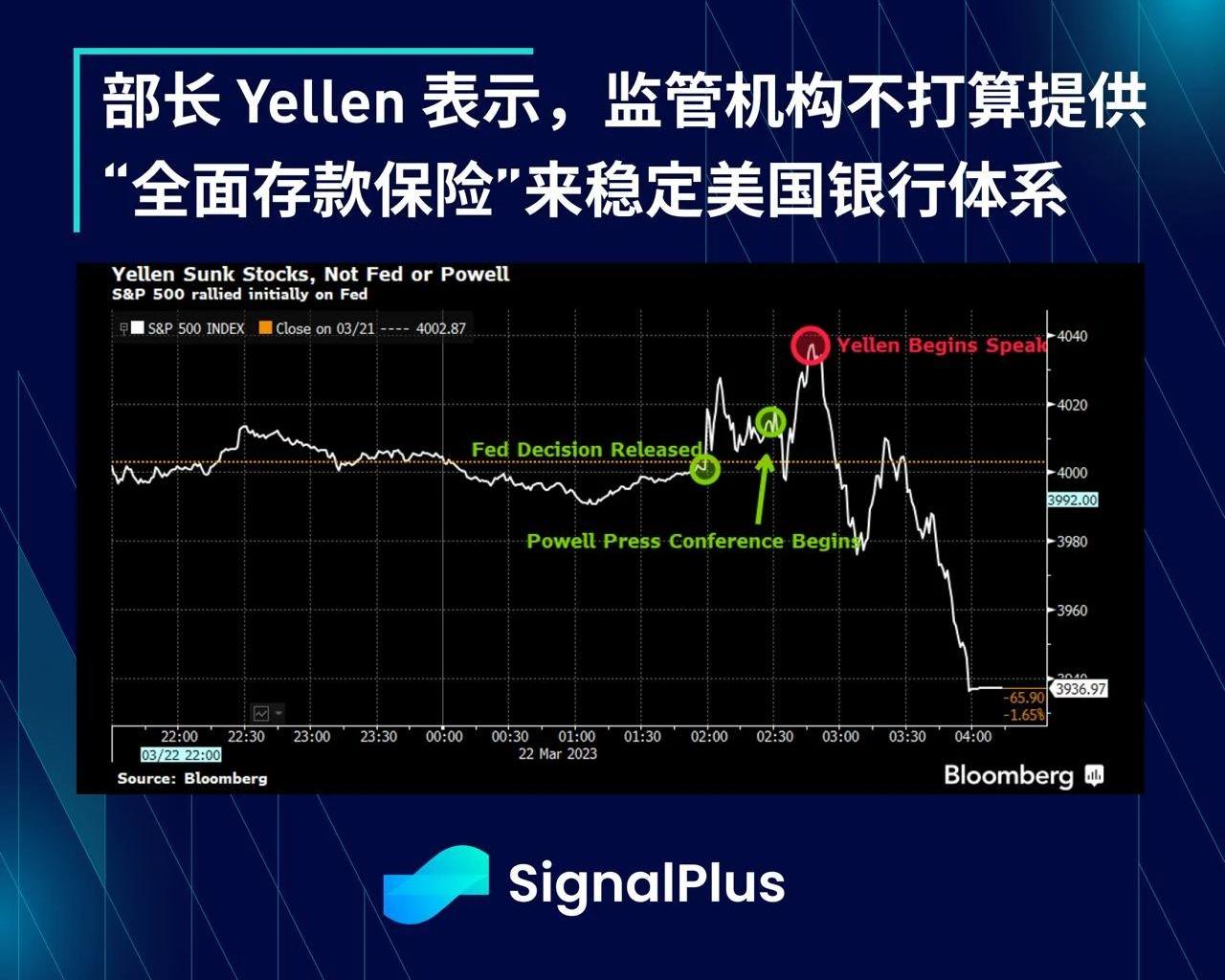

-午后美股大幅下挫,由房地产和金融股领跌。随著利率上升以及商业和办公楼市场持续出现问题,房地产作为一种资产类别仍是表现不佳,而金融业也因为利率上升以及部长Yellen在对参议院的陈述中否认“全面保障银行存款”而下跌。

-部长Yellen表示,监管机构不打算提供“全面存款保险”来稳定美国银行体系。Yellen在参议院的听证会上特别指出,“我没有考虑或讨论过任何与全额保险或存款担保有关的事情”,其他评论还包括制定新法以追究倒闭银行的高管的责任,增强公众对银行体系的信心并将重心放在保持行业稳定上,不考虑普遍提高存款保险,也还不是时候考虑FDIC保障上限是否合适的问题。在她的听证会期间美国股市急剧下跌,且由于与Powell的记者会同时进行,给市场带来了更多混乱。

-直言不讳的BillAckman火上浇油,表示银行系统需要临时的全额存款担保来减轻对小型银行的损害,从而加剧了银行业的FUD。对于一个私募股权经理就如何管理美国金融体系向前美联储主席和现任财政部长提供建议的这种智慧,我们不多加评论,但我们预计短期内银行股将面临更多压力,并拖累整体风险情绪。

-英国2月核心CPI同比增长6.2%,远高于市场预期的5.7%。使得市场预期英国央行今天加息的机率超过90%,且到6月MPC为止的累计加息预期为55个基点。-加密货币价格在FOMC之后大幅下跌,BTC和ETH下跌约3%,价格徘徊在27k和1.7k左右。市场在FOMC会议前错误押注多头,多头期货清算量高达2亿美元,加密货币的期限结构仍处于倒置状态,投资者对于longvega仍然兴致缺缺。在FOMC之后,我们即将进入BTC和ETH的供应解锁阶段,波动率偏斜仍保持平衡的状态,由于近期TradFi情绪低迷,我们对价格走向仍保持谨慎的态度。-美国总统的经济报告抨击加密货币是“对基本经济原则的无知”。白宫方面表示,数字资产的创新“大部分是为了创造人为的稀缺性”,“许多根本没有基本价值”,如果我们现在还不确定美国监管机构对加密货币的真实看法,这一消息或许能提供帮助。-SEC向Coinbase发出Wellsnotice,预计将针对其加密货币质押和资产上市采取立即的执法行动;另外,孙宇晨也因销售未注册的TRX和BTT和欺诈性操纵市场,被SEC起诉。如果想即时收到我们的更新,欢迎关注我们的推特账号@SignalPlus_Web3,或者加入我们的微信群、Telegram群以及Discord社群,和更多朋友一起交流互动。Website:https://www.signalplus.com/

今天下午,加密用户3155.eth发文称,一些顶级MEV机器人正成为黑客的攻击目标,其「三明治攻击」中的交易模块被替换,目前已造成超过2000万美元的损失.

撰文:JoelJohn编译:Frank,ForesightNews一年前,我们写了一篇关于Web3时代的聚合器理论的文章.

2023年第一季度中Kava生态对Cosmos和以太坊的跨链需求呈现了爆炸式的增长。随着需求的激增,开发者和用户对速度、安全和性能的需求也逐渐提升.

头条Sui主网将于今年Q2上线据官方推特,Layer1区块链Sui宣布其主网将于今年Q2上线,并开启名为“WavetoMainnet”的系列活动和内容,旨在进一步向社区介绍Sui协议.

作为一个区块链用户,我观察到在BNB智能链上需要一个适应性更强的交易费用分配结构。这个提案的目的是证明拥有更灵活的交易费用结构的重要性,确保区块的有效利用,并吸引新用户.

介绍 从LSD火热至今,有很多优秀文章对LSD和DVT机制做了讲解:LidoFinance的先发优势和潜在风险,以及v2将会给Lido带来的质变.