作者:Crescent

Voltz在12月9日宣布完成600万美元种子轮融资,由FrameworkVentures领投,FabricVentures、CoinbaseVentures、AmberGroup、Wintermute、RobotVentures、Mgnr、EntrepreneurFirst及其他天使投资者参投。

Voltz是利率掉期(IRS)的非托管自动化做市商(AMM),其突出特点就是将?利率掉期?引入DeFi,使资本利用率比其他模式高出了3000倍。

所谓利率掉期,是通过互相交换付息的方式,而改变债权或债务的结构的方法,比如以浮动利率交换固定利率,订约双方不交换本金,本金只是作为计算基数。

Beosin:sDAO项目遭受攻击事件简析:金色财经报道,根据区块链安全审计公司Beosin旗下Beosin?EagleEye 安全风险监控、预警与阻断平台监测显示,BNB链上的sDAO项目遭受漏洞攻击,Beosin分析发现由于sDAO合约的业务逻辑错误导致,getReward函数是根据合约拥有的LP代币和用户添加的LP代币作为参数来计算的,计算的奖励与用户添加LP代币数量正相关,与合约拥有总LP代币数量负相关,但合约提供了一个withdrawTeam的方法,可以将合约拥有的BNB以及指定代币全部发送给合约指定地址,该函数任何人都可调用。而本次攻击者向其中添加了LP代币之后,调用withdrawTeam函数将LP代币全部发送给了指定地址,并立刻又向合约转了一个极小数量的LP代币,导致攻击者在随后调用getReward获取奖励的时候,使用的合约拥有总LP代币数量是一个极小的值,使得奖励异常放大。最终攻击者通过该漏洞获得的奖励兑换为13662枚BUSD离场。Beosin Trace追踪发现被盗金额仍在攻击者账户,将持续关注资金走向。[2022/11/21 7:53:09]

我们常见的AMM是在各个不同token之间进行的,而该协议是给固定利率和浮动利率之间做了一个AMM,不同的DeFi协议之间借贷利率也各不相同,有些还有很大波动,从2%到40%以上不等,这就存在了许多的操作空间,该协议的存在消除了固定利率和浮动利率之间交换的限制。

Beosin:ULME代币项目遭受黑客攻击事件简析:金色财经报道,10月25日,据Beosin EagleEye 安全预警与监控平台检测显示,ULME代币项目被黑客攻击,目前造成50646 BUSD损失,黑客首先利用闪电贷借出BUSD,由于用户前面给ULME合约授权,攻击者遍历了对合约进行授权的地址,然后批量转出已授权用户的BUSD到合约中,提高价格ULME价格,然后黑客卖掉之前闪电贷借出的ULME,赚取BUSD,归还闪电贷获利离场。Beosin安全团队建议用户用户取消BUSD对ULME合约的授权并及时转移资金减少损失。[2022/10/25 16:38:21]

项目简介

利率掉期也称之为利率互换,是衍生品的一种。

该项目提供了一个交易利率的市场,让所有人有了一个可以做多做空APY的平台。比如用户预计未来某项目的利率会上涨,那么就可以支付固定利率,得到浮动利率,这就是做多浮动利率,当利率如预期一样向上浮动之时,就可以得到利差回报。当然,在该平台也可以支付浮动利率,收取固定利率。

安全公司:Starstream Finance被黑简析:4月8日消息,据Agora DeFi消息,受 Starstream 的 distributor treasury 合约漏洞影响,Agora DeFi 中的价值约 820 万美金的资产被借出。慢雾安全团队进行分析后以简讯的形式分享给大家。

1. 在 Starstream 的 StarstreamTreasury 合约中存在 withdrawTokens 函数,此函数只能由 owner 调用以取出合约中储备的资金。而在 April-07-2022 11:58:24 PM +8UTC 时,StarstreamTreasury 合约的 owner 被转移至新的 DistributorTreasury 合约(0x6f...25)。

2. 新的 DistributorTreasury 合约中存在 execute 函数,而任意用户都可以通过此函数进行外部调用,因此攻击者直接通过此函数调用 StarstreamTreasury 合约中的 withdrawTokens 函数取出合约中储备的 532,571,155.859 个 STARS。

3. 攻击者将 STARS 抵押至 Agora DeFi 中,并借出大量资金。一部分借出的资金被用于拉高市场上 STARS 的价格以便借出更多资金。[2022/4/8 14:12:38]

在VoltzIRS市场中,一是使有对冲需求的用户可以在该平台上实现对冲,二是单纯看好某项目的未来矿池收益,可以选择做多,三是可以根据利率波动差异,做多做空赚取差价。且交易员和LP能够以大约10-15倍的杠杆进行操作,这让用户有了更多玩法选择。

慢雾:Spartan Protocol被黑简析:据慢雾区情报,币安智能链项目 Spartan Protocol 被黑,损失金额约 3000 万美元,慢雾安全团队第一时间介入分析,并以简讯的形式分享给大家参考:

1. 攻击者通过闪电贷先从 PancakeSwap 中借出 WBNB;

2. 在 WBNB-SPT1 的池子中,先使用借来的一部分 WBNB 不断的通过 swap 兑换成 SPT1,导致兑换池中产生巨大滑点;

3. 攻击者将持有的 WBNB 与 SPT1 向 WBNB-SPT1 池子添加流动性获得 LP 凭证,但是在添加流动性的时候存在一个滑点修正机制,在添加流动性时将对池的滑点进行修正,但没有限制最高可修正的滑点大小,此时添加流动性,由于滑点修正机制,获得的 LP 数量并不是一个正常的值;

4. 随后继续进行 swap 操作将 WBNB 兑换成 SPT1,此时池子中的 WBNB 增多 SPT1 减少;

5. swap 之后攻击者将持有的 WBNB 和 SPT1 都转移给 WBNB-SPT1 池子,然后进行移除流动性操作;

6. 在移除流动性时会通过池子中实时的代币数量来计算用户的 LP 可获得多少对应的代币,由于步骤 5,此时会获得比添加流动性时更多的代币;

7. 在移除流动性之后会更新池子中的 baseAmount 与 tokenAmount,由于移除流动性时没有和添加流动性一样存在滑点修正机制,移除流动性后两种代币的数量和合约记录的代币数量会存在一定的差值;

8. 因此在与实际有差值的情况下还能再次添加流动性获得 LP,此后攻击者只要再次移除流动性就能再次获得对应的两种代币;

9. 之后攻击者只需再将 SPT1 代币兑换成 WBNB,最后即可获得更多的 WBNB。详情见原文链接。[2021/5/2 21:17:59]

特点——AMM

Force DAO 代币增发漏洞简析:据慢雾区消息,DeFi 量化对冲基金 Force DAO 项目的 FORCE 代币被大量增发。经慢雾安全团队分析发现: 在用户进行 deposit 操纵时,Force DAO 会为用户铸造 xFORCE 代币,并通过 FORCE 代币合约的 transferFrom 函数将 FORCE 代币转入 ForceProfitSharing 合约中。但 FORCE 代币合约的 transferFrom 函数使用了 if-else 逻辑来检查用户的授权额度,当用户的授权额度不足时 transferFrom 函数返回 false,而 ForceProfitSharing 合约并未对其返回值进行检查。导致了 deposit 的逻辑正常执行,xFORCE 代币被顺利铸造给用户,但由于 transferFrom 函数执行失败 FORCE 代币并未被真正充值进 ForceProfitSharing 合约中。最终造成 FORCE 代币被非预期的大量铸造的问题。 此漏洞发生的主要原因在于 FORCE 代币的 transferFrom 函数使用了`假充值`写法,但外部合约在对其进行调用时并未严格的判断其返回值,最终导致这一惨剧的发生。慢雾安全团队建议在对接此类写法的代币时使用 require 对其返回值进行检查,以避免此问题的发生。[2021/4/4 19:45:30]

除此协议之外,不乏有些协议用AMM作为将固定利率引入DeFi的机制,不过存在的局限性颇多,该项目在资本使用效率、利率收益、交易者进出头寸灵活程度等问题方面做出些许调整。

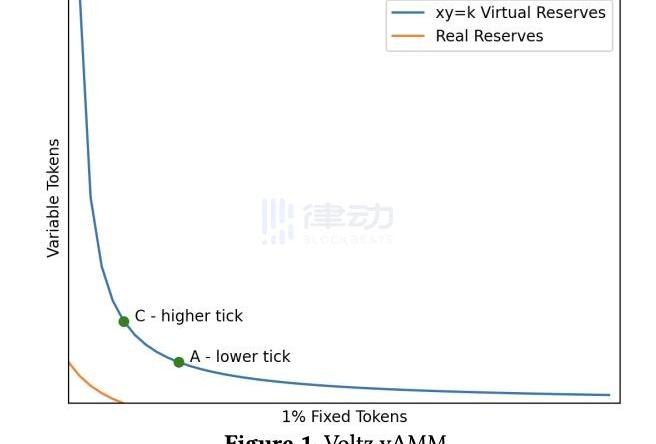

与许多其他AMM一样,Voltz使用常数乘积不变量,但有一些显著不同:

其一,传统AMM是将资产放到流动性池中,而此协议不同,Voltz仅仅用集中流动性虚拟AMM(vAMM)进行价格发现,采用这种方法使抵押品管理不再与AMM储备挂钩,增加了更多灵活性。

其二,因IRSAMM是允许交易者交换固定利率和浮动利率的,所以它设计了基于利率的轴。其中:

x轴代表1%的虚拟固定token,这些token背后的概念是,如果一个参与者有权获得100个1%的虚拟固定token,假设IRS池的期限恰好是一年,那么在IRS池到期时,他们可以要求获得标的的1个token。

y轴代表可变token,表示出了IRS池中虚拟可变token的数量。VoltzIRSvAMM也使用的常数乘积公式(xy=k),其中(x)代表1%的固定代币数量,(y)代表可变代币数量,(k)是常数,因此,vAMM定义了交易者可以交换固定现金流或可变现金流的比率。

VoltzvAMM

vAMM价格与隐含固定利率之间的关系如下:

其三,该协议像Uniswapv3一样可以集中流动性,允许LP将流动性存入一定的范围内。

在普通恒定产品AMM中,LP将流动性分散在整个价格范围内(0,∞),这意味着很大一部分流动性最终不会被使用。为了缓解这种情况,VoltzIRSvAMM受Uniswapv3启发,有了集中流动性的想法。

流动性集中意味着LP能够在有限的自定义价格范围存入流动性。将浮动利率token和1%的固定利率token存入vAMM。当固定利率超出LP的头寸时,流动性处于非活动状态。

这使LP存款的资本效率比其他模式高出了3000倍,LP也能够以自己认为合适的市场利率来部署流动性,从而更好地控制自己的资本。

其四,该协议的资产是通过保证金引擎进行基础资产的管理的,保证金引擎有效地定义了交易者和流动性提供者可用的杠杆,管理协议的抵押品并处理不利情况下的清算事件。同时还可以使流动性提供者和交易者能够对其头寸进行控制。

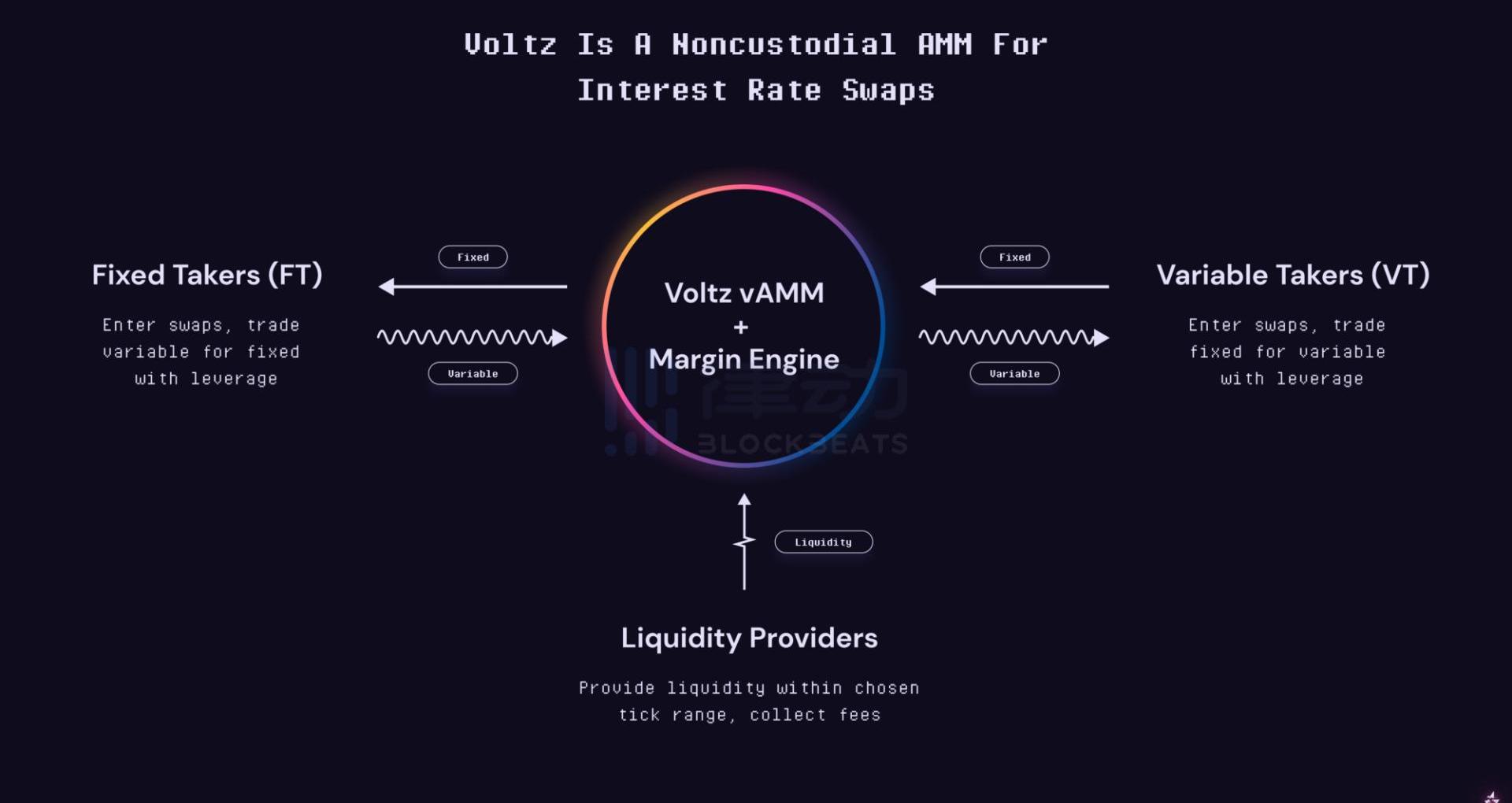

下图为该机制运行流程:

图中的FixedTakers(FT)是交易浮动利率换取固定利率的固定接受者,VariableTakers(VT)是交易固定利率换取浮动利率的可变接受者。通过vAMM和保证金引擎进行价格发现、管理资产。

特点——LP

vAMM与其他AMM一样,都需要流动性提供者(LP)才能发挥作用,但还是有些差异性。

第一,每个IRS池都建立在单一基础可变资产之上。为了存入流动性,LP必须为基础代币产生的利息支付提供保证金。由于可变利率支付和固定利率支付是在同一资产中支付的,LP只需存入该单一资产即可充当IRSLP。

第二,Voltz的保证金引擎的运作与LP保证金回收。

Voltz的保证金引擎通过参与者在Voltz协议上向Trade或LP提供保证金运作。为了最大限度地提高资本效率,所有参与者都必须提供保证金。Voltz协议允许交易者和LP对其头寸进行部分抵押。

流动性提供者将流动性存入自己标记的范围内,从而使FT和VT进行交易。每次进行交易时,LP都会收取费用。Voltz协议中有LP保证金回收概念,当对应的FT和VT头寸可以匹配时,交易相互抵消,LP保证金就会被回收,以便再次用于向交易者收取费用。

如下图所示:

LPCollateralRecycling

第三,关于资金利率风险。

在该项目中,因为LP只需要存入单一资产即可创建市场的任何一方,这样一来,VoltzAMM就消除了无常损失的概念。但是由于其引入了利率掉期概念,这使LP又面临着「资金利率风险」,这是一种特定于利率掉期的新风险类型。

该项目目前还未发币,Twitter有1771人关注,关注者不算多,据其说明将在2022年第一季度上线测试网,最开始会推出稳定币池。VoltzDAO正在开发中,在之后,随着时间的推移,Voltz协议将由VoltzDAO管理,完成一个逐步去中心化的过程。

作者:MarioGabriele 编译:加密谷Live FTX将成为未来十年最有影响的公司之一.

作者:RichardLee近几日,NFT项目MekaVerse借助日本80年代著名机甲动漫《机动战士高达》的名义在国内外NFT社区爆红,目前其Opensea地板价已达5.6ETH.

撰文:0x49,律动BlockBeats「疯了疯了。」8月31日上午,拥有14万微博粉丝的球鞋店铺Solestage创始人夏嘉欢在微博上打了这四个字.

原文标题:《DeFi2.0andLiquidityIncentivization》原文作者:Chainlink原文编译:Yangz,元宇宙之道 摘要: ?DeFi生态系统的第一个"货币乐高".

DAOFarmer是一款结合了区块链技术和传统游戏内涵的元宇宙游戏。DAO?Farmer分为三个阶段:新生,崛起和降临.

作者:胡韬 今日,推特创始人JackDorsey连续发推批评Web3与加密风投,同时a16z合伙人ChrisDixon、The?Block创始人MikeDudas、DelphiDigital?联.