作者:路畅

链上借贷这个巨大且陈旧的市场已经太久没有新进展了。DeFiLlama数据显示,AAVE锁仓量达140亿美元,Compound锁仓量达100亿美元,两大巨头安全稳定的运行着,而新的借贷协议又大多是「AAVElike」或者「Compoundlike」,在这个领域,市场已经许久没有创新诞生。但这种沉寂良久的情况,或许会被Silo的诞生打破。

Silo获得2021年「ETHGlobal」黑客松ChainlinkPoolPrize第一名。

12月9日,非托管借贷协议Silo宣布于GnosisAuction平台完成Token拍卖,本次拍卖共发行1亿枚SILO,筹集到7500枚ETH,单枚SILO的价格约为0.000075ETH。无论Silo的未来究竟能走向哪里,但市场对其的期望之高已是毋庸置疑。

同为「抵押借贷」,风险敞口不尽相同

在借贷平台这条赛道上,攻击事件屡见不鲜。2021年5月,借贷平台Venus遭到攻击,由于担保资产XVS的价格被攻击者操纵,协议产生了超1亿美元的坏账,该协议的许多用户都遭受了不同程度的损失。10月,CreamFinance闪电贷攻击,被盗资产约1.3亿美元。被盗的原因是攻击者通过预言机操纵yUSD价格,创造了足够的借入限额来抽取其他token的流动性。

a16z合伙人Chris Dixon推出新书Read Write Own: Building the Next Era of the Internet:6月23日消息,a16z合伙人Chris Dixon撰文介绍新书Read Write Own: Building the Next Era of the Internet,称这本书回顾了互联网的历史,展示了它如何经历了三个主要的设计时代:第一个关注民主化信息(阅读),第二个关注民主化出版(写作),第三个关注民主化所有权(拥有)。

Dixon表示,这本书回答了一个常见问题,“区块链解决了哪些问题?”区块链解决了其他数字服务所解决的问题,但结果更好。它们可以将人们连接在社交网络中,同时赋予用户权力,超越了企业的利益。它们可以支持市场和支付系统,促进商业交易,而手续费始终较低。它们可以实现可盈利的媒体形式,互操作性和沉浸式的数字世界,以及补偿创作者和社区的人工智能服务,而不是吞噬它们。[2023/6/23 21:56:02]

操纵抵押品价格、超额借出其他更为稳定的token,这种手法在其他的借贷平台攻击事件中也屡见不鲜。当借贷协议将一个存在风险的token作为抵押品时,整个协议的资金都将暴露在该token构成的风险之下,即使是老牌知名项目也难以免除这种风险。

a16z Crypto上线“加密创业学校CSS23”教育视频:金色财经报道,a16z Crypto在其官推宣布已正式上线 “加密创业学校CSS23”教育视频,其中覆盖了量子区块链、Web3拍卖、零知识证明基础、以及创始人分享等主题。a16z Crypto从2020年2月开始CSS加速器计划,会为Web3新创公司量身定做,提供来自a16z基金的资金、加密产业创办人指导与各领域专家的讲座,同时加入a16z的资源网路,利于扩展公司规模,包括Phantom、Flashbots等知名团队都出自CSS,并募集了超过3亿美金的风险投资。[2023/6/4 11:56:24]

例如,在十月底Cream受到攻击后,AAVE因支持xSUSHI存借,也曾面对xSUSHI可能被操纵所导致的安全风险。尽管社区随后禁用了xSUSHI,但AAVE仍面临了大规模取款。10月30日数小时内,用户从AAVE撤出数十亿美元的资产,这导致AAVE平台stablecoin利率飙升,DAI浮动借币利率一度达到66.65%。

在大多数借贷协议的设计中,他们存在着经典的木桶效应:最不安全的那一个抵押资产决定了整个协议的安全性。因此,当协议不断扩展他们支持的抵押资产列表时,整个协议的安全性正在不断下降。

a16z前合伙人Katie Haun数月前曾斥资4100万美元在硅谷购置豪宅:11月30日消息, a16z前合伙人Katie Haun曾斥资4100万美元在硅谷购置了一处房产。此笔物业的收购是在大约6个月之前通过场外交易完成的,也就是在FTX崩溃和加密市场崩盘之前。该豪宅位于位于美国旧金山的阿瑟顿,阿瑟顿是一座离市中心40分钟左右路程的郊区小镇,也被称为硅谷富人住宅区。该豪宅占地近8,000平方英尺。

Haun目前是Coinbase的董事会成员,并在斯坦福商学院教授加密货币课程。此前今年3月份消息,Katie Haun领导的风投机构Haun Ventures已为两个专注于加密货币的风投基金筹集了15亿美元。(房地产八卦网站Dirt)[2022/11/30 21:12:03]

SushiSwap的借贷产品「Kashi」一定程度上解决了这种问题。

通过其单一金库模型「便当盒」,可让每个不同的借贷币对独立承担风险,用户不同币种的抵押物并不会在不同的借贷池共享,这将单一token的风险敞口控制在该资金池之内,若某一特定token发生安全事故,并不会威胁到其他资金池的安全。

A16z首席法务官:分布式系统上的结算层不仅仅是一个信息通信层:金色财经报道,A16z首席法务官Jai Ramaswamy在第一天的会议“理性监管 Web3:千载难逢的机会”上发言称,比特币论文的原始见解指出,分布式系统上的结算层不仅仅是一个信息通信层,而是一个新颖的计算机科学概念。然而,它的含义远不止金融,因为它允许在互联网上创建可编程的分布式层。目前所遇到的问题是,当人们思考监管时,他们会以静态的方式思考,而事实上,这是一个动态的概念。如果我们考虑一下今天的世界是如何被监管的。互联网的协议层实际上是被监管的,但它们一般是由自我监管组织(SRO)监管的。而在一些自律组织之外,还有包括SEC、CFTC、FinCen等在内的监管机构,这两类监管机构通常监管应用层。

我们今天遇到的部分问题是金融监管机构开始监管或认为他们正在监管这些基础层或协议层,这是一个错误。因为监管机构和金融监管机构最没有能力做出设计决策。行业需要仔细考虑如何通过标准制定机构的自我监管通过最佳实践来监管基础层。[2022/10/24 16:37:10]

AAVE、Compound等知名项目都面临的木桶效应在Kashi上奇妙的消失了,如果tokenA价格脱锚,仅有包含A的借贷币对会受到影响,协议的其他币对都能继续平稳运行。这让Kashi也得以引入更多的长尾资产,Kashi所支持的借贷币对,在头部借贷项目中几乎是最多的。

A16z合伙人:纽约可能已是顶级Web 3城市:金色财经报道,针对纽约新任市长 Eric Adams宣布将通过比特币领取前三笔薪水这件事,a16z合伙人Chris Dixon评价称其“很聪明”,而且纽约可能已是顶级Web城市。据悉,Eric Adams承诺将把纽约市打造成加密货币行业和其他快速增长的创新行业的中心。[2021/11/5 6:32:47]

但这也带来了新的问题——流动性匮乏。无法共享抵押品意味着用户的抵押物并不能被高效的利用:你无法在一个资金池内仅抵押A并同时借出B、C,这让用户不得不同时关注多钟token价格的走势——你根本不知道哪一个币对会先面临清算的风险。

Silo如何做的?

在安全性与资本效率的两难取舍中,Silo是如何做的呢?

在Silo的机制中有两个重要的概念:「筒仓」和「桥资产」。

桥资产和某个特定的token共同构成了一个筒仓。

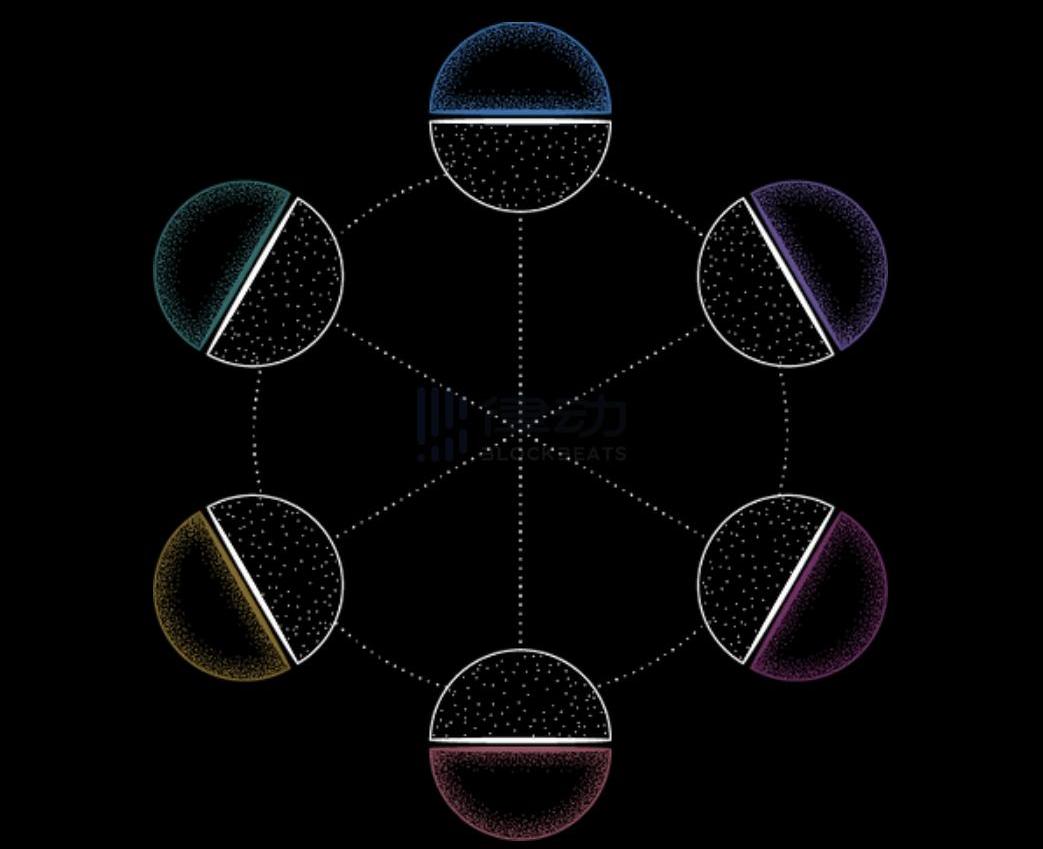

Silo的资金池由若干个筒仓组成,就如同一个又一个的孤岛,这确保了不同token风险的隔离。而不同筒仓之间又通过桥资产连通。

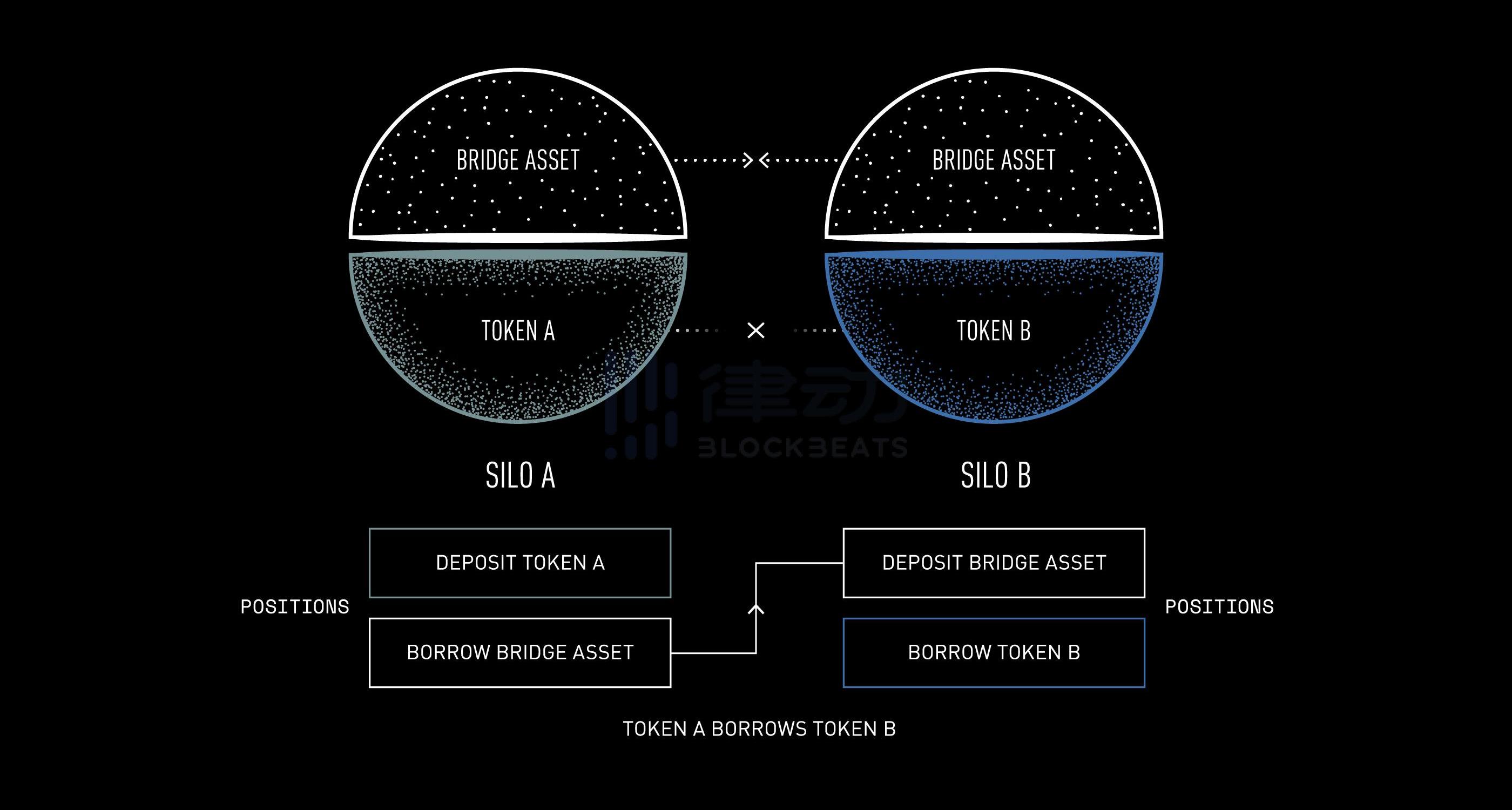

当用户抵押A借出B时,一笔借贷被分解为两个步骤:

1、用户在A筒仓抵押tokenA,并从A筒仓借出桥资产。

2、桥资产被借出后存入B筒仓,并用桥资产作为抵押借出tokenB。

有趣的事情发生了:尽管用户实质上借入的是桥资产,但协议通过抵押桥资产,让用户收到了tokenB。

这样做的好处是什么?对于存款人来说,他贷出的tokenB由筒仓内的桥资产提供保证,而不是可能存在风险的tokenA;对于借款人来说,他并不会持有桥资产的敞口,使用体验就和其他借贷协议一样顺滑;而对协议来说则好处颇丰,协议贷出的仅仅只是筒仓A的桥资产。

设想这样一个场景:如果tokenA出现安全风险,价格被人为操纵。黑客存入大量tokenA,抵押物tokenA的价格严重虚高。若在传统的统一抵押模式下,它同时也可以借出与虚高抵押物相对应的贷款。

而在Silo的机制中,它存入的tokenA无论价格有多虚高,他能借出的最大金额也仅是筒仓A全部的桥资产。

通过桥资产和筒仓的引用,既可以为用户提供和以往借贷协议相同的统一抵押物的高效率,又隔离了不同token的风险,并不会因为风险token的引用而将整个协议都暴露在风险敞口之下。这种机制的设计在不降低资本效率的同时,保证了风险隔离并提高了协议的安全,在此前这种机制较为罕见。

受益于这种机制,任何人均可无需许可的在Silo创建新的市场并提供流动性,这也是与常见的借贷协议一个较为不同的地方。

项目概览

Silo将使用DAO进行治理,$SILO为该协议的治理token。Silo将采用治理最小化模型,因此DAO能参与的决策有限,主要包括如下事件:

1、将协议控制的资产引导到有利于协议增长的地方;

2、开启、关闭DAO的收入机制;

3、调整每个筒仓的LTV、清算门槛;

4、批准重要的产品里程碑。

不久前,Silo曾完成了它的种子轮融资,具体融资额未透露。投资人主要为一批DeFi领域的天使投资人。包括来自FEI协议的JoeySantoro,来自Frax的SamKazemian,SantiagoRSantos,来自Reflexer的Ameen,来自BarnBridge的TylerWard,来自ReganBozman的Lattice,来自PSPSoteria的SherwinLee及Keith,来自0xVentures的AiRTX,DonHo,Quantstamp,来自XDEFI的Emile,ShapeShiftDAO等。

12月9日,Silo在GnosisAuction完成了Token拍卖,本次拍卖共发行1亿枚SILO,筹集到7500枚ETH。本次拍卖出售Silo占总供应量的10%。

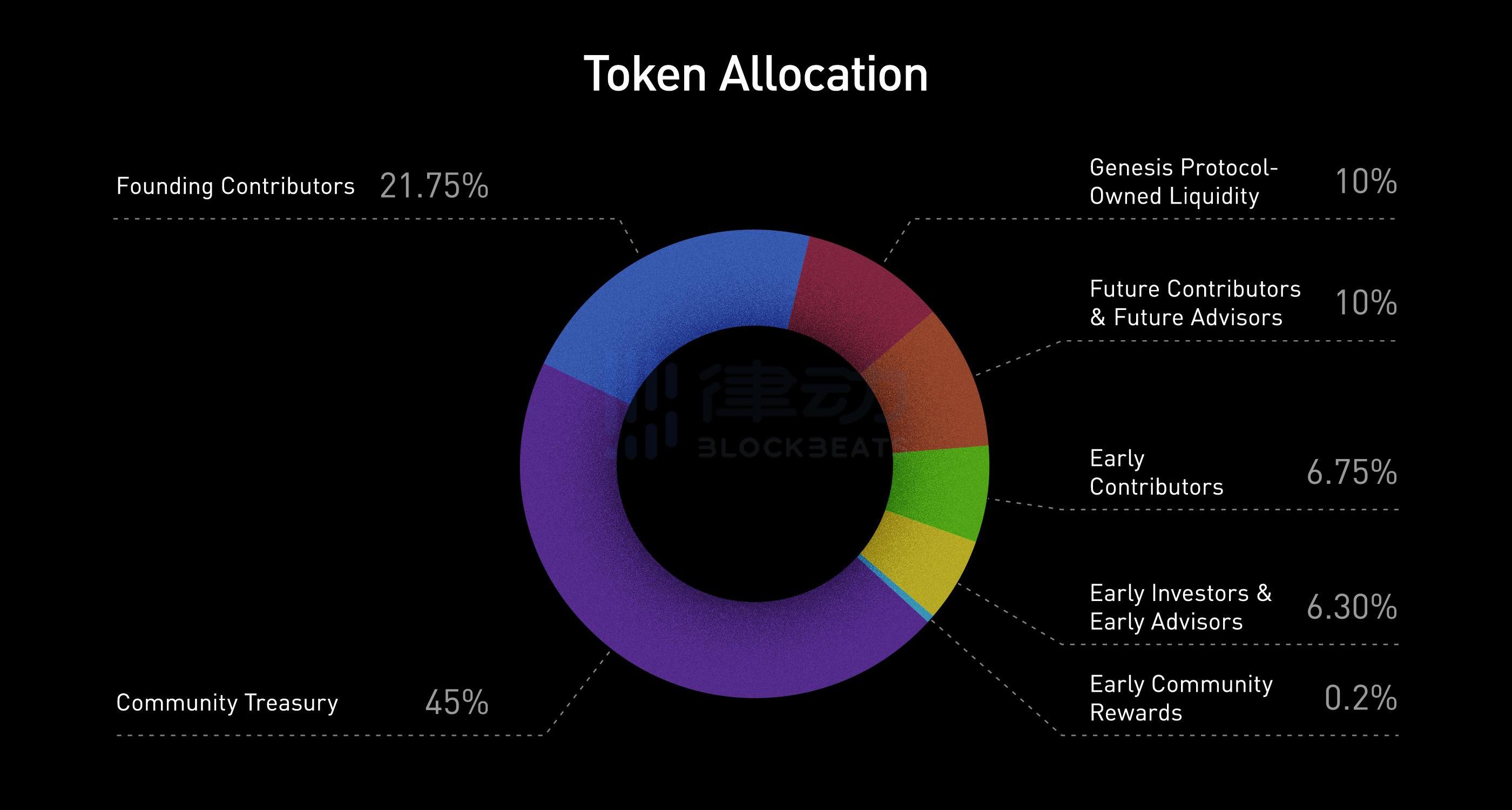

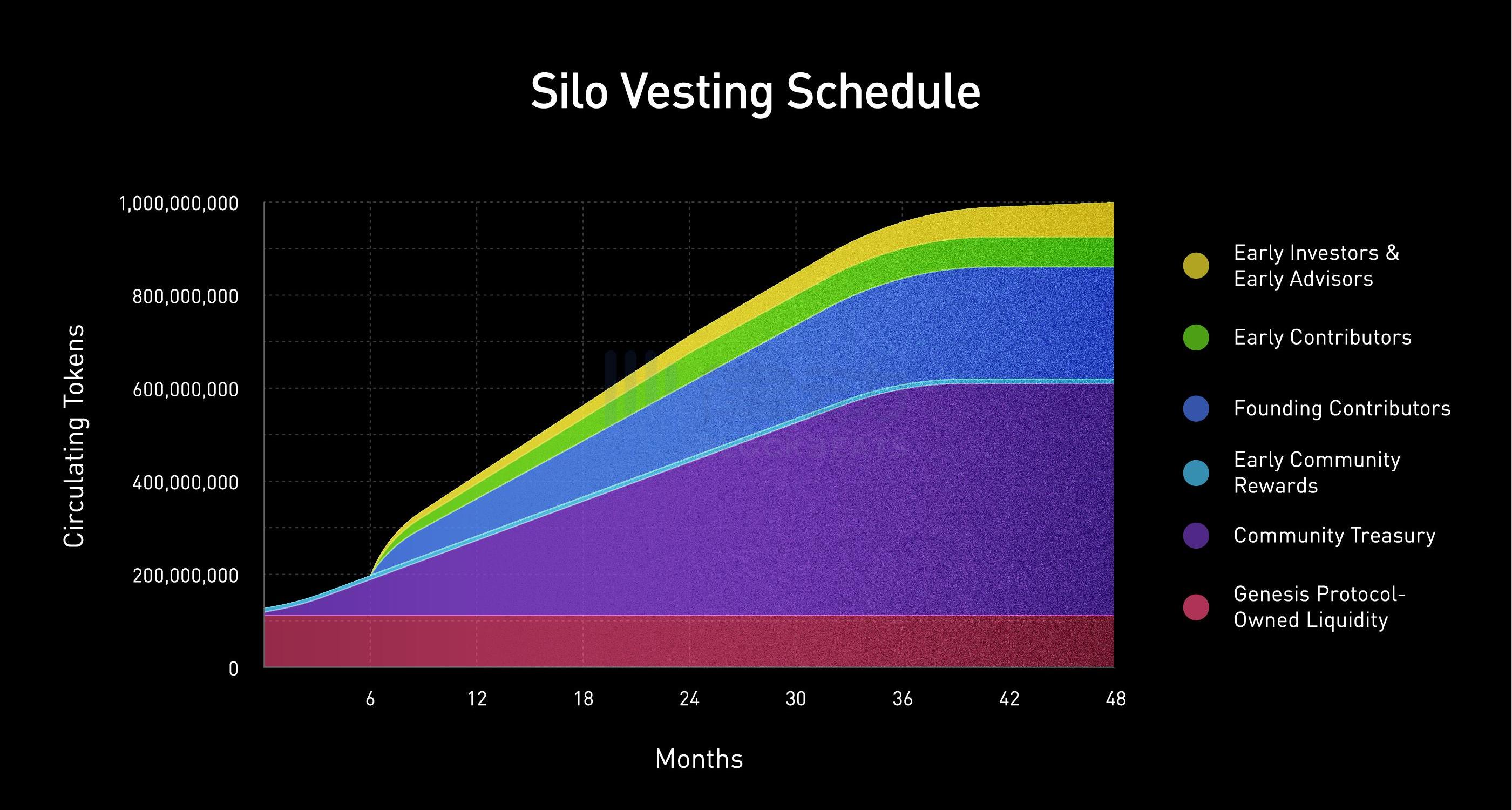

SILOtoken总供应量10亿枚,将在接下来的4年里完成释放,具体分配方式如下:

创世纪(10%)ー在公开拍卖中分发,拍卖后可立即获得。

社区国库(45%)ーー3年线性释放,由社区治理控制。

早期贡献者(6.75%)ーー4年线性释放,token生成事件6个月后开始释放。

创建贡献者(21.75%)ーー从token生成事件6个月后开始,3年线性释放。

早期社区奖励(0.2%)ーー2022年1月空投给社区成员。

早期投资者及早期投资顾问(6.30%)ー两年线性释放,从token生成事件6个月后开始释放。

未来贡献者和未来顾问(10%)ー加入DAO后,从token生成事件1年后开始为期4年的线性释放。

Silo团队并无详细信息,请投资者注意风险。

标签:TOKENTOKETOKKENTBCC TokenAiLink X Tokenimtoken币莫名被转走TokenStand Network

作者:KarimHalabi,Messari 编译:巴比特 身份的相互承认对于几乎所有的人类互动都是至关重要的。它表示真实性,是信任的先决条件.

Gitcoin是一个自2017年发起的开源软件开发激励平台,旨在通过区块链支持各类开源项目,促进开源运动的发展,区块链等项目可以在该平台上用一定的报酬找到需要的开发者.

来源:A16z文件 编译:白泽研究院 文前注:在Coinbase、FTX和Binance相继提出加密监管愿景之后.

整理:念青 本周DeFi市场波动较大,TVL在上周末回落后开始反弹至2759亿美元高点,后又开始下跌,本周日TVL达2551亿美元.

撰文:Bella,Footprint分析师随着加密市场的发展与热度上升,吸引着越来越多的DeFi项目涌入,同时也吸引着大批量的投资者.

来源:深链财经 作者:布劳克琴 Gearbox?是一个通用杠杆协议,用户能够在协议上获取资金杠杆并自由应用在各种?DeFi?协议上,甚至用户可以无需与?Gearbox?界面交互.