来源:Odaily星球日报

最近两天,DeFi?领域悄然发生了两件事,或将对Maker和?Compound?这两大龙头项目的未来发展产生重大影响。

3月?14日、15日,Maker和Compound各自的论坛内相继提交了治理提案,旨在彻底革新这两大项目的token经济模型。

Maker:从MKR到stkMKR

先说Maker,该提案系由风控小组成员monetsupply.eth提出,借鉴了一些?Cosmos、stkAAVE、xSUSHI的设计逻辑,核心内容是旨在用stkMKR来替代MKR作为Maker的直接治理代币。具体来说:

跨链聚合器Bungee新增支持Polygon zkEVM:4月25日消息,由跨链基础设施 Socket 支持的跨链聚合器 Bungee 宣布新增支持 Polygon zkEVM,Bungee 此前已支持在以太坊、Polygon、Optimism、Fantom 上的资产跨链转移和兑换。[2023/4/25 14:25:43]

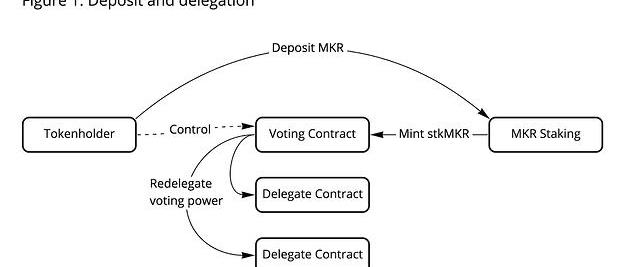

第一,用户可以在治理协议中质押MKR来获得stkMKR,stkMKR不可转移,代表着用户的投票权和赎回已质押MKR份额的权利。

第二,放弃此前的MKR回购销毁机制,回购而来的MKR将不再销毁,而是会作为质押MKR的收益线性流入到一个收益池内,这意味着每单位stkMKR所对应的MKR数量将逐渐增长,逻辑上类似于xSUSHI的自动复利机制。

本体设立1000万美元EVM专项基金,激励开发者进行DID等Web3与元宇宙开发:3月7日消息,本体官方宣布本体链平台已完成以太坊虚拟机(EVM)集成,成为支持虚拟机数量最多的公链平台。与此同时,1000万美元的EVM基金同步面向全球开发者重磅推出,将用于支持基于本体平台构建的DID等Web3和元宇宙相关的去中心化应用。据悉,参与基金计划的项目在获得资金支持的同时,还可以直接部署本体生态中ONT ID(ont.id)相关DID数字身份解决方案以及集成ONTO Wallet(onto.app),实现数百万用户的直接触达,获得流量扶持,从而更高效便捷地融入Web3生态。[2022/3/7 13:42:43]

第三,类似于?Cosmos和stkAAVE,用户解除质押MKR时将需要等待一段固定时间的锁定期。在此期间,stkMKR将被销毁,对应的MKR则被转移到托管合约内,这意味着该阶段内用户不会享有任何收益及投票权。只有等锁定期结束后,用户才可以赎回自己的MKR,当然用户也可以在锁定期内改变注意,立即将其MKR重新质押来换取stkMKR。

以太坊核心开发者推出新Rust语言的EVM实现“evmodin”:以太坊核心开发者Artem Vorotnikov推出新Rust语言的EVM实现:evmodin,其支持完全异步。[2021/7/16 0:56:54]

monetsupply.eth解释称,这些经济模型的细节变化有望实现以下几点效果:

其一,可以激励治理的参与程度。虽然该机制不会直接激励用户的投票行为,但质押MKR的潜在收益有望提高社区整体的参与率。

其二,改善MKR的增值叙事。相较于回购销毁模型,更具体的APR数字和流通供应缩减有助于改善市场整体情绪。monetsupply.eth也大概测算了一下收益数字,当50%MKR被质押时stkMKR的收益率约为3.25%,当20%MKR被质押时stkMKR的收益率约为5.5%。

欧易CEO JayHao:OKExChain将EVM捐赠给Cosmos社区:据JayHao微博消息,OKExChain早期基于Cosmos底层技术进行定制开发,但是基于高性能交易公链的定位,自Cosmos sdk 0.39版本将EVM集成进来,实现了Cosmos对EVM的完整兼容,未来将对底层代码进行彻底重构,并且开创新的技术路线。

JayHao表示,“在OKExChain生态建设全面开启之际,首先要感谢Cosmos社区提供大量基础设施,帮助我们快速迈进公链的大门。同时,为回馈社区,OKExChain将把集成EVM的代码全部开放,希望对Cosmos生态建设尽一点绵薄之力。”[2021/5/10 21:43:06]

其三,提高治理安全性。质押收益客观上降低了借贷MKR的吸引力,锁定期的存在则可以有效阻止治理攻击并使它们的执行成本更高,同时也可抑制CEX以及其他可能损害?MakerDAO?去中心化效果的中心化服务商参与进来。

动态 | 分片公链NEAR Protocol启动EVM执行环境:分片公链NEARProtocol宣布启动EVM执行环境,NEAR将Parity的EVM代码编译为WebAssembly,并在NEAR智能合约上关联了部分API用于支付、跨合约调用和部署。工具方面,所有基于web3.js的工具都可以依靠NearProvider来处理与NEAR网络的连接,管理密钥,并将对象和RPC从以太坊的语义重新映射到NEAR中。只需在在truffle.js中添加另一个网络即可设置合约。NEAR未来将允许EVM执行环境中的合约通过无需信任的ETH和NEAR桥接调用以太坊。[2020/2/16]

其四,提高对协议信用缺失的抵抗能力。在市场崩盘或重组期间,锁定期的存在可以使部分MKR远离市场,这可以防止部分MKR持有者抢先进行债务拍卖。

Compound:再见,流动性挖矿

Compound改进提案系由社区贡献者?tylerether.eth提出,核心内容是逐渐停止当前的流动性代币激励,转而采用利率激励模型。

熟悉DeFi发展历史的朋友们可能还记得,2020年夏天,Compound创新性地发起了流动性挖矿计划,意料之外的效果引发了无数项目的纷纷效仿,自此掀起了过去的这轮DeFi风暴。

但在tylerether.eth看来,Compound赖以起势的流动性激励措施当前吸引来的更多是“投机”流动性,这些流动性资金在得到了相应的COMP激励后往往会选择立即售出。这与Compound的初衷——“将COMP分发至真实用户手中”背道而驰,也稀释了真实用户应得的COMP收益,损害了社区利益。?

然而,对于借贷市场来说,缺乏激励措施同样不可取,因为这有可能造成市场缺乏足够的流动性,从而抑制整个市场的运行效果,尤其是在一个新的市场启动之时。

为此,tylerether.eth了自己的改进方案。具体如下:

首先,分两步来关停当前的COMP激励,先是于3月18日将链上激励削减至50%,接着在4月15日将激励彻底削减至零。

其次,进一步改进利率模型,因为现有的jumprate模型及参数虽然可以很好的适用于稳定币市场,但却并不一定适用于非稳定币市场。在当前的次优利率模型下,借、贷双方的利益很难得到平衡,从而限制了市场流动性规模。

其三,引入替代激励计划,待利率模型升级完成后,Compound需要通过一种新的激励计划来启动新代币的借贷市场,当然该激励也可用于现存的一些流动性不足的市场。tylerether.eth提及了这种新激励计划的一些设计思路——以Y%的年利率激励对某个新市场进行为期n个月的激励。

但会限制该激励在一个X的目标规模之下,比如以8%的年利率激励COMP存款池一年,但这8%只会对池内的1000万美元的流动性生效,剩余流动的利率仍由市场供需决定。

业务创新乏力,优化经济模型?

需要强调的一点是,monetsupply.eth和tylerether.eth提出的这两大提案暂时仍在治理程序之中,能否通过并生效尚不可知,尤其是后者,我个人虽然肯定其尝试,但还是觉得短期内较难实施。

相对而言,monetsupply.eth在Maker社区内的提案要更加明晰,且有着充足的前车案例可作参考。反观Compound,tylerether.eth的提案在诸如利率模型改进、新激励计划参数设置等方面仍不够细致,此外停止流动性激励的举措也太过激进,这无疑会触及生态内多方角色的利益,对于协议的未来发展有何影响仍需细致评估。

客观来说,相较于?Curve,Maker和Compound经济模型确实略显简单,这也给了两大龙头协议以改进空间,通过经济模型的调整来改善其token的投资情绪及市场状况。

联想到此前?Tornado.cash在升级了TORN的经济模型后快速实现了二级市场的“起飞”案例,对于协议本身来说,Maker和Compound的这一尝试肯定是没有错的。

但就我个人的观感来说,看着一个又一个老牌DeFi项目相继将重点转移到了经济模型之上,多少还是有些唏嘘。虽然对于一个项目的综合发展来说,经济模型的设计也相当重要。

但我个人还是更加认可的还是业务逻辑、产品功能方面的创新,这些创新决定了项目业务的基本面及外向拓展能力,与之相对,经济模型上的改动更像是一种系统内的优化。

诚然,DeFi现在不在最好的时候,我们已经有段时间没有看到足够惊艳的新点子了,回看市面上居于头部的这些DeFi项目,大多其实都诞生于上一个周期。虽然我们对DeFi的未来仍然坚信不移,但或许市场是需要一些时间去孕育新的种子了。

作者:许潇鹏,MintVentures研究员这一年市值如火箭般蹿升的Luna近来再次成为行业焦点.

作者:0x137,BlockBeats律动Evmos的Rektdrop空投为Cosmos生态创造了足够的热度.

来源:Bankless 编译:区块律动 为什么合并会在六月发生,其对ETH意味着什么? 离合并还有三个月 SuperPhiz是EthStaker和Rocketpool社区的活跃成员.

来源:DeFi之道 北京时间3月3日凌晨4点,Cosmos生态的EVM兼容链Evmos将正式上线主网,与此同时,总计有1亿枚Evmos代币将空投给以太坊和Cosmos生态的200万个钱包地址.

原文作者:0x137,律动BlockBeats此前在市场整体疲软的环境下,LUNA成了为数不多表现强劲的项目,甚至一度创造了价格新高.

原文作者:秃GaoFlynn 原文来源:Mirror前言 Curve.fi—Defi世界中的TVL王者,Curve.fi在功能上并非一个复杂的defi产品.