撰文:0xmin,深潮TechFlow

美国中小银行接连暴雷!

3月8日,以加密货币友好著名的银行SilvergateBank宣布清盘,将所有存款退还客户。

3月10日,专门为硅谷科技公司提供金融服务的硅谷银行(SiliconValleyBank)出售210亿美元的可销售证券,遭受了18亿美元的亏损,疑似存在流动性问题,周四股价暴跌超过60%,市值一日蒸发94亿美元。

这也吓坏了一众硅谷大佬。

“硅谷教父”彼得蒂尔的风投基金FoundersFund直接建议投资的公司从硅谷银行撤资,YCombinatorCEOGarryTan也发出警告,建议被投企业考虑限制对贷方的敞口,最好不要超过25万美元……

更可怕的是,硅谷银行或是酿成危机的第一块多米诺骨牌,不仅影响其他美国银行,更可能对硅谷的科技初创公司带来打击。

究竟发生了什么?

今天,我们将讲述一个关于银行如何破产的故事。

解读银行商业模式

首先,我们需要了解银行业的商业模式。

简单来说,商业银行就是一家经营货币的公司,银行的商业模式,和其他生意在本质上没有区别——低买高卖,只是这个商品变成了金钱。

银行从存款人或者说资本市场那里拿到钱,然后把它贷给借款人,从利息差里面获利。

维基解密将与数字艺术家 Pak 合作推出NFT,以呼吁释放阿桑奇:2月1日消息,数字艺术家“ Pak ”昨日宣布将与维基解密(WikiLeaks)合作在以太坊上推出一系列NFT,NFT拍卖所得收入将用于支持Wau Holland基金会。Wau Holland基金会总部位于德国,以欧洲最大的黑客协议命名,已为维基解密筹集了数百万美元的捐款。该基金会呼吁释放维基解密创始人阿桑奇。

据悉,该NFT系列“Censored”将于 2 月 7 日推出,据 Pak 称,它将包括一个限量版的动态NFT,其图像会根据智能合约数据随时间变化。[2022/2/1 9:25:45]

比如:一家银行以年利率2%从存款那里借到钱,然后把它以年利率6%贷给借款人,银行就赚了4%的息差,这就是净利息收入。此外,银行还可以从基本的收费业务和其他服务中赚取利润,这就是非利息收入。净利息收入和非利息收入加在一起,构成了银行的净收入。

因此,银行想要获得更多利润的话,和销售商品一样,最好的状态是无库存,也就是把低成本吸收进来的存款全部高价贷出去,毕竟存款都是有成本的,需要给储户利息。

这也构成了银行资产负债表的两端。

所有者权益+负债:所有者权益就是股本,客户放在银行的存款,本质是银行找客户借的,属于负债。对于银行而言,负债也就是存款越多越好,成本越低越好。像Silvergate这样主打加密友好的银行主要通过提供SEN网络这种独特的服务来吸收到了来自加密世界大公司的存款。

动态 | 中本聪早期曾评维基解密:不希望其接受比特币捐款而致比特币被扼杀:维基解密创始人阿桑奇昨日于苏格兰被捕,引起不小轰动,此事也对币圈产生了一定影响。据了解,中本聪曾于2010年12月11日晚在国外比特币论坛上对维基解密发表过评论,他回复道:“比特币倘若能在其他环境中获得类似关注就好了,但不希望通过维基解密,因为它捅了大篓子,也将引来麻烦”。而在此之前的12月5日,在维基解密泄露美国外交电报事件期间,比特币社区呼吁维基解密接受比特币捐款以打破金融封锁。对此中本聪曾表示坚决反对,认为比特币尚处于摇篮期,接受捐赠无疑会引发冲突和争议,进而毁了比特币。[2019/4/12]

资产:与存款对应,银行发放给客户的贷款,就是银行的债权,属于资产,包括各类抵押贷款,面向普通消费者的信用贷款,各类债券,如国债、市政债券、抵押支持证券或高评级公司债券。

那么,商业模式如此简单的银行是如何走向“破产”的呢?

当银行遭遇危机,也就意味着资产负债表出现了问题,通常有两种情况:坏账;期限错配。

银行坏账:在正常情况下,银行产生利润需要收回贷款,如果发出的贷款或者购买的债券是一堆垃圾,纷纷违约,那么银行将会面临实际损失。在次贷危机中破产的雷曼兄弟,就是因为因为持有大量不良贷款,资产负债表上的资产损失远大于银行的股本,也就是资不抵债。

期限错配:资产端期限与负债端期限不匹配,主要表现为“短存长贷”,即资金来源短期化、资金运用长期化。

动态 | pixEOS 上玛丽莲梦露图案的解密题已被破解 破解者获得207个 EOS:据 IMEOS 报道, eosforumanon 在 pixEOS 画布发布玛丽莲梦露图案的解密题目,称偶然发现了这道解密图谜底是 EOS 账户私钥,并且已经对密码进行了一些研究,但因占用了太多时间,所以发布出来一起解谜。该用户也在 pixEOS 上分享了自己解谜的过程和目前找到的线索。

图中私钥对应的 EOS 账户名称为 nibogonibogo,Twitter 帐户为@nibo_go。 私钥线索已于两个小时前被名为“rvrkingfishr” 的 EOS 账户持有者破解,原有的207个EOS(约750美元)已被转移到该账号。rvrkingfishr 也在该解密帖子下说明了此事。[2019/2/27]

举个例子,你这个月1号要交房租了,但是你的唯一现金流收入是这个月10号发放的工资,你的现金流入流出不匹配了,就出现了期限错配,也就是流动性危机。这时候怎么办呢?要么,你把手里的资产,比如股票、基金、加密货币等卖了换成现金,要么找朋友借点钱,应付一下当前的危机。

回归到?Silvergate和硅谷银行,期限错配才是他们陷入危机的原因。

不仅是这两家银行,此前陷入危机的各类加密独角兽们,Celsius、币印、AEX等都是因期限错配导致的流动性危机而破产。

归根究底,这背后都与美联储加息相关,他们都是美元周期下的尸体。

分析 | 金色盘面:市场反弹性质解密:金色盘面综合分析:据图中总市值占比显示,BTC在8月14日之后持续下降,这就表明资金从BTC里面出逃,流入其他币种进行套利。而从市场价格对比,可以发现,目前BTC已经回到7月15日的价格水平,但是市场总市值只有2236亿美元,比起7月14日的2495美元下降了10%,而剔除BTC的总市值却下降了22%,从1415亿美元下降到1100亿美元。目前看反弹的动力大概率来自于当初出逃的这300亿美金,而增量资金是否入场,我们还需要进一步观察。[2018/8/18]

Silvergate如何破产?

成立于1986年的SilvergateCapitalCorp是一个位于美国加州社区零售银行,几十年来一直保持沉寂,直到2013年AlanLane决定进入加密行业。

SilvergateBank主打的标签是,一个对加密货币非常友好的银行,不仅接受加密交易平台和交易者的存款,还为加密货币结算建立了自己的加密结算支付网络SEN,帮助交易所和客户更好的进行出入金,成为连接法币和加密货币的重要桥梁,比如?FTX就一直使用SEN用于法币出入金。

截至2022年12月,Silvergate总共有1620个客户,其中包括104家交易所。

当加密牛市到来,大量资金进入,来自加密行业的客户存款急剧增加,特别是由于SEN的存在,导致大量交易所的资金不得不沉淀在Silvergate。

维基解密的创始人阿桑奇用比特币大赚500倍:维基解密创始人阿桑奇在几年前被美国政府全面封杀,所有账户资产全部冻结,他被迫无奈之下,接受了比特币捐助。而随着比特币价格的暴涨,阿桑奇还发推特称,感谢美国政府封杀,让他靠着比特币大赚500倍。[2017/11/23]

从2020年三季度到2021年四季度,Silvergate存款直接从23亿美元飙升至143亿美元,增长接近7倍。

加密货币友好以及加密牛市,让Silvergate负债端也就是存款急剧扩张,但是这倒逼该公司不得不去“买资产”,发放贷款周期太长,而且这也不是Silvergate的优势,于是他选择在2021年期间购买了数十亿美元的长期市政债券和抵押支持证券。

截至2022年9月30日,该公司的资产负债表显示约114亿美元的债券,此外,贷款仅有约14亿美元。所以,Silvergate本质上是一家在加密世界和传统金融市场套利的“投资公司”:靠银行牌照和SEN从加密机构低息甚至零息吸收存款,再去买债券,赚取中间差价收益。

廉价的存款与优质的资产并存,一切看起来都很美好,直到2022年,两只黑天鹅来临。

2022年,美联储进入疯狂加息模式,利率迅速上升,导致债券价格下降。

金融产品有一个恒等式,今天的价格*利率=未来的现金流,债券的特点是已经设定了到期还本付息的金额,未来现金流是不会变的,所以利率越高、今天的价格就越低。

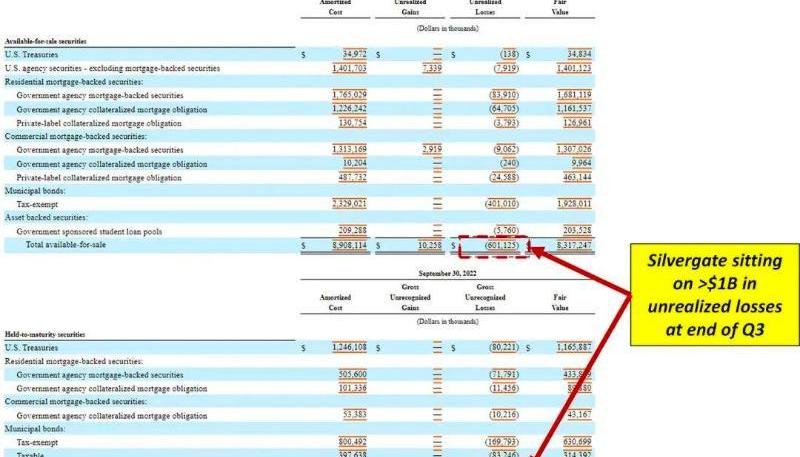

截至2022年第三季度末,Silvergate持有的证券账面价值已经出现了超过10亿美元的未实现损失。

此外,在加密牛市期间,财大气粗的Silvergate于2022年初收购了FaceBook烂尾的稳定币项目Diem,股票加现金总计接近2亿美元。到了2023年一月,Silvergate披露,其在2022年第四季度计提1.96亿美元的减值费用,减计了去年初从DiemGroup收购的知识产权和技术的价值,相当于曾经的2亿美元全部打了水漂。

总之,?Silvergate在泡沫顶点买了太多高价资产,但是这种情况下,只要负债表不出问题,也可以安全着陆,但偏偏这个时候,Silvergate的超级大客户FTX暴雷。

2022年11月,FTX宣告破产,恐慌情绪下,Silvergate的储户开始疯狂提款。

在2022年第四季度,Silvergate的存款下降了68%,提款超过80亿美元,这种情况就是我们常说的银行挤兑。

流动性危机来临,为了应对存款人的赎回,Silvergate别无选择,要么借钱,要么卖资产。

首先,Silvergate被迫在2022年四季度和今年一月出售此前购入的高价证券从而获得流动性,带来的结果是造成了约9亿美元的证券损失,这相当于其股本的70%。

此外,Silvergate通过从旧金山联邦住房贷款银行借入43亿美元,获得了部分现金,该银行是一家政府特许机构,主要业务是向急需现金的银行提供短期担保贷款。

后来的事情,大家也知道了,3月9日,SilvergateBank坚持不住宣布清盘,称根据适用的监管程序有序地逐步结束运营并自愿进行清算,将会全额偿还所有存款。

硅谷银行危机

如果你理解了SilvergateBank的危机,那么硅谷银行的流动性危机也几乎一样,只是硅谷银行规模和影响力更大。

硅谷银行一直是硅谷科技和生命科学初创公司中最受欢迎的金融机构之一,一旦硅谷银行暴雷,不可避免会影响到各类初创企业,带来科技与金融的双重危机。

事件的导火索是,SVB以“跳楼大甩卖”的方式抛售了210亿美元的债券,造成18亿美元实际亏损,于是SVB表示,将通过出售股票的方式筹集23亿美元,以弥补与债券出售相关的损失。

这一下子把各路硅谷风投机构吓坏了。

“硅谷教父”彼得蒂尔的风险投资基金FoundersFund直接建议投资的公司从硅谷银行撤资;UnionSquareVentures告诉投资组合公司“只在SVB现金账户中保留最少的资金”;

YCombinatorCEOGarryTan警告其被投初创公司,硅谷银行的偿付能力风险是真实存在的,并暗示他们应该考虑限制对贷方的敞口,最好不要超过25万美元;

TribeCapital建议众多投资组合公司:如果无法彻底从硅谷银行提取现金的话,也要撤走部分资金。

于是,银行挤兑来临,硅谷银行陷入更深的流动性危机。

我们来分析一下其资产和负债。

负债端,此前由于整个货币市场利率低,SVB靠着0.25%的存款利率吸引了大量存款,再加上去年几年科技创投和IPO市场不错,让SVB负债表也有了快速的增长,从2019年的617.6亿美元跃升至2021年底的1892亿美元。

但是,如今科技创投市场变得不景气,特别是IPO市场在过去一年十分冷清,SVB的存款持续下降,以及对于储户而言,直接购买美债是一个性价比更高的选择。

资产端,和SilvergateBank一样,当有了大量存款,无法通过传统的贷款方式释放资金,SVB也选择购买MBS等债券,问题的关键是,他不是买一点,而是近乎“梭哈”。

当利率处于低位时,美国的大银行还是将更多的存款放在政府债务上,在经济不确定的时期接受较低的收益率。硅谷银行以为利率会长期低下去,为了更高收益率,将大部分存款投入到了MBS中。

截至2022年底,SVB拥有1200亿美元的投资证券,其中包括910亿美元的抵押贷款支持证券组合,远远超过了740亿美元的贷款总额。

根据SVB公开的资料,该公司出售的210亿美元的债券投资组合收益率为1.79%,久期为3.6年。对比一下,3月10日,3年期美国国债收益率为4.4%。

随着利率飙升,债券价格下跌将造成硅谷银行的亏损。

硅谷银行持有910亿美元的债券组合持有至到期,如今市场价值仅为760亿美元,相当于150亿美元的未实现亏损。

SVB首席执行官GregBecker接受媒体采访时曾表示:我们预计利率会上升,但没有想到会像现在这么多。

总体上,Silvergate和SVB的困境主要是对美联储加息节奏的误判,带来错误的投资决策,梭哈债券一时爽,美元加息难收场。

作者:Zixi.eth 一、MEV:最大可提取价值 简介 MEV最初是指矿工可提取价值,应用于工POW下,是衡量矿工通过在其生产的区块内任意添加、排除或重新排序交易的能力所能获得的利润.

作者:Kaspar,MaskNetwork 本主题共有3篇,此为→ *→ *1.DarkForest与Loot前面花了不小的篇幅将目前全链上游戏中非常重要的两个项目分别进行了阐述.

如果您深入了解加密世界,那么您已经听说过零知识证明及其应用已有一段时间了。他们已上线……或者非常接近上线……或者他们的某个版本就在眼前?这些信息很难跟踪.

作者:GridexProtocol?GridexProtocol是以太坊生态系统中第一个完全基于链上的订单簿交易协议,它??也是目前唯一允许任何人自由创建任何交易对而无需获得许可的订单簿协议.

编译:DeFi之道,Kyle 文章作者:Aave 1月27日,DeFi借贷协议Aave宣布其V3版本已部署在以太坊主网上。以太坊网络是Aave部署的第一个也是其最大的市场.

原文作者:VINCERO,OPResearch我是如何进入?Crypto?的?2017?年,在?Bali,当时也算是个?Nomad,但是还不懂什么是?Crypto.