撰写:Ignas

编译:深潮TechFlow

当UST崩盘时,DeFi稳定币受到重创,但DAI、FRAX和LUSD依然坚挺。现在,GHO和crvUSD正准备加入这个领域,带来新的创新。以及,随着监管机构对BUSD的打击,DeFi稳定币也许会迎来新的牛市。

提问:你会持有哪种DeFi代币来逃避加密货币的波动,而不期望从中获得任何利息?

在我看来,这应该是DAI。

这是因为$DAI具有货币溢价——超出其价格的额外价值,这要归功于:

现货流动性

久经考验的美元挂钩

支持许多DeFi协议

在现实世界中的使用率不断增加

Gemini已向加拿大监管机构提交预注册文件:4月13日消息,Gemini已经向加拿大安大略省证券委员会(OSC)提交预注册承诺书,以寻求注册为受限制交易商,打算通过此举继续在加拿大运营。最近的加拿大证券法规要求进行此类注册。这些规定还意味着加密货币公司必须将加拿大客户的资金与外国用户的资金分开处理。此外,公司必须拒绝向加拿大居民提供某些服务。Gemini决定在加拿大注册意味着它将继续为该国的零售用户提供服务。根据Gemini的网站,其交易所目前在加拿大可用,支持涉及加元(CAD)和其他资产的交易对。(Cryptoslate)[2023/4/13 14:01:27]

相同的货币溢价适用于中心化稳定币。溢价取决于其采用情况、监管合规性、流动性和信任度。

现在,SEC对BUSD的指控正在打破BUSD的货币溢价,有利于USDC、USDT,但主要是针对DeFi稳定币。

已有多家交易所在印度尼西亚注册并获得监管机构许可:金色财经报道,截至2022年3月底,已有多家加密交易所在印度尼西亚注册并获得BAPPEBTI(商品期货交易监管机构)交易加密货币的许可。

据印尼贸易部的数据,比特币(BTC)等加密货币的交易量从2020年的60万亿印尼盾(41亿美元)增长到2021年的859万亿印尼盾(598.3亿美元),增长了14倍以上。它已经到了加密货币比传统股票更受欢迎的地步。贸易部副部长JerrySambuaga表示,2021年有超过1100万印尼人买卖加密货币。即便如此,1100万加密货币投资者仍仅占印度尼西亚总人口的4%左右,这意味着仍有很大的增长空间。(cointelegraph)[2022/4/3 14:01:17]

你可以把这种溢价看作是美元对其他货币的溢价。它来自于储备货币地位、稳定、军事和经济实力以及金融市场。涉及各种因素,并且需要时间来赚取这种货币溢价。

波兰金融监管机构发布关于币安的公开警告:在币安面临全球监管机构的审查之际,波兰金融监管机构向消费者发出了关于该加密货币交易所的警告。波兰金融监管局(PFSA)就币安在世界各地日益严重的监管问题发表了一份声明,强调该公司的业务在中欧国家不受监管。(CoinTelegraph)[2021/7/8 0:37:01]

$UST的货币溢价很低——它没有被用作躲避加密货币波动的"蓄水池",而是作为一种风险资产,可以在Anchor上获得20%的APY。

话虽如此,像FRAX和LUSD这样的DeFi稳定币正在建立它们的货币溢价并赶上DAI。

看起来它们相互替代,但各自都有自己的目的。在监管机构允许的情况下,DAI已经将重点转移到从RWAs中获取收入。

然而,他的目标是一种由去中心化的、具有物理弹性的抵押品支持的无偏见的世界货币。

委内瑞拉加密货币监管机构Sunacrip加强虚拟资产服务提供商的AML / KYC要求:委内瑞拉加密货币监管机构Sunacrip最近发布了一套新规则,旨在收紧针对虚拟资产服务提供商(VASP)的AML/KYC要求。新规则旨在获得有关在该国使用VASP服务的人员和机构的详细信息。该规则的核心是对VASP进行了充分的定义,包括托管服务和钱包提供商,这意味着每个钱包提供商都应该遵守该规则。这些VASP必须指定一名合规官,以制定一项计划,将风险降至最低,并直接向Sunacrip报告。(News.Bitcoin)[2021/5/3 21:20:45]

Liquity(LUSD)的使命是相同的:成为“能够抵抗各种审查制度的最去中心化的稳定币”。但是,它以最小的治理来实现这一目标,不受RWA的影响,只使用ETH作为抵押品,并且不放弃美元挂钩。

由于其设计和不可变的智能合约,LUSD不会在市值上超过DAI。然而,对于那些担心中心化和审查风险的人来说,它可以作为一个利基稳定币,同时仍然保持与美元挂钩。

动态 | 意大利证券监管机构向两家加密货币公司发出禁停令:据cointelegraph报道,意大利证券监管机构向两家加密货币公司Crypton Ltd.和Eagle Bit Trade,以及代表Cryptoforce Ltd的个体Alessandro Brizzi发出禁停令。CryptoForce是一家专注于股权证明(PoS)挖矿的公司,它推出了一种名为“Crypton”的数字货币,Brizzi在Facebook上宣传CryptoForce,而Eagle Bit Trade则向意大利投资者提供了未经授权的交易套餐。[2018/11/21]

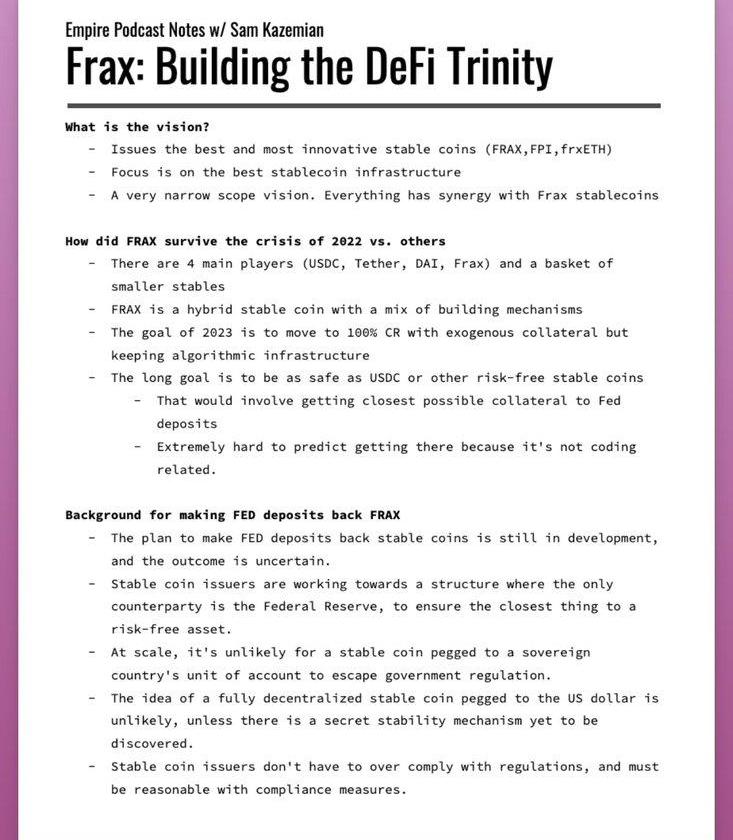

Frax的策略不同。

在接受Blockworks采访时,S.Kazemian表示,与美元挂钩的稳定币不会在规模上通过"假的或真正的去中心化"来逃避监管。他们甚至已经申请了美联储主账户,以尽可能地接近美联储。

美联储主账户将允许持有美元并直接与美联储进行交易,使FRAX成为最接近无风险美元的东西。

这将使FRAX能够放弃USDC抵押品并扩大到数千亿美元的市值。

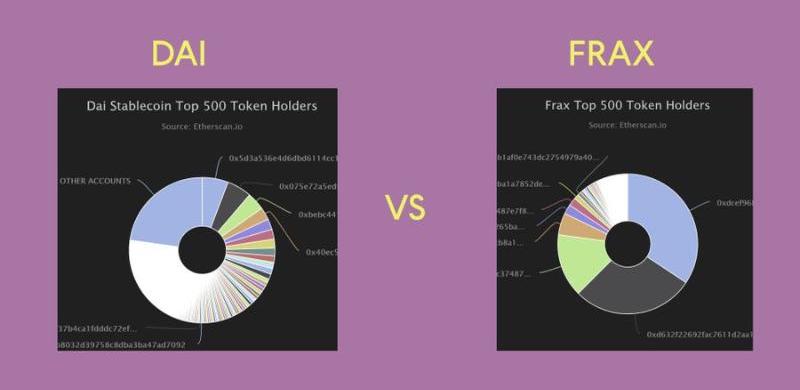

但FRAX还没有到那一步,它没有DAI的货币溢价。目前,FRAX被用来在其设计巧妙的飞轮生态系统中榨取收益。

相比之下,DAI的大部分供应都放在钱包中,以避免市场波动并保值。

Frax的收益和效率最大化是其与众不同的因素。

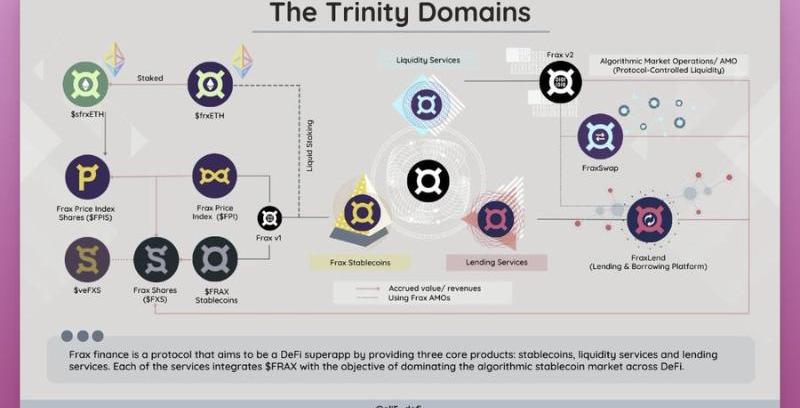

Frax以FRAX为中心建立了整个"DeFi三位一体"的生态系统:

Fraxswap

Fraxlend

Fraxferry

frxETH

每一个功能都是为了加强FRAX的效用。

Synthetix的sUSD使用也很务实,与它自己的DeFi生态系统联系在一起。

Kwenta-交易所

Lyra-期权

Polynomial-结构性保险库

Thales-二元期权

sUSD的采用取决于其DeFi产品的增长,但其货币溢价很低。

有趣的是,Maker希望像Frax一样建立自己的DeFi生态系统。Maker正在构建一个借贷协议和一个合成LSD——EtherDAI——来为DAI创造更多的效用和需求。

我最初的想法是,SparkProtocol是Maker的明显竞争对手,也是$GHO的反击。但这并不意味着Maker和Aave在未来不应该合作。事实上,我认为合作是对两者最好结果。让我解释一下。

Frax所建立的一切都专注于增强FRAX稳定币的能力。同样地,Maker的新协议将有助于提高DAI的效用。对于Maker而言,DAI作为无偏见的世界货币是最终的动力,新的协议正在构建以实现这一目标。

然而,Aave的使命是不同的:它寻求成为第一大货币市场协议,而$GHO是实现该目标的一个工具。

简而言之:DAI是使命,Spark协议是工具。对Aave来说,货币市场是使命,$GHO是工具。

Venus的稳定币$VAI就是一个很好的例子。它是BNB链上一个成功的借贷协议,拥有8.55亿美元的TVL。

在其2.5亿美元的市值峰值时,$VAI比FRAX还要大--现在它的交易价格低于挂钩价格,24小时交易量仅为60K。

VAI不是Venus的优先考虑:借贷协议本身就是使命。不过,$VAI还是帮助Venus发展到了今天的地位。

无论如何,如果创始人真的是这么想的,那么所有的稳定币都可以共存,甚至支持彼此的发展。在Aave上提供DAI意味着该协议可以铸造更多的$GHO,并且$GHO也可以在Spark协议上得到支持。

同样的逻辑也适用于Curve的crvUSD。Curve是DeFi中现货流动性的支柱,而crvUSD将有助于使协议的资本效率更高。因此,crvUSD并不是对FRAX或DAI的威胁——它实际上可以增加所有DeFi稳定币的现货流动性。

因此,我看好他们,因为他们提供了独特的差异化。他们认识到监管很重要,但有不同的处理方法:

DAI和LUSD寻求使自己具有抗审查能力,而Frax正在尽可能地接近美联储。

虽然GHO和crvUSD可能看起来竞争加剧,但它们的重点是改进底层协议。他们都可以以自己独特的方式合作,相互加强联系。

此外,随着监管机构对我们的关注,现在比以往任何时候都更需要合作。

作者:GalaxyBlitz2023年是《三体》IP的爆发期,22年12月B站首播《三体》动画,23年开年腾讯影视开播《三体》电视剧.

原文作者:WinterSoldierxz原文来源:Twitter编译:JamesX,MarsBit ??? @DeFi_Cheetah是我最尊敬的DeFi分析师之一.

作者:Baiyu,SeeDAO这几天,感觉像做了一场光怪陆离的梦,和很多DAO友线下一见如故,在寒冷的丹佛神奇地找到了一群操着不同语言的异国异种的亲兄弟好同志.

原文作者:LincolnMurr、MaryLiu原文来源:比推BitpushNews最近,加密社区盛传顶级去中心化交易所?Uniswap?正在开发其协议的下一版本Uni?V4?.

撰文:FoxTechCEO康水跃,FoxTech首席科学家孟铉济前言:如果密码学家没有发现张量积和多项式取值之间的联系,那就很难出现多项式承诺协议Brakedown.

作者:Beemobile1月10日,由JDI、B.xyz、Hashdog、BEE、Let’sMeMe、HKBA香港区块链协会、元宇宙教育学院、LinkZDAO、99Global、GeniusCl.