吴说作者?|?Maverick

吴说编译?|?ColinWu,吴说Real

福布斯在周一发文指责Binance在去年将18亿美元的稳定币抵押品悄悄转移给了包括Alameda和Cumberland/DRW在内的对冲基金,并以此谴责Binance对用户资产的挪用。对于一个半年前的数据,福布斯选择文章发布的时间点也很微妙,因为就在此前两周,Binance也因为BUSD而深陷争议。而这个关于挪用用户资产的文章,显然也引起了足够的舆论风波,Binance也在第二日做出回应称,“福布斯文章中所提及的机构均为机构用户转账的自发行为;Binance从未挪用用户资金,不论是中心化交易所的资产,还是B-token的抵押品”。

那么真相究竟如何,本文将结合链上数据与地址标签来为大家还原。

利益声明:本篇文章与文中相关方无利益关联,也未与币安、福布斯等相关方进行沟通。

福布斯文章核心

福布斯原文:

https://www.forbes.com/sites/javierpaz/2023/02/27/binances-asset-shuffling-eerily-similar-to-maneuvers-by-ftx/?sh=66e46075bccd

欧易已推迟上线Arbitrum (ARB):3月23日消息,根据公告显示,由于 Arbitrum 官方原因,空投无法正常领取,欧易已推迟上线 Arbitrum (ARB)。[2023/3/23 13:22:32]

福布斯文章长篇大论的核心点是指去年的18亿美元稳定币,而这18亿美元还不止一笔:

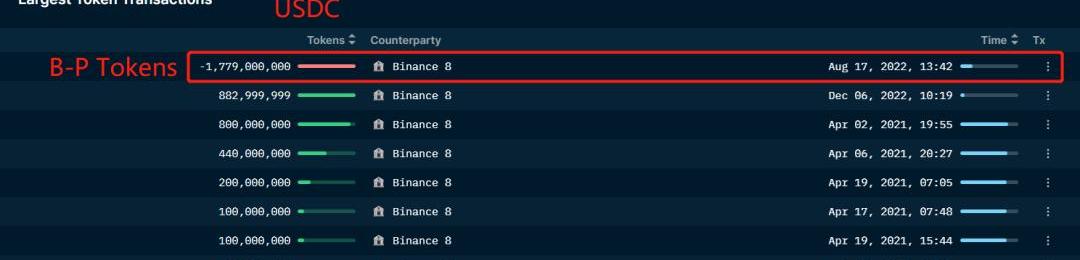

第一个稳定币是USDC,是指2022年8月17日13:42由Binance-PegTokens向Binance8的18亿USDC的转移,后在24日经过Binance14转移至AmberGroup、Alameda、孙宇晨等地址。

第二个稳定币是BUSD,是指2022年8月17日13:39由Binance-PegTokens向Binance8的18亿BUSD的转移,后在23日由Binance8重新转移回Binance-PegTokens。

争议点主要是在第一笔18亿USDC上,因此重点也将放在该笔交易上。而第二笔18亿BUSD流向相对简单,且最终基本流回原位,福布斯也并未对这笔交易做过多的解读。在后面的分析中,笔者推测第二笔18亿BUSD可能是对于第一笔18亿USDC的配套措施。

Binance-PegTokens即Nansen上Binance:BSC-peggedAssets,前者标签是来自于Etherscan区块浏览器,后面也将简称为B-PTokens,并默认是Ethereum资产。

Maker创始人提案:实施Maker宪法、治理参与激励:金色财经报道,Maker 创始人 Rune Christensen 在治理论坛发布名为Endgame的治理改革提案,内容包括实施Maker宪法、治理参与激励(2023 年)以及重用 SubDAO 以简化 MakerDAO 治理关注点(2024)。

Rune 表示,在 Endgame 中,SubDAO 的主要任务包括维护去中心化前端、分配 Dai 抵押品、处理运营效率风险、边际决策以及试验创新产品和增长战略,使 Maker 治理能够专注于降低尾端风险和资产负债管理。Endgame 旨在应对区块链行业面临的关键机遇和挑战,通过建立弹性和可靠的治理平衡,使 Maker 治理更加高效、透明和包容。Endgame 还促进了可扩展和可并行的产品创新和增长战略。[2023/3/20 13:14:20]

(交易链接:

https://etherscan.io/tx/0x09f0c36b09d51f7207109132e3600a3fe928d3eb51fc28e25d92722e0421669d)

查理·芒格批评加密货币是“对绑架者有利”:金色财经报道,伯克希尔·哈撒韦公司副董事长查理·芒格把加密货币比作蚊子,并批评加密货币是“对绑架者有利”。[2022/11/15 13:09:01]

(交易链接:

https://etherscan.io/tx/0x92a093de270a1b86d4ac62cbfb50e2c897792ca6e3225385909030a1add8ce37)

BUSD

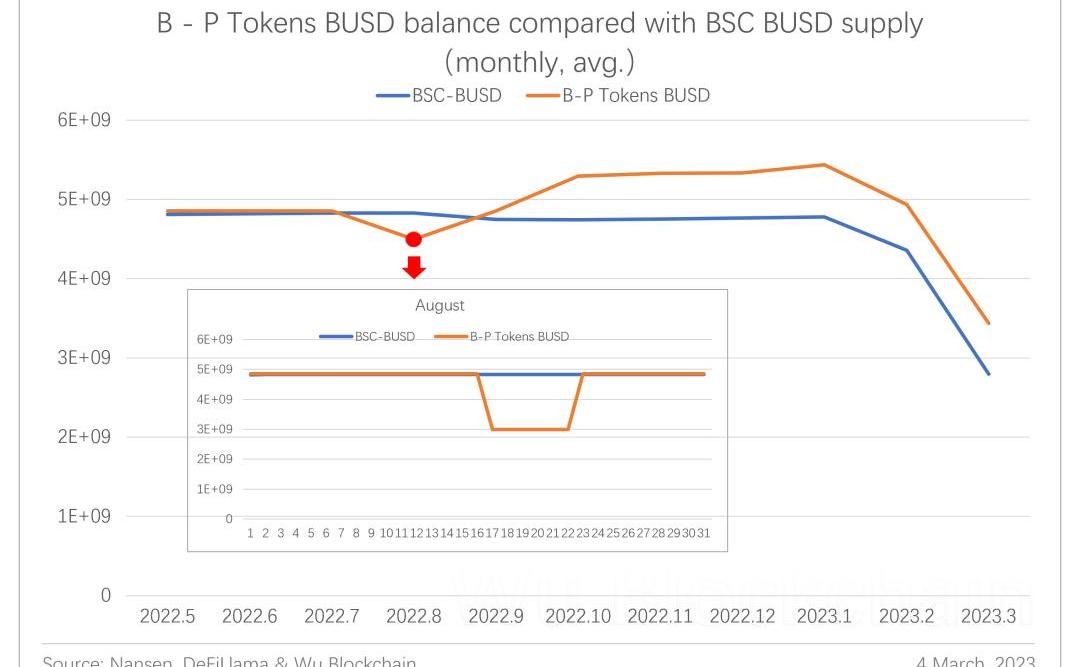

按照标签,理论上来说,B-PTokens地址是指在BSC上包装/锚定原生链上发行的资产,比如最经典和过去一段时间争论最多的BUSD。BUSD是由Paxos在Ethereum链上发行的稳定币资产,而BSC上流通的BUSD则是对其的锚定版本。按照1:1的锚定关系,理论上B-PTokens地址在Ethereum上所持有的BUSD数额在任一时间内应是足以完全覆盖掉BSC上BUSD的供应数量。在实际情况下,锚定并不是实时的,有一定的偏差也属于正常情况,会定期进行再平衡或更新。最近的一次B-PTokensBUSD余额大幅低于BSCBUSD供应量出现在去年8月17日至23日间,是那笔18亿BUSD流转的结果。在其他时刻,B-PTokensBUSD总是约等于或大于BSCBUSD供应量,并且不难发现从去年18亿BUSD流转后,二者之间的差额相对也变得更大了。

9 月份比特币挖矿收入下降 16.2%:金色财经报道,根据The Block Research汇编的数据,9 月份比特币挖矿收入下降 16.2% 至约 5.505 亿美元,这是过去六个月中的第五次下降,也是自 2020 年 11 月以来的最低水平。在以太坊网络转向权益证明之后,比特币产生的收入大约是以太坊矿工和质押者总收入的 1.56 倍。

大多数比特币挖矿收入来自奖励(5.418亿美元),只有一小部分来自交易费用(866 万美元)。比特币交易费用占总收入的份额小幅上升至 1.6% 左右。网络哈希率在8月份增长了大约10.4%,在9月份增长了0.6%。[2022/10/4 18:39:09]

另外,从Binance在去年11月披露的POF储备地址中,B-PTokens是作为BinanceBUSD储备的重要地址之一,也就是说,B-PTokens地址中的BUSD余额不仅是作为了锚定BSCBUSD的存在,同时也有相当的一部分是属于用户资产。在8月17日至23日间,这笔18亿BUSD在B-PTokens地址中的变动情况,并未引起BSC链上BUSD供应量的明显变化,若从这个角度来看,这可能只是一笔机构用户的存取款行为。另一种可能性,我会在下文继续探讨,先回归到争议点USDC。

以太坊合并将国内GPU价格推至“最低水平”:金色财经报道,据商家称,在以太坊合并,不再需要挖矿之后,图形处理单元(GPU)在中国的价格已经降到了“有史以来的最低水平”。曾经被加密货币矿工追捧的显卡卖家,曾经获得三倍于建议零售价的价格。据上海电子零售市场的商家称,由于预期以太坊转向PoS,即所谓的“合并”,过去几个月的价格已经下滑,那些日子可能已经过去。

上海一位销售显卡的彭姓商户说,三个月内,RTX 3080已经从约8000元(1140美元)暴跌至5000元。(南华早报)[2022/9/26 22:30:09]

USDC

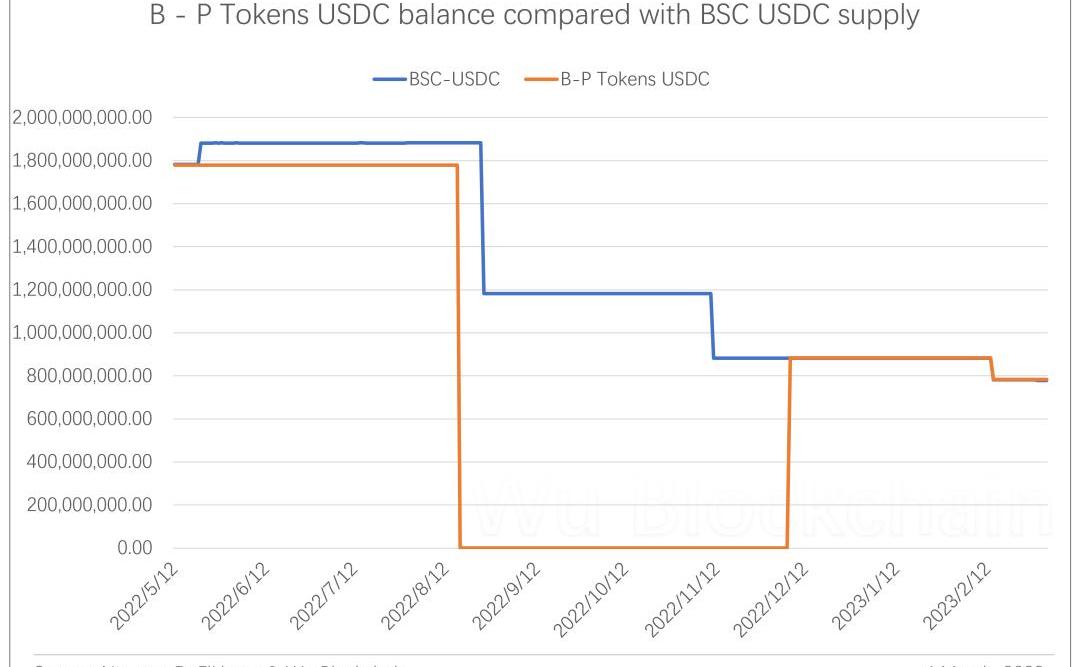

在B-PTokens上的USDC作用也是类似的,Circle并未在BSC链上发行原生的USDC,那么来自于BSC上流通的USDC实际是原生发行链Ethereum上的锚定资产。因此,B-PTokens上的USDC锚定着BSC上的USDC供应量,那么理论上,和BUSD一样,B-PTokensUSDC余额应当覆盖掉BSCUSDC供应量。不过,事实上并非如此。

从B-PTokens钱包中的USDC余额可以分为几个关键节点,

一是18亿USDC从B-PTokens向Binance8转出前。在这个时间点前的两三个月里,B-PTokensUSDC余额略少于BSCUSDC供应量。

二是18亿USDC从B-PTokens转出后到12月6日前。自18亿USDC转出后,B-PTokens在这个时间区间内余额变为0,但是BSCUSDC仍然是流通着的。这段时间是无锚定状态?未必,实际上更可能是Binance存在其他钱包足以覆盖掉这部分在BSC上流通的USDC资产,换句话说存在还存在另外一个或多个钱包来作锚定。

三是12月6日至今,Binance8重新向B-PTokens转入足以覆盖掉BSCUSDC供应量的USDC资产,此后B-PTokensUSDC余额再度锚定BSCUSDC。

此外,虽然B-PTokens地址并不属于在11月披露的POF中作为USDC储备地址,但B-PTokens是USDT和BUSD这两大主流稳定币的储备地址之一,因此推断在Binance宣布移除USDC之前,该地址USDC的情况可能与BUSD是类似的——作为锚定资产和用户资产并存的存在。而与BUSD不一样的在于,B-PTokens地址或许只是作为其中一个锚定BSCUSDC供应量的地址,因为在该钱包USDC余额归零的很长一段时间内,BSCUSDC仍然在运行,因而很可能还存在着在某一段时间有另外一个或多个类似的持有双重身份的地址。因此,考虑到B-PTokensUSDC余额变动与BSCUSDC供应量缺乏相关性,以及后续流向机构,更可能是机构取款行为。

可能的真相

实际上目前没有任何证据表明,这笔18亿USDC的转账是挪用普通用户资产的行为,它更可能是机构用户的集体取款行为。那么机构为什么在这个时间集体做相似的事情呢?笔者认为,这很可能是在USDC下架前夕,Binance让合作机构先把其USDC提走。

在去年9月5日,Binance发布了自动将USDC转换为BUSD,并下架USDC交易对的公告。值得注意的是,对于USDC,Binance不是采取直接意义上的下架,而是将USDC转换为BUSD,这就可能出现将机构的大额USDC存款转化为BUSD所产生的抵押不足、BUSD储备不足等问题。让机构先行提走,是明智的。该则公告与8月17日相隔约小半个月,从时间上也比较合适,对于机构而言有充分的时间进行考虑和操作。另外,回看那笔时间间隙差不多的BUSD转移,这可能也是Binance再做另一手准备,以防真的有机构愿意将USDC大额转换为BUSD,并用其他冷钱包暂时代替下pegBSCBUSD的职能。或许在明晰了合作机构的态度后,又重新将其转回用作锚定。

从USDC转移路径上看,B-PTokens→Binance8→Binance14,这更可能是冷钱包到热钱包的转换过程,是Binance为应对机构大额取款USDC所做的准备。站在当前的角度来看,Binance14是属于Binance披露的USDC用户资产储备地址,并且从钱包性质和历史余额来看,该地址是热钱包不可能是兼具锚定BSCUSDC之责,并且没有Binance8所保管资产的复杂,因此仅作为用户资产储备的用途的Binance14,从其流出也是合理情况。

笔者理解福布斯把B-PTokens资产的大额转出指责为挪用是被标签定义所惯性误导,就比如Binance-PegTokens地址上的资产,有多重属性,就不完全属于用户资产;在B-PTokens地址上主要属于用户资产的是USDT和BUSD;而用户的USDC资产主要是由Binance14、15、16等共5个地址组成的等。但另一方面来说,这也要求交易所对地址标签做更好的分类和使用。

Binance-PegTokens:

0x47ac0Fb4F2D84898e4D9E7b4DaB3C24507a6D503

Binance8:0xF977814e90dA44bFA03b6295A0616a897441aceC

Binance14:0x28c6c06298d514db089934071355e5743bf21d60

具体可以根据链上数据和Binance披露的POF地址查验:

https://www.binance.com/en/blog/community/our-commitment-to-transparency-2895840147147652626

来源:@koeppelmann、@levi0214、@xcshuan、@jon_charb整理:flowie,ChainCatcher3月4?日.

作者:Moledao Moledao和OGBC联合举办的Web3系列课终于在2023年1月16日正式开始啦!第一周为基建之周,内容涵盖了区块链基础,以太坊和Layer2,Layer0,存储.

作者:Zebec 进入到2023年,Zebec生态正在向新的叙事方向发展。一方面我们看到,流支付生态Zebec在此前正式走向DAO,并上线了DAO治理投票平台ZebecNode,任何持有ZBC的.

作者:念青,ChainCatcher从去年下半年以来,zk-Rollup扩容项目开始集中发力,不断追赶进度,相关的方案和项目也开始涌现,也在获得更多的资金和关注度.

作者:TokenInsight一周之内,Coinbase第二次站出来批评美国证券交易委员会的监管决定。这家交易平台在Twitter上发表了一篇文章,解释为什么稳定币不是证券.

作者:0xCena 不确定性的加密资产安全隐患随着Web3概念的火速出圈,越来越多的用户希望通过持有加密资产的方式,成为Web3世界的“原住民”.