8月4日,知道创宇区块链安全实验室 监测到 BSC 链上的 DeFi 协议 Wault Finance 遭遇闪电贷袭击,价值跌落近半。实验室第一时间跟踪本次事件并分析。

攻击合约地址:0xaa895873a268a387e38bd841c51d2804071197a10x50AFA9383EA476BDF626d6FbA62AFd0b01C8fEa1

受害合约地址:0x6102d8a7c963f78d46a35a6218b0db4845d1612f0xa79fe386b88fbee6e492eeb76ec48517d1ec759a

1. 获取启动资金

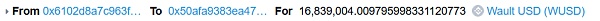

首先黑客通过闪电贷从 WUSD-USDT 池中借出 1,683 万 WUSD

当前DeFi协议中锁定资产总额约合96.5亿美元:金色财经报道,据欧科云链OKLink数据显示,截至今日11时30分,当前以太坊DeFi协议锁定资产总额约合96.5亿美元。其中锁定资产总价值前三位的分别是:Uniswap17.3亿美元、Aave13.7亿美元、Maker12.8亿美元。[2020/9/8]

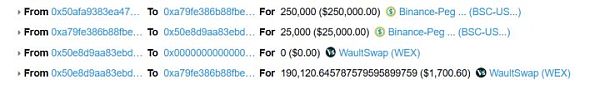

接着通过 WUSDMaster 销毁 WUSD 获得 1,503 万 USDT 和 1.065 亿 WEX

黑客再通过闪电贷从 PancakeSwap 借出 4,000 万 USDT,并将其中 2,300 万 USDT 兑换为 WEX

2. 攻击阶段

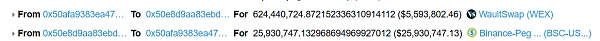

黑客向 WUSDMaster 重复的进行质押 USDT 以获得 WUSD,此过程 WUSDMaster 会自动将部分 USDT 置换为 WEX

最后将手中的 WEX 兑换为 USDT

3. 离场

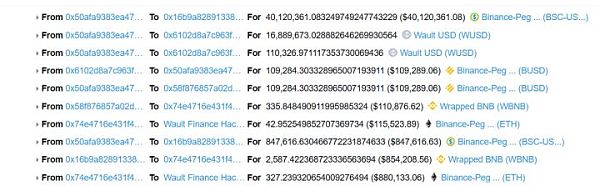

黑客归还闪电贷并将获利代币通过兑换为 ETH,再通过 AnySwap 跨链离场。

其实原理很简单,就是黑客利用闪电贷低价大量买入 WEX ,再通过向 WUSDMaster 质押 USDT 拉升 WEX 价位,最后再抛售获利。

那为什么 WUSDMaster 在接收质押时会拉升 WEX 价位?

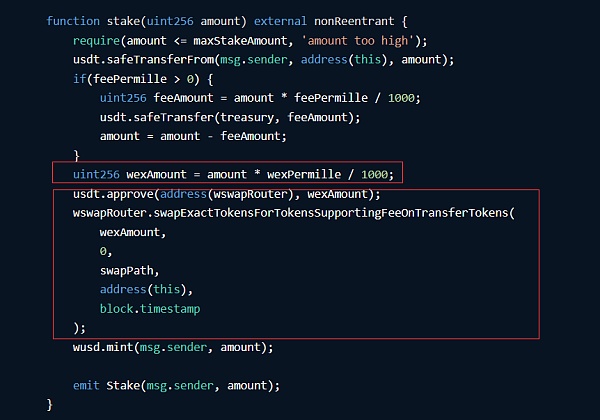

在攻击过程分析中我们可以看到,黑客质押 USDT 获取 WUSD 时,WUSDMaster 合约自动将一部分 USDT 兑换为 WEX

观察源码

很明显当大量质押交易产生时会导致交易对中的 WEX 大量下降,其价值会迅速拉升,此时黑客抛售 WEX 就能获取巨额利润。

近期,BSC 链上频频爆发攻击事件,合约安全愈发需要得到迫切重视,合约审计、风控措施、应急计划等都有必要切实落实。

加密货币的价格波动,并没有浇灭人们对DeFi的热情,虽然DeFi是去中心化世界的一朵花,但凡事都有风险,DeFi也不例外。 那么我们想要对冲DeFi的风险应该怎么办? 就最近的各项指标表明,期权不失为一个对冲工具。 下文就是从DeFi的视角来了解整体市场状况,并在此基础上提出的解决其问题的方法。文章偏浅显易懂。

8月5日,12,965,000区块。 备受关注的以太坊伦敦升级终于进入了最终倒计时。 伦敦升级主要包含5项EIP,分别是EIP-1559、EIP-3198、EIP-3529、EIP-3541 和 EIP-3554。其中,EIP-1559和EIP-3554影响较大。

对于NFT的相关应用,现在大多从经济金融的角度对其进行理解,认为其代表不可替代令牌。而不可替代是一个经济学术语,你可以用它来描述家具、歌曲文件或电脑之类的东西,这些东西不能与其他物品互换。对于NFT应用是否会被过度金融化飒姐团队始终存在忧虑,所以尝试探索NFT应用的不同侧面,从数字出版的角度重新理解NFT的相关应用。

一位名叫@quantbike的以太坊社区成员最近用他的一个Cryptopunks交换了Art Blocks Curated系列的15件作品。当时,这可以说是自苏富比去年6月的“native Digital”拍卖以来最引人注目的(公开)Art Blocks销售,因为“Punks”声称具有一定的传奇性、稀有性和价值,其他作品很少能达到这样的水平。

交易媒介=中间化 常人对于货币的理解最为常见与朴实的理解,即货币是交易的媒介。不论成为“一般等价物”或者“支付工具”,大体来说,都是这个意思。那么,最简单的货币活动就是从第一方到第二方的货币给付,或者说支付,只要双方没有疑问,就不会涉及到第三方。这种两者之间的“合意”,是最基础的货币共识所在,其意义在于排斥掉任何第三方。

最近我一直在思考 DeFi、NFT、艺术和游戏的「交叉点」。在此,我想把自己目前的想法做一个总结并发布在推特主题帖上: 我要强调的第一件事是:注意力和影响力之间的区别。很多引起高度关注的东西都没有影响力,比如最新推出的几部漫威电影;与此同时,许多具有重大影响力的事物却很少受到关注,比如一些新颖的数学证明。