DEX 中的头部平台 Uniswap V3

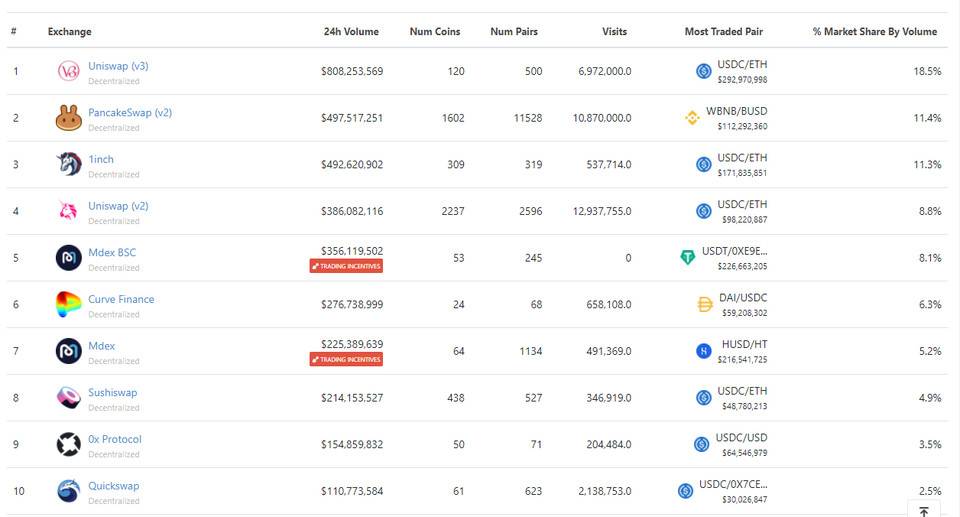

Uniswap V3 自今年 5 月份上线以来,迅速成为了 DEX 市场头部平台。根据最新的 CoinGecko 数据显示,按交易量来算,在 Dex 中 Uniswap V3 排名第一,占总交易量的 18.5%。

Uniswap V3 之所以能够迅速成长的原因,很大程度上是因为它独特的 LP 机制,它允许 LP 提供者能够自己设定流动性价格区间。这一方面提高了资金利用率,带来了比 V2 高数十倍甚至上百倍的 LP 收益,但是另一方面,这种机制也带来了无常损失的一些变化。

这篇报告我们从两个方面分析 Uniswap V3:

LP 的收益特点

LP 分布对二级市场交易的辅助

我们相信通过这样的研究,我们可以对整体市场有更好的、基于底层数据支撑的把握。

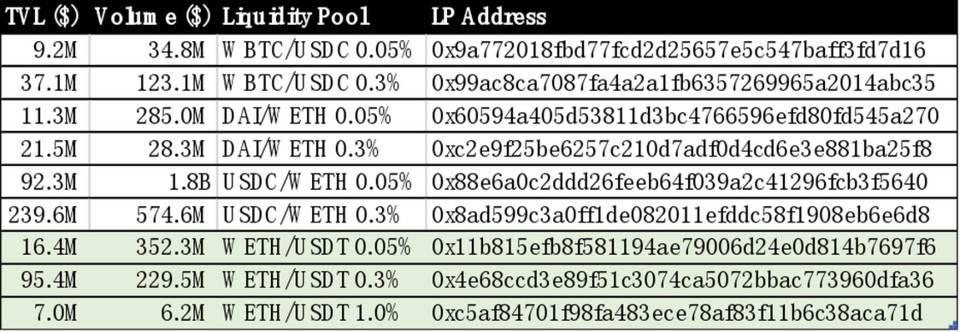

在探讨上面两个方面之前,我们认为有必要对 Uniswap V3 LP 收益机制做一些简要分析。这里我们拿 ETH 对 USDT 的 LP 池子做为例子。这个币对共有三个 LP 池子,费率分别为 0.05%、0.30% 和 1.00%。这三个池子,对于 LP 提供者来说,这三个池子相互独立。但是对于 LP 使用者(通过 Uniswap 做交易的用户)来说,他们并不可以直接选定某个 LP 池子进行交易,相同币对的所有 LP 池子会作为一个整体提供交易的流动性。

LP 的收益等于 = 该 LP 池子的费率*该 LP 池子的交易量

通过这个公式,在交易量相同的情况下,高费率的 LP 池子比低费率的 LP 池子的收益更高。这里很容易得出一个错误的结论:想要高 LP 收益,投资优先顺序为 1.00%>0.30%>0.05%。这个结论错误的原因是它忽略了交易量在不同费率 LP 池子里面的分配。通过数据研究和一系列观察,我们认为,在用户设定的 slippage 下,交易量会优先到低费率(0.05%)的池子,如果这个池子流动性不够,剩余的然后到中费率(0.30%),最后才去高费率的 1.00% 的池子。这点我们从上面的表格中也可以看出来:WETH/USDT 0.05% 的 TVL 仅约为 WETH/USDT 0.3% 的 1/6 但是它的交易量却几乎是 0.30% 费率的 1.5 倍。所以低费率的 LP 池子是会从高费率 LP 池子那里「抢」交易量的。

了解了这个机制,我们现在进入 LP 的收益特点和 LP 分布对二级市场交易的辅助的讨论。

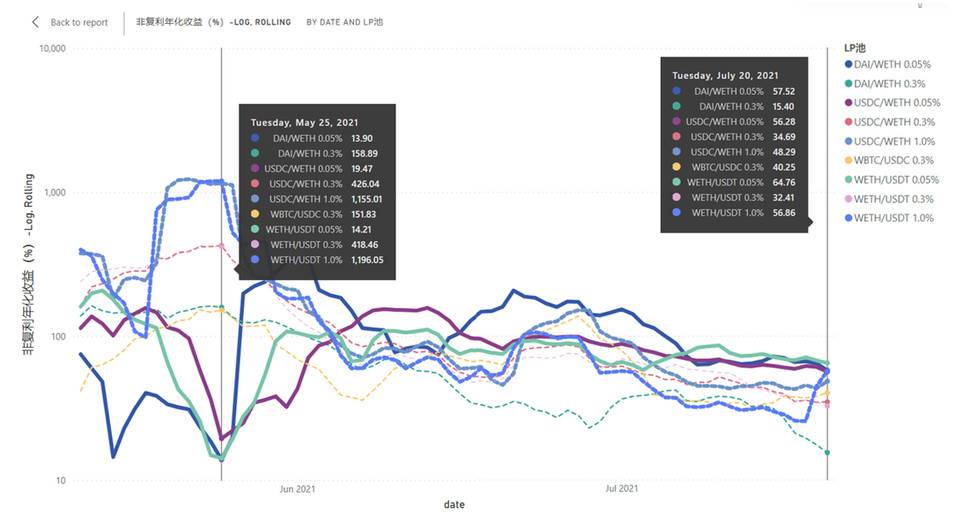

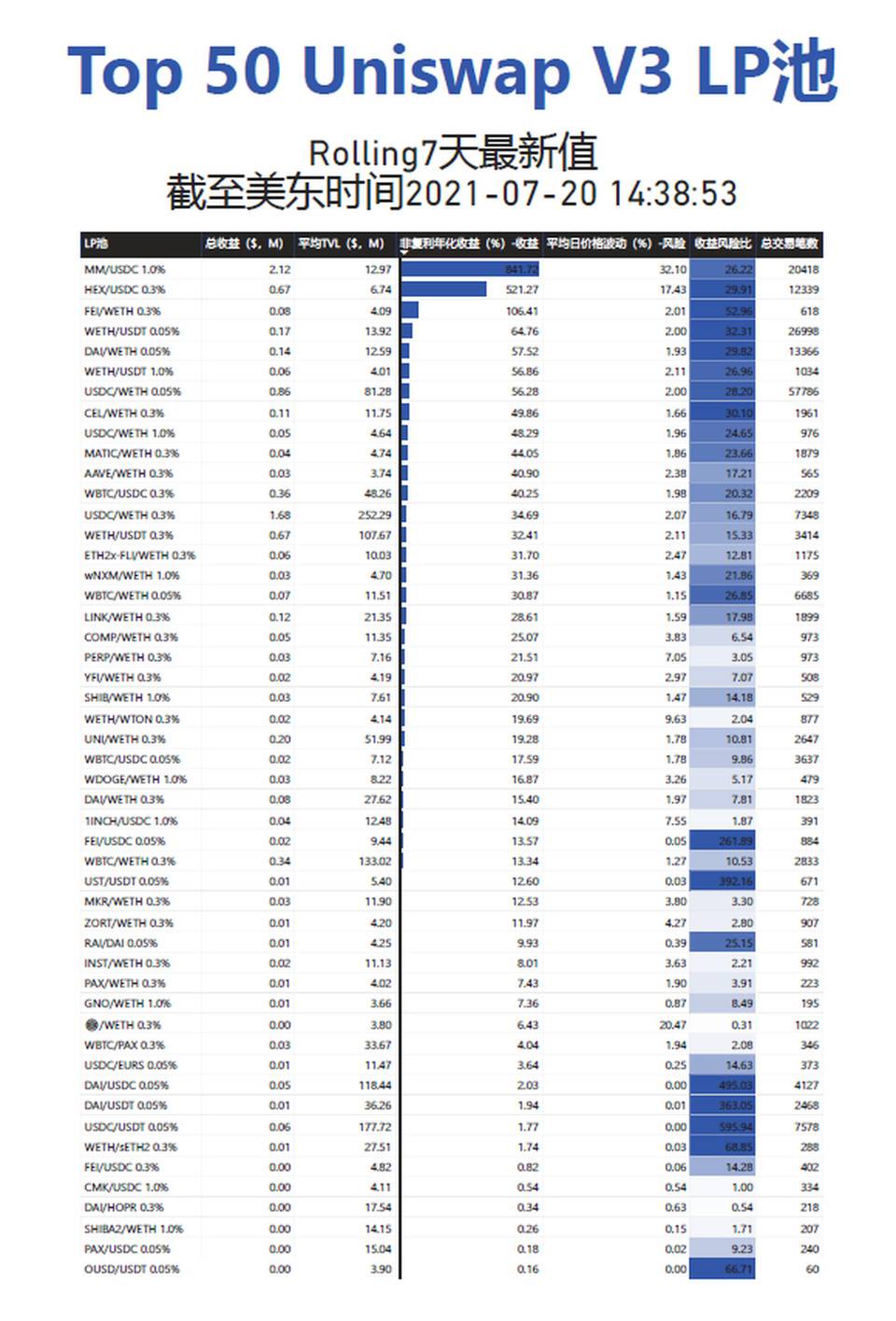

主要特点都来自于下面的 Top 50 LP Rolling 7 天收益的走势图。

从上图的实体线(0.05% ETH 对稳定币的 LP 池子)几乎一直都在虚线(0.30% ETH 对稳定币的 LP 池子)上面我们可以看出这个特点。

通过之前对 Uniswap V3 交易量分配的机制我们可以知道这样的原因:0.05% 的池子会从高费率的池子那里“抢」交易量,所以虽然费率低,但是因为多出的交易量会弥补而且提供更高的收益。这种收益差,可以看作是 LP 提供者的风险偏好不同:0.30% 的 LP 投资者倾向于更低的风险,或者风险中性,所以倾向于更高的手续费来补偿风险。

这个特点,我们可以从上图中标注的两个时间点,加粗虚线收益的上升的可以得出。这两个时间点分别对应 5 月 19 日后和 7 月 19 日后的市场下跌($1980 跌到 $1730)。

这种现象的原因同样可以通过上面的机制解释:在价格跌到一个低流动性区间时,0.05% 和 0.30% 的流动性已经不能提供所需的交易量,就会动用到 1.00% 池子里面的流动性,而且因为 1.00%(在 ETH 对稳定币的币对中)的池子一般 TVL 都较小,所以短时间之内可能会有超高的收益,例如 5 月 19 日下跌中,1.00% 的池子短时间的收益达到了年化 1000%+。

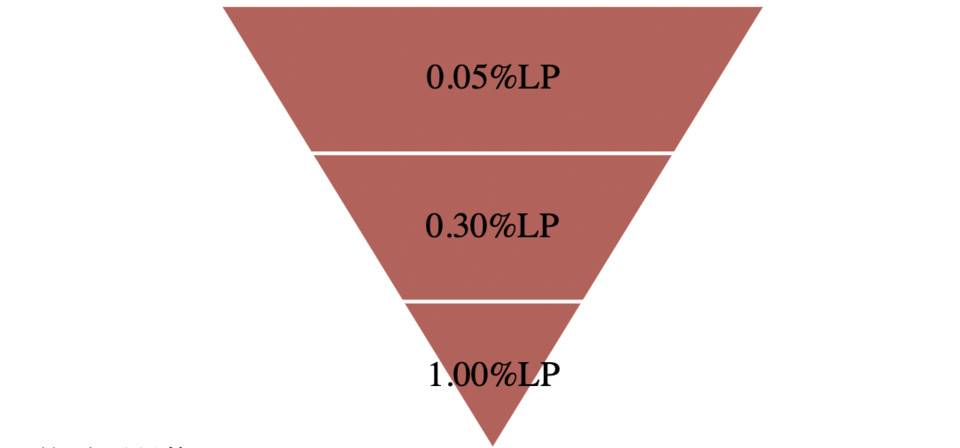

通过以上两个特点,在无对冲的情况下,一种比较好的 LP 收益的策略为:

当前价格附近:放入 0.05%,用来争取更高的交易量

当前价格稍宽的价格范围:放入 0.30%,作为 LP 的比较平稳(baseline)的收益,同时无常损失也较小

当前价格比较远的价格区间(大涨或大跌):放入 1.00%,用来博取极端市场条件下的超高收益

下面我们来讨论本研究的第二话题:LP 分布对二级市场交易的辅助。

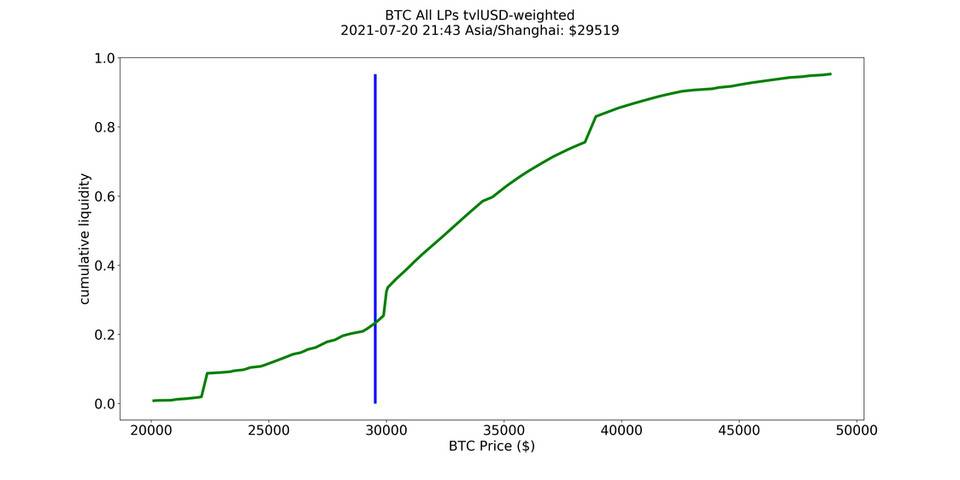

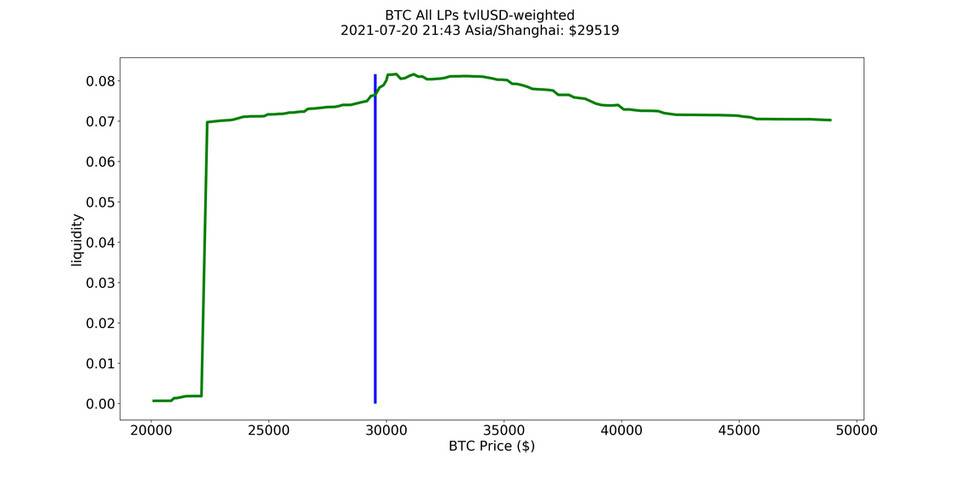

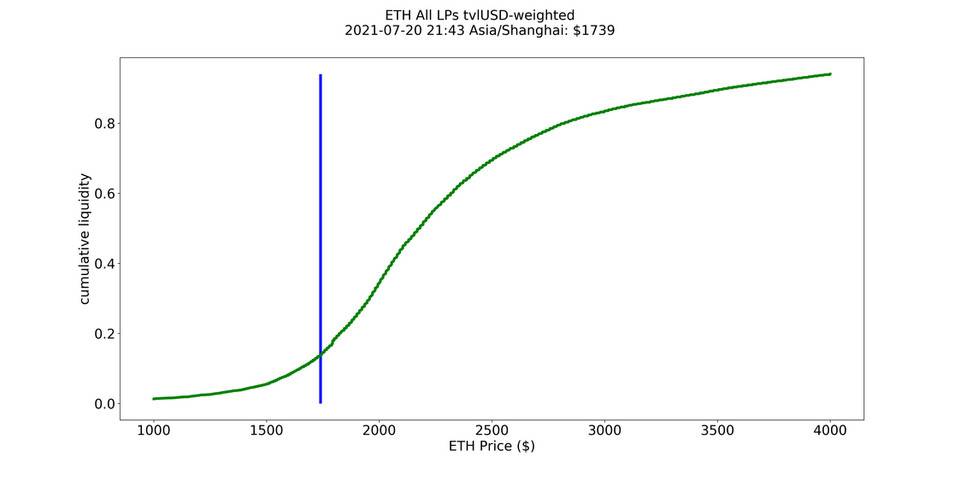

通过底层的数据抓取,我们可以汇总几个大的 BTC/ETH 对稳定币的 LP 池子,总结得出 LP 投资者对于市场 BTC 和 ETH 近期价格波动范围的判断。

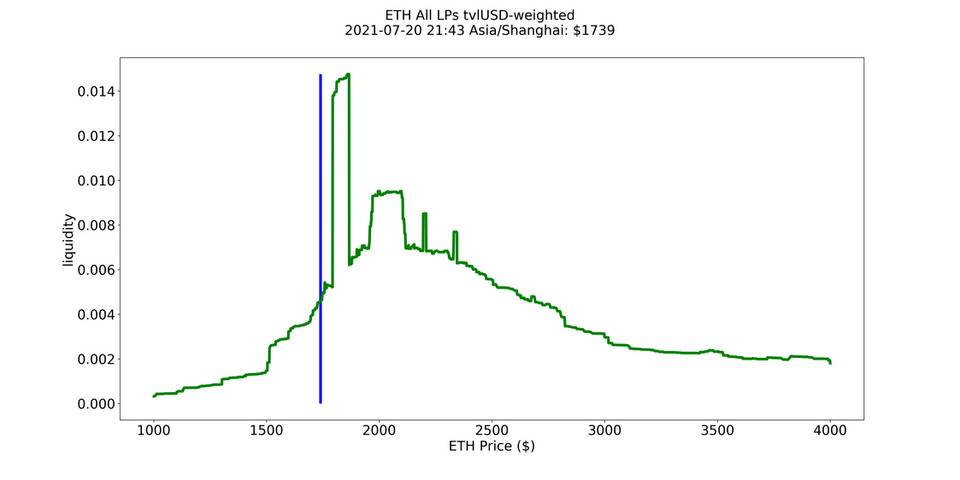

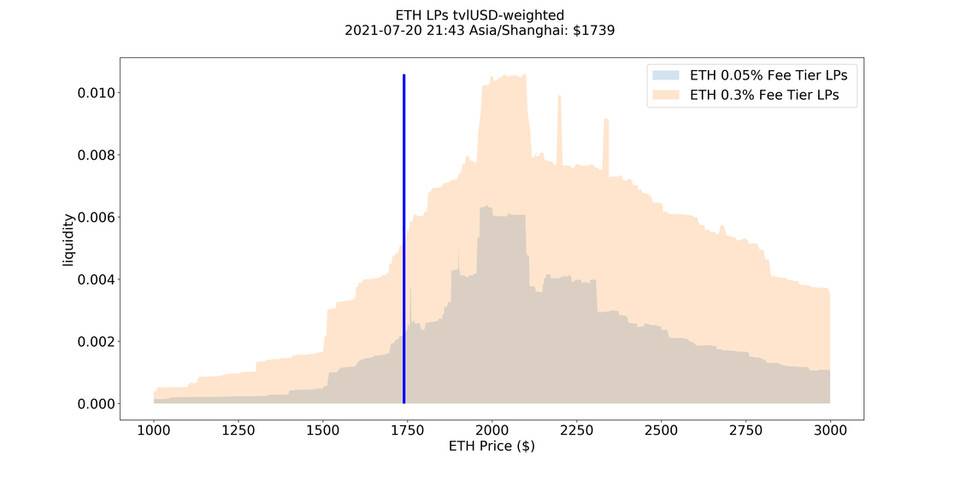

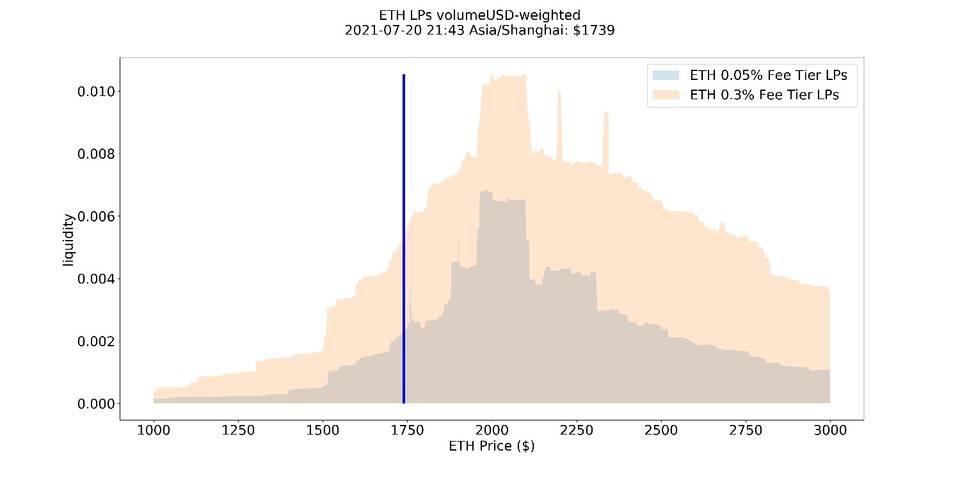

从上面的图中我们得出,目前 LP 提供者对 BTC/ETH 的价格波动范围的判断

除此之外我们也可以看出目前 0.05% 费率和 0.30% 费率的 ETH 对稳定币的 LP 池子资金分布基本相同。但是 1.00% 的池子资金却比较集中,主要在 $1790-$1850。

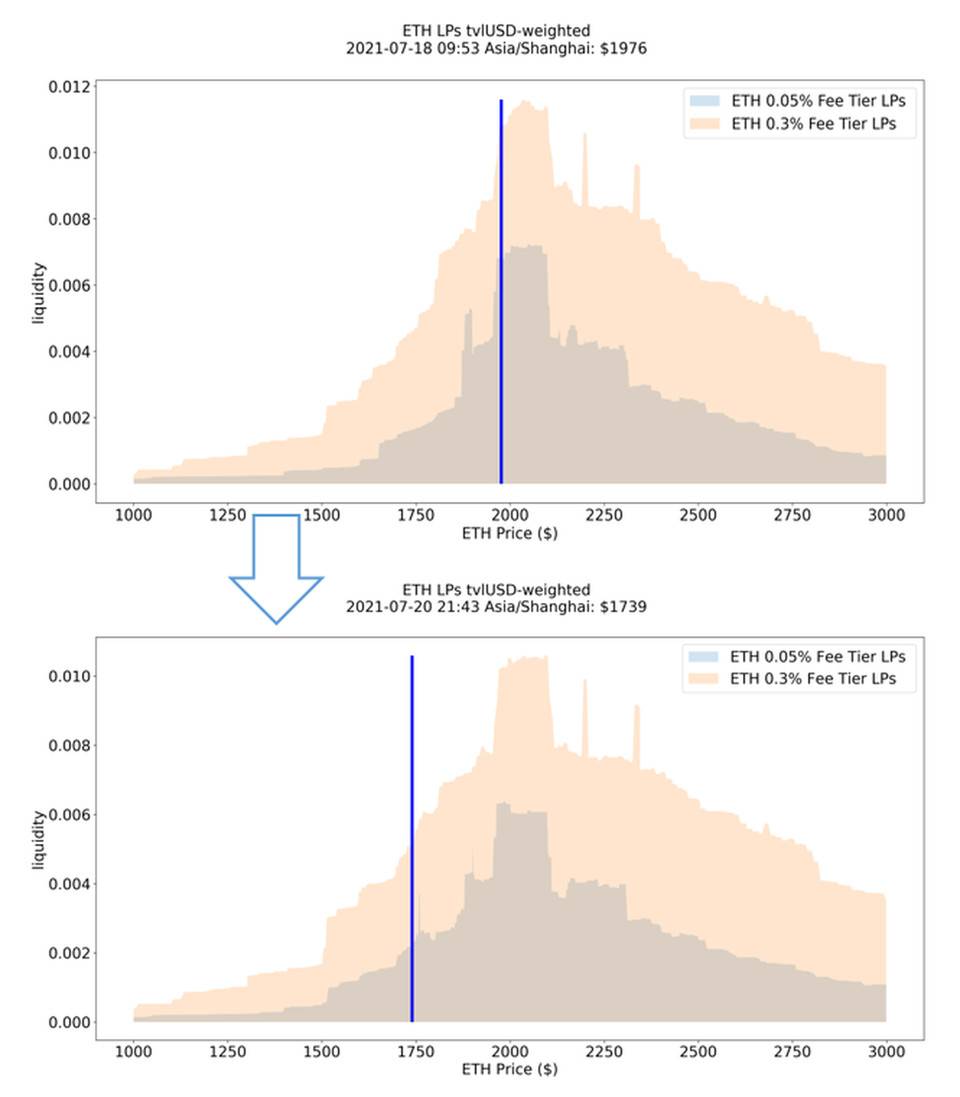

同时,通过这两天市场下跌前后的比较,我们还可以得出:LP 提供者调仓其实并没有十分迅速,很多仓位目前是在承受比较大的无常损失,这点我们可以从以下图中两个时间点的比较可以得出。

上图为 07 月 18 日,市场价格为 $1976,下图为 7 月 20 日,市场价格为 $1739。虽然 ETH 价格下跌了很多,但是还是有很多的流动性集中在 $1950-$2100 这个区间。这些 LP 提供者是在承受着比较大的无常损失(假设他们并没有对仓位进行对冲),如果他们决定进行调仓,那么对市场是有额外的卖压。

通过以上分析,我们可以看出市场投资者对于价格波动范围的预期,这对二级市场交易会有大的帮助。

在市场流动性充足的情况下,目前 0.05% 费率比 0.30% 费率的 LP 收益更高

在市场流动性缺失的情况下,1.00% 费率会产生比较高的收益

目前的流动性集中在 $1950-$2100 这个区间

附最新 Uniswap V3 Top 50 LP Rolling 7 天收益

热度最高的Dex龙头项目Uniswap V3上线已有2个多月,尽管V3版本的诞生并没有达到大家普遍预期“惊艳”的程度,甚至争议还不少,但从成交量来看,V3的表现获得了市场资金的普遍认可。 从5月初上线以来,Uniswap V3的交易量很快就超越了经典版的V2,成为以太链上难以撼动的Dex龙头。

用户在以太坊区块链中发现的主要用例之一就是无需中介即可在加密资产之间进行兑换的能力。 去中心化交易所或 DEX 是用于此活动的平台。 它们可以概括为一类应用程序,允许您使用其池中可用的流动性将 ETH 或任何代币交换为其他代币。 DEX代表了以太坊上最广泛的gas消耗应用。

前面分别是几个机构的演讲,最后是四个人的聊天。尽可能记录了全过程,但是肯定有一些遗漏甚至错误的地方,还请见谅。有兴趣的推荐观看原视频。

本文内容来自Bankless,由The Reading Ape整理。 亚洲最大的专注于DeFi的基金DeFiance Capital的创始人Arthur Cheong(Arthur0x),在Bankless播客中分享了他如何在短短3年内将6位数的投资组合变成9位数的秘密。他解释了他在协议中所关注的基本要素,以及他究竟用哪些指标来进行估值。

1.金色观察 | 去中心化社交媒体发展正酣 社交媒体的去中心化正成为一项长期的发展趋势。过去20年,随着互联网的进步,中心化的社交媒体迅速发展,为用户带来了便捷快速的服务。但随之而来的是隐私侵犯、内容控制等问题频发。新的私人社交平台的建立成为需求,而目前主要的社交媒体平台也将去中心化社交媒体的建立视为下一市场。

比特币是加密货币网络中第一个成熟的代表产品,也是因为比特币网络的出现,才后继发展出以太坊等世界计算机雏形。 不过后续公链为了性能需求,做了过多更改和添加,其中最重要的是把公链的共识彻底更改为PoS,尽管以太坊还没有彻底改变,但也已经提上日程。 我们不禁需要思考,能不能不修改PoW共识,而达到其性能呢?我们就以本文讨论一下,PoW共识该如何进化。