稳定币市场波澜壮阔,算法稳定币进入人们视线。

稳定币,链接显示资产与加密资产的桥梁

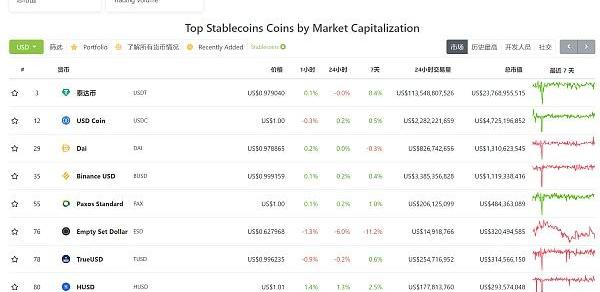

作为加密领域中的重要组成部分,稳定币的市值已经突破330亿美元。跟比特币,以太坊等头部数字资产同样重要。

??

稳定币目前市场上出现三种实现模式:

法定货币抵押的稳定币(例如USDT

加密货币抵押的稳定币

利用算法调节币价的稳定币

法定货币抵押的稳定币

这种法币储备抵押模式下,用户持有稳定币实际上是稳定币发行公司的的借据,中心化的发行公司将自身的资产进行抵押以发行稳定币,每个稳定币都对应其存在与银行的等值资产,确保用户所持有的稳定币可以按照比例兑换成法币。

周小川谈比特币:要搞清楚对实体经济的好处是什么:中国人民银行前行长周小川表示,不管数字货币还是数字资产,都要为实体服务。“我们经历过2008年的全球金融危机,发现金融脱离了实体,比如影子银行、衍生品这些纯粹变成了金融机构之间的投机交易,和实体没有联系了,就容易出问题,以至当是一些国际大行的领导、交易员们看不懂,很难做好内部控制。“

周小川表示,要区分数字货币和数字资产,对于比特币这类数字资产,并非现在要下结论,但是”要提醒,要小心“,在中国,金融创新的东西都要说清楚它对实体经济的好处”。[2021/4/19 20:34:00]

通过法定货币抵押的稳定币,诸如USDT等,用户实现了法币—USDT—加密资产的双向互通。

这种模式的优点显而易见,流程可观,有资产作为抵押,技术实现简单。当然缺点也显而易见,稳定币的发行公司是中心化私人公司,无法证明是否进行了足额抵押以及存在中心化公司倒闭、跑路等风险。一旦出现信任度缺失,会存在暴雷暴跌等情况。

Compound总法律顾问:除非很清楚自己在做什么,否则不要在DeFi上投资:Compound总法律顾问Jake Chervinsky发推称:“尽管我对DeFi实验很着迷,即使是很混乱的那种项目,但我根本不想鼓励投机。大多数人应该坚持BTC和ETH,这样做的风险已经够大了。除非你真的知道你在做什么,否则不要在DeFi(代币或协议)上投资。”[2020/8/16]

数字资产抵押模式稳定币

如果说上述第一代法定货币抵押的稳定币是法币和加密货币的重要桥梁。那么第二代数字资产抵押模式稳定币的出现则开启了去中心化稳定币的发展之路。

数字资产抵押模式稳定币的模式是,在区块链智能合约上抵押数字资产,从而发行锚定法币价格的数字货币。这种模式下,抵押物本身是BTC、ETH等主流数字货币。因为抵押物本身是去中心化的,而且可以通过智能合约保证执行,因此消除了法币抵押模式的信任风险。

动态 | 印度版“谁想成为百万富翁”节目提及Libra 主持人向观众解释什么是加密货币:印度最受欢迎的真人秀节目Kaun Banega Crorepati(KBC)根据节目“谁想成为百万富翁(Who Wants to Be a Millionaire)”改编而成。节目中一名参赛者被问到一个关于Facebook的Libra加密货币的问题,节目主持人Amitabh Bachchan继续向数百万观众解释什么是加密货币。 Wazirx交易所首席执行官Nischal Shetty在节目发布后发推称,“由于这个原因,数百万印度人现在知道加密货币。”(Bitcoin.com)[2019/9/10]

主要优势是体现了区块链去中心化的思想,抵押物锁在智能合约中,公开透明,无法被挪用和冻结,也没有人和机构可以控制稳定币的发行。

但是缺点也有,由于抵押物加密货币的价格波动性巨大,容易出现“资不抵债”的情况,即所谓的“爆仓”清算等。?而发生清算导致价格继续下跌,而价格下跌进一步导致更多的清算,由此产生连锁效应。比如2020年3.12黑天鹅事件之后,发生的一系列清算情况。后续为应对市场风险,MakerDAO引入了一些中心化资产作为抵押品,如USDC、wBTC等,为了稳定性,MakerDAO在去中心化方面做出了一定的权衡。

无抵押算法模式

随着上述第一代和第二代稳定币逐步获得广泛的采用,追求加密领域原生铸币的愿景不断发展,无抵押/算法式的稳定币出现。

无抵押算法模式的稳定币,与前两者的抵押模式不同,前两者使用了中心化和去中心化的资产做抵押,而无抵押算法模式是算法央行的模式,中心思想是通过算法自动调节市场的代币的供求关系,进而将代币的价格稳定在和法币的固定比例上。

那么算法自动调节又是如何实现的呢?简单来说:无抵押/算法式稳定币可以称铸币权模式稳定币,这种模式,顾名思义,真正实现了加密领域原生代币,与现实世界存在的是类比关系。功能上来讲,它们的货币政策类似于中央银行的货币管理方式。现实中,央行可以通过调整利率、债券的回购与逆回购、调节外汇储备等方式来保持购买力的相对稳定,而在算法稳定币中,所谓的算法调节就是算法银行也可以通过出售、回购股份、调节挖矿奖励来保证稳定币的价格相对稳定。

算法稳定币运行机制

算法稳定币的鼻祖当属AMPL,也是第一代算法稳定币。在AMPL爆火之后有大量的仿盘,在其基础上修改了锚定对象,调整周期或者进行了其他微创新。诸如,RMPL、XMPL、TMPL、REBASE、xBTC、sBTC等。

之后,又出现了ESD、BasisCash等二代算法稳定币。它们参考了之前富有盛名的Basecoin的设计,并结合了流动性挖矿和弹性稳定币的经验,从而设计出新的稳定币机制。

Basis模式

Basis协议有三种代币,稳定币BAC、BAB、BAS,分别对应美元,债券,股票。

BAS和BAB的主要作用是将BAC的价格拉回到1美元。如果跟ESD协议对比,BAS相当于ESD协议中的“质押中的ESD”,可以获得新增发的稳定币奖励;BAB则相当于ESD协议中的“Coupon”,有机会获得溢价收益。

具体三种代币如何实现稳定的呢?

BasisCash的运作方式模拟的是中央银行的公开市场操作:当市场上流动性过多时,通过卖出债券来回收货币;当市场上流动性不足时,通过买入债券来注入货币,以此调节货币供应量。

当BAC价格低于1美元时,这意味着市场上的货币供应量过多,因此通过算法向用户出售BAB,以此减少市场流动性;

当BAC价格高于1美元时,这意味着市场上的货币供应量不足,因此通过算法向用户回购BAB,以向市场注入流动性;当然,如果回购BAB依然无法解决货币供应量不足的问题,就会直接增发稳定币,增发的部分会作为分红分配给BAS的持有者。

目前算法稳定币面临的困境

目前市场上出了个很多无抵押算法稳定币项目,但是因为各种原因导致稳定币的价格并不稳定。

稳定币的最终含义是要让笔价稳定,只有稳定币的币价稳定,波动性小,它才具有共识的基础和发展的意义。那么市场上现在这么多算法稳定币,都有什么样的机制能最大可能的保证算法稳定币的币价呢?

目前在BASIS(BAC)基础上升级的算法稳定币项目

1.Onscash项目

第一个变化是项目基于原有bac的基础,在Bond中添加了通过ONB-ONCLP获取ONB的途径,这样解决了其他项目中??B在??C的价格没有到达预期要求的情况下,无法变现的囧金。

第二个变化是在Boardroom中增加了ONS-DAILP赚取ONS的途径,这样ONS-DAILP不仅可以赚取ONC,还可以赚取ONS,增加了流动池的基数。

只是目前ONC稳定币的价格还是10USDT以上,这样到底能维持多久,不好判断,毕竟稳定币的价格既然锚定是1美元,那么它的信任基础,最终还是要让价格回归1美元,过高的价格不是长久之计。

2.UnitstableCash项目

这是一个即将上线的算法稳定币项目,核心是防波动算法稳定币。它给出的稳定方式是:单币池开始几天后,在流动池挖矿前官方添加比较大金额的流动性,这样增加了稳定币的深度,防止大资金把币价短期提升到非常高。。同时官方添加的流动性可以参与到后期挖矿,这时候产生的收益中绝大部分用于调节稳定币的币价,也就是让稳定币稳定下来,另外一部分用于社群的奖励和推广。中后期通过升级调节机制来不断升级项目。

这样调节,是在经济模型和机制模型上双重调节。但是项目目前还没有上线,用户可以拭目以待。

总的来看,算法稳定币是具有创新性的机制。但是初期还需要很大努力让稳定币真正稳定下来。这个赛道上,谁能让算法稳定币真正的稳定下来,才能有资格成为对标USDT,DAI等老牌稳定币的竞争对手。

来源:金色财经

标签:稳定币BASBABBAC稳定币有哪几种类型Compound Basic Attention TokenBaby Floki PupBACKSTABDOGE

BTC行情分析解盘走势看点: 微博财经对若干区块链及币圈微博账号禁言及注销:1月15日,微博财经官方发文称表示,为了落实企业主体责任.

1.10以太坊行情分析 昨日以太收阳,在连续6天的收阳之后,前天未能延续收阴,转而昨天继续收阳,总体来看大方向还是多头的趋势,所以作为一个坚定的多头信仰的信徒,我一直看涨.

简单来说,矿工费就是支付给矿工的手续费,当你在以太坊区块链上进行转账时,矿工要把你的交易打包并放上区块链,才能使交易完成,在这过程中会消耗区块链的运算资源,所以要支付费用.

一、IPFS是什么 IPFS是一个点对点的分布式文件系统协议,也被称为“星际文件系统”。在这个协议中,IPFS把文件在系统中如何存储、索引和传输都定义好,也就是将上传好的文件转换成专门的数据格式.

BTC行情分析 短周期小时图看,布林带呈开口姿态,行情回踩35200位置后,价格走出3000多点的强势反弹,目走势重回布林带轨道之内,上方压制在39000位置.

在昨天的文章中,我写到DeFi作为一个整体崛起的领域其增值空间有可能超过以太坊。因此,从这个角度看,我们如果抓住现在已经在DeFi领域崛起的龙头项目,并长期关注它们,确保它们的基本面不发生明显恶.