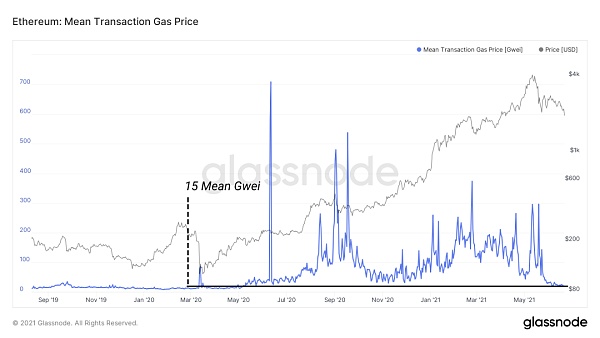

随着DeFi主链上的活动陷入停滞状态,以太坊和DeFi的Token价格继续呈现疲软状态。Gas价格已经达到了自2020年DeFi夏季开始以来的最低点。随着EIP-1559敲响以太坊的大门,Token会随着使用量的增加而减少,这使得许多人重新考虑ETH通缩的程度。

在看跌情绪中,由于DeFi核心参与者寻求稳定币的最高收益率,积累治理Token并继续持有现货ETH,因此链上的流动性仍然很强。ETH的长期持有者似乎仍然意志坚定。此外,随着数十个VC资助的项目走到了3到12个月的开发周期的终点,更多的产品正在进入市场。

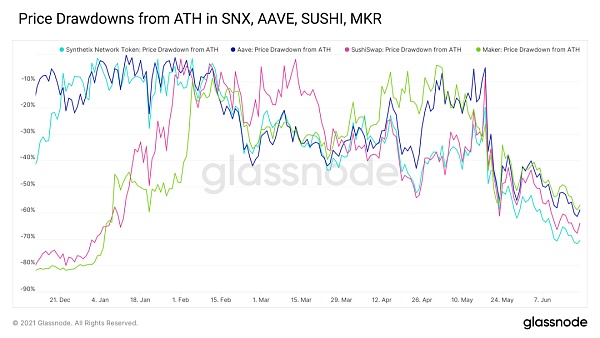

由于参与者在横盘期间大部分都处于空闲状态,因此过去指数级增长的活动现在停滞不前。我们可以在价格波动期间看到短暂的活动爆发,但是随着价格的稳定,它会迅速放缓。大多数主流治理Token的价格下跌继续加深。

自 2020 年以来,Gas价格已经恢复到DeFi夏季早期的水平,以至于愿意耐心等待的交易员甚至可以在非工作时间支付个位数的Gwei gas费。

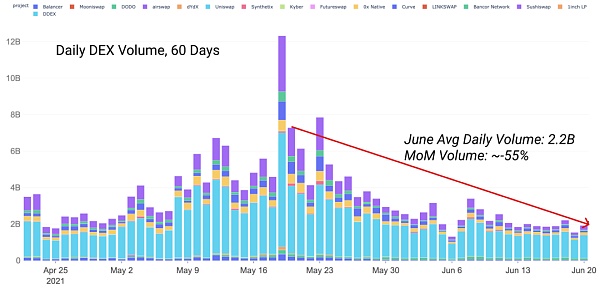

在整个2021年的牛市中,DEX交易量主导了gas的消耗量。尽管整个DEX的交易量下降,Uniswap仍然是区块空间消耗量的桂冠。尽管交易量下降,但DEX月交易量仍然同比增长5600%以上。日交易量已经稳定在20亿美元的水平上,在价格波动剧烈时会明显飙升,其余时间则保持平稳。

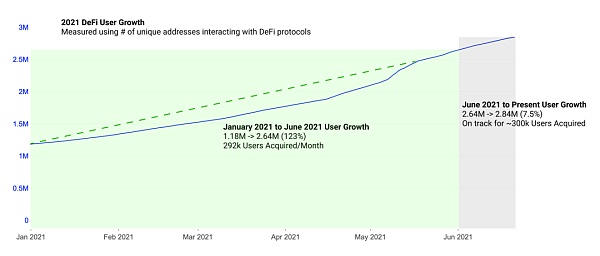

用户增长(地址增长)保持相对稳定,从4月份的18%到5月份25%,环比增长略有放缓。6月份,用户增长有望达到约12%。高用户增长对持有者来说可能是一个看涨的指标,因为它是采用的关键指标,也是识别是否存在边际Token买家的关键指标。虽然总用户数的增长仍然强劲,但增长的百分比曲线正在趋于平缓。

智能元宇宙项目Alethea AI的Discord被黑客攻击:3月29日消息,智能元宇宙项目Alethea AI发推称其Discord被黑客攻击,目前正在评估情况。[2022/3/29 14:25:30]

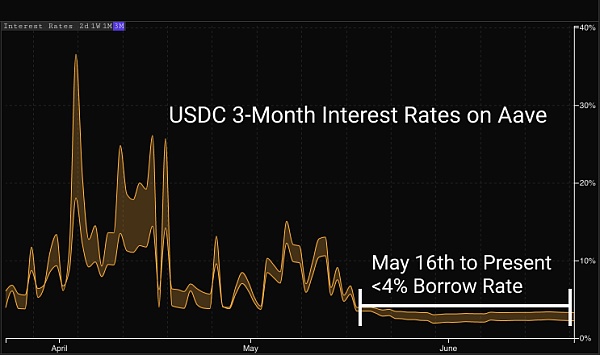

随着对链上杠杆的需求放缓,主流借贷市场的收益率已经开始下降。在收益率下降的过程中,低波动性利率出现。这些低利率并不全是坏事,它让稳定币的矿工和卖空者都能获得廉价的借贷资金,这在牛市期间几乎是闻所未闻的。只要流动性保持强劲且借贷需求减少,借贷市场的收益率将继续保持低位。

这反映了此前在《发展至今,DeFi 现状如何?》的分析中探讨的利用率和收益率之间的关系。

数据来自Parsec Finance

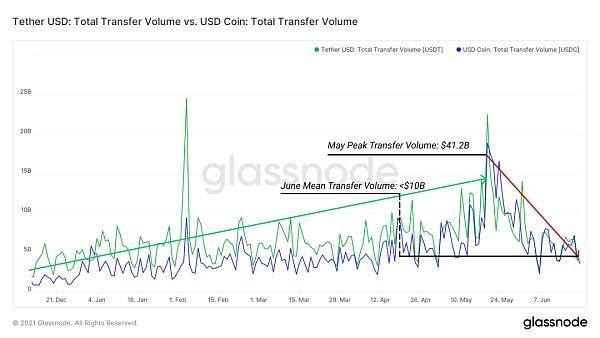

稳定币转账已经结束了长期需求和交易量增长的阶段。USDT转账历来都是以太坊gas消耗量排名前十的活动,因为各种大大小小的持币者都普遍使用USDT在交易所之间转移资产,且不用承担价格波动风险。

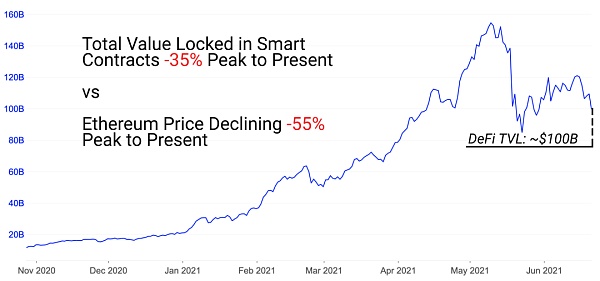

许多人预测,如果熊市到来,流动性将大范围枯竭,无风险收益率将收紧。到目前为止,由于价格已经超过了总流动性,因此流动性在调整期间仍然保持强劲。

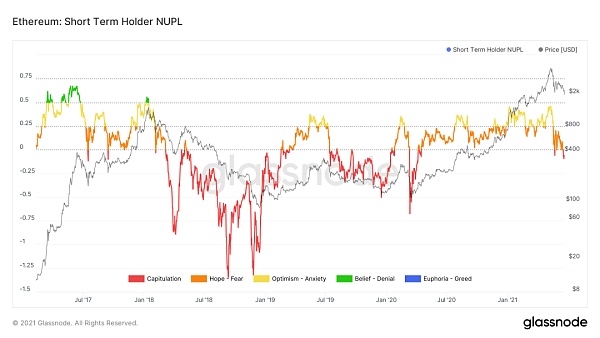

随着未实现的净损益指标进入投降区,短期ETH持有者(在<155天内不动所持有的Token)目前正看着他们未实现的收益蒸发。这展示了最近购买ETH的持有者如何看着账面收益变成账面损失。在未实现的收益几乎达到市值的46%之后,短期持有者现在持有的账面损失总额为市值的-25%。

鉴于这种STH-NUPL(短期持有者未实现的净损益)下降的幅度,我们可以得出结论,在从2200美元涨到ATH过程中所购买的大量ETH,现在都在水下(亏损状态)。风险之处在于,这些投资者可能会在价格回升到他们的成本价(STH-NUPL=0)时进行清算。反之,如果(看涨)信念仍然很强,那么无论接下来发生什么波动,它们都可能继续持有,保持不变。

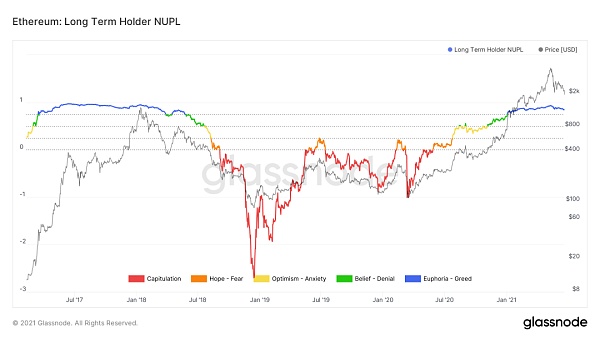

长期持有者(大于155天不动所持有的Token)仍然保持盈利,持有相当于市值80%左右的账面收益。LTH-NUPL保持平稳,因为大多数长期持有者仍然盈利,但如果市场继续下跌,他们将看到未实现的收益下降。请注意2018年1月的反弹,随后是最终的走低,因为持有者会看着他们的账面收益消失而感到疲惫。

目前,长期持有者仍然盈利,这凸显2020/2021年ETH的上涨走势对ETH持有者来说印象多么深刻。如果市场出现下跌趋势,这些持有者的信念将受到考验。

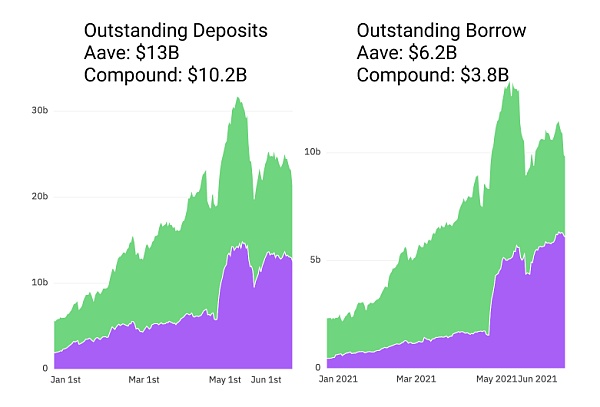

与以前价格走低的时期不同,这些长期持有者中的许多人,现在可以在DeFi中部署他们的资产。ETH被广泛存入Aave和Compound等借贷协议中,目前它在Aave和Compound的未偿还贷款中超过40亿美元。

这些协议允许他们用存入的ETH借入稳定币,然后用稳定币来获得有吸引力的风险规避收益或进行Token投机。持有者可以积累治理Token,增加他们的稳定币余额,或大举买入,同时保持他们作为长期贷款人对ETH的敞口。Aave和Compound的存款和借款仍然强劲。

数据来自Dune Analytics

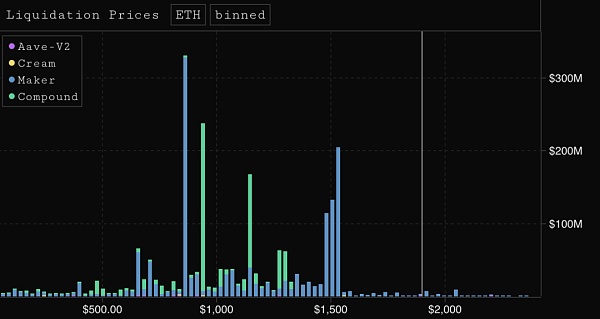

随着我们进入进一步的波动,看看大型借款人的清算水平在哪里是很有趣的一件事。其中许多是自动头寸,当健康因素达到危险水平时就会关闭。随着价格达到清算水平,借款人的菜单上会出现额外的抵押品、平仓或容忍清算。例如,下图是ETH贷款人清算水平的视图,图中按清算价格水平进行划分;请注意1500美元的大型Maker头寸和1000美元的大型Compound头寸。

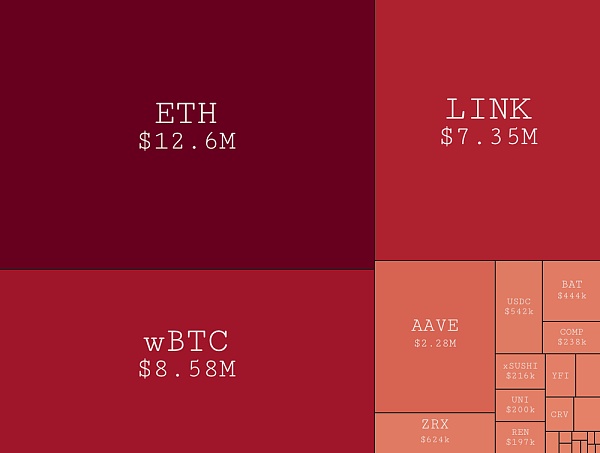

看看哪些资产以最高的速度清算也很有意思,以最近一周的LINK清算为例。

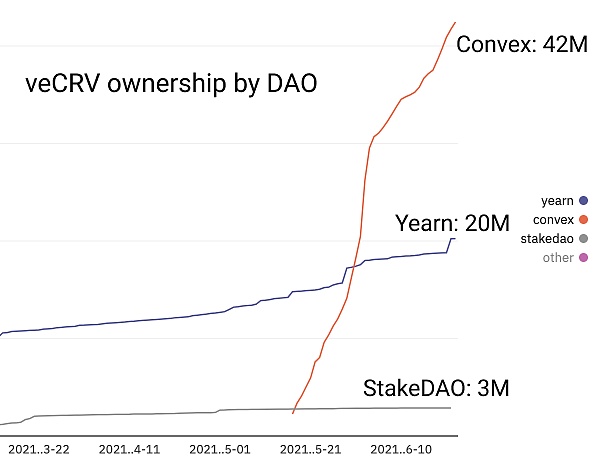

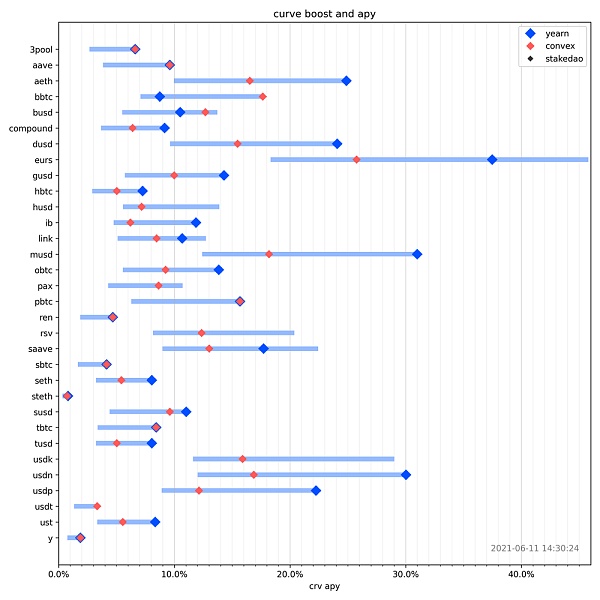

在经济低迷时期,稳定币矿工的获利情况依然健康。在Curve Finance 生态系统中,随着Yearn、Convex Finance和Stake DAO 争夺存款主导地位,竞争开始了。Curve协议拥有的veCRV让我们了解每个协议购买和锁定的Token数量,以提高其用户奖励。

三个协议的收益率都保持强劲,每个协议都提供了具有卓越回报的资金池。Convex已经在许多稳定币池中处于领先地位,Yearn仍然在其他资金池中保持领先。StakeDAO目前仅在欧元上占据领先地位,为领先的欧元稳定币提供最高的收益率。10-30%以上的稳定币收益率在三个平台上都能找到。

由于大多数治理Token的ATH跌幅都超过60%,整个DeFi领域的新活动和现有活动的增长都受到了打击,许多参与者进入一种避险心态。虽然链上活动不再按月环比增加,但年度同比增长仍然巨大。

DeFi参与者现在寻求着风险规避的收益耕作机会和更高质量的资产,以最佳的方式度过下行波动期。整个生态系统的流动性大多保持健康,长期持有ETH的人仍然意志坚定,他们的许多Token都还放着不动。

标签:比特币TOKEN稳定币BTC比特币价格今日行情走势K线图XDEFI Governance TokenEUZ稳定币最新消息BTCRED币

扩容是加密世界一个长盛不衰的话题,以太坊也不例外。每当以太坊生态火爆的时候,手续费高昂的问题往往伴随而来,以至于用户怨声载道,苦不堪言。包括状态通道、侧链、Plasma 在内的各种技术方案纷纷提出并引发激烈讨论,但它们又因为各自的问题无法得到社区的大规模采用。

在过去的一年里,我们见证了数百万美元的NFT销售额、狗狗币的戏剧性崛起、加密货币价格的不确定性、黑客利用勒索软件赚取比特币,以及政府日益担忧比特币挖矿对环境产生的影响。在这些新闻的背后,一场更大的变革正在发生,加密货币以及其背后的区块链技术正在发展成为一种强大的、去中心化的替代货币体系。 与社会和经济的许多方面一样,疫情加速了加密货币的普及和发展。

注:原文作者是glassnode数据分析师CHECKMATE。 上周比特币市场价小幅走高,但总体仍在32775美元-36460美元的价格区间内波动。 与此同时,比特币协议经历了历史上最大的难度调整,难度下调幅度达到了27.94%,而协议也显示出了非凡的抵抗能力,过去一周,比特币网络继续出块,交易也正常结算。

头条 ▌人民银行行长易纲:全球稳定币需遵守相关的法律和监管要求 人民银行行长易纲线上出席二十国集团财长和央行行长会议,会议表示将在维护金融稳定的同时推动金融部门支持经济复苏。各方肯定了全球金融体系在疫情冲击下的表现,同意应在流动性缓冲、顺周期性等问题上完善政策框架,并继续提高非银行金融中介抵御风险的能力。

(图)DeFi板块全线反弹 BTC在3万上方震荡已有相当一段时间了,近期市场的低落情绪肉眼可见。但是,市场正在出现积极变化——以AAVE、COMP、SNX、UNI、SUSHI为代表的DeFi板块继续强势反弹。 为什么DeFi板块能够硬气起来?机构产品的推出或许是一个关键的催化剂。

近日,DeFi资产板块集体上扬,尤属合成资产板块龙头Synthetix(SNX)涨幅最高,近7天涨幅高达52.3%,现报价为11.4美元。 合成资产可以简单理解为现实金融资产的链上映射,锚定法定货币的稳定币,本质上也算一种合成资产。