回顾2020年,关于加密货币与主要资产类别的关系有许多说法。本文概述了从年初开始主要加密货币和传统资产类别的市场相关性和波动率,以便更好地了解市场走势和风险管理。

在金融领域,风险通常由波动率来衡量,它表明价格变动的幅度。风险越大,波动性越大,赢或输大额资金的几率也越大。在现代金融领域,投资者应该因无法分散的风险而得到补偿:承担的风险越大,应该获得的收益越大。然而,在危机时期,这种关系往往会发生逆转,投资者可能会面临巨大的风险,却缺乏相应的回报。

除了单一资产本身的波动性之外,风险难题的另一个基石是资产之间的相互变动,或者换句话说,它们之间的相关系数。在不涉及随机矩阵和其他神秘的数学概念的情况下,这些相关性的估计确实带来了挑战,而在这个波动性高且非固定的时代,这些挑战变得更加严峻。

BitKeep:7.2.9 APK相关版本用户需尽快转移资金:12月26日消息,Web3 多链钱包 BitKeep 发布公告称:因 7.2.9 APK 版本被黑客劫持,请 APP 为以下版本号的用户尽快转移资金:7.2.9 com.bitkeep.w4、7.2.9 com.bitkeep.wallet5、7.2.9 io.bitkeep.wallet、7.2.9 com.bitkeep.app、7.2.9 com.bitkeep.w5。此外,BitKeep Chrome 插件钱包目前安全。[2022/12/26 22:08:04]

因此,估计加密货币和其他资产类别之间的波动性和相关性经常导致混乱和对立的解释。存在多种方法,都有优点和局限性,但解释起来仍然很困难。正如CoinDesk研究主管NoelleAcheson在9月1日准确描述的那样:

九城全资子公司NBTC Limited与链游平台DPK正式签署投资协议:据官方消息,近日纳斯达克上市公司第九城市(Nasdaq: NCTY)旗下的全资子公司NBTC Limited与区块链游戏平台项目 dontplaywithkitty.io(简称 DPK)正式签署投资协议。

在2021年第九城市就从传统游戏企业转型,进军区块链领域。8 月 30日由旗下设于新加坡的全资子公司NFTSTAR Singapore Pte. Ltd. 推出NFT交易及社区平台 NFTSTAR。9月23日还与Polygon和Protocol Labs,三方达成生态合作,持续推进NFT和GameFi。

Dontplaywithkitty.io是一个新兴的去中心化区块链游戏平台。据官方消息,第一款Pet Garden将在近期内上线,平台的NFT能繁殖、质押、play to earn等,具有各种GameFi玩法。[2021/10/20 20:43:31]

你知道吗,看起来BTC与TSLA的相关性在增加!BTC现在与TSLA的相关性比与标普500指数的相关性更高。这一定意味着,比特币现在被视为科技股。不等等,它被看做是市场炒作的代表。不,等等,我的意思是它被看作是一个月球。短期相关性可以讲述一个很好的故事,但它们没有意义。

DeFi项目“南瓜Pumpkin”上线日期将改为9月13日:据官方消息,由IOST节点合伙人开发的“南瓜Pumpkin”项目发布公告表示,为加强安全审计,给用户提供更安全的资金保障,将推迟上线日期至9月13日。据悉,IOST技术团队目前正在对南瓜Pumpkin的合约进行初轮审计,并将由专业的安全审计团队进行二轮审计。“南瓜Pumpkin”是IOST诺亚基金投资的首个流动性挖矿DeFi项目,除技术支持、安全审计、社区支持、全球宣发支持外,IOST基金会将提供1300万IOST的首批头矿空投支持,更多细则将于9月13日上线时完整公布。[2020/9/11]

本文介绍了基于所谓的指数移动平均线的计算方法,以描绘出2020年在波动性和相关性方面发生的更强大的画面。这种方法的主要优点是,它对近期事件的权重大于对旧事件的权重,从而防止来自遥远过去的不规则事件对当前值产生不成比例的影响。本文显示的结果采用了RiskMetrics集团的方法,衰减系数为0.94。

动态 | ShapeShift解决了KeepKey硬件钱包的漏洞报告:据cointelegraph消息,加密货币互换和硬件钱包生产商ShapeShift解决了最近有关KeepKey硬件钱包漏洞的问题。ShapeShift指出,“漏洞”是不切实际的。攻击者需要物理专用访问设备,硬件技能和数据统计分析,以获得仅根据屏幕能耗显示的内容。此外,他指出,即使满足所有这些要求,解释数据仍然非常困难。[2019/8/8]

本次分析所代表的资产类别为:a)加密资产BTC和ETH,b)股票(标普500),c)外汇市场,d)贵金属(黄金)。

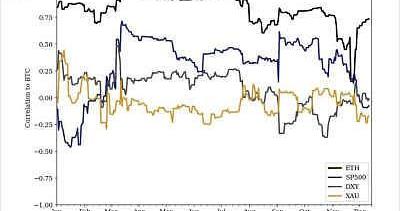

毫无悬念的,我们来看看自2020年1月以来,这些资产之间的相关性是如何演变的。图1显示了ETH、标普500指数、DXY和黄金价格(XAU)相对于比特币的相关性。相关性为1意味着该资产与BTC的价格完全同步移动,而相关性为-1则意味着相反。请注意,著名的BTC「避险」的说法意味着与市场的低相关性或负相关性,而历史上并非总是如此。

图1:BTC和其他资产之间的相关性

3月12日,在因COVID-19大流行而传播的市场暴跌之后,相关性出现了突然的上升。虽然不久后DXY(美元指数)出现逆转,但标普500指数和BTC之间的巨大相关性在很长一段时间内持续存在。直到最近,随着越来越多的投资者宣布大量配置数字资产,BTC正以前所未有的价格快速上升,这种相关性才开始减弱。

从历史上看,今年ETH与BTC的相关性很高,尤其是在3月至8月期间。从夏季开始,这两种资产之间的相关性波动很可能是对DeFi热潮以及与以太坊2.0过渡相关的激烈活动和不确定性的回应。在12月1日推出BeaconChain之前的几周,ETH和BTC之间的相关性在11月24日达到最低点0.14。

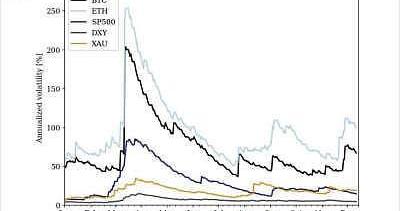

接下来,在图2上对比相同资产的历史波动率。可以看出,虽然自3月市场暴跌以来波动率有所下降,但标普500指数的波动率仍高于1月和2月的水平。

图2:主要加密资产的波动率(BTC/美元和ETH/美元汇率)、市场回报率(标普500指数)、美元指数(DXY)和黄金(XAU)

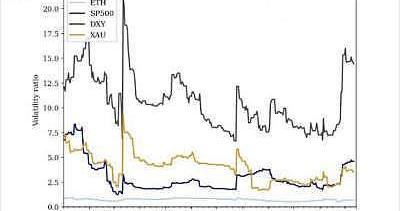

通过与BTC的波动率的比较,图3显示了BTC相对于每种资产的历史波动率的比率。例如,该比率值为2,意味着BTC的波动率是相应资产的两倍。在3月暴跌前,由于不确定性的爬升,比特币相对于传统资产类别的波动性变得较小,然而3月12日的「加密黑色星期四」显示出较弱的反弹,随后由于清算螺旋式上升导致波动性飙升,导致比特币价格达到糟糕的水平。

图3:相对于比特币的波动率。例如,波动率为2意味着比特币的波动率大于2倍

结语

2020年,主要资产类别与BTC之间的相关性遵循不同的模式。值得注意的是,其与股票市场(标准普尔500指数)的相关性持续上升至相对较高的水平,而与黄金(XAU)的相关性则全年保持较低水平。

2020年BTC与标普500指数的波动率处于历史低位,从3月初到3月中旬两者几乎持平。由于本轮牛市的影响,加密市场的波动率从11月开始出现新的激增。从3月的暴跌到DeFi夏季爆炸开始,BTC和ETH高度相关,然而这种行为发生了变化,随着向以太坊2.0过渡的第一阶段即将到来,出现了短暂的强势脱钩。遵循这种关系将是有趣的,特别是随着更多的投资流入数字资产领域,ETH市场上的交易量增加,机构衍生品产品也看到了曙光。

2020年在比特币和加密金融前景被极大看好的情况下结束,随着越来越多的机构资金进入该领域,作为分散投资和对冲经济不确定性的手段,主要加密货币和股票市场之间的相关性已经进入低至负值。

来源:金色财经

日前,前美国商品期货交易委员会主席、加密专家GaryGensler确认当选美国证券交易委员会主席.

声网是2021年美股最值得关注的机会之一 本文主要观点 声网确实有一些吸引人的地方,但我们怀疑它是否真的像许多投资者认为的那样发展迅速.

硅藻垫,这个词对现代城市的“后浪”青年们不算陌生,没错,它早已风靡日本很久。生活细致苛刻,且深谙生活智慧的日本人,对它的横空出世赞不绝口。但市面上的硅藻垫售价参差不齐,质量也千差万别.

正所谓跟对单,赢一单,跟对人,赢一生,不管你是合约还是现货交易者,如果你还在亏损或者被套,那么你可以找到老师,带你转亏为赢不是难题.

BTC这几天一直没有太大动静,主力机构也没有太大的行动,导致行情一直维持下跌的走势。昨日发文时,BTC价格处于31299附近,截至今日发文时,BTC价格为32312,相比昨日,虽然有所上涨,但价.

如果总统拜登提名加里·根斯勒领导美国证券交易委员会的任命得到确认,那么Gensler应该迅速采取行动,使该机构的工作人员批准比特币交易所交易基金,这表明美国不仅了解加密货币.