几天前,电影《大空头》主角原型 Michael Burry 曾表示,所有炒作和投机行为都是导致崩盘的起因,当加密货币从数万亿美元下跌,或者 meme 股票从数百亿美元下跌时,散户的损失将接近国家的规模。同时他还提到与大多数资产一样,加密货币的问题在于杠杆,「如果你不知道加密货币有多少杠杆,那么你就对加密货币一无所知。」

在金融世界,「杠杆」工具在放大着风险。无数人在告诫交易者杠杆的威力,也有无数人在实践中尝到倾家荡产的味道。

作为一种金融工具,在加密世界中,杠杆究竟扮演了什么角色?BitMEX 创始人 Arthur Hayes 在《I Still Can't Draw a Line》的文章中,对 Michael Burry 的观点进行了回应,也分享了他对传统金融、加密金融和杠杆的客观看法。

(以下任何观点均为作者个人观点,仅适用于作者所在国家的金融系统,不应作为投资依据,也不代表区块律动的立场。)

律动 BlockBeats 截取了部分重点,编译如下:

许多非常聪明的经济学家都对加密金融市场嗤之以鼻,因为加密世界里有平台提供高杠杆交易。他们害怕杠杆,他们知道杠杆会伤害其所支持的传统金融系统(TradFi)。然而,他们并没有从根本上理解 TradFi 与加密金融市场的不同。这篇文章将证明,TradFi 系统本质上是不稳定的,参与者所使用的杠杆最终总是由纳税者和法币使用者买单,这些援助必须被夸大,才能弥补银行的损失。另一方面,加密金融市场一个交易日内可以承受高达 50% 的下跌,而底层的区块链价值传输系统不需要任何援助。

基于经济学家对以部分准备金为基础的法定信贷金融系统的深入了解,这些本应更了解加密技术的人,经常通过随意评论高杠杆交易来嘲笑加密货币。最近,我在 2021 年 5 月 28 日刊发的《格兰特的利率观察》(Grant』s Interest Rate Observer)上读到这样的文章:

「彭博社引用 Bybt.com 的数据称,就在两周前的周三,在美国联邦基金利率为零的情况下,仅仅 94 亿美金的保证金清算就可以让加密市值从 2 万亿美元跌至 1.4 万亿美元。加密货币交易平台 Luno Pte 亚太区负责人 Vijay Ayyar 告诉彭博社,与其他资产类别相比,加密市场仍然是一个「狂野西部」,在某些交易平台你可以使用高达 50—100 倍的杠杆进行交易。」

我想在本文中阐述的一个重要论点是:没错,加密金融市场是不稳定的,这种剧烈波动是由影响各种 token 短期价格的杠杆所驱动。但是,我还想分享一些非常简单的指标,来说明杠杆如何在系统中运作,以及所有领先的加密中心化衍生品平台所采用的社会化损失模型是如何确保:1. 平台始终受保护,2. 用户债务不能超过其初始保证金。这与用户在 TradFi 中使用中介机构而面临的无限责任,以及波动交易日可能面临所有交易暂停的情况,形成了直接对比。我可以在你们当地 AMC 剧院播放《Can』t Stop, Won』t Stop, GameStop》吗?(作者在此处使用押韵讽刺 GameStop 和 TradFi)

对于那些坐在 TradFi 银行新设立的加密货币交易柜台前的加密投机者来说,如果你想了解杠杆如何在加密金融市场中发挥作用,这篇文章必读。你已经不在美国堪萨斯州了,你的年终收益将建立在预测短期价格变动的基础上。如果你不能理解这些概念,你应该立马回达拉斯玩股票。

NFT平台Autograph宣布完成1.7亿美元B轮融资,a16z 和Kleiner Perkins领投:1月20日消息,由美国足球运动员Tom Brady创建的体育和娱乐NFT平台Autograph宣布完成1.7亿美元B轮融资,Andreessen Horowitz (a16z) 和风投公司Kleiner Perkins领投,01A、Lightspeed Partner的Nicole Quinn和前a16z高管Katie Haun等参投。

Haun将与a16z的普通合伙人Arianna Simpson、Kleiner Perkins的合伙人Ilya Fushman一起加入Autograph董事会。目前Autograph董事会成员包括Autograph联合创始人Richard Rosenblatt和Tom Brady、The Weeknd的Abel Tesfaye和Sam Bankman-Fried等。 (TheBlock)[2022/1/20 9:00:23]

货币体系大致可以分为三部分。

货币单位——账户的单位,用来存储价值,支付商品和服务。

价值传输机制——货币单位如何在货币体系的参与者之间转移。

金融中介——向系统提供金融服务的实体,最重要的功能是从储户手中汇集货币单位,并将这些储蓄汇集到希望支付利率来借取资金的金融实体手中。

下面这个简单的表格,描述了 TradFi 与 Crypto 之间的区别。

货币单位:

TradFi:官方发行的法币,例如美元、欧元等。

Crypto:加密原生代币,例如 BTC、ETH 等。

价值传输机制:

TradFi:现金和银行转账

Crypto:公有链

金融中介:

TradFi:银行

Crypto:中心化与去中心化交易平台,数字钱包,抵押借贷业务

TradFi 和 Crypto 间存在一些根本性的差异,在系统内使用杠杆也会导致不同的结果。

TradFi

官方发行货币单位,他们决定货币发行量,我们称之为法币。中央银行是官方的分支,通常负责维护金融系统。中央银行监管商业银行,而商业银行通过发放贷款发行货币。中央银行和商业银行都可以通过发行信贷来扩大货币供应量。

Crypto

如果参与者选择运行某个加密开源软件,网络中有一系列规则需要所有参与者同意,原生代币也由上述规则发行和管理。流通的代币总数可以改变,但这需要至少 51% 的参与者同意。就比特币而言,网络参与者达成一致,只有 2100 万枚比特币会被挖出,任何个人或者机构都不能单方面改变比特币的供应量。

划重点

在 TradFi 中,如果货币供应量需要扩张或者紧缩,官方可以改变供应量,无需其他参与者的同意。在加密世界,除非获得网络大多数人的同意,否则不能改变货币发行计划。为网络提供资源的人越多,达成一致就越困难。因此,一个加密网络越成功,改变就越难。

BTC跌破44000美元关口 日内跌幅为0.46%:火币全球站数据显示,BTC短线下跌,跌破44000美元关口,现报43992.0美元,日内跌幅达到0.46%,行情波动较大,请做好风险控制。[2021/8/13 1:52:11]

划重点

如果所有银行破产,TradFi 系统就会停止有效运作。但是如果所有大矿工都被淘汰,Crypto 系统将会调整出块难度,价值仍然可以在各方之间传输。

在传统金融系统中,最重要也是最大的中介就是银行。银行拥有官方颁发的接受存款的许可证。他们可以通过向高净值借贷者借贷的方式,把这些存款翻倍(这就是印钱),并且可以将银行的股本权益和存款作为上述贷款的抵押。中央银行规定了银行使用杠杆的规模,但是如果所有用户想要同时取回存款,银行肯定不能满足所有需求。实际上,官方官方可以印出足够多的钱,来帮助银行偿还债务。因此,当银行面临危机,哪部分人的存款会贬值,就成为一个选择问题。

在区块链网络中,不需要通过任何实体来与公共网络交互,你就是自己的金融机构。因此,集中化也是有好处的,一系列私人中介机构可以提供存款、借贷、交易等服务,这些公司也可以提供大量杠杆交易。但是,因为任何一个实体都不能再发行链上的代币,一旦中介机构陷入危机,没有人能退还用户损失的资金。

划重点

在传统金融系统中,当银行面临危机时,官方可以发行足够多的法币,来弥补银行债务。对于加密中介机构来说,如果这个公司不能遵守承诺,用户必定会损失部分或全部资金。

TradFi 的根本问题是,银行运营着价值传输体系,并且是最大的中介商。官方关心更广泛的金融体系稳定,因此,一旦银行系统过度杠杆化,并遭受灾难性损失,官方必须为其纾困。事实上,官方可以发行足够多的钱来弥补银行的所有损失。这意味着,每次银行遭遇危机,官方都会这样处理,尤其当全球经济越来越复杂和相互关联。唯一可能让官方不再援助银行的机制,就是超发货币可能导致的商品和服务价格通胀。

银行作为私人机构,一旦了解官方为了更大范围的金融稳定,会为自己纾困,那么只要在规则范围内,银行就会尽可能冒最大的风险。银行不需要用常识来判断规则是否合理,他们只需要遵守!目前全球经济的复杂性和规模也要求银行必须是通过全国股票市场上市的公共融资公司,这样他们才能成为牌桌上真正的玩家。

银行高管会因勇于承担风险而获得年度奖金,他们被鼓励尽可能承担风险。这些风险可能是股票交易,或者向某个经济区块借贷。如果结果不理想,大众股东将蒙受损失,甚至可能出局。但是银行管理层很可能会保住工作,因为官方需要他们来继续运营银行,从而传递价值。如果结果理想,他们会获得高额奖金。彭博财经 (Bloomberg Money Stuff) 的 Matt Levine 总是打趣说,投资银行是社会主义天堂,其运营唯一目的就是为员工提供福利。

这就是为什么「杠杆」是一个「肮脏」的词。每个人都知道,杠杆会摧毁银行系统,如果真的如此,官方就会介入,印钞票,并可能造成通胀。他们没有看到的是,这个问题的解决办法应该是确保价值传输机制不由营利性金融中介管理。

比特币是分布式账本技术的先驱,这种技术可以让中央银行数字货币(CDBC)运行在私有链上。中央银行可以通过向所有公民直接提供官方数字银行账户的方式,将价值传输机制国有化。问题在于,这将彻底改变「大到不能倒」的商业银行的运作方式。从本质上讲,中央银行将会与其监管的商业银行展开竞争。

如果有美联储发行的联邦币,用户又为什么要持有商业银行的美元呢?只有当利率足够有吸引力时,用户才可能持有联邦币之外的其他货币。只有第三方金融中介机构向有实力的实体借贷时,利率才会有吸引力。因为这些企业可以支付合适的利率,对公众来说风险较小。这,我的朋友,才是银行应该做的事情。但是,因为银行拥有印钱的许可证,并且官方对印钱行为有严格规定,所以他们押注危险资产,然后破产,还能拿一笔圣诞节奖金。

懒惰的经济学家和宏观经济学家错误地认为,加密市场的运作方式与 TradFi 类似。其实不然。在加密市场中,价值传输机制脱离了金融中介机构的控制。因此,加密市场中的金融中介机构的生死取决于其业务模式和风险管理系统。如果他们破产,没有救世主。不幸的是,用户损失了资金,但是网络会继续按照代码规定的那样运行。

加密世界的杠杆不会导致生态系统崩溃,任何损失都将留在本地的,仅限于中介机构借据的持有者或是个人的加密资产。

比特币究竟是什么?它是资产,是货币,是商品,数据,还是网络?它同时是所有这些事物的一部分,很难从法律上定义比特币,所以导致了不同司法管辖下的不同司法定义。

一个良好运转的金融系统的根基是清晰编纂的合同法。合同的可执行性让参与者有信心与现实生活中从未遇到过的人和实体进行公平交易。这样的结果就是信任。

当比特币出现时,并没有清晰的定义或概念可以借鉴。如果有人欠你比特币,他该如何偿还?这不是一个简单的问题,也超出了本文探讨的范围。比特币本质定义的模糊性,决定了「不是你的钥匙,不是你的币」成为元宇宙中唯一的法则。

从中心化加密平台的角度来看,用户唯一拥有的资产存在于平台控制的钱包里。从用户的角度来看,这意味着他们对平台的财务义务是有限的。不论他们交易水平有多差,他们的欠款都不会超过他们最初的保证金。

如果用户存入 1 个比特币的保证金,资金加 100 倍杠杆到 100 个比特币的规模,合约价格下跌 10%,总损失就是 10 个比特币。这位用户只在平台上放了一枚比特币,因此,这位用户只会损失他的一枚比特币。合约盈利方被欠着 9 个比特币。亏损 10 个比特币—1 个比特币保证金=9 个比特币的赤字。

为了处理这种超出保证金的交易损失,加密交易平台会对利润收税,或者提前平仓。在上述案例中,为了处理 9 个比特币的资金缺口,头部加密衍生品平台会在亏损交易员的破产价格,就平掉盈利交易员的头寸。这样,在交易有限责任的情况下,盈利者能够赢得的保证金,就是亏损者能力范围内可以提供的保证金。翻译成人话就是说,如果多头只有 1 个比特币的保证金,然后价格下跌,空头就只能赢得 1 个比特币的利润。每个平台都稍微调整了提前平掉盈利者仓位的过程,总体来说,都遵循着上述的蓝图。

最终结果是,无论交易员的清算多么严重,这些损失都不会扩散到单个平台之外。没有平台会被认为是加密系统的重要金融机构(SIFI),因为即使所有的交易员都遭到清算(极度不可能的情况),基于交易的有限责任原则,他们的损失也是有限的。幸运的是,在加密金融世界最初形成时,没有人愿意购买入场席位,否则将妨碍今天这个更有弹性的反脆弱体系的形成。

这与传统金融机构中典型的保证金或者杠杆协议,以及 TradFi 中介处理超出保证金亏损的方式,形成了直接对比。对于 TradFi 中介机构,用户需要用所有的财务净值来抵付欠款。如果交易对中介不利,TradFI 中介可以并且将会起诉用户,从而将用户推向负资产的境地中。

一个典型的 TradFi 交易平台/清算所也需要成员机构提供抵押品,来弥补交易亏损超过保证金的情况。成员对清算所负有责任,这也将他们与市场上每一个合约的财务表现联系起来。在金融市场的深奥角落,如果损失足够大,会给不相关的金融机构带来巨大的资金损失,这些机构就是交易平台/清算所的成员。

TradFi 交易平台/清算所模式的底层结构所导致的风险传递性,是许多超国家的金融监管机构将大型 TradFI 交易平台视为 SIFI 的原因。如果一个机构被认定为 SIFI,格外的监管会随之而来。但重点是,如果这个机构在破产边缘,就可以指望外界纾困,因为为了「系统」的健康稳定,这个机构必须活下来。

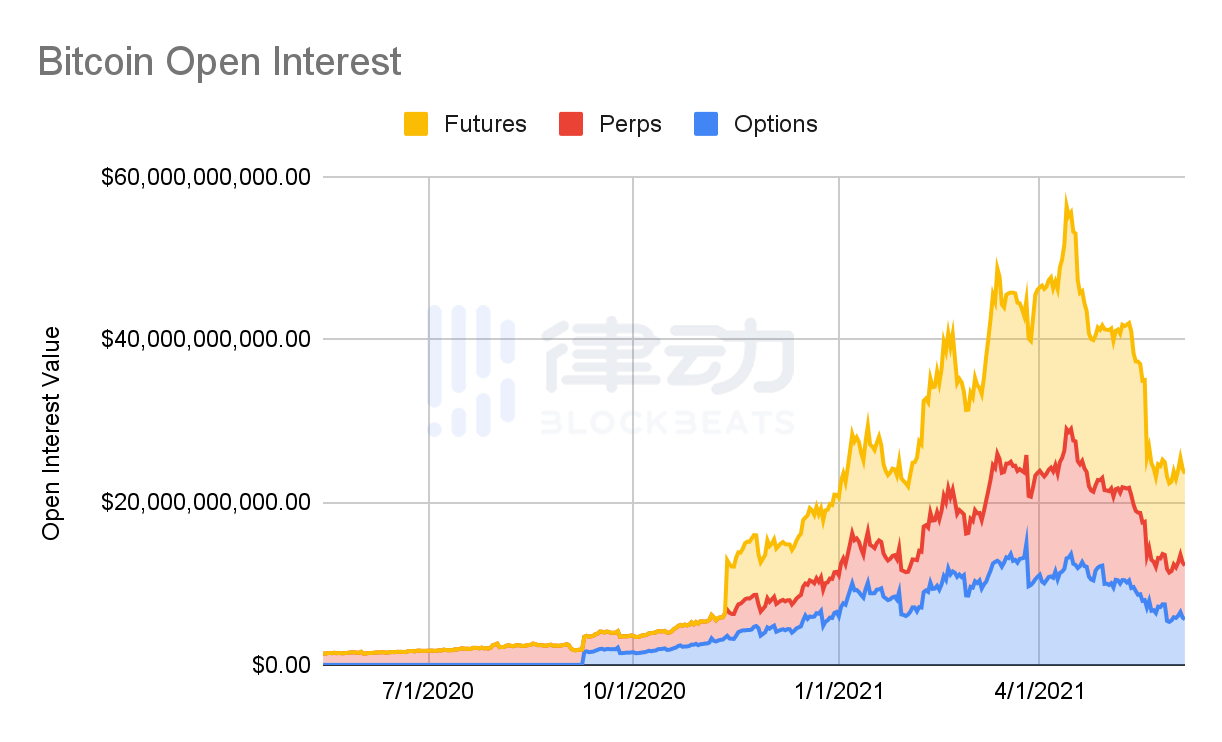

未平仓合约(Open Interest, OI),粗略代表着头部中心化衍生品平台的杠杆头寸数量。

假设有 A、B、C 三个交易员,他们目前的合约持仓都为 0。

A 买 1 个合约,B 卖 1 个合约,OI 从 0 变成 1。

A = 1 个多单

B = 1 个空单

C = 没有合约

A 再买 1 个合约,C 卖 1 个合约,OI 从 1 变成 2。

A = 2 个多单

C = 1 个空单

B 买 1 个合约,C 卖掉 1 个合约,OI 仍旧是 2。

B = 没有合约

C = 2 个空单

A 卖掉 2 个合约,C 买 2 个合约,OI 从 2 变成 0。

A = 没有合约

OI 可以告诉我们在某个特定平台上,有多少杠杆多头和空头头寸。虽然我们不知道交易员们使用的加权平均杠杆有多少,但我们知道一定数量的杠杆被使用了。

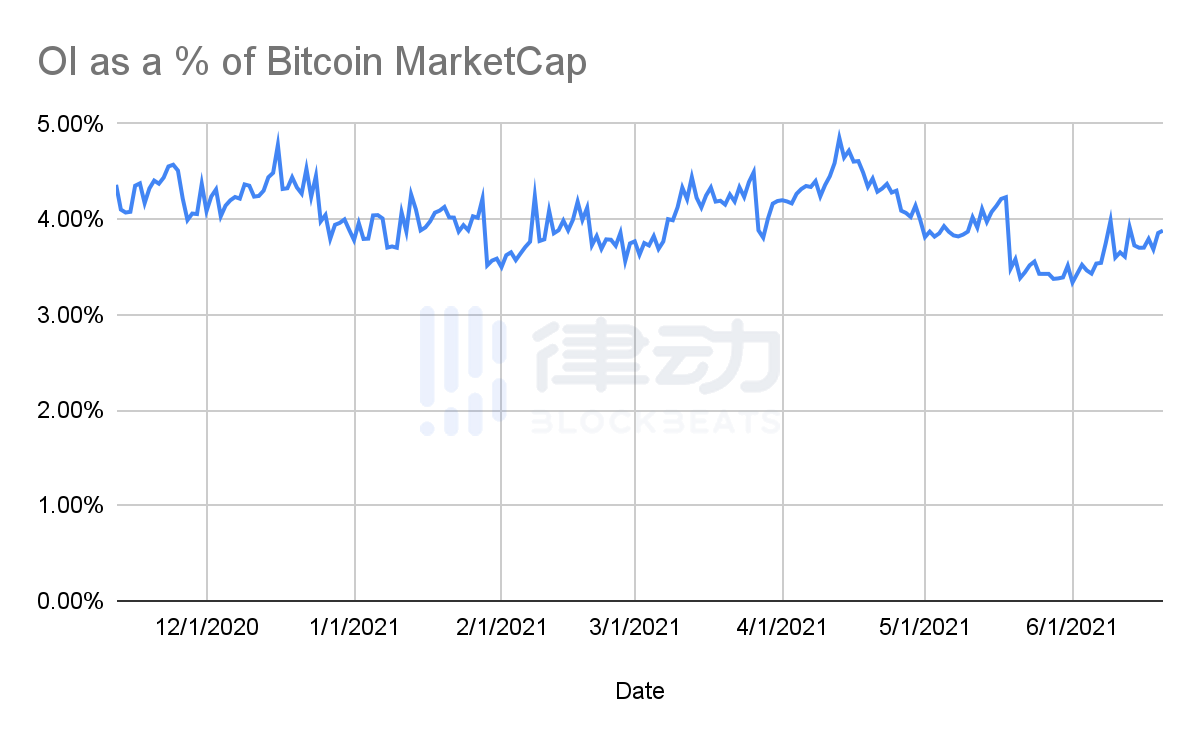

我通过 Glassnode 的数据,得出了目前比特币市场上存在的假定杠杆量的近似值。

有趣的一点是,尽管衍生品平台上的交易量比现货平台大几个数量级,但与市场的整体规模相比,未平仓合约仍非常小。我相信一些黄金爱好者可以找到一些令人震惊的图表,显示 COMEX 黄金合约的未平仓合约大大超过了可结算的实物黄金数量。这些事不由地让你陷入沉思。

如果所有的加密衍生品平台在此刻崩盘,短期影响无疑是负面的,但是长期来看,杠杆头寸在市场中所占比例并不大。随着生态不断成熟,这个比例无疑会增加。但是绝大多数杠杆交易,都发生在那些不会让损失扩散到外部的平台上。但在 TradFi 系统中,交易平台、清算所和成员机构之间的内在关联,放大了损失并会导致系统性问题,这些问题最终总是要超发货币来为他们纾困。

问题从来不是杠杆本身,问题是谁需要为无法避免的损失买单。在加密世界,用户承担最初的保证金,平台负责剩余部分——虽然过程中可能会打折,但是除了短期价格影响外,外部更大的系统不会受到影响。在 TradFi 中,银行从不受损。因为他们在国际支付中扮演着角色,他们也不能受损,而是我们这些全球公民通过通货膨胀来支付损失。

抛售代币、注销推特、微信群解散,昨夜BSC机池项目MerlinLab上演一出火速“大逃亡”。 6月29日15点24分,Merlin Lab遭到黑客攻击。

在2017年发布的以太坊史前介绍中,Vitalik就认为以太坊、Swarm、Whisper将共同构成Web 3.0的去中心化技术套件。以太坊负责合约和计算,Whisper用于通讯,Swarm用于文件存储。

备受瞩目的伦敦硬分叉升级(包含了EIP 1559提案)于昨日在以太坊Ropsten 测试网上线,而据watchtheburn.com的数据显示,在短短24小时内,网络已销毁了8万多ETH(注:销毁的只是Ropsten测试网的测试币)。

对这几天关于NFT和加密艺术品的文章,读者留言中有不少关于这些艺术品的评论。抛开NFT艺术品的市场价格不谈,仅对NFT艺术品本身的欣赏和认可来说,这些评论的反差都比较大。这种极端化的反差实际上早在NFT艺术品问世时就有了,并且一直在延续。 目前对这些艺术品的评价,不仅普通观众,就连专业艺术人员对它们的认可都是非常低的。

2021年6月,观看欧洲杯的中国球迷发现,球场边广告牌上出现了“蚂蚁链”广告,选择在这么昂贵的广告位上,摆出这样三个字,蚂蚁链的葫芦里面卖的什么药? 6月23日零点,支付宝在“蚂蚁链粉丝粒”小程序上限量发售“敦煌飞天”“九色鹿”两款付款码NFT(Non-FungibleToken)皮肤。这两款皮肤各限量8000份,一分钟内被抢光。

2021年NFT市场正经历爆发式增长。 数据能说明一切,2020年Q4NFT销售额仅9300万美元,而2021年Q1NFT的销售额达到20亿美元,增长超过20倍。 Embrace创始人Bob Angell博士近日在接受金色财经记者采访时表示,这是因为传统数字艺术品交易模式存在一些问题,比如: 1、传统艺术市场的门槛太高。只有少数人可以参与拍卖。