感谢原作者Momir Amidzic(IOSG)?和合著者Danning Sui(0x Labs)对文章的支持!

Uniswap v1和v2实现了简单的统一XYK定价曲线。当出现大额交易时,在任何价格区间内都能以低资产利用率和呈指数增长的价格保证流动性。因此,减少价格滑移的唯一方法是增加K值,这是通过吸引更多资金进入资金池,即增加总锁仓量(TVL)来实现的。

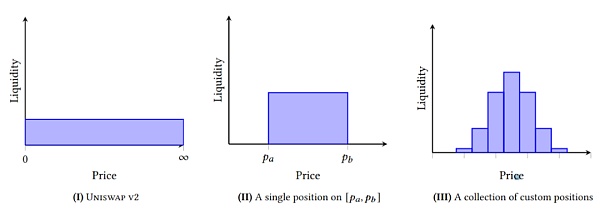

V3对TVL的依赖性要小得多,因为它允许流动性提供者在指定的价格范围内建立多个头寸。因此,在市场价格附近集中流动性的概念取代了"无限 "流动性的概念。

Source: Uniswap v3 Whitepaper

集中流动资金的方法在DeFi中早已不新鲜。Curve和DODO已从不同的角度进行过一段时间的实践。然而,Curve只专注于稳定币,而DODO则使用价格预言机来集中市场价格附近的流动性。

Curve和DODO的设计都围绕着被动流动性的提供,尽管如此,V3通过依靠理性的流动性提供者的概念来实现资本效率,这些流动性提供者 "可以通过将其流动性集中在当前价格周围的狭窄区域,并在价格变动时增加或删除代币来保持其流动性的活跃,从而降低其资本成本。"

从概念上讲,这是有道理的;但实际上呢?

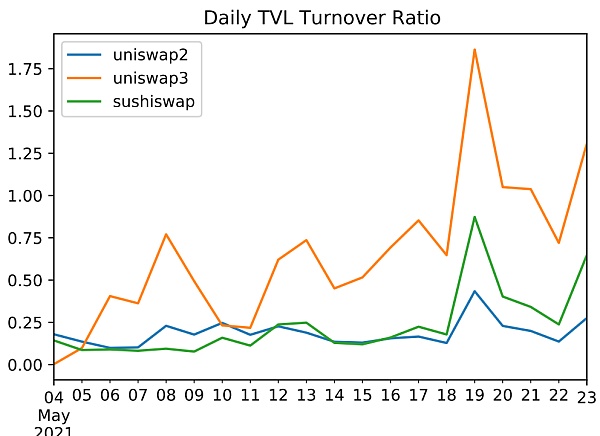

要查看v3的表现,自然要先检查它是否确实体现了资本效率的提高。衡量效率提高的一种方法是观察v3相对于v2的资本周转速度。因此,我们观察每日TVL周转率,并将其与v2和Sushiswap进行比较。

如上图所示,v3的TVL周转速度比v2或Sushiswap快得多,比如高峰期5月19日的市场崩溃,提供给v3的1美元TVL能转化为超过1.7美元的日交易量。V3相对于V2有很大的进步。相同情况下,V2每天只产生约0.2美元的交易量。

资本效率高确实是v3的一个特点!

另一个方面是v3是否提供比v2更好的价格。通常在使用v3时,我们会得到如下信息:

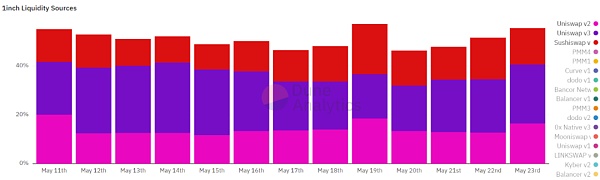

比较的一个方法是检查DEX聚合器分配给v2与v3的交易量。为此,我们检查了两个最大的DEX聚合器Matcha和1inch。这两款聚合器都会为终端用户提供最优价格,所以他们会将大部分的交易量发送到最具竞争力的场所。

一般来说,如下图所示,我们观察到一个趋势,即聚合器将大部分的数量分配给最新的Uniswap版本,意味着更好的定价。

Source: https://duneanalytics.com/queries/49999/98616

Source: https://duneanalytics.com/queries/50020/98653

聚合器有两种方式引入链上流动性--通过桥接合约,或通过 "VIP "路由直接接入Uniswap池。后者经过优化,比Uniswap自己的路由更省gas费。因此,把gas费考虑进来会调整成更优的价格。目前,Matcha和1inch都还没有启用VIP路由。这表明Uniswap V3的流动性可以比目前数据显示的更有竞争力。?

在讨论完最近升级的优势后,我们也需要研究新设计的潜在缺点。

这里提醒一下读者,v2的问题之一是流动性提供者面临的无常损失。假设价格发现主要发生在中心化交易所,任何价格差异都有套利机会:从池中购买价格被低估的代币或向池中出售被高估的代币。

V3并没有解决无常损失的问题,但是损失的大小可以由LP的行为决定。也就是说,在V2中,LP相对于套利而言是相对静态的,而在V3中,LP和套利者都有定价权。这在两者之间产生了有趣的动态,大致上有两种可能的情况。

在第一种情况下,LP可以限制套利者。这需要成熟的LP不断调整其价格范围,在套利者有所动作之前正确映射出市场价格变化,从而保护LP在高度波动的市场中不受套利影响。

第二种情况针对的是不太成熟的LP,对套利者有利。也就是说,狭窄的价格范围意味着更大的流动性深度,也意味着在动荡的市场环境中,遭受损失的风险更高。

假设我们提供ETH的流动性,如下图所示。我们的资本直到ETH价格超过2817.5美元才开始活跃。假设ETH的价格最终上升到3138.8美元以上,LP的仓位将完全由DAI组成,并且LP对ETH进一步上升的风险敞口为零。之后,DAI的流动性将不活跃,直到ETH价格回落到范围内。假设ETH在某一时刻跌回区间内,并继续跌至2817.5美元以下,LP仓位将完全由ETH组成。

因此,在ETH牛市的情况下,LP失去了价格上涨的敞口,在熊市的情况下,LP得到了100%的下跌风险敞口。假设中心化交易所和Uniswap之间的价格滞后,套利者将压制LP。

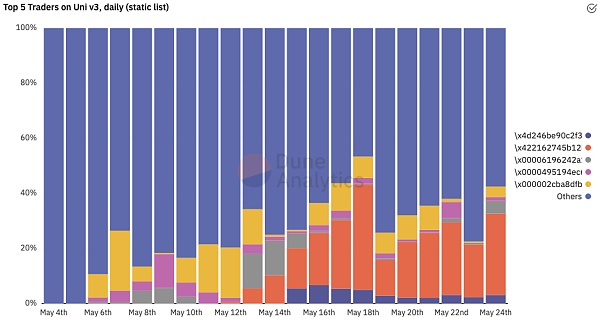

尽管现在下判断还为时过早,但根据经验,我们可以查看V3与V2中多少交易量来自排名前几的的套利机器人,我们假设更多的机器人活动意味着更大的LP损失。

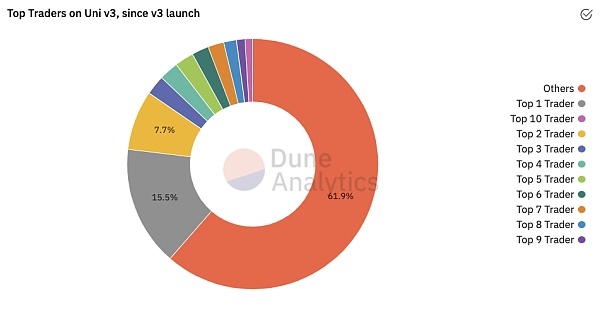

如下表所示,自成立以来,最大的机器人占Uniswap v3总交易量的15.5%! 自v3推出以来,仅这个地址就产生了30亿美元的交易量。此外,排名前5的套利机器人约占总交易量的22%,远大于V2的水平,在同一时期,前5名套利者约占总交易量的11.2%。

Source: https://duneanalytics.com/queries/51415/101669

Source: https://duneanalytics.com/queries/51461/101708

这也表明了LP在v3的早期遭受了重大损失。但为什么相对于v2有如此大的差异?

虽然v2实施的统一XYK定价曲线并不是最具资本效率的解决方案,但它仍然为LP提供了某种程度的保护,因为滑点呈指数级增长。因此,即使v2代币定价失误,也不可能从资金池中流出定价过低的代币。另一方面,除非v3的LP积极调整他们的价格范围,否则他们有可能完全失去对低价资产的风险敞口,或者仓位完全由高价资产组成,成为套利者的囊中之物。

活跃度前5位机器人交易量占比; Source: https://duneanalytics.com/queries/51508/101777

我们预计在V3版本套利参与会随着时间推移而逐渐减少,原因如下:

LP有了前车之鉴后能更好的把握风险

流动性提供的进一步专业化,有更多的LP利用专门的保险库进行主动管理(https://alpha.charm.fi/)。

Layer 2部署和低Gas费的环境支持更积极的LP战略

潜在的MEV-proof策略,可以使交易者受益,减少滑点,降低gas损耗

Uniswap V3开了个好头。尽管有需要不断改善的地方,我们对V3未来的发展依然持乐观态度。最终我们会看到更多专业的做市商成为流动性提供者,以更优定价挤出套利者。而被动的流动性将成为历史,仅通过专门的保险库提供。克服目前的弊端需要流动性收益管理的生态系统层,包括像Alchemist、Charm和Visor等dApps,这将支持DeFi产品使其发展到更高水平。

Incubating projects for ambitious teams around the world and looking for the most potential staking projects.

Building a new world,the bridge of the time.

标签:SWAPUNIUniswapETHpawswap币论坛Universal Golduniswap币卖出没反应Cream ETH 2

原标题:买了虚拟币却卖不出去!总台记者独家揭秘“百倍币”局 卖不掉的虚拟币 这并不是国家第一次这么大力度来监管虚拟币了。2013年,人民银行等5部委印发《关于防范比特币风险的通知》,禁止金融机构和支付机构开展比特币相关业务。

万物皆可NFT。 最近一段时间,NFT成功接棒DeFi,成为币圈新的热门话题。在 NFT 的发展过程中,名人效应起到了非常重要的作用。凭借名人自带流量的属性,他们参与发行的 NFT 作品将直接带来经济效应。

妖怪已经从瓶子里跑出来了?我们剖析了 PancakeBunny 和 AutoShark 的闪电贷攻击原理和攻击者的链上转账记录,发现了 Merlin Labs 同源攻击的一些蛛丝马迹。

据 PeckShield 态势感知平台数据显示,过去一个月,整个区块链生态共生 46 起较为突出的安全事件。涉及 DeFi 相关 25 起、交易所相关 4 起、勒索相关 3 起,欺诈事件 10 起,钱包相关 2 起,智能合约相关 2 起。

讲个有意思的事,前阵子国务院金融委不是发了一条有关币圈的大消息么,大炸弹还没落地,币圈就染红了一片。 然后有意思的事发生了,一堆人第一时间向我发来问候。 圈内人清一水的问:套现还是抄底? 圈外人也清一水的问:你还好吗?亏钱没?是不是破产了? 圈内人就不说了,前有94,后有312,对消息都免疫了,套现和抄底无非就是赚多赚少的问题。

近日,中国互联网金融协会、中国银行业协会与中国支付清算协会联合发布公告,要求会员机构不得开展虚拟货币交易兑换以及其他相关金融业务。此次三大协会之所以联合公布“封杀”信息,主要原因在于依托于区块链的虚拟货币,大多缺乏锚定真实价值,价格极易暴涨暴跌,而与之伴生的、等违法犯罪活动近年来亦快速攀升。