(自画像,梵高)

前言:自从bZx事件之后,闪贷逐渐为大家熟悉。如果利用闪贷对Maker进行治理攻击,会发生什么情况?闪贷之前,要发起治理攻击的成本很高,可能会采用众筹策略,而有了闪贷,只要流动池中有足够的ETH,即可发动对Maker的治理攻击,从而取走Maker的所有抵押品并发行新Dai。基于这样的可能性,Maker决定制定新的治理合约,并于今天发起投票,以引入延迟,防止对系统的治理攻击。闪贷的出现,对DeFi的安全提出更高要求。此外,蓝狐笔记发现,当前uniswap池中的MKR被大幅减少,1.6万个MKR降至4000多个MKR,从目前情况看,由很大概率是大户撤出,以防止被攻击者利用。本文作者Dominik Harz,由“蓝狐笔记”社群的“JT”翻译。

摘要

如果不对新的治理合约引入延迟,通过闪贷,你有机会窃走Maker的所有抵押品(7亿美元左右)以及发行任意数量的新Dai。

任何人都可以执行攻击,且只需要支付交易费用(几美元),且无须持有任何MKR。

如果Maker在闪贷池的流动性超过阀值之前,不引入延迟,则几乎没有机会阻止攻击。

2020年2月8日我们曾跟Maker联系,并于2020年2月14日跟他们联系讨论我们的发现。

Maker清楚攻击向量,并于PST(蓝狐笔记:太平洋标准时间)本周五下午12点举行投票(也就是今天),以防止攻击。

介绍

Maker及其Dai稳定币是以太坊DeFi上最受欢迎的项目,其智能合约锁定了大约7亿美元。(蓝狐笔记:当前大约6亿美元,跟ETH价格波动相关)Maker协议依赖编码于智能合约的治理流程。MKR代币持有人可以投票取代现有的治理合约。投票票数跟MKR数量成正比。MKR的总代币量为987,530,其中选定的钱包或合约持有大量的代币:

Maker治理合约:192,910 MKR

Maker基金会:117,993 MKR

a16z: 60,000 MKR

0xfc7e22c6afa3ebb723bdde26d6ab3783aab9726b: 51,291 MKR

0x000be27f560fef0253cac4da8411611184356549: 39,645 MKR

请注意:Maker治理合约包含多个主体的MKR代币

治理攻击

在2019年12月的一篇文章中,Micah Zoltu指出如何攻击Maker治理合约。(蓝狐笔记:具体参考《MKR治理攻击:15秒内将2000万美元变成3.4亿美元,可能吗?》)。其基本思想是,积累足够的MKR代币,用攻击者的治理合约取代现有的治理合约,也就是恶意的治理合约。然后,恶意治理合约可以让攻击者完全控制系统,可以取出系统中的所有质押品,同时发行任意数量的新Dai。

数据:目前比特币结构与2018年初至年中类似:Glassnode发推表示,比特币的链上数据显示,一个积累的模式正在发挥作用,其结构与2018年初至年中类似。2021年的一个关键区别是长期持有者持有的供应量多了10%,所以它的起点较高。[2021/8/3 1:31:04]

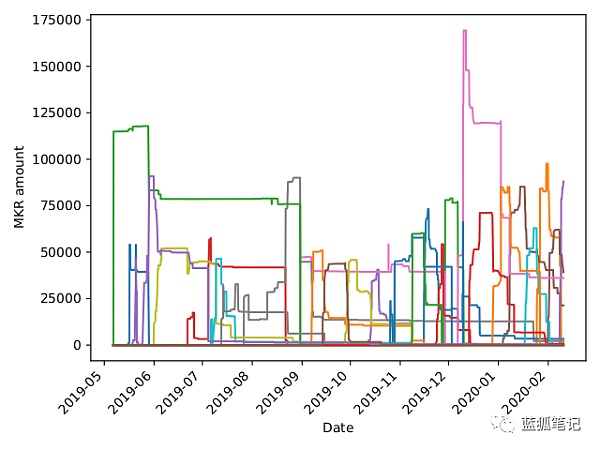

为了减少所需的MKR代币数量,他建议在对新治理协议进行投票时执行攻击。目前,治理合约中已锁定192,910个MKR。但是,如果假设两到三个合约用类似代币分配进行并行投票,那么攻击者将需要较少的代币。如下图,这种情况在过去经常发生:

对“Maker治理合约”进行投票

对“Maker治理合约”进行投票

最明显的攻击策略是通过智能合约众筹所需的MKR代币,并在胜利后给每个参与者分配相应的收益。然而,攻击者可能需要累积大约5万个MKR代币,才有机会在不被Maker注意到的情况下发起对系统的攻击。

勇敢的新攻击策略:闪贷

不过,如果我们考虑使用闪贷,则可以完全无须考虑累积MKR代币。闪贷是相当新的概念,因此我们可以给予简要说明。(蓝狐笔记:关于闪贷flashloan,可以参考之前的文章《加密闪贷:互联网货币的神奇新发明》)

一般来说,一个人必须提供抵押品以在DeFi中获得贷款。例如,在Maker中,Alice通过存入ETH借到Dai。这是必须的,因为这是在弱身份和主体在经济上会做出理性选择的系统下运行的。

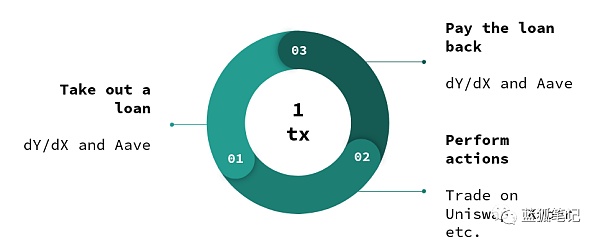

而闪贷将这些要求都去掉,因为它仅在单个交易中发生:

*Alice从闪贷流动性提供商中获得贷款(例如在Aave或dYdX中)

*Alice执行一些操作(例如,对Uniswap、Fulcurm、Kyber等进行套利交易)

*爱丽丝偿还闪贷及利息

闪贷在一次交易中分三步执行

闪贷在一次交易中分三步执行

闪贷之所以有效,是因为这是以太坊EVM的设计方式:如果在这次交易中闪贷在任何时候失败,整个交易都会被还原。

因此,Alice可以承担贷款的风险,即,如果她无法偿还贷款,她也永远不会承担其风险。流动性提供商也获得胜利:他们只有在Alice能够偿还贷款的情况下才会出借其资金。

利用闪贷进行套利或预言机操纵

在2月14日和2月18日,两起跟闪贷有关的事件导致bZx停止其平台。在第一次的交易中,一次闪贷获利1,193ETH,大约298,250美元。该交易使用智能合约执行,在Fulcrum上开了wBTC的空头头寸。在同一笔交易中,该交易从Compound中借出一笔wBTC贷款,并在kyber的Uniswap储备池中交易wBTC,导致很大的滑点,最终也将Fulcrum的价格降低。具体可参考bZx和peckShield的分析。(蓝狐笔记:也可参考之前蓝狐笔记的文章《bZx事件的启示》)

同样,2月18日发生了第二起事件,这一次交易中“攻击者”获得了2,378ETH(约60万美元)的收益。该交易涉及最初借入7,500ETH,以在Synthetix的sUSD买入多头头寸。(蓝狐笔记:大概的攻击步骤如下:1.通过闪贷借出7,500ETH ;2.将其中的3,517ETH在Synthetix上换取94万美元的sUSD,sUSD价格此时为1美元左右;3. 使用900ETH在Kyber和Uniswap上购买sUSD,将sUSD价格推高至2美元;4.通过抵押sUSD借入6,796ETH,之所以用之前94万sUSD能借入这么多ETH,是因为sUSD的价格被推高到2美元,也就是说相当于188万美元价值的抵押品;5.使用借来的6,796个ETH和剩余的3,083ETH偿还7500ETH的闪贷,那么还剩下6,796+3,083-7500=2,379ETH的收益)

预言机操纵以减少所需的流动性

对于有些攻击,我们可以假设5万MKR就足够了。即使实践上所需的代币数量可能更多,闪贷会让Maker安全面临困境,如果没有治理延迟的话。用一种幼稚的方法,攻击者可以借出一笔闪贷购买5万MKR代币。

按照目前的汇率,攻击者需要大约485,000ETH,用来购买MKR,因为只有一个交易所Kyber有足够的量。但是,攻击者也可以在多个交易所购买MKR,在Kyber买入3.8万的MKR,在Uniswap买入1.15万的MKR,从Switcheo买入500MKR,共计需要378,940ETH。这个数字依然很高,但已经减少了近10万ETH。

攻击者可以使用预言机操控策略以有效降低Kyber和Uniswap上MKR的价格。这是两个最大的MKR提供商,并显出很容易受到预言机价格操纵的影响。需要进一步分析来确定MKR价格可以降低多少。但是,像wBTC这样的流动性较低的代币,攻击者能够将汇率操纵大约285%。

获得足够的流动性

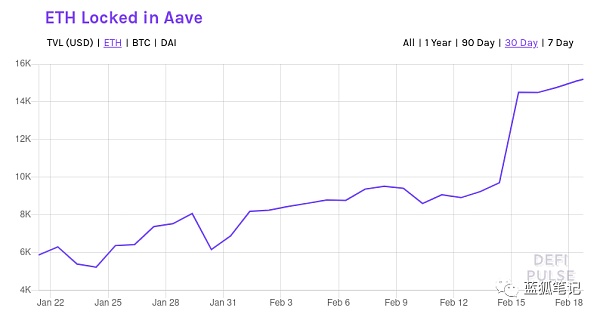

Aave上锁定的ETH

Aave上锁定的ETH

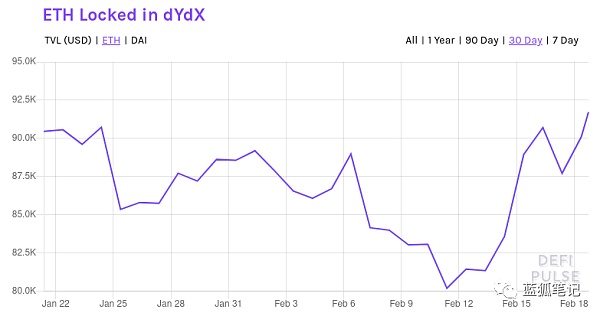

即使使用预言机操纵,也需要大量的ETH执行对Maker的攻击。但是,攻击者可以通过在同一次交易中进行两笔闪贷来提高其流动性。Aave和dYdX为了保护自己免遭重入攻击的伤害,在一次交易中仅允许单笔闪贷。但是,攻击者可以在同一笔交易中从这两个不同协议中借出ETH。

因此,截止到2月18日,攻击者在dYdX上拥有一个9万ETH池,在Aave上有1.7万ETH池。因此,以当前的流动性,攻击者可以从dYdX和Aave那里获得共计大约10.7万ETH的贷款,通过借入的ETH,试图用来操纵MKR代币价格,并由此获得足够的MKR代币,以取代当前Make治理合约。

为了让这种方法成功,攻击者必须能够将MKR平均价格降低至少3.54倍。或者,攻击者可以等待dYdX和Aave增加其流动性池。由于两种协议的当前流动性池增长率大约在5%左右,因此似乎不太可能在两个月内实现此攻击。

组合攻击?

显然,可以将众筹和闪贷两种方法结合起来。使用当前可获得的大约10.7万的ETH,大约可以从Kyber上获得1.08万MKR。这样一样,多个攻击者所需的众筹MKR量从5万个降至3.92万个。在非正式的Twitter调查中显示,似乎有些人确实对这种攻击感兴趣:

还应注意:排名前四位的账户持有人(实际上有5个,但不考虑当前Maker治理合约)能够在无须众筹的情况下实施攻击。

没时间等待。

一旦通过闪贷池获得足够的流动性(使用或不使用预言机操纵的组合),任何人都可以接管Maker治理合约。当流动性池资金达到这种阀值时,一旦Maker开始投票,Maker需要确保MKR代币尽可能少地分布。如果在此投票过程中,任何时候MKR的分布被允许利用此漏洞,那么,任何抵押品都可能被取走。

该攻击者将能够取走价值7亿美元的ETH抵押品,且能够任意印发新Dai。这种攻击将会扩散到整个DeFi领域,因为Dai在其他协议被用作抵押资产。此外,攻击者可以使用新Dai交易其他价值2.3亿美元的代币。

对策

Maker应制定新的治理合约,防止闪贷攻击其系统。具体来说,新的治理合约应该能够被Maker基金会核查,以查看是否有恶意代码,并能够有足够的时间做出反应。从最低限度来说,新治理合约不应该在单个交易中生效。这样,攻击者无法从攻击中获利,从而导致无法偿还闪贷贷款。如果攻击者无法偿还闪贷,攻击也就不会发生。

Maker将于2020年2月21日大平洋标准时间12点(星期五)下午对这类合约进行表决。其建议对合约激活治理安全模块(GSM),并防止此类闪贷攻击。

------

风险警示:蓝狐笔记所有文章都不能作为投资建议或推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。

标签:MAKEBERAVELICMAKEUP币Bomber Coinarweave币是局吗Republic Protocol

根据我得到的可靠消息,包括 The LAO 在内的几个营利性 DAO 项目均将于本月底前正式推出,这是自2月14号 Moloch V2 智能合约部署完成之后,第一批实例化的项目落地。这是 DAO 的一次蜕变,能否华丽,是否能像 Moloch 诞生之时那般赢得包括 Vitalik 在内的极高赞誉,需要我们拭目以待。

根据Coinbase于2月19日发布的公告,该公司现在是Visa的主要会员,这将允许其直接发行借记卡而无需依赖第三方。 Coinbase的会员资格是Coinbase目前与Visa关系的演变,这家加密货币交易所现可提供基于Visa的借记卡。此借记卡被称为Coinbase卡,该卡允许居住在欧盟或欧洲共同体的客户使用多种加密货币。

瑞典央行(Riksbank)称已开始测试电子克朗(e-krona),瑞典很可能成为世界上第一个发行中央银行数字货币(CBDC)的国家。 瑞典央行在其网站上说,用电子克朗付款将“像发送短信一样容易”。瑞典是世界上现金依赖程度最低的国家。

据Bitcoinist报道, Fortress Investment Group(以下简称Fortress)愿意以每比特币1300美元购买Mt.Gox债权。 Fortress目前的报价是黑客入侵时Mt.Gox用户账户价值的88%。

作者:琛实&东哥,更多文章关注微信公众号“琛和量化”。 缠论对币圈小白而言绝对是核弹级的降维打击! 琛实--禅解币圈 缠论,对币圈的小白可能非常陌生,但在股票,期货市场确拥有众多追随者。 缠论的一个重要理论基础是“走势必完美“,这句话能领悟的便是全世界,不能领悟的是句大空话。

昨日最低触及趋势通道支撑后开始反弹,同时也是13900美元下来的斐波那契38.2%支撑位,该区间双重支撑性较强,日线连续下影线,也表明多头对该区域的认可,抄底资金入场接筹,后续继续反弹的概率大,中长期均线依然顺向多头排列,市场整体仍是多头趋势,操作上不破趋势继续持有为主,上方主要压力还是在10200美元附近,突破将继续挑战前高。