我今天分享的话题是关于美元流动性和数字货币。在开启整个话题时,我有必要跟大家去就捋清一些东西,而这个过程中可能会打破你对货币创造的基础性认知。

首先大家认为银行贷给你的钱是从哪里来的?大多数人认为银行作为金融中介,吸收了大家的储蓄,然后再放贷给另一人。其实银行是没有权利这样做的。银行在贷款的时候有一个货币创造的举动:它创造了一笔货币(存款)给你,而不是拿另一个人存款给你。那么银行是怎么创造这笔存款的?这里将引入复式记账法和T字表来拆解货币创造的过程。

复式记账法是会计学中的一种记账方式,而T字表(资产负债权益表)是复式记账的结构。资产负债权益表中,资产是你所有货币资源的投向,比如你买了一个房地产,或者买了一个比特币。而负债指的是你的债务,比如信用卡或者花呗欠款。权益是你的真金白银,是不涉及任何负债的货币资源。比如你爸妈给100块钱,那就是你的权益。那么这张 T 字图左边是资产,右边是负债加权益。

就举个银行向你贷款的例子吧。银行借了你100元,你需要偿付给银行。假设说,你向工商申请银行贷款以后,工商银行审批过后,你可以随时在工商银行账户里提取银行给你的信贷额度,这个时候你就在银行多了一笔存款。银行在放贷的时候,实际创造了一笔货币,创造了一笔存款给你。

那么银行资产+贷款100元,负债+100元存款

你的负债+100元贷款,因为需要未来偿付,资产端增加100元的银行存款。

资产 负债+权益

贷款100元 存款100元

存款100元 贷款100元

货币创造当中最经典的例子,就是贷款创造存款,而不是存款创造贷款。

去年是一个特殊的年份,受疫情影响,美联储通过货币政策刺激(俗称“大放水”)来重振美国经济。而去年的“大放水”也催生了币圈的牛市。上一轮金融危机,美联储创造的货币中绝大部分流入到了一些银行和非银机构的手里(包括对冲基金、资管公司等等)。

而现在的刺激则性质不同了,美联储货币增发的同时,美国财政部通过发债吸收了增发的货币,然后派发给了老百姓。银行和对冲基金很难去买币,因为此举不符合监管的规定,而老百姓可以去买币。去年无论是美股还是数字货币的行情,都显露出一个非常有趣的特征:行情并非是完全由机构投资者主导,而是由零售散户投资者主导。这里将用T字表来解释美联储增发美元以后,美元是如何流到老百姓手中的。

加拿大房地产公司接受加密货币支付方式:金色财经报道,加拿大房地产商人Ray Junior Courtemanche宣布,他的公司SKYBLü Condos Cité Mirabel现在将接受公寓的加密货币付款。尽管熊市在继续,但Courtemanche表示,现在是将加密货币整合为支付选项的合适时机。加密支付的使用将影响来自加拿大和全球的客户。(Finbold)[2022/7/13 2:10:27]

这里需要列美联储、银行、美国财政部和你的T字表。首先美联储在实施量化宽松政策前,银行的资产端有大量的国债作为它的资产配置,投资者手里也有美债。

美联储收购银行和个人的国债,并支付给他们存款。由于个人没有办法开户在美联储,美联储向个人或者非银机构买国债是将钱付给这些出售国债主体的代理银行,比如摩根大通。那么摩根大通收到了美联储给他的准备金存款以后,在投资者的账上记一笔存款。

因此,美联储的资产端+国债,负债端+存款(准备金)

美联储 (QE)?

+国债 +存款(准备金)

(这个钱是印出来的)

与此同时,银行和个人的资产端因为出售了国债,

银行的资产端-国债+存款(准备金);

个人的资产端-国债+存款

+投资者银行存款

+银行存款

接着,美国财政部发行了新的国债。按美国的法律规定,美国的一级交易商是要在一级市场认购美国国债的。美国财政部发行多少美债,一级交易商就得承接多少美债。因此,银行的准备金(印出的钱)又变成了美债,它可以自己持有美债,也可以出售给客户。那么当银行在增加美债的过程当中,他的存款和准备金被花掉了。这些钱流到了财政部的存款账户上。此时,财政部的账已经做平了。

美国财政部负债+国债(是银行和投资者所购买的美债);

美国财政部资产+财政部存款

银行资产-准备金+美债

-美债

+存款 (准备金)

-存款(准备金)

+新的美债

然后,美国财政部要实施撒钱政策,向个人发放补贴,用以刺激经济复苏。

美国财政部资产-存款

Chia全网有效算力28.35EiB 挖矿产出1006250枚:金色财经报道,据chiaexplorer数据显示,2021年6月30日,Chia当前全网有效算力为28.35EiB,目前XCH总量22006250,挖矿产出1006250枚。当前每天每TiB算力可产出0.0003个XCH,1TiB算力挖出1个XCH需要花费约8年313天。行情显示,当前XCH报价为278.3美元,日内跌幅7.5%。[2021/6/30 0:16:10]

个人资产+存款

+财政存款

-财政存款(撒钱)

+个人存款(财政部发的存款)

关于美联储QE,你会发现美国的金融体系就是一个货币创造的循环,它的资金就在金融体系里面空转,与实体经济没有任何的关系。当你收到了财政部给你存款补贴以后,有两种选择:第一种是傻傻的拿着这个存款在美国享受接近于0%的存款利息,第二种选择就是把它配置到更高风险的资产当中(比如说数字资产以及中概股美股的一些科技股)。其实美联储去年总共增发了有将近4万亿美元的货币,如果算上银行体系贷款创造出来的存款的话,去年的整个流动性创造应该是历史之最。当投资者面对去年整个风险资产市场是不需要动脑筋的,因为只要是资产都在涨。

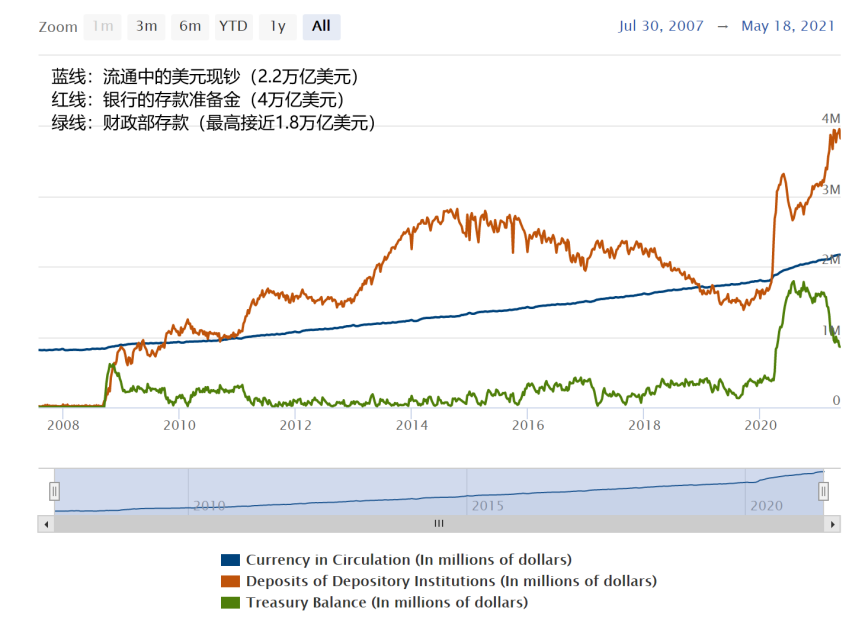

接着给大家讲讲最近美元流动性的问题。从这张hard money data,我们可以看出货币增加了多少。这张图的蓝线是流通中的美元现钞,从2008年到2020年,这条蓝线它一直在上升。据美联储的数据,它每年的增长速度为900亿美元。

我们可以看到去年银行存款准备金一年增长到了4亿美元,这是一个非常惊人的数字。因为美联储13、14年间,准备金的水平也才2万亿左右。目前4万亿的水平就相当于所有的金融机构的存款翻了一倍,如果资产价格不翻倍,它还合不合理?这只是在美联储表里的货币,我们还没有计算商业银行的情况。

绿线是财政部的存款,它的逻辑我之前已经讲过了。首先美联储印钱,然后印的钱又流回到了美国财政部手里;美国财政部又把钱花掉(送给个人),个人存在银行里又会变成存款。所以红线绿线有的时候会成同向运行,有的时候会成背向运行。同向运行说明印的钱太多,背向运行说明印钞速度变慢,钱结构性地在个人和银行的账户中流转。

欧易OKEx将于今日17时上线XCH杠杆交易、余币宝及永续合约:据官方公告,欧易OKEx将于2021年5月8日17:00在网页端、APP端及API正式上线XCH的杠杆交易、余币宝及XCHUSDT永续合约。[2021/5/8 21:37:09]

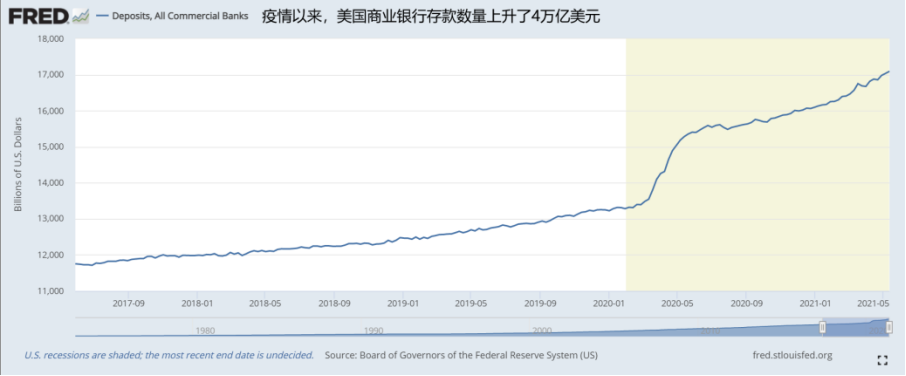

从这两张图中,我们看到美国商业银行的存款规模在上升,而贷款规模上升不大,就只有4000亿。这说明货币创造目前是美联储直接主导的,而不是商业银行通过贷款创造存款主导的。商业银行为什么贷款增速不够?因为美国经济在疫情中比较低迷,信贷需求也就比较萎靡。在消费力不足、贷款不足,货币创造无意帮助实体经济的情况下,钱只能进入股票、期货以及数字货币市场。?

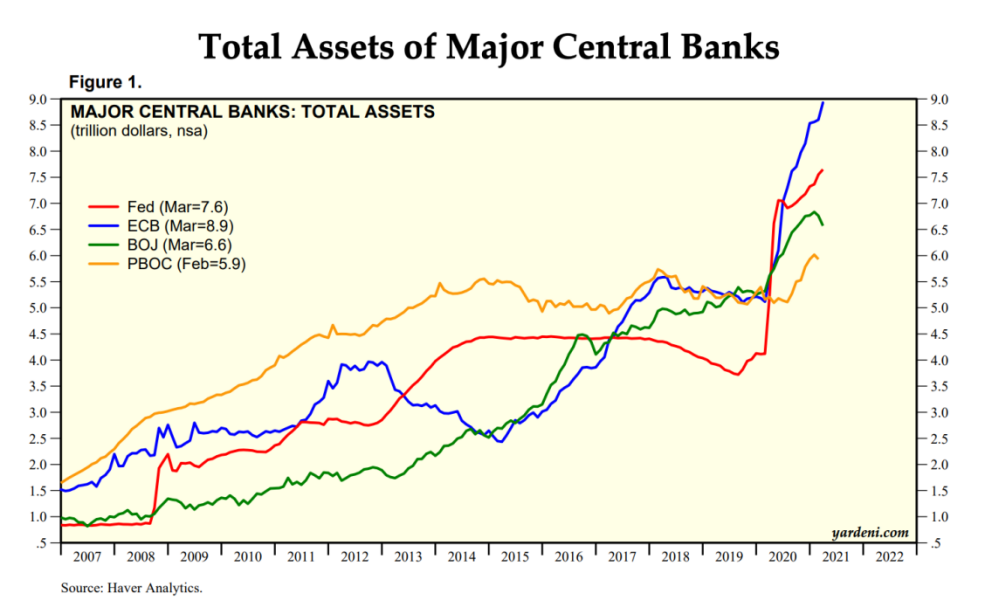

以上的图表示不仅美联储在印钞(增发货币),全世界的央行都在印钞。我们可以看到ECB(欧洲央行)和BOJ(日本央行)的印钞能力很强。其中,ECB是今年开始疯狂的。BOJ的资产负债表规模和欧洲央行和美联储差不多,而日本的经济体量却无法和它们相比的。所以,BOJ的印钞规模也比较夸张。

唯一比较佛系的是我们中国人民银行(PBOC),国家的货币政策相对发达经济体而言也比较紧,主因还是我们疫情控制的比较好,没必要通过大量的刺激支持复苏。从某一个角度来说,货币增发是有利于GDP的:市面上的钱多了也自然有人进行消费和支出,各种经营行为也得以开展。

摩根大通关于tether的报告

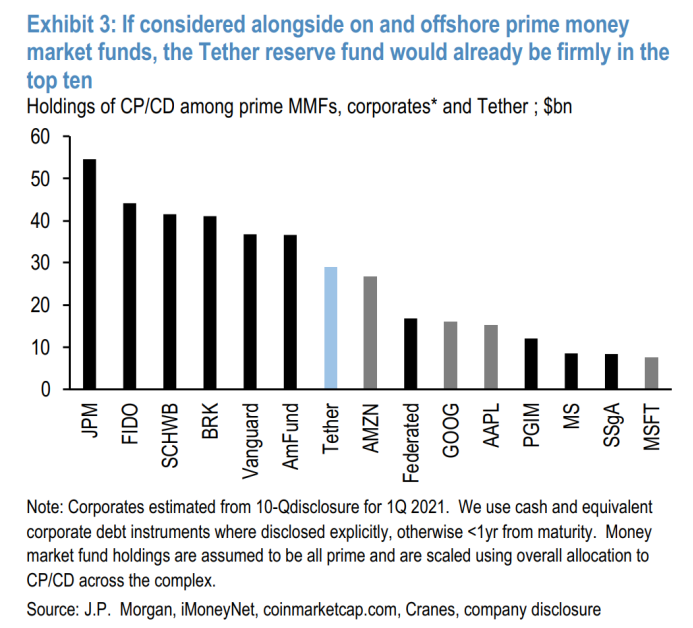

大家有没有这样的感知,其实现在主流投行已经把比特币和数字资产纳入了一个非常重要的另类资产类别。最近,摩根大通的美国固收团队写了关于Tether的研究报告。Tether最近公布了它的资产构成,它的资产构成当中一半以上都是commercial paper(商业票据)。这里要讲讲为何commercial paper占比那么大?

Tether发行USDT的前提是它有足够的储备资产。之前,Tether在大行里有美元存款,比如说摩根大通。为了解决合规问题,大行拒绝了Tether的存款。于是Tether将美元存款存到了另一家小银行。于是,这些小行(因为没有在央行结算的能力,通常在摩根大通开户)将钱存在了摩根大通。由于金融体系是嵌套的,所以最终Tether的存款还是落在大行的资产负债表里。

商业票据其实就是期限较短的私人欠条。有两类机构现在在美国市场会发行这样的发票,一种是拥有传统业务的大企业(比如可口可乐)以及科技公司(比如说苹果)。于是,Tether就是拿着他的美元存款去买了苹果公司和可口可乐公司的欠条。

那么Tether的流动性储备有没有风险?是有风险的。当然你可以说可口可乐和苹果公司的欠条风险很低,它们的发债利率可能比一些主权国家还低。但这些公司的commercial paper也是有风险的。因为这些企业没有印钞的能力,是要靠实打实挣来的钱去还的。那么为什么Tether有流动性风险,大家还愿意接受它?因为炒币的用户真的没有特别在意说Tether的资产储备多少,炒币用户从不在意风险。

那么Tether的资产储备公布了以后,为什么受到了很多投行的关注?因为它作为一个CP持有主体,其体量在美国已经是数一数二的。这说明数字货币的规模也已经不小了,这是一个非常值得注重的流动性母体。而这个体系在越来越庞大,这还不包括其他的稳定币。

前两天,美联储理事布雷纳德说,美国的CBDC(美国的央行的数字货币)一定要尽快推出,并且要主导全球的数字货币。为什么?因为他发现政府不做的事情已经有人替他做了。如果美联储不去发行一个数字货币,那么他以后的市场份额都是Tether的。这里有一个前车之鉴。人民银行为什么着急推出CBDC,因为它的支付市场份额的八九成全部都来自微信和支付宝。且这些大型的科技巨头可以在央行直接开备付金账户。当用户将钱存在支付宝上,而支付宝将钱百分百存在中国人民银行,那么用户的存款几乎是无风险的。换而言之,支付宝可以称得上是全球最大的稳定数字货币,一是它是数字化的,二是支付宝和微信支付联合起来占到了整个支付比例的80%~90%。而中国推出CBDC的用意在于通过CBDC系统重新主导支付业务。

之后的宏观环境将不利于数字货币市场。这里节选了美联储的会议纪要:许多与会者强调,委员会必须在经济情况已经被评估为“实质性进展”以前,向市场做好有关Taper的提前沟通。Taper指的是减少资产购买,就是未来美联储印的钱会越来越少。因为去年印的钱太多了,可能要花5~10年才能消化增发货币。其次,6月份会议上美联储可能开始释放一个信号——收紧美元流动性。

美国的国会预算办公室最近发布了报告,叫做 options for reducing the deficit。这说明美国在未来10年想要削减自己的财政赤字。而美国财政部的赤字太过严重。因为美国财政部要给老百姓发钱,而所发的钱是美联储帮忙货币增发出来支持的发债,财政部吸收了大量的流动性去填补了赤字支出。最近美国财政部长耶伦干了很多的事情,希望削减财政赤字。她希望改变全球税制,包括提高个人税,增加遗产税,增加资本利润税。因为她要改变财政部的收支结构,让收入大于支出。大家未来可能需要交炒币税到财政部的账户上。

美国从今年下半年开始,有一个很大的主题就是在未来10年慢慢地收紧货币。过去10几年中,美元几乎是没有紧缩过的。尽管从15年到18年有一个加息周期,但是它资产负债表规模还是很大。美国政府没有实质性收紧过自己的货币流动性。当98、99年克林顿政府突然开始紧缩的财政政策时,美股连续十几二十年的牛市让人们形成一个惯性思维;但当货币政策开始收紧的时候,人们才意识到政府并不是只会实施宽松的政策。目前,美国的债务/GDP的占比已经非常高。而美国的债务只能通过税收或者新增发的货币来滚动。而美联储又增发了很多货币,货币增发会使得资产价格更加的膨胀,会带来泡沫风险。

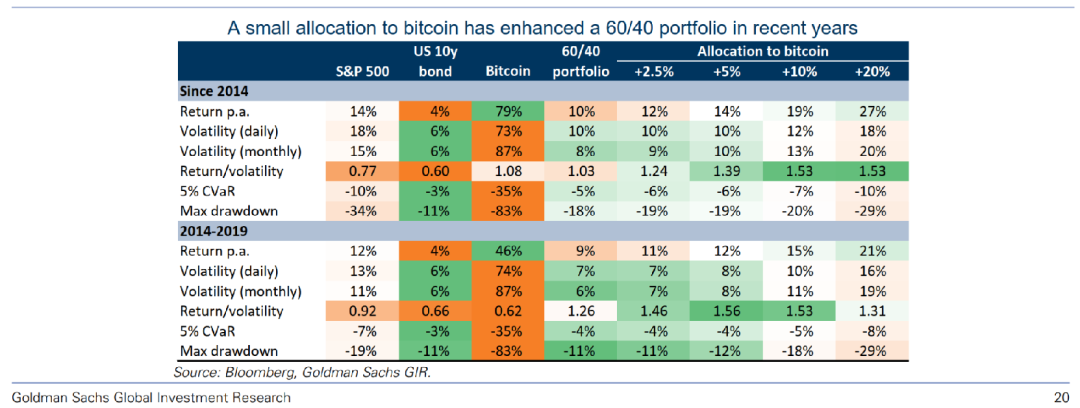

尽管宏观环境不太有利,但救命稻草还是有的,数字资产作为资产配置是重要的一环。高盛最核心的一个研究报告系列叫Top of mind,是高盛利用整个研究网络和其智库人脉做的研究报告。研究报告里高盛认为crypto将变成一个重要的资产类别。报告还显示如果你配置一定占比的比特币在60/40股债资产组合中,会增强你的总收益。因为比特币跟其实资产的相关性没有那么强。而比特币跟美元是有一个明显为负的相关性的。因此,数字资产的敌人就只有美元,但是美元又是成就了它的东西。所以现在美元指数走势非常疲软,在一个疲软的走势下,数字资产和风险资产才有如此涨幅。如果哪天美元指数开始回暖的时候,就要注意风险了。

最后,所谓的数字货币并不能称作是数字货币。首先,现在金融体系下所有的货币都是数字化的,比如你的存款是数字化的,支付宝也是数字化的。所以数字这个词并没有给货币的含义增加额外的内容。第二,比特币等数字货币不是货币,它是一种另类资产。没有人会在主流的货币环境将比特币作为货币去使用,这是大家必须要承认的一点。USDT有一定的类货币性,但是也不能被称之是货币。所以你在买数字资产的时候,不要抱有说它未来会替代美元的幻想。

(本文作者朱尘Mikko,货币学者,智堡创始人,曾供职于华尔街见闻见智研究所。全球央行货币政策研究领域先行者,为诸多大型公募基金以及资产管理实体提供央行研究领域的专家咨询服务。分布式资本有匪整理。)

标签:ETHE比特币ETHER数字货币PoolTogether USDC Ticket比特币走势图十年togetherbnb全部攻略被朋友去弄数字货币怎么办

本周,来自The Block的数据显示,所有稳定币的总供应量突破 1000 亿美元。 到目前为止,最大的稳定币仍然是Tether?,也是最家喻户晓的稳定币。它是许多加密货币阴谋和理论的中心。然后位居第二的是 USDC,由 Circle 公司创建。

报告信息 发布机构:同伴客数据 合作机构:中国政法大学全球价值链与票据金融研究中心 媒体支持:金色财经 作者:Real Ma,Ph.D. |?Cici Zeng 摘要 加密数字货币十余年发展积累,已经从微观层面的交易品类发展成具有独立经济学意义的宏观大类资产。除其本身的技术变革以外,也在诸多宏观因素的共同作用下其价值不断演化。

5月12日,时不时在币圈里“带货”的马斯克同学在推特上表示,出于对“用化石燃料开采比特币的使用量迅速增加”的担忧,特斯拉暂时停用比特币交易。 这一个突如其来的“反水”言论,让比特币价格应声下跌。

在周四的众议院金融服务委员会听证会上,摩根大通(JPMorgan)首席执行官Jamie Dimon表示,他个人对加密货币感到担忧,但不会让摩根大通放弃提供与加密相关的金融服务。 他说:“我对人们的个人建议是远离它,这并不意味着客户不想要它,这关系到您如何开展业务。 就像我不抽大麻,但是如果您在全国范围内使大麻合法化,我不会阻止人们为它花钱”。

金色财经 区块链6月2日讯? 最近几天,比特币全网算力呈现出下降趋势,本文撰写时比特币全网平均算力已跌至151.98 EH/s。5月30日,比特币网络在区块高度685440迎来难度调整,全网难度下调15.97% 至21.05 T,这意味着很可能有一批矿工已经“关机”。不出意外的话,10天后比特币挖矿难度还将下调13.45%至18.22 T。

算力研究机构 Anicca Research 推出的 Alkimiya,将算力产生的现金流奖励进行结构重组,拆分成算力合约和算力结构化产品两个部分。 「由于自 1990 年代以来所有涉足电子货币的公司都遭遇了失败了,许多人自然而然地将电子货币视为其失败的原因。我希望大家认识到其中显而易见的原因,这些系统中心化控制的特性注定了它们失败的命运。