当我们分析长、短期持币者的链上情绪时,发现比特币市场已经沦为多头和空头的决战之地。

在过去的这一周,比特币价格在9,430美元的交易区间内盘整。比特币以低点价格31,327美元开盘,触及近期高点40,757美元后,再回落至低点。受之前的抛售影响,市场预计会出现一段时间的调整。

投资者首先关心地问题是,熊市是否已经来了,抑或市场已经重回调整阶段?本文中,我们将会评估长、短期持币者的链上支出表现,以此衡量他们的相对情绪。

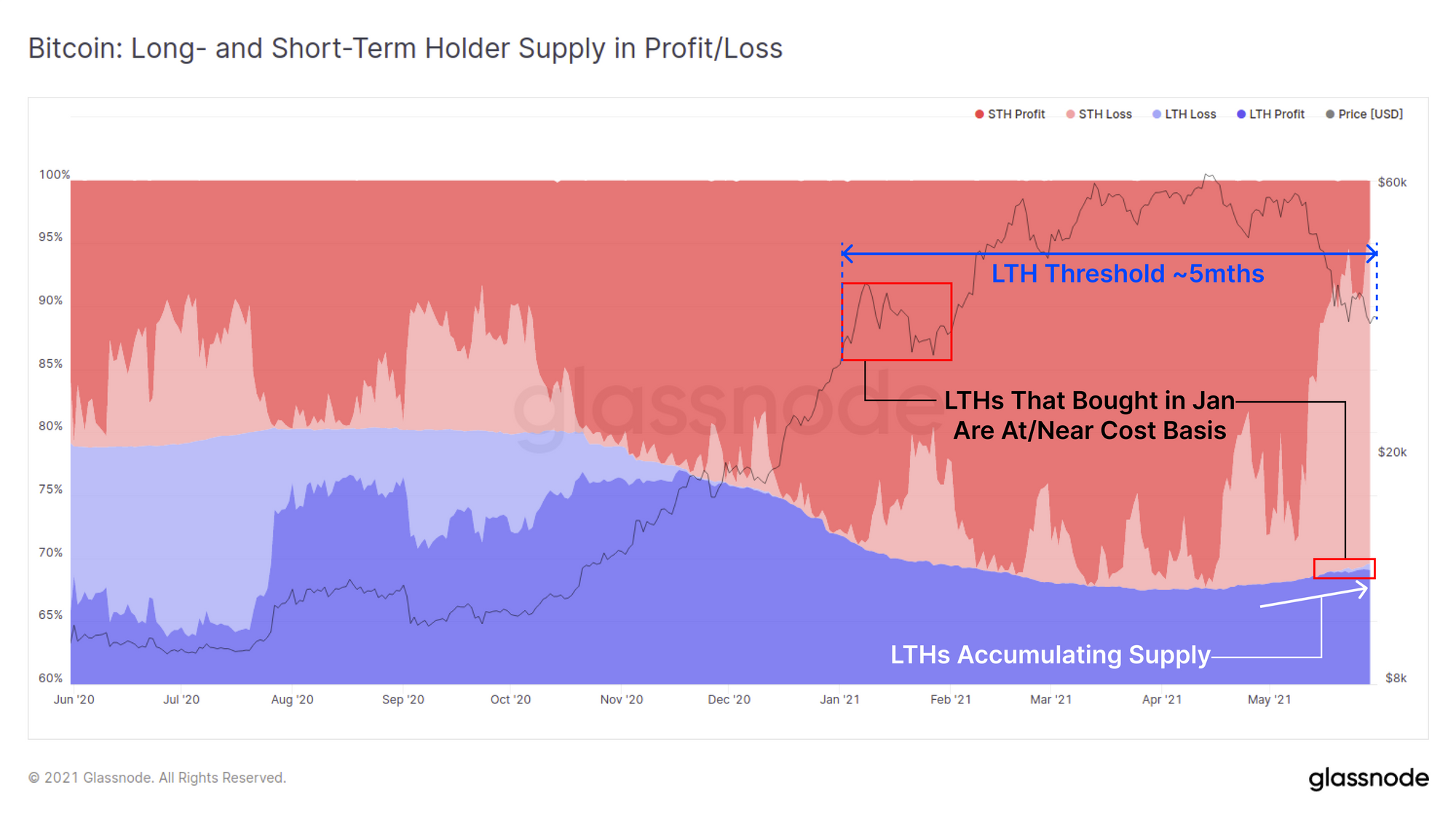

目前的市场结构非常有趣:五个月之前比特币的价格仅略低于当前水平。因此,2021年之前积累的盈利币基本都由长期持币者(LTHs)持有,于12月底或1月初入场的人也已接近其成本价。相反,短期持币者(STHs)则几乎都处于未实现亏损的状态。

我们根据比特币最近一次的转移时间,确定了以下两类持币者:

短期持币者(STH)。持币时间短于155天,通常被认为是新入场者,

长期持币者(LTH)。持币时间超过155天,通常被认为是囤币人、业内行家、终极买家。

通过这种分类,我们确定了长、短期持币者的持币比例,并进一步得出这些币有多少处于盈利或亏损状态。比特币当前交易价格非常接近155天以前,我们也可看出小部分长期持币者目前处于亏损状态,正如下图蓝色部分所示。

长、短期持币者的盈亏实时图表

上图中有关当前供应动态的关键统计数据为:

盈利的长期持币者持有69%的比特币(深蓝部分)。这也基本代表了2021年之前的所有买家。

亏损的长期持币者持有0.5%的比特币(浅蓝部分),于2020年末或2021年初入场。如果价格在此区域持续震荡(或下跌)1个月,则浅蓝部分的厚度就表明了有多少1月入场的买家在继续持币。

长期持币者基本又开始囤币(白色箭头)。这意味着,早期的牛市买家(买入价格低于3万美元)持币数量合理。若此趋势持续,供应将在较长时期内都处于紧缩状态。

HT突破27美元关口 日内涨幅为15.15%:火币全球站数据显示,HT短线上涨,突破27美元关口,现报27.0008美元,日内涨幅达到15.15%,行情波动较大,请做好风险控制。[2021/5/2 21:17:00]

盈利的短期持币者仅持有4.5%的比特币(深红部分)。相较于四月中旬64,000美元的历史新高,比特币暴跌超30%。这表明,约26%的比特币目前处于亏损状态。

因此,亏损的短期持币者所持有的26%比特币,目前处于未实现亏损状态(浅红部分)。在现在或者未来,这些人都最有可能是卖方压力的来源。

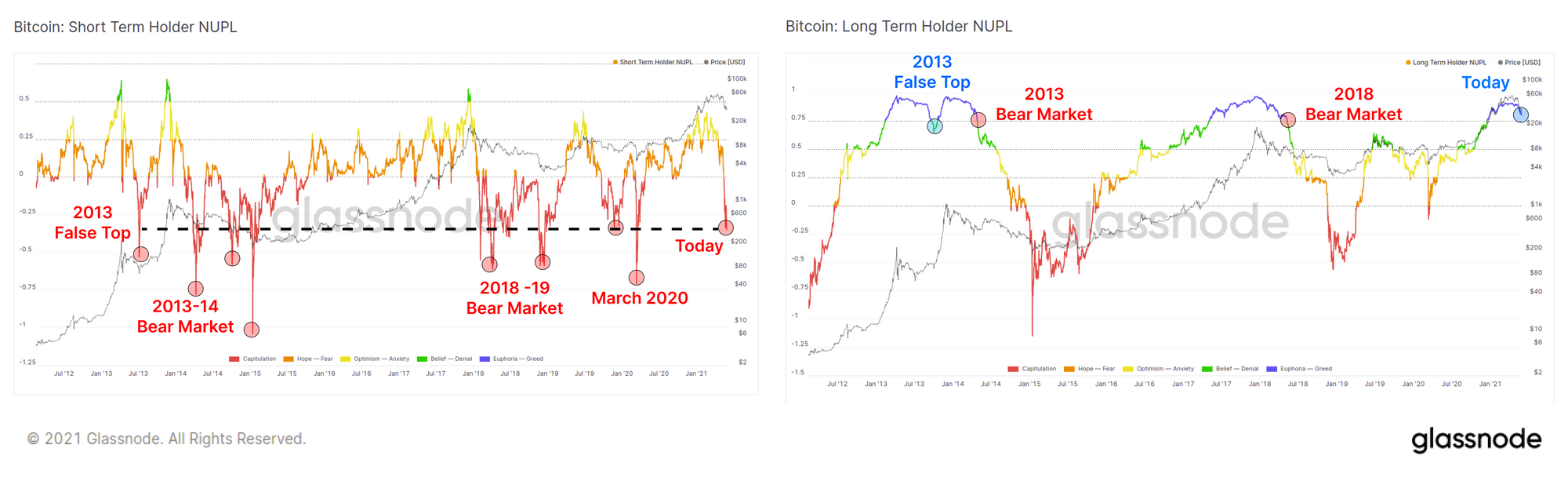

在最新的报告中,我们探讨了长、短期持币者的未实现净损益,以此来确定他们的相对痛点。我们得出的结论是,短期持币者已经抛售了大量比特币,但可能还会继续卖出。另一方面,长期持币者大多处在盈利状态,但是也在接近“未实现损益”的临界值,即0.75。在之前的周期中,这标志着更多看跌趋势的开始,因为长期持币者捕获了剩余的未实现收益。

?周链上数据实时图表

以上,我们可以得出,大量的比特币投资者处于亏损状态,情况看起来非常严峻。

然而,既然已经确定了市场的潜在痛点,我们就可以观察链上的实际支出行为,以此验证投资者是否在针对账面亏损而采取行动,抑或被市场崩盘吓到了。

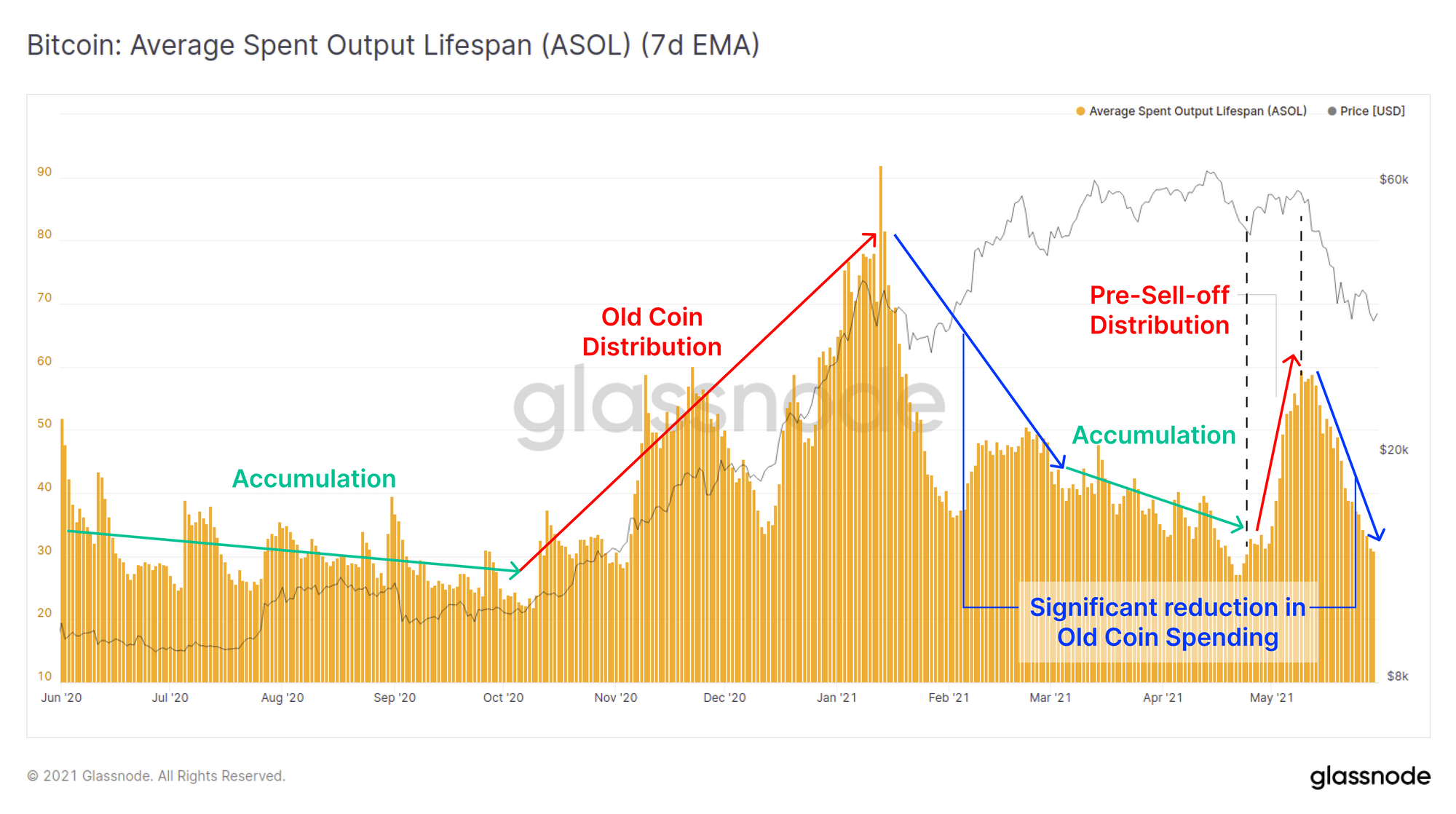

通过平均支出的输出寿命(ASOL)指标,我们可以得出当日的未花费交易输出(UTXO)的平均年龄。在下图中,我们使用7日指数移动平均线(EMA)来突显最近的支出行为,同时消除了一些干扰因素。

高ASOL值表示旧币正在移动、分配。

低ASOL值表示旧币仍处于“HODL”状态,未被移动。

以下是与近期价格走势相关的两个关键结果:

1. 五月初,旧币支出激增,可能是资产分配(行家们可能已经预见了市场疲软),以及资本循环(在此期间,ETH的价格翻倍)。

2. 在抛售期间,ASOL大跌,重回5-6万美元积累区间以下的水平。这表明,长期持币者并没有恐慌性抛售,相反,他们在下跌过程中继续持有。

ASOL实时图表

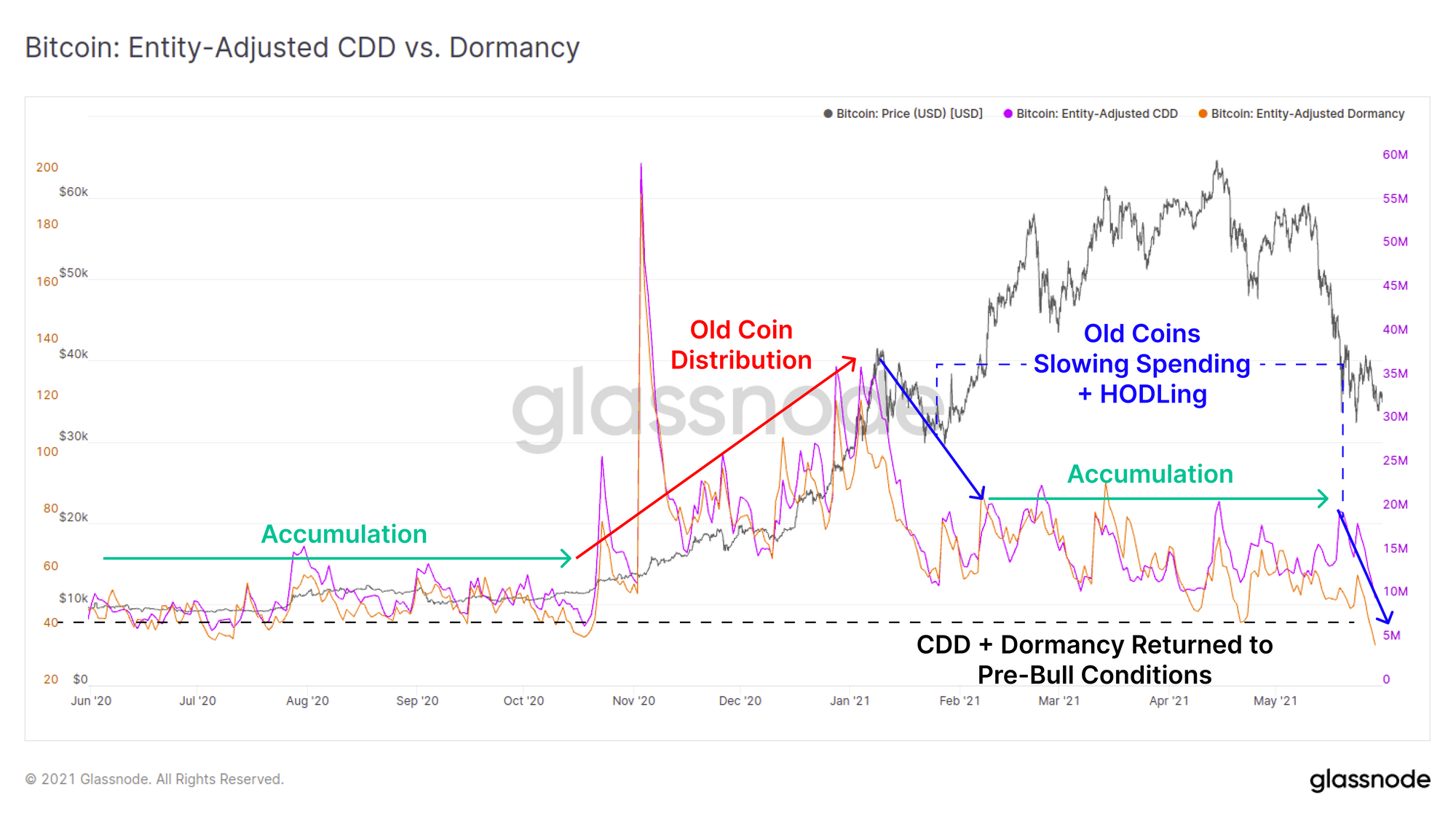

另外两个寿命指标“Coin-Days Destroyed (CDD)”和“Dormancy”也代表了相似的涵义。尽管价格从峰值下跌50%,旧币似乎仍处于“休眠”状态(低价值)。

CDD代表当日货币消费的总寿命周期。

Dormancy修正了链上交易的CDD,显示了每单位BTC的寿命周期。

由于旧币被消费、分配,高值通常表示看跌。

由于旧币依旧处于休眠状态,且持续积累,低值通常表示看涨。

Dormancy + CDD实时图表

从ASOL中可以看出,所花费的总生命周期已经下降至或低于2020年牛市前的水平。这证实了,旧币在持续被持有,而大部分支出则来自持币时间短的持币者。

这三个指标表明,老手不会急于退出。由于旧币仍未移动,弱手卖给强手,如果ASOL/CDD/Dormancy继续走低,那么它将与之前的积累范围相似。相反,若这些指标走强,则可能表明旧币再次被消耗,造成进一步的抛售压力。

目前,我们已经确定了旧币的支出比平时更少。然而,比特币价格正在下降,而交易所余额则在攀升。那么问题来了,是谁推动了抛售?

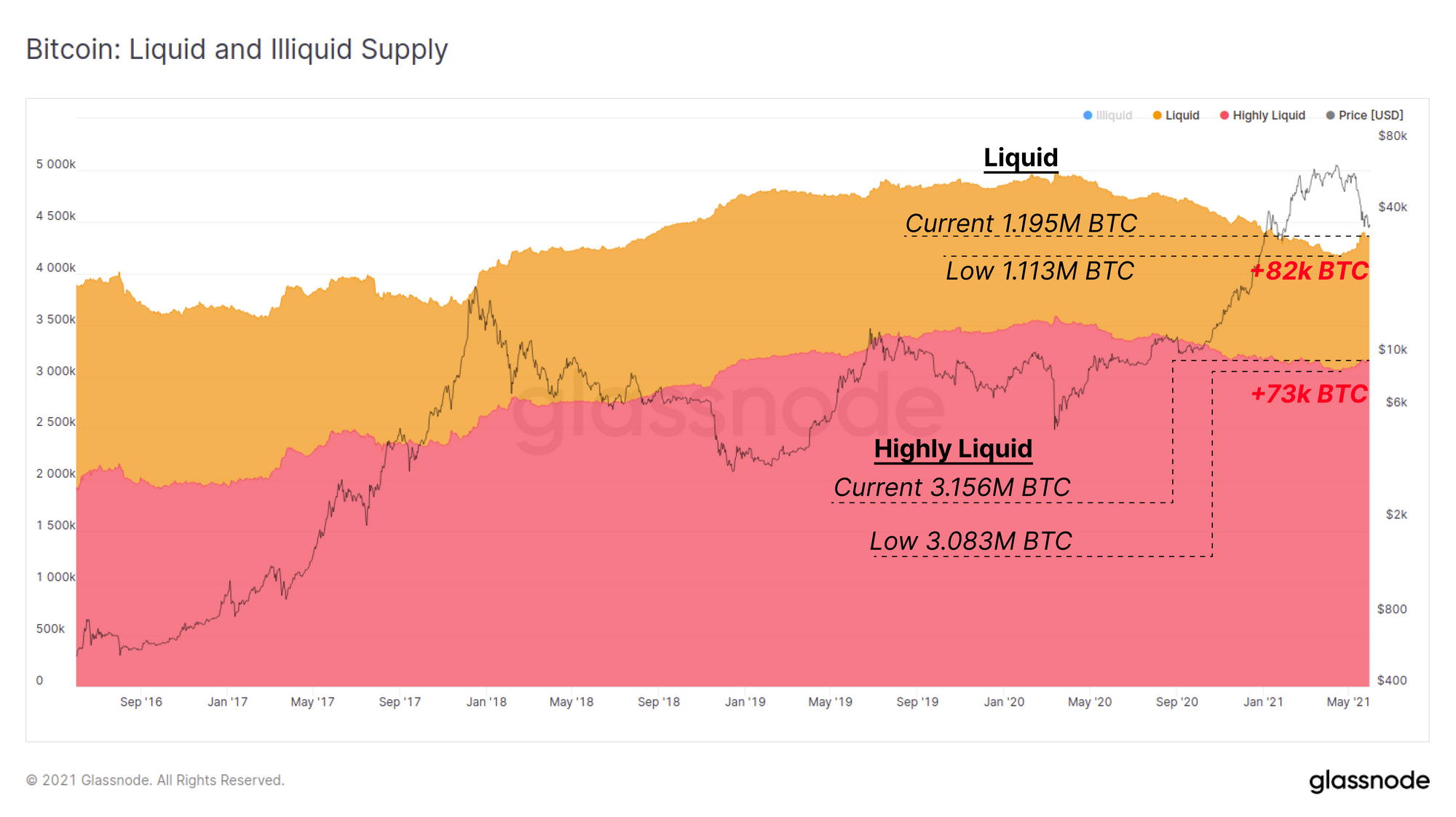

流动和非流动供应指标表示,在五月份,共有15.5万BTC已经从非流动性状态(HODLed)转变为流动性或高流动性状态,这可以预估总的抛售压力。

流动性和非流动性供应实时图表

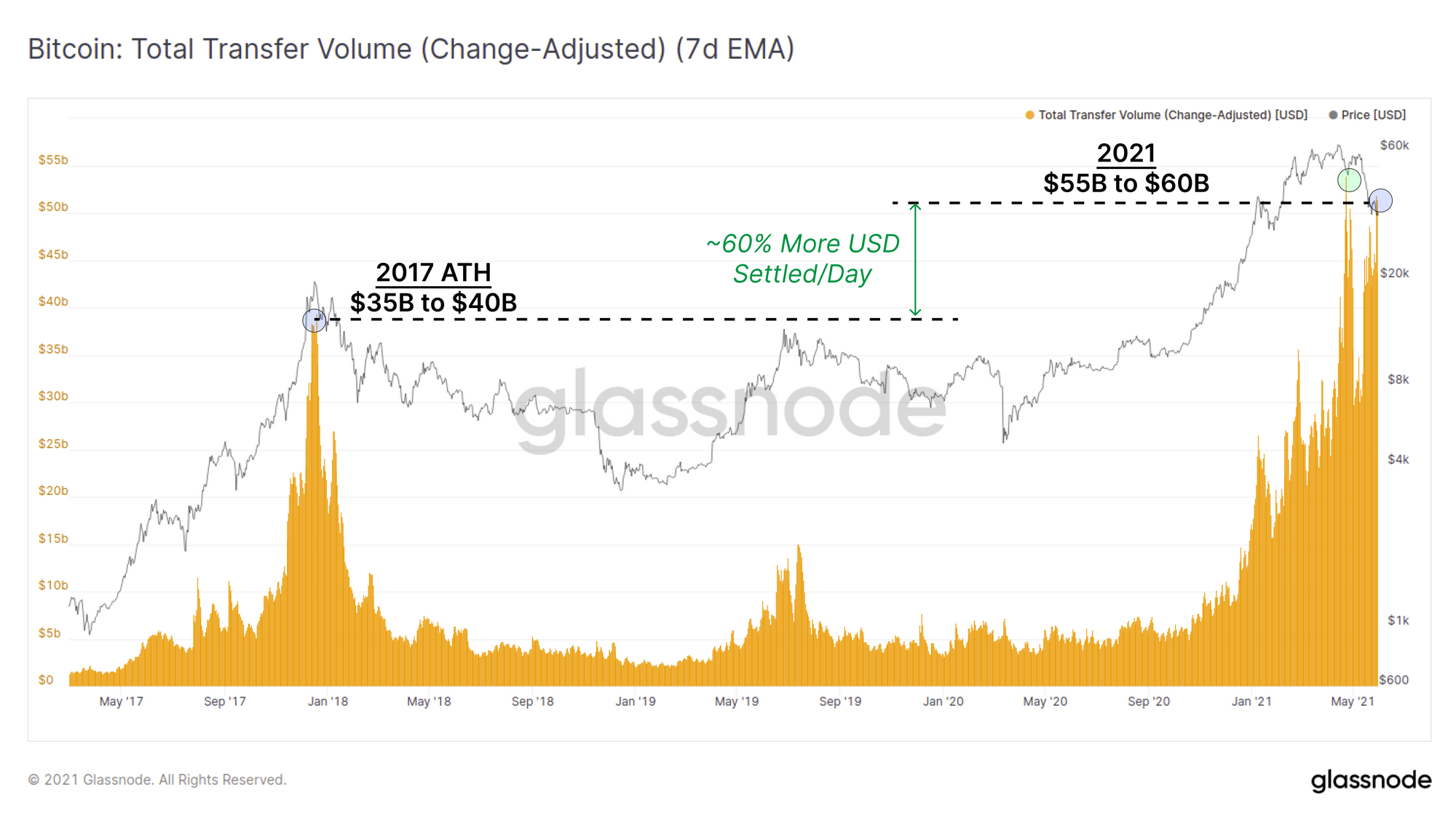

过去这一周的链上结算同样也非常接近历史新高,每日结算超550亿美元。这比2017年的峰值增加了60%。因此,不可否认的是,大体量的比特币正在移动。

比特币转移总量实时图表

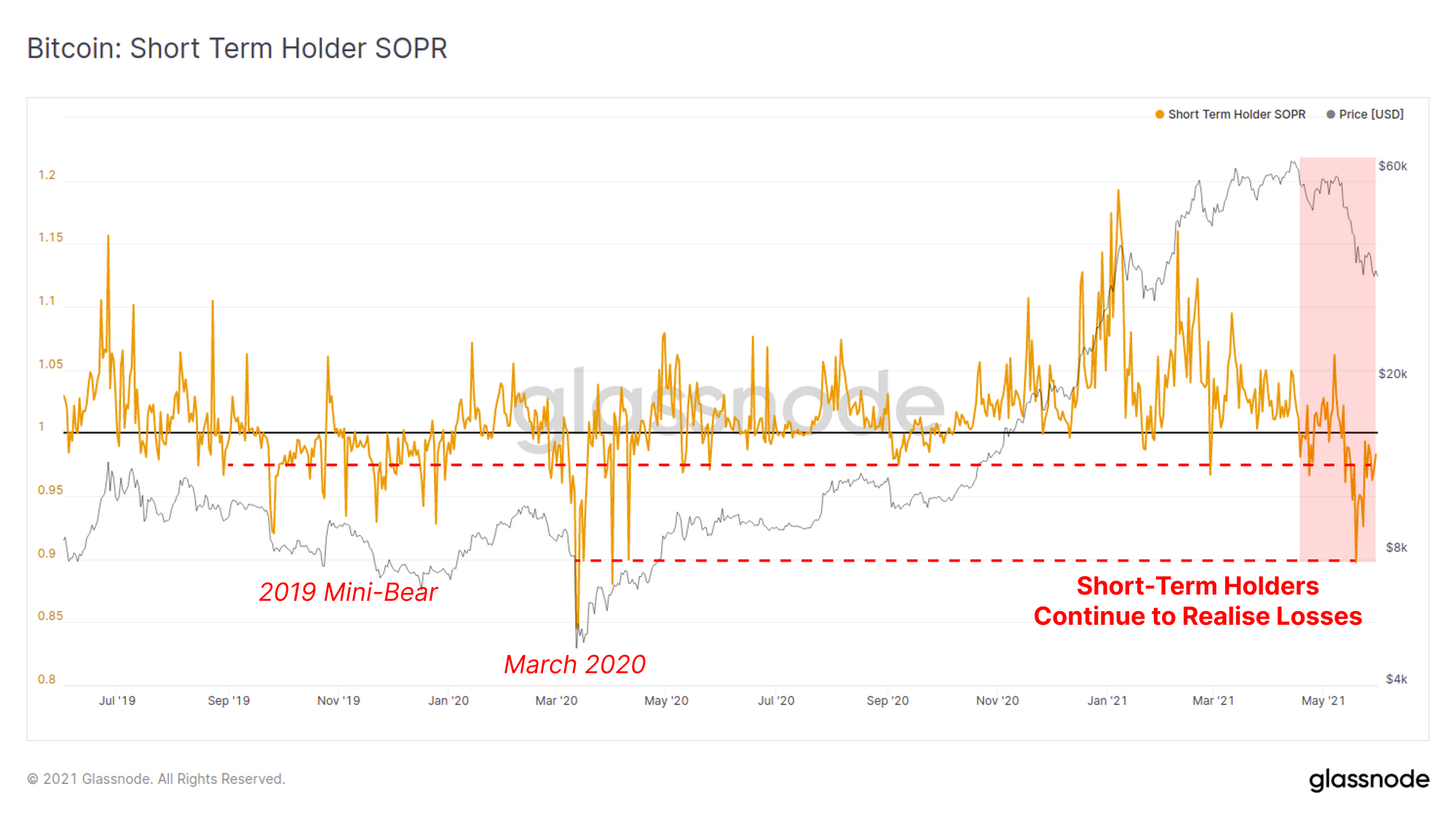

通过分析过滤掉短期持币者(STH)的花费产出利润率(SOPR),我们就会发现,短期持币者以当前低价卖出之前高价积累的币,从而继续实现亏损。当普遍的投降现象出现时,这一指标将长期处于1.0以下。考虑到这一点,当前的市场结构与2020年3月份的市场崩盘事件相比,可谓相当。

STH-SOPR实时图表

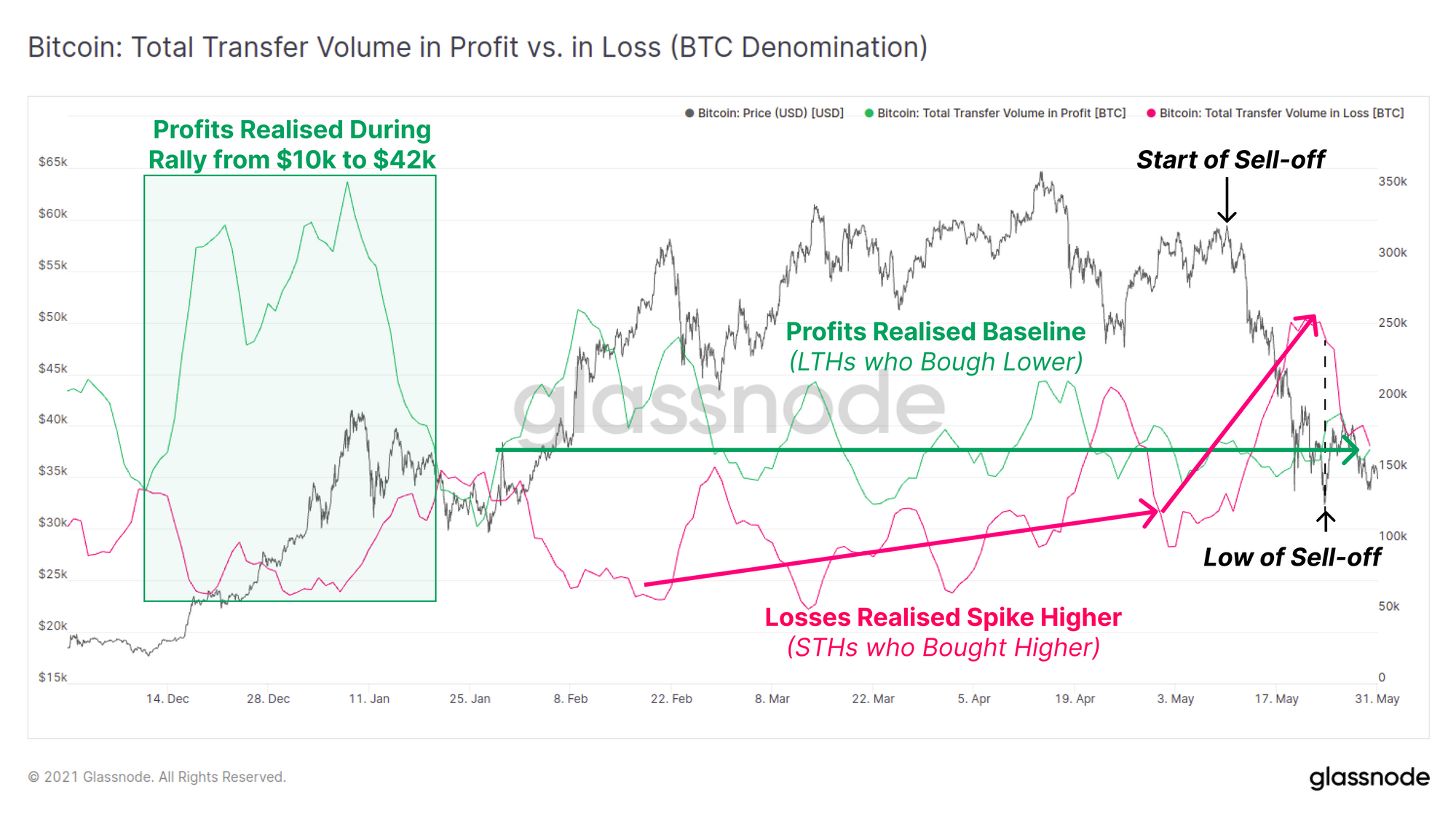

我们还可以查看分别处于盈利状态和亏损状态的链上比特币转移量。下图中的多个观察结果证实了,大量的支出和抛售压力是由短期持币者所驱动的:

从2020年初起,比特币价格从1万美元涨至4.2万美元,长期持币者获利,此后他们的支出达到了一个相当稳定的基线。

长期持币者的支出形态似乎未受大抛售的影响。实际上,支出量的波动性已经下降。这意味着,长期持币者通常不愿意以低价清算比特币。

另一方面,在之前的市场崩盘期间,短期持币者的支出增加了5倍以上,最大支出发生在当前的市场低点附近。

盈利/亏损的BTC转移量实时图表

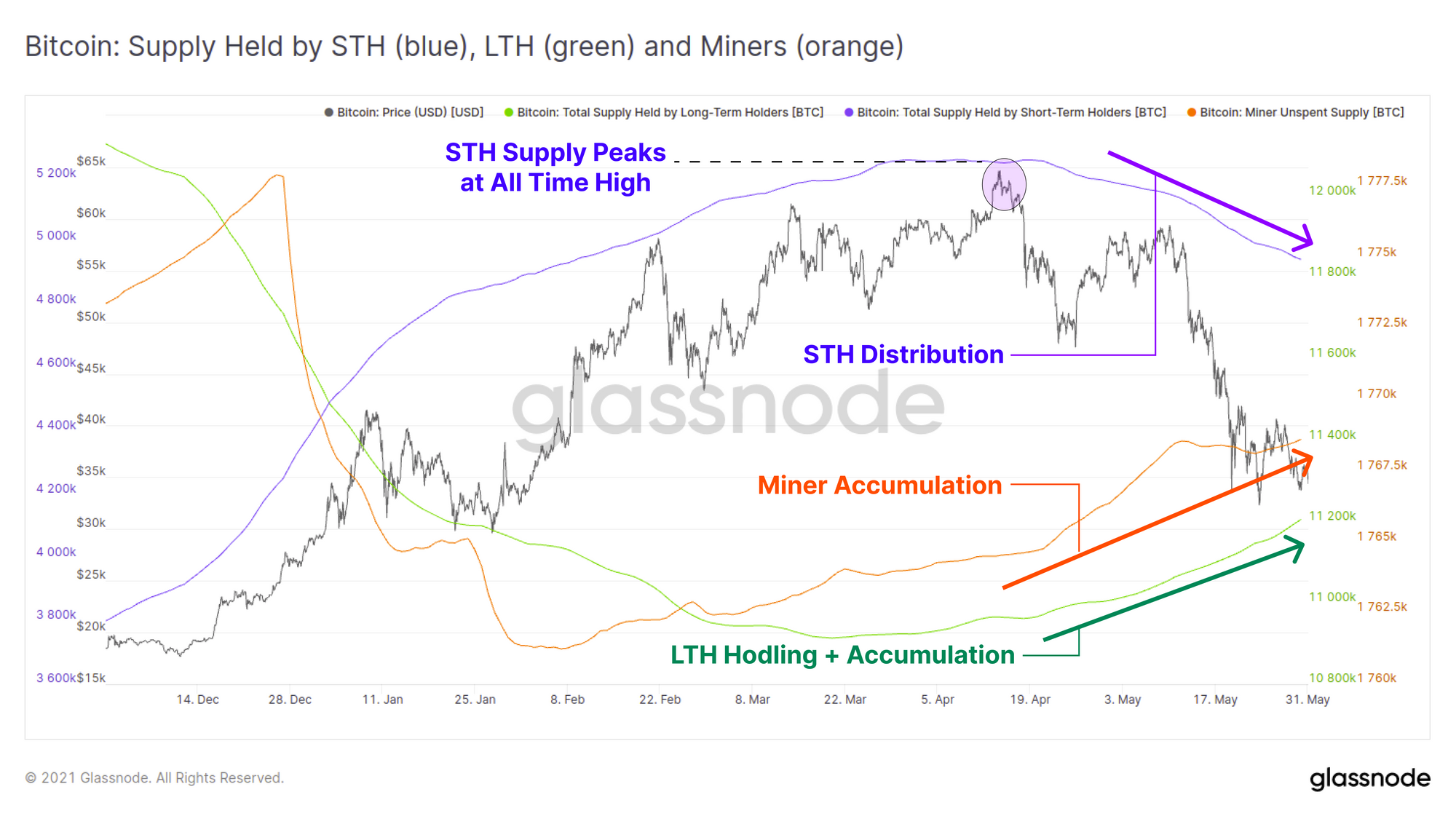

最后,我们可以比较三个关键持币方:短期持币者(蓝色)、长期持币者(绿色)和矿工(橙色)。

短期持币者正在分销比特币。

长期持币者正在持有和囤币。

矿工正在囤币。

毫无疑问,当前的市场结构正好描述了一场多头和空头之间的较量,长、短期投资者之间形成了明显的趋势。这是 HODLer 信念和即时购买力的一场决斗。

长、短期持币者、矿工供应量的实时图表

英国发行纸币已经超过300年了,英格兰银行金融稳定性副行长Jon Cunliffe近期在伦敦OMFIF数字货币研究所发表演讲,回顾了英国公共货币的产生和私人数字货币的发展,讨论了在日益数字化的世界中英国货币的未来。中国人民大学金融科技研究所(微信ID:ruc_fintech)对演讲的核心内容进行了编译。 我今天想谈谈我们是否需要“公共货币”。

1.对比:各国央行眼中的加密货币 “暴涨暴跌”是比特币等加密货币的自带属性。过去,加密货币只是一小撮人的游戏,如今,华尔街机构频频入场,加密货币市场格外躁动。也正因此,过去对加密货币睁一只眼闭一只眼的各国央行不得不注意它。

5月28日,MakerDAO核心单元推动者Derek发文《Maker的多链战略和路线图》。介绍了MakerDAO在快速发展的多链生态中的机遇以及其中的潜在风险。 本论坛帖子的目的是概述Layer 2生态系统以及存在的各种机会。

目前整体处于前期大跌后的整理阶段,牛市前期3800美金起涨趋势线并未跌破,不破该趋势线表明牛市并未终结,不过市场刚刚经历大跌,信心重建需要一段时间,目前位于该趋势线附近震荡整理符合需求,同时这波大调整,周线刚好回踩2010-2021长期上行通道上轨支撑线,这与13年牛市和17年牛市走势非常相似,13年牛市BTC走二顶行情,一顶冲高回落该趋势线测试。

这位前以太坊开发者表示:“支持这些需要传承的协议和编程语言非常重要,而这也是我们正在做的事情。” 以太坊虚拟机(EVM)在区块链开发者中处于领先地位。这就是为什么Gavin Wood说他的Polkadot区块链系统支持EVM是很重要的——至少在可预见的未来是如此。

2015 年 7 月,以太坊正式上线。在过去的几年时间里,基于以太坊的去中心化应用程序 (dApps) 生态系统已经取得了惊人的发展,比如: 0x 的第一个场外交易市场于 2017 年推出; Uniswap 于 2018 年 11 月首次上线完成部署; Yearn Finance 在 2020 年精心策划了一场备受业内关注的空投活动。