在高度的价格波动和极端的Gas价格中,DeFi体现了其在协议层面的弹性。清算和套利机制按计划运作,保持稳定,同时稳定币保持其稳定性,看到整个生态系统的大量转账量和使用。DEXs达到了历史上最高的交易量,衍生品平台的使用量增加,随着协议收入的增加和代币价格的下降,代币的估值达到了历史最低水平。

在这份报告中,我们涵盖了。

DeFi对代币价格下跌的反应

暴跌后的代币估值

Gas价格和使用的情况

DeFi在代币价格下跌中的活动

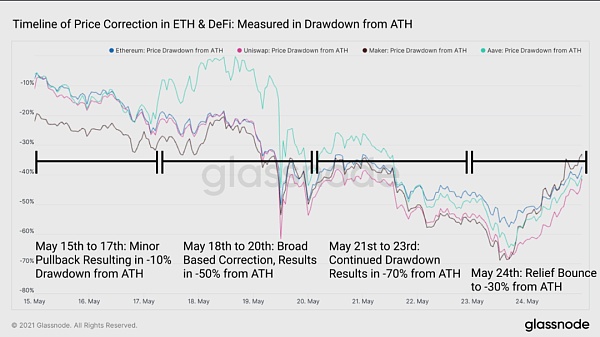

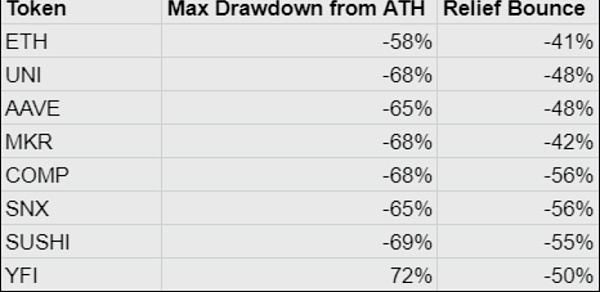

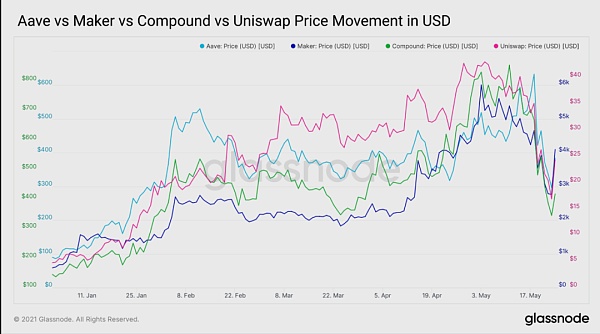

DeFi对ATH广泛下跌的反应是好坏参半。蓝筹DeFi的代币价格在很大程度上跟随ETH的下跌,显示出对ETH相对较高的β值,但在UNI、MKR、AAVE、COMP、SUSHI和SNX中,从ETH的下跌中没有超过15%的下跌。

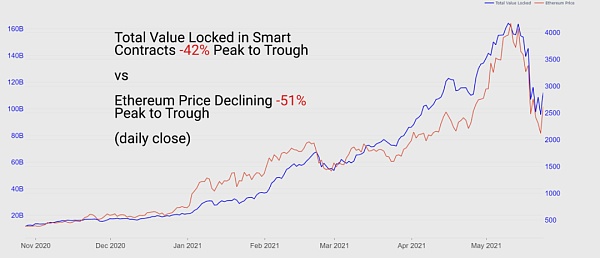

锁定在智能合约中的总价值从高峰到低谷下降了42%,总体上与以太坊的价格走势一致,后者从高峰到低谷下降了51%。

DEX活动

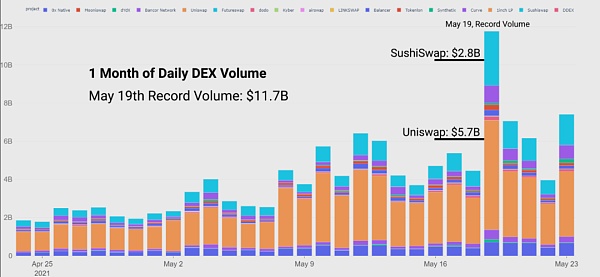

随着波动的加剧,DEX的交易量飙升至历史最高水平。5月19日,在大跌中创造了117亿美元的交易量记录。Uniswap以57亿美元的交易量和58亿美元的流动性占主导地位,而Sushiswap以28亿美元的总流动性占主导地位,位居第二。

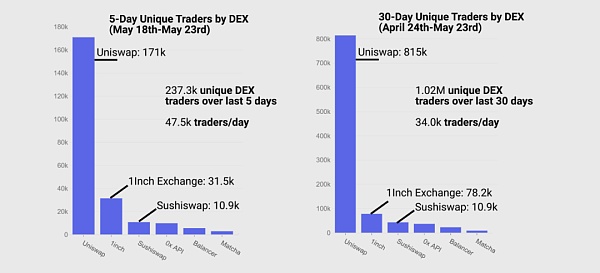

每日交易者的数量也出现了大规模增长。DEXs中30天的每日交易者数量达到了历史新高,5天的交易者数量也是如此。SushiSwap的交易量/交易者比其他交易所都要高,SushiSwap的交易量很高,但与Uniswap相比,交易者的数量很少。30天的每日的交易者总数首次超过了100万交易者。虽然在这个动荡时期看到交易员数量的增加是件好事,但如果/当DeFi进入长期熊市时,对产品市场适应性的真正考验将到来。

借贷活动

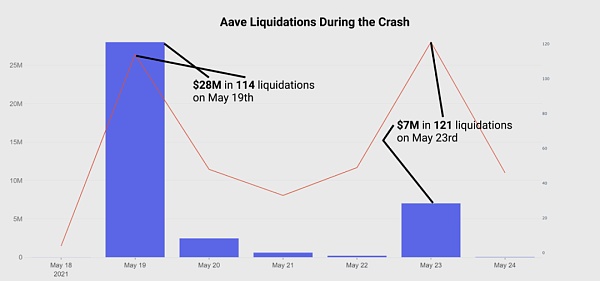

借贷协议已经体现出来了,价值锁定保持强劲,清算保持在最低水平。在市场崩溃期间,稳定币抵押品的损失是借款人的一个关键风险。随着价格越来越不稳定,抵押品的要求也更难满足。此外,不稳定的抵押品、清算和不同的利用水平会造成利率的波动。波动的利率会导致借款人进一步提款。幸运的是,稳定币保持健康,利用率保持健康,借贷市场总体上在高波动期间表现得如意。在崩盘过程中,415名借款人在Aave上面临清算事件,清算金额仅为3840万美元

Zilliqa公布2021-2022 ZILHive加速器计划:8月19日消息,总部位于新加坡的企业级区块链平台Zilliqa宣布了其2021-2022年ZILHive加速器项目,该项目为期六个月,专注于推出从概念到商业化的区块链项目。该加速器项目是ZILHive端到端生态系统的一部分,旨在促进区块链应用在各个成熟阶段的创新,获支持的初创公司可以通过ZILHive Grants申请额外的资金,用于支持特定的上线前需求,如合规性或与第三方应用的技术集成。在今年被该加速器选中的八家初创企业中,有六家是从今年3月启动的孵化器项目中晋级的。这8家初创公司分别是:Access、Cerchia、Green Beanz、HeyAlfie、Invopay、MustPool、Tyron SSI Protocol以及Ultimate Franchise Fantasy Sports。据悉,为期14周的ZILHive孵化器将把技术和非技术参与者配对成团队,在Zilliqa区块链协议上设计和构建独特的解决方案。(Crypto Ninjas)[2021/8/19 22:24:02]

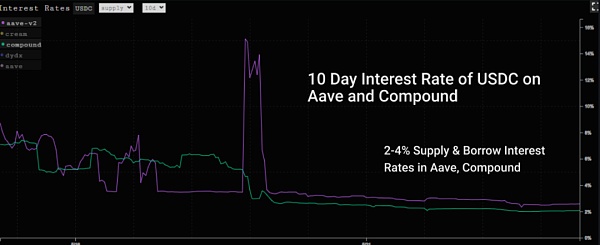

利率始终保持健康。由于贷款和借款大致保持相关,利用率也同样保持健康。大多数借贷市场的时间表如下。

16日开始的修正造成了利率的暂时波动,因为借款有短暂的超过最佳利用率的时期。

在19日的一个短时期内,由于价格波动使稳定度降低,利率上升到>14%,Aave的利用率(借款/抵押品)超过80%。

清算、抵押品张贴和收益驱动者将利用率拉回到正常水平,使供应商的利率回到3%左右的水平。

稳定币的稳定性

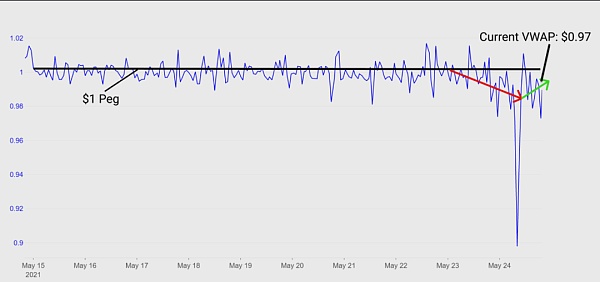

主要的稳定币在整个暴跌过程中都健康地维持着它们的价格稳定。在以太坊上使用的前3个稳定币中,没有一个在很长一段时间内急剧偏离其锚定价格,让卖家在他们认为合适的时候自信地退出稳定币。主要交易所的USDT/USD价差最剧烈的是1.02美元左右的峰值和0.99美元左右的谷底。这些波动在大多数情况下只持续了几秒钟到几分钟。否则,稳定币在崩盘的大部分时间里都保持着它们的价格稳定,成交量加权平均价格(VWAP)大部分时间都保持在1美元。与2020年3月的暴跌相反。

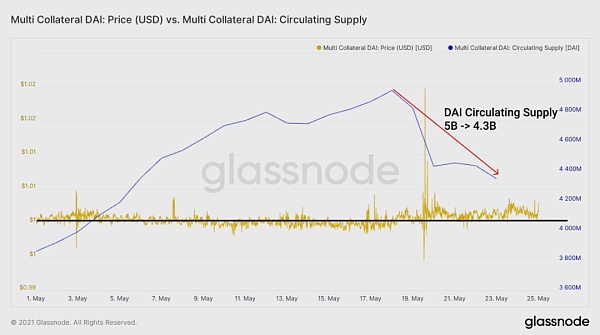

由于DAI在崩盘期间的表现,这对DeFi来说是特别积极的。DAI很好地保持了它的稳定,流通的供应量根据抵押品的要求和协议的稳定性进行了相应的调整。随着抵押品持有人的赎回,抵押品被收回,DAI从供应中移除。这种行为使抵押品保持正常,清算保持在一个正常的水平,DAI保持其价格稳定。

火币矿机商城于9月28日正式上线:据火币官方消息,火币矿机商城于9月28日正式上线,开始为广大矿工提供专业化矿机服务。在火币矿机商城,用户可通过“矿机团购”功能购买矿机。

目前,火币矿机商城已上架MXC极域矿机,并将于9月30日16:00开放销售。据了解,持仓HPT用户可享折扣购买MXC极域矿机优惠。

火币内部人士透露,火币矿机商城将不定期上架新矿机,用户可及时关注官方消息,了解更多详情。使用火币账号可直接登录火币矿机商城。官网见原文链接。[2020/9/28]

不幸的是,一个采用率相对较高的稳定币(约20亿流通量)未能维持其稳定。TerraUSD(UST)在18日失去了它的锚定价格,因为它从LUNA的抵押品的价值低于它所抵押的稳定币的价值。LUNA/UST生态系统目前遭受了额外的风险,部分原因是其市场规模。DAI/MakerDAO生态系统为50亿美元的DAI供应量提供了超过80亿美元的ETH抵押品,而UST的20亿美元供应量则接近并有时低于其大约20亿美元的LUNA抵押品。幸运的是,在暴跌的过程中,失去价格锚定造成损失并不太严重。

UST的损失同时引起了其借贷市场锚的不稳定现象,在UST看到大量需求的本地贷款平台上,头寸更容易被清算。随着LUNA的价值被推回到UST之上,它的挂钩在很大程度上自暴跌以来已经反弹了。

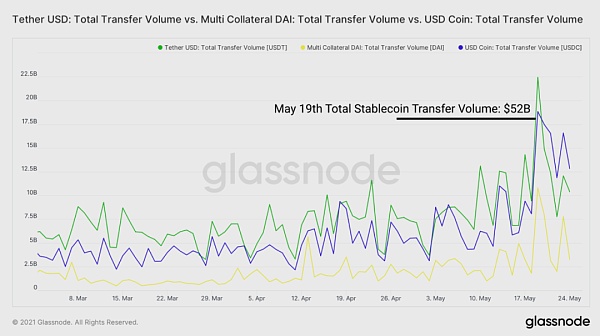

总而言之,稳定币的表现符合预期,稳定币的链上转账量达到了520亿美元,创下了稳定币转账量的记录。

ETH的表现和估值

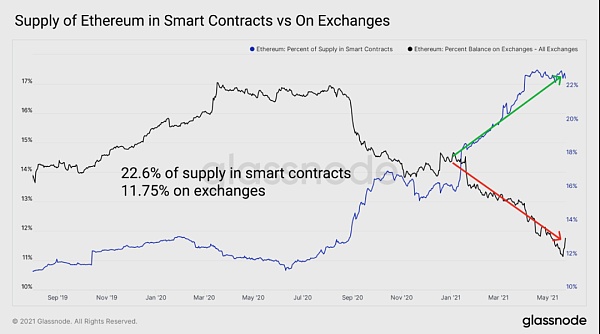

在智能合约中的以太坊供应比例一直非常健康,在整个大跌的过程中,23%以上的供应仍在合约中。交易所的供应量从11.13%跃升至11.75%。

虽然我们看到今年对DeFi兑美元的估值发生了转变,但ETH仍然是储备货币和选择的基准。DeFi/ETH在2021年基本上表现不佳,在暴跌期间也不例外,因为有些人认为ETH是在向安全地带逃亡。这表现为ETH在崩盘期间对DeFi的强势。然而,这种下降在最高市值的蓝筹币中表现得不那么明显,如UNI、AAVE和MKR,这些蓝筹币在币灾后对ETH只出现了约6.5%的超额市值加权跌幅。

我们有可能看到,在那些蓝筹币中,有可能与ETH/DeFi脱钩,这些蓝筹币显示出增加的使用量、收入和强大的激励。然而,蓝筹币中这些较弱的跌幅与中盘币DeFi的跌幅并不一致,后者的相对跌幅要大15%以上。而在看跌情绪中,相关度几乎总是爬升。?

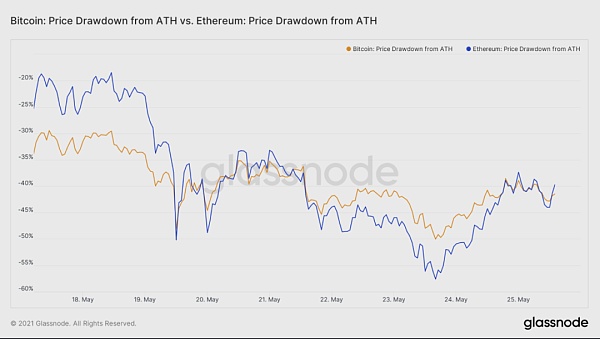

放大来看,ETH/BTC在下跌过程中表现出弹性。在以前的危机中,风险通常从ETH逃到BTC,ETH经历的跌幅明显更大。这一次,情况发生了变化,ETH仍然比BTC的β值高,但差距不大。由于ETH与BTC相比显示出对市场下跌的弹性,DeFi参与者有可能逃向ETH作为力量而不是BTC和稳定币。

代币表现和估值

DeFi的治理代币不出所料地被抛售,最大跌幅达75%以上。这些是新兴的代币,具有较高的β值,流动性有限,而且持有者人数不多。广泛的市场波动使这些代币下行,这应该不足为奇。在最近的历史中,人们对这些资产的定价以美元而不是ETH为标准的兴趣已经形成。

越来越多的DeFi的投资者正在用传统的估值指标来了解这些资产。Treasury的资产、返还给持有人的现金流以及其他流行的估值指标在最近的历史中变得很有吸引力,特别是在与其他增长型资产进行比较时。

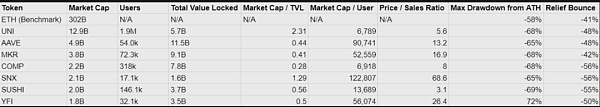

在这里,我们介绍价格/销售比率(P/S比率),衡量代币市值除以协议产生的收入。到目前为止,在DeFi采用曲线的早期,收入是否是代币价格的驱动力还不清楚。在许多情况下,押注未来收入和叙述的意愿与现有的采用一样强烈。然而,拥有最高使用率的项目正在迅速攀升到顶端,并从低点强劲反弹。?

我们已经看到TVL继续作为价格的强大驱动力,两个最高的TVL协议经历了从ATH开始的最软的下降。它们也看到了从低点反弹的力度,同时还有Uniswap和它占主导地位的用户群。不出所料,这些TVL大多与市值相关。较大市值的DeFi项目在下跌中领先,较强的流动性减轻了打击。

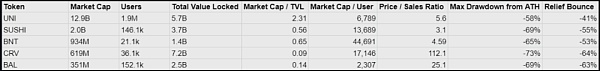

当按协议类型对这些代币进行分组时,当我们比较相关指标时,我们看到有趣的趋势出现。在下面的图表中,我们按协议深入挖掘了DeFi中的小市值资产与我们的蓝筹币的对比。我们看到尽管Uniswap对治理代币的激励和使用持续有限,但它仍然占据主导地位。随着Uniswap v3翻转V2,这一趋势只会越来越强。Bancor在高收入和更健康的价格中也显示了实力。虽然Curve的市值看起来很小,但它的FDV超过了55亿美元。

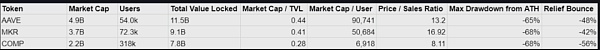

在借贷方面,我们在查看基线估值指标时得到一个有趣的发现。Compound的估值似乎很低,尤其是相对于Aave。我们看到TVL在Aave上继续膨胀,高于其竞争对手,主要是由于新的激励措施和作为替代形式的抵押品的流行中心。特别是在崩盘期间,抵押品的多样化对于防止清算是健康的。例如,Aave锁定了约2亿美元的xSushi,5亿美元的LINK,以及十多个其他非标准资产,都拥有超过500万美元的锁定抵押品。也就是说,Compound拥有一个健康的借贷市场,有稳定的利率和强大的奖励机制。

Gas定价过高

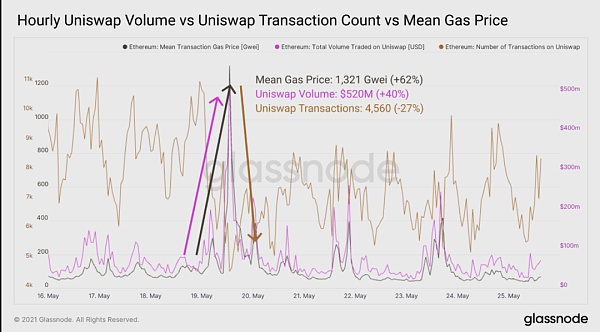

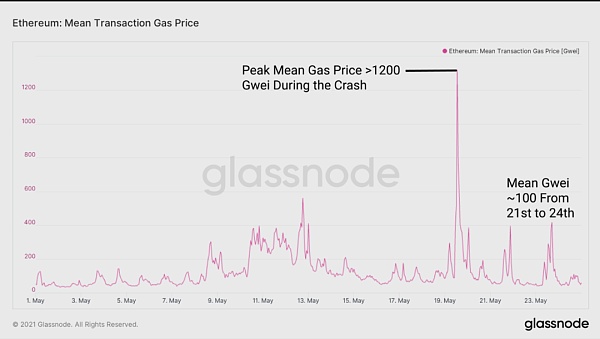

散户投资者在市场最急剧抛售的时间段内基本被挤出。由于大批量交易商、稳定币转移和套利机器人主导了gas消费,gas价格在波动高峰期飙升至每小时1000+的平均Gwei。

许多人被迫坐以待毙,无论好坏。如果一个交易员想降低3000美元的风险敞口,但gas价格>700美元/每次交易,他们选择不做交易也就不奇怪了。对于较大的交易商来说,如果头寸规模是费用的100倍或更大,700美元/交换是相对容易承受的。随着崩盘的发生,交易量大增,因为较大的持有人转移了风险。总交易量下降,因为较小的交易被定价,无法在链上采取任何行动。

因此,虽然Uniswap的交易量很高,但在崩盘过程中,Uniswap的累计交易量没有超过30天的平均交易量。相反,来自USDT转账、USDC转账、套利机器人的活动,以及在巨大的价格波动中的其他紧急活动占据了区块空间。

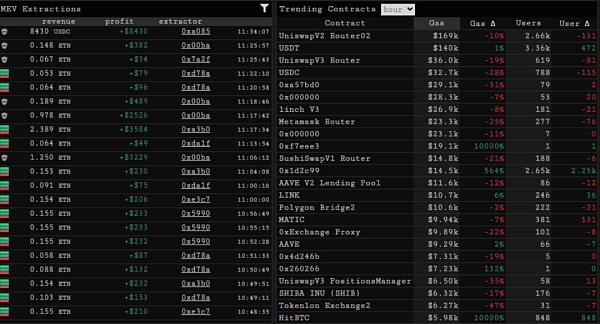

在下面的左图中,我们看到了MEV机器人通过各种手段从网络中提取价值的一个小时的活动。在下面的右图中,我们看到在暴跌期间的一小时内,对Gas消耗贡献最大的智能合约。

Uniswap V2仍然是Gas消耗的明显领导者。

稳定币的转移在Gas消耗方面接近超过Uniswap。USDT和USDC被紧急发送至交易所的钱包,以分配资金。

拥有大量资金的匿名账户正忙于进行套利活动,如清算。

暴跌后的几天,Gas价格自此大幅下降。稳定转让的Gas消耗量下降了>60%,Uniswap的Gas消耗量从高峰期下降了约50%,而套利的机会自暴跌后大多恢复到正常水平。在整个崩盘期间,1200的平均Gwei的峰值使交易成本超过500美元/一次交换。在平均Gwei<75的情况下,小的交易者现在可以按照他们认为合适的方式进行再平衡。

结语

自TVL和用户分别增长到1000多亿美元和200多万以来,DeFi遭遇了其第一次重大的价格和流动性测试。DeFi持续增长的积极指标包括:

来自交易费和DEXs峰值交易量的强劲收入

健康的借贷市场,高抵押品,相对低波动的利率,以及稳定币中的高利用率

稳定币维持其挂钩,使用量继续增长

蓝筹币对ETH的抗跌性和ETH对BTC的抗跌性

未来最大的警告信号是使用量的减少和协议费收入的相应下滑。到目前为止,我们还没有看到这样的事件,因为流动性的提高增加了使用率和费用。使用量的下降可能会导致流动性枯竭,因为TVL/收入增加,收益纯粹由代币膨胀驱动。流动性的丧失会使用户体验恶化,造成用户更少、收入更少、流动性更多退出的反射性影响。就目前而言,增长仍然强劲,DeFi的使用量推进到新的高度。?

Luke Possey? ?作者

Harris? ?翻译

Harris? ?编辑

金色财经 区块链5月31日讯? ?5月21日,中共中央局委员、国务院副总理、金融委主任刘鹤主持召开国务院金融稳定发展委员会第五十一次会议,会议要求打击比特币挖矿和交易行为,坚决防范个体风险向社会领域传递。结果显而易见,对政策变化异常敏感的比特币迅速做出反应,5月30日,比特币的挖矿难度下降了16%至21.05 T,创下自2021年以来的最大跌幅。

泰国金融监管机构已将其注意力转移到去中心化金融DeFi上面。 根据6月1日《曼谷邮报》的报道,泰国证券交易委员会(SEC)宣布,在不久的将来,任何与DeFi相关的活动可能都需要获得金融监管机构的许可。 同时,SEC尤其将针对发行代币的 DeFi 协议进行更严格的监管。

通常认为,与虚拟货币直接关联的服务在国内容易存在涉嫌违法甚至犯罪的风险。而作为计算机的一种,矿机销售、托管及使用的法律风险相对较小。但是,自国务院金融稳定发展委员会明确提出“打击挖矿”后,挖矿产业已被各地纳入打击与清退的视野,从业人员的法律风险有所变化。飒姐团队将从各法律部门的视角对此作出梳理与论述,以供各位读者参考。

狂人本着负责,专注,诚恳的态度用心写每一篇分析文章,特点鲜明,不做作,不浮夸! 本内容中的信息及数据来源于公开可获得资料,力求准确可靠,但对信息的准确性及完整性不做任何保证,本内容不构成投资建议,据此投资,责任自负。

当(市场动荡)压力发生时在传统世界中,会有许多防护措施确保市场的有序性。这些“护栏”是在吸取了已发生的惨痛教训(市场波动引发的滚雪球效应)后设置的。传统市场过度波动时,会出现熔断和中央银行的干预(后者不大常见),这些措施让市场参与者暂停、停歇、评估并采取相应行动,而不是被迫进行实时决策和追加保证金。

1.披萨节十年来6涨4跌 今年将如何? 盘点一下十年来披萨节比特币的价格变化和可以查证的披萨节前后的情况。用来判断明天的涨幅。点击阅读 2.关于波卡的插槽拍卖、众贷 看这一篇就够了 拍卖和众贷系统的开发者之一的?Shawn Tabrizi?介绍了波卡平行链的拍卖、众贷(Crowloan)和插槽。本文是 PolkaWorld 从该演讲中整理的干货内容。