本文由欧易OKEX研究院原创,授权金色财经首发。

就像被称为“科技者盛宴”的苹果发布会一样,DeFi领域备受瞩目的明星项目---Uniswap也在近日发布了新版本方案。不同于经典的V1,V2版本,Uniswap最新的V3版本引入了几个新特性:流动性聚合、多级费率以及预言机的升级等。

从Uniswap V3发布后的实际情况看,外界褒贬不一,众说纷纭。有人对其大加赞赏,也有人直言深感失望。在此,我们特意甄选出几个值得市场关注问题和商榷进行讨论。需要强调的是,在很多情况下,由于定义和标准的不同,即便针对同一问题,最后得出的结论也可能不同。因此,我们不妨抱着求同存异的心态,从不同角度来更全面地认识Uniswap?V3。

在Uniswap?V3发布后,很多DeFi社区的意见领袖将其视为订单薄梯度模式,理由是Uniswap?V3引入了“范围内挂单(Range?Orders)”功能,允许流动性提供者(LP)在高于或低于当前价格的自定义价格范围内存放数字资产。

然而,如果仅凭此就将Uniswap?V3视为订单薄模式的退化,那未免也太小瞧Uniswap?V3的创新性了。事实上,如果仔细研究Unsiwap?V3的设计理念,可以发现Uniswap?V3根本不是订单薄模式---Uniswap?V3 为AMM引入了“价格刻度”(tick),LP可根据市场情况将资产放置在不同的价格范围内,而这丝毫没有改变自动做市商(AMM)的运作模式!

在传统的订单薄交易中,无论是竞价制度还是做市商制度,双方需要将订单(包含价格和标的数量)挂至订单薄上,以价格作为信号进行交易。其中,在竞价制度中的要求撮合是按最有利于交易双方的价格买卖资产;同样地,做市商制度中要求做市商必须事先报出买卖价格,而投资人在看到报价后才能下达交易委托。从上我们可以看出,在订单薄中,流动性提供者都是主动提供报价,市场根据“价格优先”原则进行交易,由此实现了价格发现功能。

比特币矿商Greenidge:第四季度的收入仍在增长:金色财经报道,比特币矿商 Greenidge Generation在一份声明中表示,第四季度的初步收入比第三季度增长了 23%,尽管生产的比特币数量下降了 16%。第四季度的收入增长至约 4400 万美元,而第三季度为 3580 万美元。截至 2021 年 12 月 31 日,其哈希率攀升 17% 至每秒 1.4 exahash (EH/s)?。虽然 Greenidge 在本季度开采了大约 609 个比特币,下降了 16%,但比特币的价格在此期间创下了接近 69,000 美元的历史新高。\u2028该公司表示,第四季度调整后的利息、税项、折旧和摊销前利润预计为 1800 万至 2000 万美元。这低于第三季度的 2120 万美元。拥有 8500 万美元的现金和短期投资,其中只有 200 万美元是加密货币持有量,这意味着它可能将其开采的大部分代币货币化。(Coindesk)[2022/2/3 9:28:26]

图1.?竞价制度下的订单薄示意图

但在Uniswap?V3中,LP根本没有主动提供报价,他们仅仅是将流动性放置在不同的价格范围内!Uniswap?V3上的交易价格与Uniswap?V2一样,仍然是依靠流动性(向合约中加入资产x或资产y)而非订单指令驱动,交易价格由资产池中两种资产的比例所决定,因此也依然没有价格发现功能。

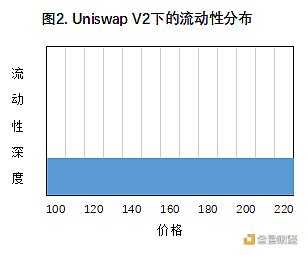

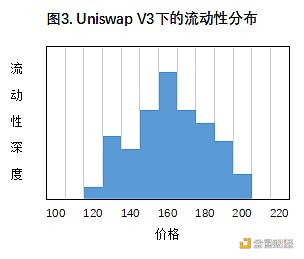

更形象地,如果将Uniswap?V2中的流动性设计比作一个水箱,在各价位处所提供的流动性都是一样的;那么Uniswap?V3在设计原理上,更像是在一个水箱中安装了卡槽,LP可根据市场价格在不同价格范围的“卡槽”内放置流动性,具体如下图所示。

美国众议院通过数字分类法及区块链创新法:金色财经报道,最新的《消费者安全技术法案》已在美国众议院获得通过,并于今日提交参议院审议。据悉,该法案现在包括《数字分类法》和《区块链创新法》。《数字分类法》为“数字资产”和“数字单位”提供了定义,并将责成联邦贸易委员会防止两者中的不公平贸易行为。《区块链创新法》将要求联邦贸易委员会编写一份有关区块链在消费者保护中的作用的报告。[2020/9/30]

因此,Unsiwap?V3并没有退化成订单薄模式,它仅仅是引入了“价格刻度”,成为一只披着羊皮的狼而已。而对于Range?Orders功能,Uniswap??V3白皮书中的用词更准确一些:?“范围内订单”(Range?Orders)更类似于一种限价挂单策略---当价格横穿给定的限价范围时,流动性提供者所拥有的头寸就会由一种资产完全变成另一种资产。

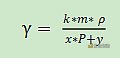

Uniswap?V3的一大特性是通过“流动性聚合”来提高资本效率。在经济学的定义上,衡量资本效率可通过以下公式实现:

资本利用率 =?收入 / ?资产

在Uniswap上,资产即LP放置在Uniswap上的流动性,收入来源于交易手续费。其中,交易手续费又与交易笔数、平均每笔交易金额和手续费率有关。在不考虑资产价格变化和LP进入/退出的情况下,在某一段时间内,资本利用率可用如下公式表示:

(1)

其中,k是该时间内的交易笔数,m为平均每笔交易金额,ρ为手续费率,x为资产池中X资产的数量,y为资产池中Y资产的数量,P为X相对于Y的价格。

从公式(1)可以看出,想要提高AMM上的资本利用率,要么提高交易金额或手续费,要么降低资产池中的资产价值。

那么 Uniswap?V3是如何提高资本利用率的呢?Uniswap官网上给出了一个案例:

爱丽丝和鲍勃都想在Uniswap v3的ETH / DAI池中提供流动性。他们每个人都有100万美元。在达到相同流动性深度的情况下,Uniswap?V2需要存入500,000 DAI和333.33 ETH(总价值100万美元);而在Uniswap?V3的$ 1,500- $ 1,750价格范围内,仅仅需要存入91,751 DAI和61.17 ETH(总价值约183,500美元),由此提高了资本效率。

从上可以看出,Uniswap?V3提高资本利用率的关键在于减少了资本池的总价值(x*P+y)。

然而,当看完上述案例时,我们却总能隐隐约约地感觉有什么地方不对。Uniswap?V3真的提高了AMM的资本利用率吗?

一个最明显的案例:假设Uniswap?V2和Uniswap V3在一段时间内的交易手续费都为1,000?DAI,同样地,平台上所有的LP都为Uniswap?V2和Uniswap V3提供了价值 100,000的流动性,那么根据公式(1),Uniswap?V2和Uniswap V3的资本利用率是一样的。

从上可以看出,评判Uniswap V3的资本效率情况,涉及立场和角度问题。

从个体角度出发,如果某一个人将自己的流动性都集中在某一价格范围内,那么其个人的资本利用率可以提升;然而,市场整体的资本效率却未因此得到改善。

此外,Uniswap?V3在资本效率优化设计方面,仅仅考虑了个体,而忽略了市场上其他人对本人造成的影响,这在经济学上称为外部性。

什么是外部性?还是以Uniswap?V3官网上的案例为例:设计人员认为在V3版本下,如果一个人有100万美元的流动性,仅需存入91,751 DAI和61.17 ETH(总价值约183,500美元)即可。但实际情况是,在市场上共有100万美元流动性的情况下,如果人们认定未来价格只会在$ 1,500- $ 1,750的价格范围里变动,那么从理性决策出发,每位LP都会将自己的流动性放置在$ 1,500- $ 1,750的价格范围里,因此,Unsiwap?V3依然会被存入总价值100万美元的流动性。此时,Uniswap?V2和Uniswap?V3并没有什么本质差别,资本效率仍是一样的。

更为重要的是,Uniswap?V3会引发公平性问题。在Uniswap?V2中,所有的LP地位都是平等的,所获取的手续费也是平均分配。然而,Uniswap?V3通过“范围内挂单(Range?Order)”的设置来聚合流动性,以此提高资本效率。同时,Uniswap V3规定,当市场价格在制定的价格范围内,LP可获取交易费用;而当市场价格移到价格范围外,这部分流动性将不再赚取手续费。

这在无形中为Uniswap?V3引入了流动性竞争机制---有组织性的、专业的LP将会实时根据市场价格的变动调整自己存放流动性的价格范围,以此获取更大的收益;而普通的LP很难及时调整,因此其资本效率和手续费分成也相对更低。

因此,从总体上看,Uniswap?V3最为重视的“流动性聚集”,并未从根本上改善平台整体的资本利用率。相反,由此引发的流动性竞争,还会造成公平性问题以LP调整头寸带来的Gas损耗,这一点是得不偿失的。

标签:UNISWAPUniswap比特币Aqua UnicornLimoCoin Swapuniswap币卖出没反应比特币交易会被判刑吗

BentoBox 是什么? BentoBox 是一个资产生息的流动性代币资金库。任何人都可以为它提供流动性,任何人都可以基于其之上进行开发。Sushi 基于 BentoBox 之上进行开发的第一个产品就是 Kashi,一个借贷协议。 什么是风险隔离市场? 风险隔离市场是指风险不被集体分担的市场。

狂人本着负责,专注,诚恳的态度用心写每一篇分析文章,特点鲜明,不做作,不浮夸! 本内容中的信息及数据来源于公开可获得资料,力求准确可靠,但对信息的准确性及完整性不做任何保证,本内容不构成投资建议,据此投资,责任自负。

头条 ▌英特尔和微软携手打击加密劫持 金色财经报道,英特尔和微软正携手打击恶意加密货币挖矿。用于帮助抵御高级安全威胁的企业级解决方案Microsoft Defender for Endpoint已扩大了英特尔威胁检测技术(TDT)的使用范围,以打击非法加密货币挖矿(即“加密劫持”)。该解决方案依靠遥测数据来检测CPU性能中的任何异常情况。

在传统金融世界,衍生品的交易量均比现货市场的交易量要高。以外汇市场为例,衍生品成交额为现货的3倍。我们注意到2019年加密货币的全年现货交易量达到13.8万亿美元,而全年的衍生品交易量只有3万亿美元,加密货币衍生品交易量仍不足现货市场的25%。

永恒牛市有“话题炒作”的成分,但能否维持到下一轮减半,值得探讨。DeFi的魔力、机构与合规的力量,是今年牛市与以往不同的核心原因。 牛市的主要标志,是投资者普遍乐观的情绪和资产标的价格积极的增长,这意味着市场的资金量非常充裕,具备赚钱效应。在不考虑手续费减值的情况下,二级市场是一个典型的零和博弈市场,你赚的钱是别人亏的钱。

随着以太坊生态的发展拉动人们对区块空间的需求增长,以太坊基础层上的交易变得极其昂贵。然而,区块空间供应量仍保持不变。与 DeFi 应用交互需要支付价值数百美元的 gas 费,让许多终端用户望而却步。