永恒牛市有“话题炒作”的成分,但能否维持到下一轮减半,值得探讨。机构效应暂未形成显著的外扩效应,是永恒牛市不成立的核心原因。

在上文,我们列举了当前市场已经具备永恒牛市的几个因素:DeFi的魔力、机构力量和合规化趋势,它们对于资金的引入都有重要的推动作用。那么本文,将继续围绕永恒牛市的三个颇为共识的观点作展开,来做一些负面的思考。

在此,我们先回顾一下那颇具共识的关于永恒牛市的观点:

① 2020年减半后,比特币的通胀率长期低于美元的通胀率,理论上比特币兑美元将会长期保持上涨;

② 比特币价格以上涨趋势维持到下一轮减半,以此往复;

③ 类似于美股的结构性牛市,头部资产标的组合的指数始终处于上涨趋势。

此通胀非彼通胀

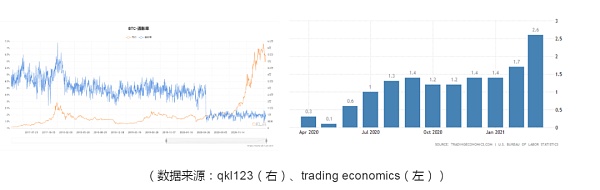

据qkl123数据显示,2020年减半后,比特币通胀率维持在[1.41%,2.53%],3月31日的通胀率为2.09%;据trading economics数据显示,3月美国通胀率为2.6%,环比增长52.94%。

如果简单地从数字大小来看,自减半以来,比特币通胀率大半部分时间与美国通胀率接近;如果做简单地线性思考,在下一次减半或持续性地“大水漫灌”下,这比特币的通胀率将远小于美国通胀率。

但实际上,这两项指标在理论定义上有着本质的区别。

BTC-Inflation Ration=每日流通量增加量×365天÷昨日流通量。一般所指的通胀率,不是简单的指货币中的超发部分与实际流通需求的货币量之比,而是基于国家的物价指数,通过计算物价平均上升的幅度得出。所以,BTC-IR是比特币的增发量(即超发部分)与现有的比特币存量的比值;而所谓的美元通胀率,实际上是美国国家水平的通胀率,即物价变化率。这样的比较并没有太大意义。

如果摈弃这个物价变化率,而去深究“美元通胀率”(即美元的增发量与现有的美元存量的比值)也是有一定困难的,因为美元到底增发了多少,其实并没有一个确切的数字。但从美国宽松的货币政策——无限QE而言,想必“美元通胀率”会远高于美国国家水平的通胀率。

DeFi衍生品平台SynFutures正式推出比特币难度合约:7月31日,DeFi衍生品平台SynFutures正式推出去中心化的比特币难度合约,用户可使用BTC稳定币做多或做空未来挖矿难度,锁定挖矿收益,对冲算力波动风险。SynFutures提供了去中心化加权平均的比特币难度预言机,为难度合约喂价。

此前报道,SynFutures近期宣布完成由1400万美元A轮投资,该轮融资由Polychain领投。目前合约已部署至以太坊主网及Polygon,并正邀请用户进行ClosedAlpha测试。[2021/8/1 1:27:11]

这么一看,BTC-IR还真会长时间地高于“美元通胀率”。但这真能进一步推导比特币进入“永恒牛市”吗?在上文中,我们已经剖析过,市场价格的上涨需要大量资金的推动。“美元通胀率”背后是美元的过量增发,那么过量的增发对加密货币市场产生多大的影响,关键是要看增发的美元到底有多少流入进这个新兴市场。

通过了解美联储增发资金的去向,才能更好地判断对加密货币市场影响背后的逻辑。

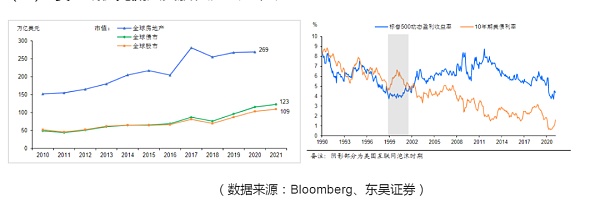

(1)大量资金流入负收益资产中,全球负利率债券规模仍处于高位

(数据来源:Bloomberg、东吴证券)

据东吴证券援引Bloomberg数据显示,进入2021年以来,全球负利率债券资金处于流出阶段,市场规模呈下降趋势,但仍超过12万亿美元,处于历史高位。而据CoinMarketCap数据显示,加密货币市场市值仅为2万亿美元。如果负利率债券市场流出的资金流入到加密货币市场,将会对这个新兴市场造成巨量影响。所以,负利率债券市场的资金流出动向值得进一步关注。

(2)资金或优先流入美股和房地产市场

东吴证券指出,尽管近年来全球房价屡创新高,但全球和美国的房价-收入比和全球和美国的房价-房租比距离前高仍有想象的空间,因此认为全球房地产虽市值大,但仍有上升的空间。据TBIC的预测,2021年全球房地产市值有望增长3.2%,达到277万亿美元规模。

Bitget发布8月运营大事记 BTC正向合约流动性位列第一:据官方消息,Bitget今日发布8月运营大事记。数据显示,平台累计注册用户95.3万,日均合约交易用户5579人。流动性方面,据TokenInsight数据,Bitget永续合约流动性位列行业第二,BTC正向合约流动性位列第一。量化方面,Bitget与全球顶级自动化交易供应商Autoview及开源交易支持平台CCXT达成合作,并与Blofin成功举办线下量化资管酒会。产品方面,全仓模式全面支持所有币种,资金划转功能升级优化,上线OTC聊天功能,新增两个正向合约币对。跟单方面,完成第三期功能优化,增加了多维度数据展示、优化了排名算法和止盈止损功能。截止目前,累计入驻交易员927人,累计跟单笔数超49万,较上月同比增长均在20%以上。国际方面,被全球知名安全评级机构CER收录,目前位列全球第八,并与Crypto Signals平台达成合作,实现海外用户共享交易策略,同时本月正式上线越南语版本。[2020/9/1]

此外,通过对比标普500动态盈利收益率指数和10年期美债利率发现,当前标普500动态盈利收益率指数为4.4%,而10年期美债利率仅为1.7%。因此,相对于美债,美股显然更具吸引力。

无论如何,我们通过对本轮牛市的追踪,可以发现确实有新增的和承接了从其他市场流出转移的资金流入进来,但这个量相对于流入股市、房地产市场的量相比仍显得微不足道。

机构效应没有外扩,恐难支持到下一轮减半

在上文,作者将机构现象做了一个简单的归类:灰度GBTC、特斯拉为首的上市公司和比特币ETF,并提到了其入场带来的积极影响,不过我们发现机构资金入场带来的积极效应似乎并没有有效地外扩,吸引到更多的机构入场。

去年,自从灰度宣布购买比特币以来,比特币每次的上涨都离不开灰度“买买买”的影子。投资者兴奋地称其为“灰度效应”。那个时候,每天起床的第一件事便是看灰度昨夜又买了多少比特币。不过伴随着灰度宣布暂停新资金入场后,便不再增持比特币,灰度效应逐渐消退,GBTC也持续呈现负溢价状态。

而后以上市公司购买比特币的浪潮逐渐来袭,比较有标志性地是特斯拉马斯克公开喊单购买比特币。那个时候,我们曾天真地认为像特斯拉这种级别的上市公司进场,无疑会起到良好的示范作用,将会带领更多的机构入场购买比特币。特斯拉首次购买比特币的时间是2月初,我们等了近两个月的时间,只迎来了一个财报业绩糟糕的美图,这显然与我们期待的Facebook、苹果等重磅级公司大相径庭。

当然在前两天,韩国最大的游戏巨头公司Nexon以$58226平均价格购买了价值1亿美元的比特币,这仍令我们感到欣喜。然而就在同时,马斯克作为币圈投资者新的信仰,却以为了证明比特币在资产负债表上作为现金替代物的流动性的理由而出售掉一部分比特币。尽管消息出来之时,对市场并没有产生消极的影响,但不得不令我们重新思考特斯拉购买的意义,不过也只是资金量比较大的高抛低吸的投资行为罢了。尽管特斯拉CFO表示,相信比特币的长期价值,将继续投资比特币,但谁又能保证其会在这样较高的位置买入,或是等到巨幅回调甚至熊市的时候再买入呢。对于其他重磅级公司而言,入场时机,也是一个必要思考的问题。

2月18日,全球首只比特币ETF(Purpose Bitcoin ETF)在加拿大多伦多交易所正式上市。据Purpose investments官网数据显示,截至4月28日,该基金发行公司Purpose已经持有了18825.7338枚比特币,资金规模达$1.29亿。

(数据来源:Trading View)

不过通过Trading View图表数据显示,日交易量上市即巅峰,随后持续萎缩。从上市第一天的9.652million降低到4月28日的1.185million,交易量下降幅度达87.72%,这背后映射的是投资者热度的急剧降温。此外,ETF上市的意义,我认为给机构选择的意义要大于普通投资者,不过似乎并没有看到有传统基金将其纳入作为资产配置组合。当然,Purpose Bitcoin ETF作为第一支比特币ETF其历史意义毋庸置疑,但也许是受限于加拿大狭窄的市场,其影响力似乎仍是有限。而真正重量级的,想必会是在美国交易市场发行的ETF,不过受限于SEC的强监管,这一天似乎并不能这么快到来。

市场并未显著出现结构性现象

美股的结构性牛市,也可以说是指数牛市,持续了长达12个年头。其是指头部资产组合的指数在很长的周期里始终处于上涨趋势,例如FAANG五大龙头科技股组合而成的指数,而其他大部分的股票都是处于滞涨状态的。那么,在加密货币市场是否也能形成这样的结构性的牛市呢?作者认为这种情况暂时不会发生。

(1)头部标的资产迭代速度快

就目前来看,加密货币市场还是太过于年轻,除了比特币和以太坊外,其他标的似乎是否有成为市场的巨头之一还需要时间去考验。

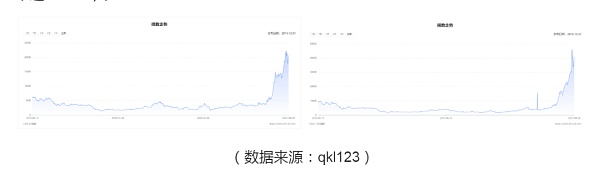

上图是来自2020年4月26日的排名前15加密货币,下图则是2021年4月26日的数据。如果我们在去年4月26日,以前15的加密货币组合成指数的话,我们会发现,一年之后有近一半的加密货币已经被其他货币替换掉了。如果要成为整个市场、行业的龙头,那它首先先要活得久,其次就是有不被代替的理由。

指数里的标的不够稳定,指数的指示意义将会大打折扣。而加密货币市场,被替代、被更迭的速度太快了,目前来看很难形成由几个头部标的组合成一个圈子的狂欢。

(2)比特币影响力过大

比特币作为加密货币市场中的大头,其一举一动对于其他币种而言都会产生重要的影响。

(数据来源:qkl123)

据qkl123数据显示,当前比特币市值占比约48.07%,已达到仅两年来的低点。尽管有所下滑,但比特币对整个加密货币市场的影响力仍是巨大的。因此,我们常常看到,如果比特币价格下跌,将会带领整个市场集体下挫。所以,目前来看,相比于形成头部资产标的的狂欢,倒不如是比特币一人独舞更为简单和现实。

(3)小币种更具爆发力

年初至今,比特币涨幅为85.36%,以太坊涨幅为274.52%,如果是股票市场这两个数字已经足够惊喜,但对于小市值币种而言,其涨幅微乎其微。

(数据来源:Screener)

据Screener数据显示,年初至今,涨幅前十的币种中,最高回报率达28421.56%,最低达5125.61%,其投资回报远远超过比特币和以太坊。

当然这样比较的意义不大,因为这其中一些币种受庄家操控的可能性较大。那么我们再来看看由专业指数团队ChaiNext制作的两个具有代表性的关于中小市值币种的指数:CSI6-20(样本由规模和流动性排名6-20的15个通证组成)和CSI21-100(样本由规模和流动性排名21-100的80个通证组成)。

据qkl123数据显示,从年初至今,CSI6-20投资回报率为462.44%,CSI21-100投资回报率为651.56%,均超过比特币和以太坊,这足以说明由不同规模和流动性组合而成的山寨币指数所获得的投资回报率均能超过两位“老大哥”的涨幅。

因而,所谓的结构性牛市不攻自破。市场的上涨、周期的突破少不了资金的推动,机构效应暂未形成显著的外扩效应,而市场的资金在一定时间内总是有限的,这样看来比特币的永恒牛市似乎还离我们很遥远。不过,我们也应该看到已经具备的一些条件,这些条件让我们对永恒牛市的遐想充满了希望。

据欧易OKEx的数据显示,当前BTC/USDT现货报价为53674美元,24小时涨幅5.46%。 昨晚币价再度发力突破了54000美元,随后来了一个小回踩,回到52500美元附近,但下面的买盘似乎很足,又将币价推到了54000美元上方,当前稳定在53000美元上方,昨天比特币单日的上涨幅度超过了10%,称得上是名符其实的大反弹。

1.DeFi总市值:1270.79亿美元 市值前十币种排名数据来源DeFibox DeFi总市值数据来源:Coingecko 2.过去24小时去中心化交易所的交易量:39亿美元 过去24小时去中心化交易所的交易量数据来源:Debank 交易量排名前十的DEX 排名来源:DeFibox 3.DeFi借贷平台借款总量:192。

4月23日下午,“隔岸观火-观火数字经济产业论坛成都站”活动在成都市高新区首座万豪酒店举办。本次论坛由火讯财经、星河共创主办,赤焰互动承办,西部世界战略支持。 抹链科技执行董事吴丰恒在主题演讲《区块链网络如何助力数字经济》上表示区块链作为下一代互联网二层网络的区块链网络,它的本质特征是应当作为网络的一部分,而不是简单的工具定位。

据Decrypt消息,德国通过了一项新法律,将允许约4000个现有机构投资基金有资格投资加密货币资产。新立法将于7月1日生效,机构投资基金(所谓的Spezialfonds)的经理将能够将20%的资金分配给加密资产。

根据The Block收集的数据,以太坊矿工在4月份的收入超过了15亿美元,连续6个月刷新历史记录。 截至4月30日的月度数据显示,ETH矿工获得了15.9亿美元的挖矿收入,而且这一数据到当天结束时可能会略高。 该数字超过了三月份报告的前期高点13.8亿美元。

本月,有一位在华尔街名声远波的大人物逝世了,他曾因操纵了金融史上规模最大、最具破坏性的庞氏局,于2009年被判入狱150年,他就是麦道夫(伯纳德·L·麦道夫)。