算法稳定币这个词,从2020年 6月份以后,被大家提及的次数越来越多,同时与算法稳定币相关的项目也是层出不穷。

对于算法稳定币,很多人对此没那么陌生了,毕竟算法稳定币走过了5代,如下。

第1代:Rebase,如AMPL,base等

第2代:引入债券,如ESD、DSD等

第3代:引入债券+股权模式,如BAS、BAGS等

第4代:部分储备,如FRAX等

第5代:PCV模式,如FEI等

那么算法稳定币还有未来吗?稳定币赛道是个大赛道,也是ETH金融体系中很重要的一环。

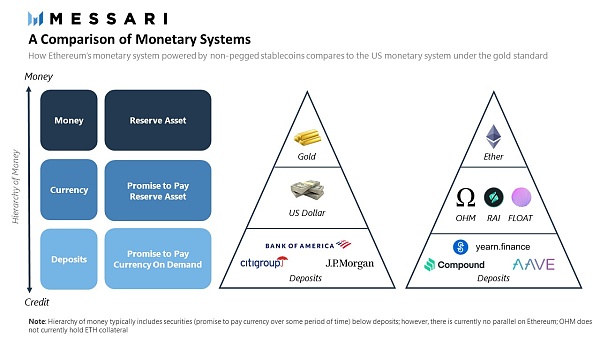

对于以太来说,一旦拥有独立的稳定币,以太就可以有真正独立的银行系统。非锚定稳定币可以投入到DeFi货币市场和收益率聚合器中运作。这就像传统金融体系中的银行系统,个人和机构将其货币存入银行,以换取银行承诺随时返还的存款。

这里引用一个张 MESSARI 制作的以太坊货币体系与金本位下的美元体系的直观对比,如下图。

一个独立的稳定币对于以太坊生态系统来说,意义重大,未来的市值也非常大,这也是很多人认为稳定币的赛道未来是万亿级别的市场。

接下讨论两个点:

1)算法稳定币有未来吗?个人不乐观

2)AMPL 不是算法稳定币,低波动性币,有再次爆发的机会。

在讨论之前,先简单描述一下算法稳定币的情况:

1、AMPL,流通市值3.4亿美元,单价1.2美元;

2、ESD,流通市值0.82亿美元,单价0.15美元;

3、BAS,其稳定币BAC流通市值0.16亿美元,单价0.29,其股权币BAS市值0.15亿美元,合计0.31亿美元;

4、FRAX,其稳定币frax流通市值1.13亿美元,单价1美元,其股权币FXS市值0.59亿美元,合计1.72亿美元;

5、FEI,其稳定币Fei流通市值14.95亿美元,单价0.73美元,其治理代币TRIBE市值4.35亿美元,合计19.30亿美元。

第1~3代来说,能回到 1 美元的只有 AMPL 了。

第4代的Frax有部分抵押,能赎回因此价格相对稳定在1美元。

第5代的Fei成了一个水牢,把大量的资金锁在协议里面,从上线至今价格没有回到1美元。

从这个角度看,只有 AMPL 和 Frax 还能打。

换个角度来说,对于稳定币重要的是什么呢?个人理解:

1)使用理由:为啥选你,不选USDT;

2)使用场景:使用场景越大,市值就越大,比如USDT 和 USDC。

3)共识建立:USDT 的共识就比 USDC 共识大。

对于算法稳定币,很难满足第一条,为啥呢?

对于稳定币来说,大家图的就是他稳定币,不波动;对于BTC、ETH等币来说,大家图的就是涨10倍,100倍等。

对于算法稳定币来说:

1)不稳定,从上面的数据可以看到,唯有 FRAX 能长期维持在1以下很少幅度的波动;

2)波动,但只向下波动,如 Frax 、Fei 等,因为向上波动超过1美元时,就会有人套利把价格打下去。

是否可以说,持有算法稳定币,享受单向波动,即亏损方向波动,那么大家还有持有它使用它的动力吗?估计很难,一个没有人使用的稳定币,就算它真稳定了,又有什么用呢?

这里要注意一下,AMPL 不是算法稳定币,它是一个低波动性的币,如果市值扩大后,那么就是一个长得像稳定币的币。

AMPL 被称为第1代算法稳定币,可 AMPL 不是算法稳定币,AMPL 是单价低波动性的基础货币。

在 AMPL 的官方介绍中是这样的:

1)AMPL就像比特币一样,除了可以用于合同中。

AMPL是加密货币和金融构建块。就像比特币一样,它是算法性的且无抵押。但是,与比特币不同,AMPL可以用来命名稳定合约。

2)AMPL vs 稳定币

由于分散式金融运动的目标是建立一个无法企及的替代性金融生态系统。”

稳定币要么1)依靠传统银行,要么2)依靠不得已的贷方。“

AMPL是一个独立的金融原语,它不依赖集中抵押或最后贷款人。就像比特币一样,不同之处在于它可以用于合同中。”

AMPL 不是算法稳定币,但 AMPL 要爆发,还是需要有人使用它,在 DeFi 里面使用它,使用的场景越多,那么爆发就大。对此个人分析的一个逻辑:

BTC 的核心是共识,是稀缺性共识,4年减半一次,减半意味着稀缺性更强了,来一次爆发周期;

AMPL 的核心是共识,是使用场景共识,1年出一个应用场景,意味使用场景更大了,来一次爆发周期

对于 AMPL 也要回答一个问题,用户会使用 AMPL 吗?

首先,AMPL 不是稳定币,而是一个低波动性的币。使用 AMPL 可能就像炒作 BTC 等货币一样,是为了盈利的。

其次,用户拿着 AMPL 能干啥呢?这是项目方要解决的问题,为 AMPL 寻找更多的应用场景,增加 AMPL 的市场应用。

项目方为 AMPL 寻找的第1个应用场景:流动性挖矿,这也是 DeFi 生态中第一个流动性挖矿。

项目方为 AMPL 寻找的第2个应用场景:借贷+跨链,目前借贷和跨链都开发完成了,也通过审计了,就是还没上线,也托了很久了。

AMPL 的借贷类比 USDT 会有什么不一样吗? 借 1 个 AMPL 到期还 1个AMPL+相应的利息,也就是说如果 AMPL 在1以上比较高的位置,那么大量的借 AMPL 就可以套利了。毕竟 AMPL 最终会回到1美元附近,在 1美元附近从市场上购买 AMPL 还回去,可以完成一次套利。有套利,就会有需求,借贷还能玩出哪些花样呢?看市场的创造力了。

在以太坊2.0还未上线的时候,是其他公链奋发图强的机会。 这似乎已经成为其他公链的共识,所以在这一轮牛市里,很多公链都在努力扩张,不断和其余公链合作,以丰富生态。

近日Gavin Wood 在 Github 上发布启动 Kusama 平行链功能的三大阶段以及一系列待完成事项。对Kusama 平行链拍卖上线时间感兴趣的用户,可以根据Kusama 平行链功能这三大阶段来判断上线时间。

作者是以太坊基金会下属机构Robust Incentives Group的科学家Barnabé Monnot。大量的图保证了文章的友好,作者的背景保证了严谨。 最近DeFi的主要项目都在密集的发布2.0版本的消息,仔细看过升级的细节就会发现,这些DeFi应用的升级在倒逼基础公链提速。

注:原文作者是UMA协议创始人Hart Lambur。 我们在UMA遇到的一个常见问题就是如何定义“合成资产”。在今年早些时候的Bankless播客中,David、Ryan以及我给出了一个简单的模型:合成资产是炼金术。 所谓合成是将一种资产类型转换为另一种资产类型。

从今天开始,用户可以购买和出售比特币等四种加密货币。 这项功能是PayPal不断增长的加密野心的一部分。 PayPal 今年 3 月推出“加密结账”新功能,允许客户用加密货币向商家付款,从而提振了整个比特币市场。如今,这家支付巨头准备在其广受欢迎的点对点(P2P)应用程序 Venmo 中添加一项新的加密功能,进一步扩大比特币的覆盖范围。

“Coinbase效应”是衡量该公司对加密货币市场有多重要的一个指标,在这一效应下降之际,投资者应关注这会不会给Coinbase的估值造成影响。 美国最大的加密货币交易所Coinbase Global将于美东时间4月14日(周三)在纳斯达克上市,交易代码为COIN。纳斯达克13日晚间称,Coinbase的参考价格为每股250美元。